尽管加密货币市场的主流化和机构参与度越来越高,但监管机构仍然担心加密货币是一个法外之地,会鼓动一些参与者从事在传统金融市场中属于非法的活动。一些关于加密货币市场不当行为的研究证实了这种担忧。本文揭示了另一种形式的市场不当行为,迄今为止,这种行为在加密货币文献中尚未受到关注:内幕交易。

我们分析加密货币的上币公告,发现了个人在上币公告之前使用私人信息购买加密货币并从公告后的典型价格飙升中获利的证据。我们利用区块链数据来识别参与此类交易的特定钱包(个人),提供比大多数股票市场实证分析更直接的证据。

内幕交易

当市场参与者使用不为公众所知的、源自组织内部的机密信息进行交易时,就会发生内幕交易。在大多数司法管辖区,内幕交易是非法的并且会受到惩罚,但目前,只有传统金融市场中的内幕交易罪行才会遭遇起诉。

数据处理

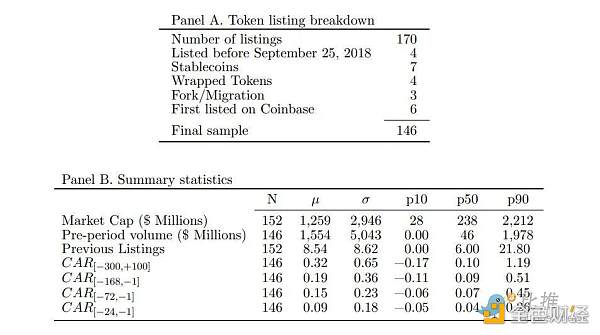

我们手工收集了2018年9月25日至 2022年5月1日期间的 Coinbase 上币公告中的170个样本。如表1面板A所示,剔除了不相关样本后的样本总量为146个。

律所论文:美国银行监管机构正对加密行业发动一场“秘密金融战争”:金色财经报道,根据Cooper & Kirk律师事务所的四名成员最近发布的白皮书,美国银行监管机构正试图“将加密业务赶出金融体系”。这篇题为《Operation Chokepoint 2.0》的论文指出,美国银行监管机构表面上正在对加密行业发动一场“秘密金融战争”,在为合法企业贴上“声誉风险”的标签奠定基础之后,联邦银行监管机构在州官员的帮助下,“转向了从他们监管的每家银行清除账户的任务”。

该论文指出,美国监管行动的第二阶段试图通过限制资金进出渠道来扼杀加密行业。该律师事务所解释说,最早采取的行动之一是拜登政府的货币监理署 (OCC) 废除了一项旨在“确保多个行业公平获得银行服务(包括债务回收)的规则”。

Cooper & Kirk的白皮书声称,“Operation Chokepoint 2.0”是非法和违宪的,剥夺了企业享有正当诉讼程序的宪法权利,并剥夺了美国人反对任意行使政府权力的关键结构性宪法保护。[2023/3/29 13:32:23]

我们检查了Coinbase上币公告前300小时到公告后100小时之间代币的价格变动。收集了在 Coinbase上币公告前 480 小时(20 天)所有交易所的每小时价格和交易量数据,其中中心化交易所数据来自 CryptoCompare,去中心化交易所 (DEX) 数据来自 The Graph。我们使用 MVISR CryptoCompare 数字资产100指数 (MVDA) 作为市场指数来计算异常收益。所有变量进行了缩尾处理以最小化异常值的影响。统计性分析结果如表1面板B所示。

银保监工作论文:监管机构应密切跟踪区块链、分布式账户等对银行的影响:日前,银保监会发布2020年第二期工作论文《虚拟资产的国际监管思路及其对建立防范互联网金融风险长效机制的启示》。论文提到,在金融业务对现代科技的应用呈加速趋势的情况下,监管机构应当密切跟踪研究区块链、分布式账户等金融科技发展对银行业务模式、风险特征和银行监管的影响,加强与金融科技企业的沟通交流和政策辅导,强化专业资源配置和工作机制建设,做好监管准备。(澎湃新闻)[2020/9/7]

加密货币市场是否存在内幕交易?

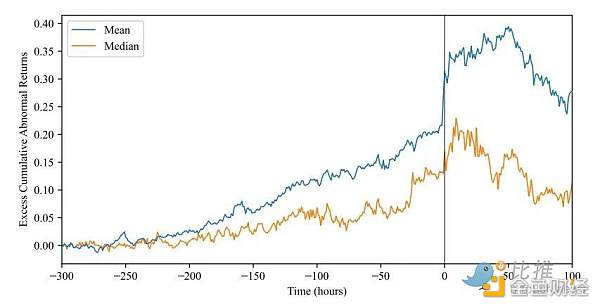

假设所列公告列表中存在内幕交易,那么将发生在加密货币在DEX上币前。DEX无需了解您的客户(KYC)或反(AML)要求,并为个人提供匿名和不受限制的伪交易机会。尽管没有直接的KYC或AML要求,但DEX是完全透明的,所有交易都在区块链上公开可用。我们将该组中的代币标记为可能的内幕交易组(LITG),以便我们可以将其特征(如异常价格上涨)与不太可能(事前)参与内幕交易的代币进行比较;该组包含 98 个列表。我们收集了在上币公告前300小时至公告后 100 小时代币上币的价格变动数据,以监测任何可能成为内幕交易潜在证据的异常交易模式。图1显示了LTIG组的累积异常回报(超过市场回报)的平均值和中位值。目测来看,在上币公告前250小时开始存在明显的上涨趋势,并一直持续到正式上币公告时。由于新信息进入市场且交易员会对此作出反应,公告前还会有大幅上涨。我们观察到的上涨趋势与被起诉的股票市场内幕交易案件的上涨趋势一致(Patel & Putni?nˇs, 2020)。

动态 | 2019电力大数据论坛中一篇关于区块链的论文获奖:10月17日—18日,“2019电力大数据论坛暨应用成果交流会”在成都召开。会议分别为电促会2019年度征集的大数据优秀创新成果及论文获奖者颁发了证书,《能源互联网大数据公众服务平台》等33项成果分获一二三等奖;《基于区块链理念的电网安全运行穿透式管控》等14篇论文获奖。(中国电力新闻网)[2019/10/21]

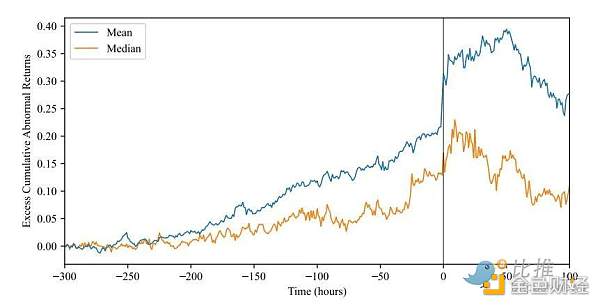

接下来,将LTIG组与空组(不属于LTIG的代币组)进行比较,以验证迅速上涨是否是 LTIG组独有的。图2显示了 LTIG 相对于空组的累积异常收益的差异。在分析两组的上升差异时,我们去掉了可能导致上币前上升普遍趋势的因素(控制因素)。LITG的超额累积异常回报突出表明,与内幕交易一致的上涨模式是在DEX上币的代币组独有的。这一证据充分支持了我们的假设,即内幕交易更有可能发生在DEX上币的代币中。

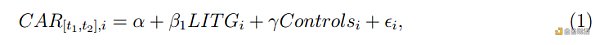

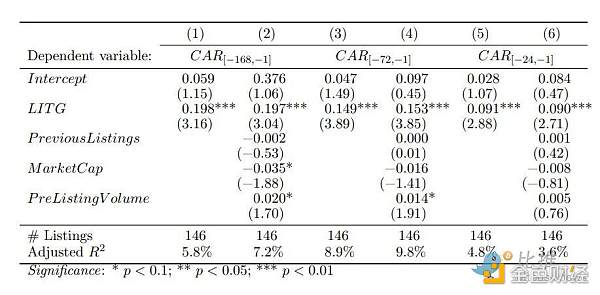

为了检验异常上涨的统计显著性,我们回归了范围[-24,-1],[-72,-1]和[-168,-1]内的累计异常收益(CAR),以小时衡量相对于上币公告(时间0),即对应上币公告前1,3和7天,关于LITG的虚拟变量和一组控制变量:

动态 | 央行研究论文:区块链能做什么不能做什么?:中国人民银行发布工作论文称:目前真正落地并产生社会效益的区块链项目很少,除了区块链物理性能不高以外,区块链经济功能的短板也是重要原因。应在持续研究和试验的基础上,理性客观评估区块链能做什么、不能做什么。不要夸大或迷信区块链的功能。区块链应用要立足实际情况。目前区块链投融资领域泡沫明显。[2018/11/6]

其中LITG是一个虚拟变量,如果代币是LITG组,则等于1,否则等于0。

回归结果如表2所示。在所有的CAR范围内,发现在LITG组中有统计学意义上显著的超额增长,这为结论提供了进一步的支持。与不太可能发生内幕交易的代币基准组相比,LITG组的代币在3天(7天)期间累积的异常收益高出了15%(19%)。无论从相对还是绝对意义上来说,这都是一个巨大的增长。而且考虑到从-300小时到100小时的整个采样期间,平均CAR为32%,这也具有经济学意义。

回归结果还表明,在上币公告之前交易量较大的加密货币在 3 天和 7 天的范围内具有较高的异常收益。总体而言,回归支持 LITG 组中存在与内幕交易一致的异常上涨模式。

华科大博士一篇有关区块链的论文被IEEE ICDCS 2018录用:近日,国际学术会议The 38th IEEE International Conference on Distributed Computing Systems (ICDCS 2018)录用结果揭晓,华中科技大学实验室有4篇论文被录用。其中一篇是戴小海的论文“Towards A Novel Architecture for Enabling Interoperability Amongst Multiple Blockchains”主要研究区块链的跨链交互问题。据悉,ICDCS是分布式计算与系统领域享有盛誉和重要影响力的顶级国际学术会议,本届ICDCS在全球378篇投稿中录用78篇论文,录用率仅约20%。[2018/4/26]

来自加密钱包维度的证据

与来自证券交易所的公开数据相比,区块链的公开性和高度透明性使我们能够在上币公告之前对交易进行更直接的分析。利用区块链数据,我们寻找在代币上币公告之前个人以系统的方式持续交易的特定模式。为了识别可能对即将发布的上币公告有内幕消息的钱包,我们首先确定在代币上币公告之前每小时在DEX 上交易最活跃(最高交易量)的钱包。DEX 交易量的主要贡献者是最大可提取价值机器人MEV(Daian 等人,2019 年;Weintraub 等人,2022 年),利用套利机会进行交易或参与三明治攻击。MEV机器人通常是DEX上交易量最大的账户。因此,我们删除了已知的MEV机器人钱包地址和具有超过5000次转账的钱包(可能是某种形式的自动机器人),以便为每个池获取一组可能包含内幕交易证据的地址。我们比较这些地址在不同池中的共性,以获得一组在上币公告之前最常交易的钱包。然后,我们会手动检查这些钱包在上币公告之前是否存在内幕交易的证据。

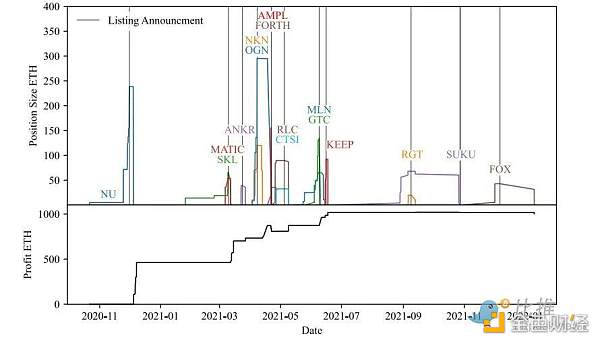

图3展示了在Coinbase发布上币公告之前,我们确定为系统交易的4个互联钱包的交易活动。这组互联钱包(个人) 在2020年11月至2021年1月期间上币的 15 种代币中持有头寸。有时,控制钱包的个人将资产转移到中心化的加密货币交易所,但在许多情况下,钱包在DEX上交易,从而避免AML和KYC检查。我们根据交易时ETH和ETH的美元价值来衡量这些钱包的利润。

“1号钱包”于2020年11月24日,即2020年11月30日上币公告的前6天购买了 NU 币。在2021年3月9日MATIC和SKL代币联合宣布将在Coinbase上币之前,这个钱包持续建立头寸。“1号钱包”的资金来自币安的转账,利润也汇回了币安。“1号钱包”转账332 ETH给“2号钱包”,然后停止交易。

“2号钱包”在 ANKR、NKN、OGN、RLC、CTSI 和 FORTH 发布上币公告之前就持有了这些货币的头寸。随着 FORTH 的购买,钱包背后的个人也购买了 AMPL。FORTH是AMPL的治理代币。个人在公告之前通过购买最相似的资产买入了错误的代币。一经公共分布,该个人就急于购买 FORTH。如果上币代币被内部人士透露给外部方,这一事故符合我们的预期。个人根据有关上币的部分信息进行交易。“2号钱包”ETH利润转移到币安和另一个中心化交易所OKX。“2号钱包”将12 ETH “3号钱包”,然后停止交易。

“3号钱包”在上币公告前就积累了GTC、MLN、KEEP 和 SUKU代币。钱包(个人)没有在 DEX 上出售,而是将代币转移到币安,因为在 Coinbase 上币公告后可以在那里出售。我们假设个人在转移后在币安上出售了代币。“3号钱包” 转账55 ETH到“4号钱包”。

“4号钱包”在FOX代币上币公告前就占据了一席之地。总之,在2020年 11月24日至2022年1月22日期间,这四个互联钱包在 Coinbase 上币公告之前的交易中获利估计为 1003 ETH(150 万美元)。交易活动如此一致且系统地在上币公告之前进行,因此除了交易者掌握有关即将发布的上币公告的内幕消息外,不太可能有任何其他解释。

研究结果表明,加密货币市场的内幕交易比股票市场中的更普遍。

结论

我们估计列表中10-25%的加密货币上币之前就已经进行了内幕交易,并保守地估计内幕交易者赚取了150万美元的交易利润。根据股票市场的内幕交易以及来自区块链的直接证据来验证异常的上涨模式。结果表明,加密货币市场容易受到监管机构长期以来在传统金融市场中所遏制的内幕交易的影响。在撰写本文时,SEC对加密货币内幕交易进行的首次起诉证实了我们的研究。我们识别了未包括在SEC起诉中的潜在内幕交易案件。与其他形式的金融不当行为一样,内幕交易不利于加密货币市场的完整性,其存在可能会损害投资者的信心。如果投资者相信加密货币市场容易发生广泛的内幕交易,他们可能选择不参与其中,从而阻碍了交易收益的实现。这些不当行为不加以监管的话会阻碍投资者采用加密安全的方式来取代证券和其他金融工具。SEC最近的起诉表明监管机构已准备好采取行动遏制加密货币市场的内幕交易。交易所也应对内幕交易采取相应措施而非坐视不管,否则将面临用户流失甚至法律指控的风险。

来源:吴说区块链

吴说区块链

个人专栏

阅读更多

金色早8点

Bress

链捕手

财经法学

PANews

成都链安

Odaily星球日报

区块律动BlockBeats

比推消息,根据 CoinMarketCap 的数据,比特币的主导地位(BTC.D:比特币相对于所有加密资产的市值),自 2018 年以来第二次跌破 40%,并处于八个月低点.

1900/1/1 0:00:00本文作者:CoinMarketCap × Footprint Analytics观点提要 目录:GameFi 市场整体表现GameFi 各链情况分析头部 GameFi 项目代币观察Ga.

1900/1/1 0:00:00前言加密世界正在步入Web3.0的时代,用户体量正在朝着10亿规模发展,这对公链容量提出了要求和挑战.

1900/1/1 0:00:00尽管比特币和以太坊的兴起,以及 DeFi、NFT、GameFi 和 DAO 等新类别的出现,web3 开发人员在全球 3110 万软件开发人员中的占比不到 1%.

1900/1/1 0:00:00文章作者:BitMEX Research摘要:本文以美国财政部外国资产控制办公室(OFAC)最近决定批准以太坊上的Tornado Cash(龙卷风)为背景,讨论了以太坊合并后的审查阻力程度.

1900/1/1 0:00:00原文标题:《加密法律专家激辩 WEB3 监管:要合规还是去中心化?》嘉宾:高素质蓝领,Fenbushi Capital 总法律顾问;边界的 LilyKing,Cobo COO,中美律师.

1900/1/1 0:00:00