原文标题:《DeFi?聚合池》(DeFi Pooling)

撰文:Louis Guthmann

编译:StarkNet 中文社区

DeFi 的初始价值观是关于金融包容性和开放性。但随着 Gas 价格上涨,DeFi 慢慢变成了巨鲸的游戏。

L1 池(比如 YFI 的机池)因便宜、简单而有效扩展 DeFi。

尽管如此,在 L1 的池子上存款、取款和调整资金仍然很昂贵。

StarkEx 解决这个问题。解决方案就是 DeFi Pooling,该方案把 L1 上的账单拆分并在 L2 上提供头寸来重新平衡。

StarkEx 3.0(译者注:截至发稿,最新版本为 StarkEx 4.5)支持启用这一功能所需的新基础构件:L1 限价单。

Juno 已恢复除加密支付和 L2 存提款之外的大部分服务:2月7日消息,加密友好支票账户应用 Juno 现已恢复其核心加密服务产品,并推出几项新功能,包括:新增支持 SOL、ADA、SHIB、DOGE 在内的超过 35 种加密货币,减少新的和现有代币产品的利差,为每一美元的非稳定币代币交易提供零交易费激励和奖励计划。

Juno 现已恢复大部分服务,但加密支付服务和 L2 存提款服务仍在努力恢复中。Juno 曾于 1 月初因其托管人 Wyre 的动荡而暂停服务。( CoinDesk)[2023/2/7 11:52:02]

DeFi 旨在改善金融的包容性,这要归功于它的可组合和无需许可的性质。然而,当 gas 过于昂贵时,只有巨鲸能参与得起了。

如果希望 DeFi 在保持包容性的同时还能额外惠及千万用户,就亟需解决可扩展性问题,使交易成本保持在较低水平。

数据:三月份以太坊L2 Gas消耗创历史新高:4月1日消息,据DuneAnalytics数据,三月份以太坊L2网络Gas消耗达349.29亿gas,创历史新高。

该统计包含的L2网络及协议为:Arbitrum、Aztec、DeversiFi、BobaNetwork、DyDx、ImmutableX、Loopring、Optimism、Metis A.、PolygonHermez、Sorare、ZkSwap以及ZkSync。[2022/4/1 14:31:30]

在 Yield Optimizer 中我们已经看到了向可扩展性发展的趋势。YFI 和 Harvest 等项目让散户也能参与到高阶的昂贵交易策略中来。以 YFI USDt 曲线策略为例。

作为一名普通交易者,优化 Curve 的借贷收益率相当复杂。需要把钱存入一个特定的池子里,把 LP 代币押进 Curve 储蓄池,设置锁定期来增加 CRV 奖励,并在链上投票选择分配给池子的奖励比例。

Warp Finance将推出L2 LP代币借贷:3月3日消息,Warp Finance表示,通过一些未公开的合作伙伴的帮助,将在未来几周推出L2 LP代币借贷。[2021/3/3 18:09:55]

用 YFI,上述的步骤都加以抽象化。只需在 YFI USDt yVault 上进行一次存款,剩下的都交给协议负责。作为回报,该协议对利润收取 20% 的管理费。

这 20% 的费用对大多数交易者来说,不仅省去亲自部署策略的麻烦,还节约了交易费用。

此外,通过聚合 YFI 客户的投票权,YFI 的行为就像一个投资基金并影响 Curve 以使所有 YFI 交易者和代币持有者等这些利益相关者受益。

尽管如此,YFI 在 gas 方面并不是最优的,因为从池中存取以及再平衡资金仍然是在 L1 上操作。因此,这些操作步骤往往价格昂贵到让人高不可攀。

DeversiFi和Loopring组建L2 Squared联盟:金色财经报道,去中心化交易所Deversi Fi和Loopring宣布合作组建“L2 Squared”联盟,以改进基于第二层技术的可扩展性解决方案。[2020/12/22 16:02:37]

而 DeFi 聚合池就是来解决此问题的:它可以把存款、取款、再平衡等操作,都转移到可扩展且低成本的 L2 上!

这种新机制能够让用户使用 L2 帐户更便捷地无 Gas 费交易:在 Aave 和 Compound 借贷,在 YFI 或者 Harvest 投资,又或是在 Uniswap、Balancer 或 Curve 提供交易流动性。

我们在此以一个简单的 DeFi 操作步骤举例:投资 USDt yVault。

L2 Labs在以太坊测试网Ropsten上推出Layer2 平台ZKSwap:L2 Labs昨日在以太坊测试网Ropsten上推出了Layer2去中心化交易平台ZKSwap。据悉,ZKSwap通过ZK-Rollup技术把所有ERC-20 token转移到Layer2上,再基于不断生成的零知识证明来保证Layer1和Layer2状态的一致性。ZKSwap有这样几个特点:零gas费用;TPS理论上达到每秒6000笔;所有交易都迁移到Layer2,所以可以实现实时交易。[2020/11/17 21:04:23]

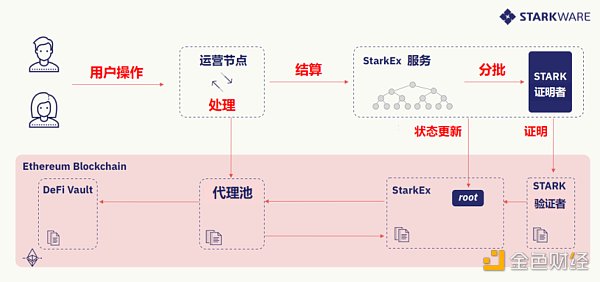

参与者有:

交易者 / 用户 / 终端用户

用户 A、B 和 C 有资金在 L2 上交易。

链下

运营节点以及为其提供服务的 StarkEx 系统。

链上

DeFi 目标合约(例如 yUSDt 机池)

StarkEx 智能合约

代理池:一个「新」的在链上智能合约,来协调 StarkEx 合约的需求、管理池子所有权,并与 DeFi 目标合约交互。

上述例子中,用户 A 和用户 B 想要存款进 YFI,而用户 C 想要从 YFI 中取款。因此,用户 A 和用户 B 的需求正好与用户 C 匹配,只有剩下差额部分需要在链上交易。

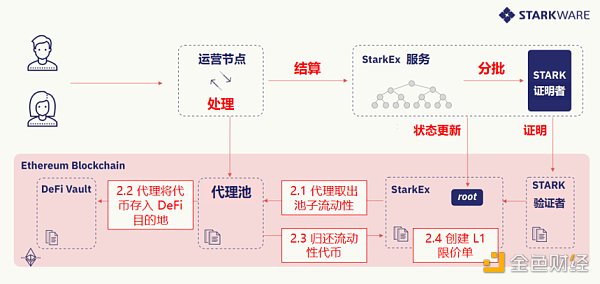

从 A 和 B 的角度来看的话,DeFi 聚合池操作为两步:

将 USDt 换成 StarkEx 运营者从代理池出铸造出的份额(例如 *syUSDt*)

将 syUSDt 换成 yUSDt

代理合约铸造代理池的份额(例如 syUSDt)

代理合约通过 L1 限价单(可参考下述)将份额卖给交易者

StarkEx 在链上结算这笔买卖

代理合约从 StarkEx 智能合约中取出资金池中的资金

代理合约将这笔资金存入 DeFi 机池(例如 yVault)

代理合约收到存款凭证(LP 代币,例如 yUSDt)

代理合约创建一条链上限价单,给出存款凭证对池子份额的价格(例如 syUSDt)。

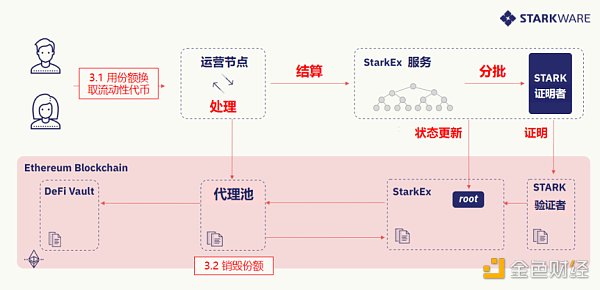

L2 上的交易者用份额(例如 syUSDt)换回存款凭证(例如 yUSDt)

代理合约销毁份额

有人可能注意到,代币撮合交易可以链下进行。那像把 yUSDt 换成 yETH 这样的再平衡,只要找到交易的另一方就可以,交易过程无需支付 Gas。

StarkEx 上的 DeFi 聚合池还有一个组件需要解释: L1 限价单。StarkEx 上有三类基本操作:转账、条件性转账以及 L2 限价交易。下一个版本 (StarkEx V3) 将支持 L1 限价单,L1 上的智能合约能够在 L2 上发送交易。这是支持 DeFi 聚合池的最后组件。

如果实现 DeFi 金融普及,我们需提供更大规模的交易处理量和更便宜的交易成本。而 DeFi 聚合池就是一种解决方案,等于是用商用机来取代私人飞机。如果 DeFi 想要再吸纳千万交易用户,这是最好的选择。

金色早8点

Bress

链捕手

财经法学

PANews

成都链安

Odaily星球日报

9?月?3?日公布的最新一期?CFTC?CME?比特币持仓周报(?8?月?24?日?-?8?月?30?日)显示,比特币标准合约总持仓量自?13302?上升至?14440,该数值连续两周上升.

1900/1/1 0:00:00来源 | CB Insight想象一个由用户拥有而不是几家大型科技公司构建、运行和控制的互联网.

1900/1/1 0:00:00「小金库杯·秋季运动会」开幕啦~!超多线下运动赋能等你解锁~!球馆免费体验券、首次上线盲盒玩法.

1900/1/1 0:00:00撰文:Ben Giove编译:AididiaoJP,Foresight News去中心化自治组织(DAO)在熊市当中艰难成长,继续面临着诸多挑战.

1900/1/1 0:00:00根据研究公司Blockdata报告显示,谷歌母公司一直积极投资于Crypto空间。从2021年9月到2022年6月,该科技巨头和传统金融体系中的其他大公司已经向数字资产公司投资了超过60亿美元.

1900/1/1 0:00:00近日,由去中心化债券生态平台 D/Bond 提交的《EIP-3475: Abstract Storage Bonds》提案获得以太坊基金会通过.

1900/1/1 0:00:00