2020 年的 DeFi 热潮是由 Compound 的治理代币的推出而引起的,它完全是由流动性挖矿的概念推动的。毫无疑问,流动性挖矿将 DeFi 推到了聚光灯下,让更多人看到 DeFi 相对于 CeFi 和 TradFi 的潜力。另一方面,流动性挖矿的滥用及其许多不成熟的代币买家确实也损害了 DeFi 的声誉。对于整个 DeFi 来说,流动性挖矿的净收益仍然悬而未决。

流动性挖矿现在有一些新颖的东西,但总的来说,大多数项目都是简单的模仿或直接分叉。更可悲的是,市场中仍然还有许多局。

显然,当前的流动性挖矿设计并不是最优的,而且它也是导致项目流动性挖矿方案不可持续的主要根源之一。更糟糕的是,在过去的两年里,甚至都没有看到任何去修复流动性挖矿设计缺陷的努力。

流动性挖矿,简单来说,就是一种代币激励计划,旨在吸引流动性提供者 (LP) 为 AMM 上的特定交易对 / 池提供流动性。

AltLayer将集成Celestia数据可用性层以优化其Rollup:7月21日消息,以太坊扩容项目AltLayer宣布将利用Celestia的数据可用性(DA)层,以解决数据可用性问题并以无需信任的方式验证Rollup状态。

作为集成的一部分,AltLayer将从Rollup中检索链数据,执行压缩并上传到Celesta网络,这能够让AltLayer使用来自Celestia的数据完全重建rollup状态。[2023/7/21 15:51:10]

Synthetix 率先在其 sETH Uniswap 池中向 LP 分发奖励代币。讲的更详细一点,就是为了获得奖励,LP 需要首先为 Uniswap 上的 sETH 池提供流动性,然后将其 Uniswap 流动性代币质押到 2019 年创建的质押奖励合约中。奖励代币会根据 LP 所质押的流动性代币相对于 LP 总质押代币的百分比,来公平地分配给 LP。

芝加哥期权交易所计划更新并重新提交现货比特币ETF申请文件:金色财经报道,在美国证券交易委员会(SEC)表示近期多家资产管理公司现货比特币 ETF文件并不充分并退回相关申请后,芝加哥期权交易所一位发言人表示计划更新并重新提交现货比特币 ETF 申请文件,截至目前美国证券交易委员会、纳斯达克、贝莱德、富达、景顺、WisdomTree和Ark Invest的公司代表均拒绝对此事发表置评,Bitwise和Valkyrie两家公司代表也没有回应置评请求。[2023/7/1 22:11:27]

从代币经济学激励设计的角度来看,Synthetix 首创的流动性挖矿方法是根据流动性头寸的大小分配奖励代币,我们可以将这种方法定义为流动性挖矿 1.0 (LM 1)。从结果来看,这样的激励计划帮助了 Synthetix 实现吸引更多用户铸造更多 sETH 的目标。

SafeMoon攻击者已将21804枚BNB转回SafeMoon金库钱包:金色财经报道,派盾(PeckShield)监测显示,BNB Chain上DeFi协议SafeMoon攻击者已分两笔共将21804枚BNB(约720万美元)转入SafeMoon金库钱包。

此前报道,上个月SafeMoon遭黑客攻击,损失890万美元。[2023/4/20 14:15:47]

LM 1 成为事实上的流动性挖矿的设计和实现方案。它使许多项目能够在一定程度上解决流动性问题,至少在一开始确实是这样的。然而,LM 1 中存在许多问题,使得其无法可持续。

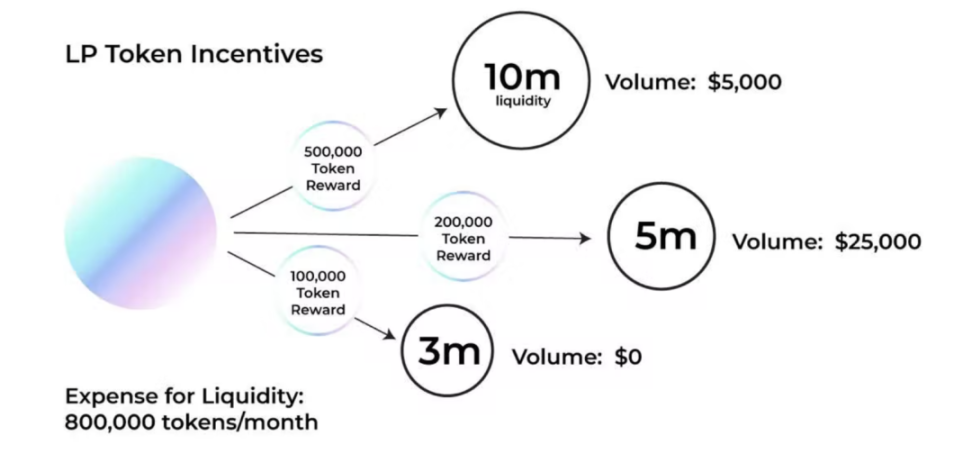

首先,奖励代币会分发给 LP,就算可能没有交易或有很少的交易,这其实就意味着流动性并没有真正得到很好的利用。从代币经济学的角度来看,使用项目代币来激励流动性对于大多数项目来说代价是昂贵的,因为这种激励不会对协议经济的增长做出太大贡献。而当流动性没有被利用时,激励计划就会变得更糟。

合成资产发行协议Synthetix V3已部署至以太坊主网和Optimism:2月23日消息,据官方公告,合成资产发行协议 Synthetix V3 已部署至以太坊主网和 Optimism。迁移计划需要 Synthetix V3 系统通过遗留市场支持 Synthetix V2 系统的能力,V2 系统中的流动性提供商将能够通过一笔交易将其头寸迁移至 V3 系统,并继续为现有的现货合成和永续期货市场提供担保。

此前报道,据相关页面信息,旨在对 Synthetix 协议进行重新设计的 Synthetix v3 提案已通过 Synthetix 治理委员会 Spartan Council 的投票批准。新的设计将有一个更加模块化的基础机制,具有多抵押品质押、可定制的债务头寸和无许可合成资产等功能。该提案包括将债务池划分为独立的市场,能够促进交换和铸造/销毁 snxUSD,将净债务计入相应的承销的 staker。新的框架将使承销人能够灵活地选择市场进行承销并管理市场风险状况,从而实现定制化和高效的债务管理。[2023/2/23 12:24:50]

超3.19万枚ETH从未知钱包转入Coinbase 价值约3891万美元:金色财经报道,Whale Alert数据显示,3.19万枚ETH从未知钱包转入Coinbase,价值约3891万美元 。[2022/12/26 22:07:48]

其次,在许多情况下,是需要激励多个池的。现有的方法是将一定数量的奖励代币分配给每个池,而不考虑每个池的贡献,例如每个池中执行了多少交易和完成了多少交易量。奖励分配决策要么是像 Curve,Balancer 那样由治理投票决定,要么是像 Sushiswap 那样由团队决定,这有时是非常武断的。

可以对 LM 1 进行改进,目前来看更好的流动性挖矿激励设计应该是根据流动性头寸赚取的 AMM 交易费用分配奖励代币。这种设计与基于流动性头寸大小分配代币有本质区别,让我们将这种方法定义为流动性挖矿 2.0 (LM 2)。显然,LM 2 解决了上一节中提出的 LM 1 中的两大缺陷。

首先,在固定的代币分发间隔内,如果没有交易,那么 LP 将不会赚取 AMM 交易费用。没有费用,就不分发奖励代币。此外,它还不鼓励 LP 提供超过项目需求的流动性。使用 LM 2 ,项目不会将其宝贵的代币浪费在未使用的流动性上,从而减少因流动性挖矿而导致的代币通胀和代币价格下行压力。

其次,不需要通过治理代币投票或团队决策手动将奖励代币分配到多个池。这些手动的方法给 LP 带来了错误的激励,也会出现不公平地对待不同池流动性的问题。使用 LM 2 ,如果池中的某一 LP 头寸赚取了更多的 AMM 交易费用,那么更多的奖励代币将被分配到该 LP,简单而公平!

通常情况下,项目会发行一个 ERC 20 代币 ( 主要用作治理代币 ),并将这些 ERC 20 代币的一部分分配给流动性挖矿计划。在流动性挖矿期间,固定数量的代币在固定时间间隔内被分配。

在 LM 1 中,每个时间间隔内固定数量的代币平均分布在用于流动性挖矿的所有 LP 代币总数上。每个质押的 LP 将根据其质押的 LP 代币数量获得奖励代币的数量。在这段时间间隔内,只要 LP 代币的数量发生变化,比例就会相应更新,奖励也会相应更新。这一实现确保了在所有参与流动性挖矿的 LP 之间公平分配奖励代币。

不幸的是,根据 LP 头寸收取的交易费用,在每个时间间隔内分配固定数量的代币实际上操作起来非常困难。在固定的时间间隔内,交易费用是由两个动态的不可预测的参数驱动的: 1 )LP 头寸产生和赚取交易费用的时间是动态且不可预测的,因为没有人可以预测交易者何时进行交易;2 )LP 头寸产生和赚取的交易费用也是动态的和不可预测的,因为交易规模同样也是动态的和不可预测的。因此,根据两个动态且不可预测的参数分配固定数量的代币,将在所有参与流动性挖矿计划的 LP 之间产生不公平的奖励代币分配。

一个解决方案是针对两个动态参数——交易时间和交易规模——调整相关的数据分布模型。然后开发一个链上实现,根据每个新的交易动态更新模型,并相应地分发奖励代币。该解决方案将更接近于在所有参与流动性挖矿的 LP 之间公平分配奖励代币。

当然还有其他实现 LM 2 的方法。一种更好的方法是采用一种新的代币模型,它不仅具有更好的代币经济学,而且还可以轻松实施 LM 2 。

流动性挖矿将 DeFi 推到了聚光灯下。当前的流动性挖矿设计和实施存在一些缺陷,导致流动性挖矿方案的不可持续性。我们可以进行改进,奖励代币应该根据 LP 头寸赚取的交易费用进行分配,而不是根据 LP 头寸的规模进行分配。由于目前的代币模型和奖励分配时间表,基于交易费用分配奖励代币是一个困难的事情。我们相信创新的解决方案即将到来。

原文标题:《Using Liquidity Mining 2.0 (LM 2) to Distribute Rewards》

原文作者:Henry He

原文编译:ChinaDeFi

来源:星球日报

Odaily星球日报

媒体专栏

阅读更多

金色财经

金色财经 子木

金色早8点

去中心化金融社区

虎嗅科技

区块律动BlockBeats

CertiK中文社区

深潮TechFlow

念青

原文标题:《10 家毛利润超过 500 万美元的 Web3 企业分析:它们的收入来源于何处?》原文作者:Marco Manoppo 上图的快照日期为 2022 年 10 月 22 日.

1900/1/1 0:00:00因 Defrost Finance 被盗而损失 1200 万美元的大户 Hoi 昨晚松了一口,昨晚近 12 点.

1900/1/1 0:00:00随着近两年行业的高速发展,加密行业无疑已经步入了多链共存的时代。目前仅被 DefiLamma 收录的公链数量就已经超过了 150 条,多链共存的态势越发明显,用户对于跨链的需求也水涨船高,跨链桥.

1900/1/1 0:00:00本文为金色财经&币安学院原创年度盘点文章,转载请注明出处。2022年已过,我们挥别对很多加密资产和区块链领域参与者来说极其困难的一年.

1900/1/1 0:00:00原文标题:《盘点年度60个新公链,下一轮牛市就在其中(上)》作者:TinTinland,ODAILY星球日报据 GlobeNewswire 最新统计数据显示.

1900/1/1 0:00:00本文以DeFi生态系统:原语和技术堆栈中介绍的技术概念为基础,概述了由该技术创建的新价值渠道。通过聚焦于单个EVM链中的价值流,来提供一个框架来识别下面三者之间的价值流:传统金融和去中心化金融E.

1900/1/1 0:00:00