来源:Checkmate, Glassnode

随着 2022 年混乱、动荡和残酷的一年即将结束,我们探索了比特币、以太坊以及稳定币市场的状态。 这篇回顾性分析文章将是今年的最后一版,我们期待着在激动人心的 2023 年回归。

2022 年是最混乱、动荡以及残酷的年份之一,这不仅对数字资产行业如此,对更广泛的金融市场也是如此。 随着央行货币政策发生 180 度大转弯,在经历了数十年极其宽松的信贷环境之后,紧缩环境已导致大多数资产类别出现严重而迅速的缩水。

这一期的链上分析文章,将是我们今年的最后一期(除非有重大的行业动态事件激发我们)。 在这篇文章中,我们将介绍:

波动率、衍生品以及期货杠杆。

去年已实现亏损的严重程度。

比特币链上的供应结构和集中度。

比特币挖矿行业降温。

以太坊合并后的供应动态。

以太坊 gas 消费主导地位的演变趋势。

稳定币市场的变化趋势和主导地位。

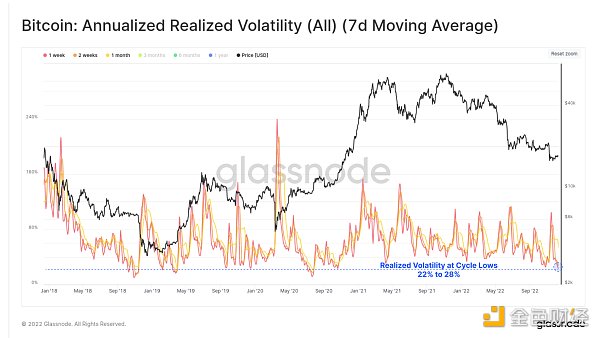

在经历了真正混乱的一年之后,比特币市场在进入 12 月后变得非常安静。BTC 的短期已实现波动率目前处于 22%(1 周)和 28%(2 周)的多年低点,创下 2020 年 10 月以来的最低波动率。

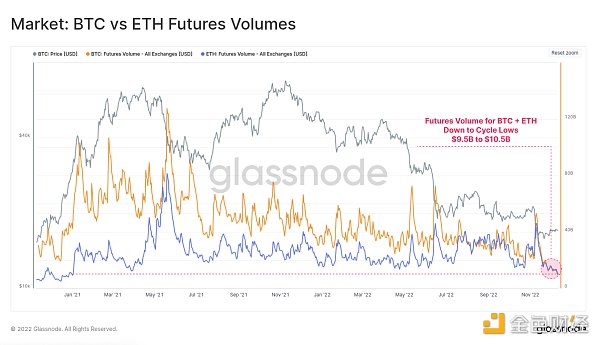

期货交易量同样低迷,目前正逼近多年来的低点。 BTC 和 ETH 市场目前的交易量相似,每天在 95 亿美元 到 105 亿美元之间。 这显示了流动性收紧、广泛去杠杆化以及该领域许多贷款和交易部门受损的巨大影响。

全球比特币ATM市场预计到2027年将增至3700亿美元:4月24日消息,Watcher.Guru发推称,全球比特币 ATM 市场预计将从 2022 年的 360 亿美元增加到 2027 年的 3700 亿美元。[2022/4/24 14:45:29]

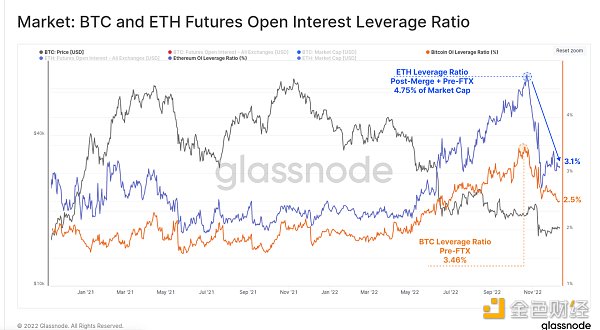

在 FTX 崩盘后,期货市场的未平仓头寸已大幅减少。下图显示了杠杆率,计算为期货未平仓权益与相应资产市值之间的比率。

对于 ETH 来说,11 月期货杠杆的建立和解除明显更为严重,可能是剩余的“合并交易”被平仓的结果。ETH 未平仓合约占市值的比例从 4.75 %下降到市值的 3.10 %。BTC 杠杆率在 ETH 市场前一周达到峰值,并在过去一个月从市值的 3.46 % 下降到 2.50 %。

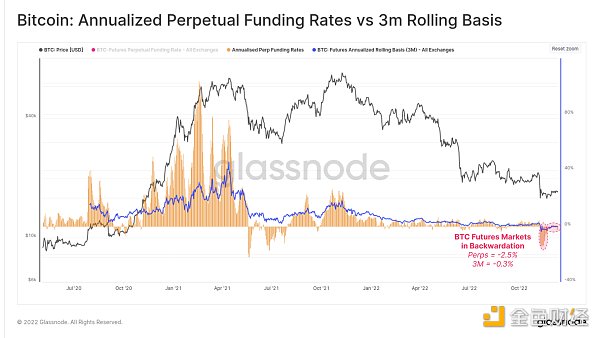

比特币期货和永续合约都处于现货溢价状态,年化基础分别为-0.3%和-2.5%。持续的现货溢价期并不常见,唯一类似的时期是 2021 年 5 月至 7 月之间的盘整期。这表明市场相对“对冲”了进一步的下行风险,并且/或有更多的空头投机者。

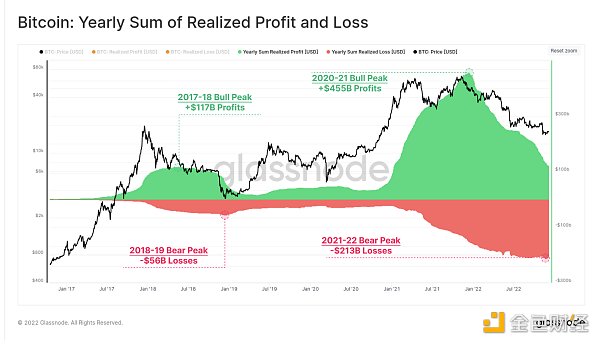

2020-21 年宽松货币政策时代的过剩流动性泡沫,创造了创纪录的年度总实现链上利润。比特币投资者将资金转移到链上,获得了超过 4550 亿美元的年利润,在 2021 年 11 月 ATH 之后不久就达到了峰值。

2021年比特币将耗电95.68 TW/h,为巴基斯坦耗电量的80%:9月20日消息,根据剑桥比特币电力消费指数,到今年年底,世界顶级加密货币比特币将消耗约95.68 TWh(太瓦时,或每小时一万亿瓦)。这与菲律宾的电力消耗大致相同。巴基斯坦每年的电力消耗略高于每小时120太瓦。而据彭博社报道,到今年年底,比特币网络将消耗91 TW/h,超过了2020年的67 TW/h。(pakobserver)[2021/9/20 23:38:04]

从那以后,市场开始由熊主导,市场已经回吐了超过 2130 亿美元的已实现损失。这相当于 2020-21 年牛市利润的 46.8% ,这与 2018 年熊市的相对规模非常相似,当时市场回吐了 47.9%。

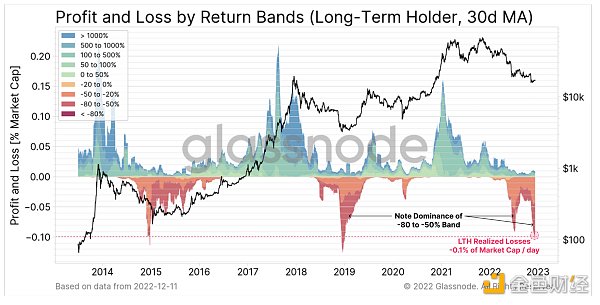

值得注意的是长期持有者(LTH)的贡献,他们在这个周期中实现了历史上两个最大的相对损失峰值。 到 11 月,LTH 亏损的峰值为每天市值的 -0.10% ,规模仅与 2015 年和 2018 年的周期低点相当。 6 月份的抛售同样令人印象深刻,当时达到了每天市值的 -0.09%,LTH 的主导地位锁定了 -50% 至 -80% 的损失。

尽管出现了这些惊人的巨大损失,但币供应的年龄以及那些留下来的人的 HODL 倾向仍在继续上升。 长期持有者供应完全扭转了 FTX 惨败后的恐慌性支出,创下了 1390.8 万 BTC 的新 ATH(占流通供应的 72.3%)。

AOFEX将于2020年12月25日上线1INCH:据官方消息,AOFEX已于2020年12月25日上线1INCH(1inch Token)并已开放充提功能,并于12月25日13:30(GMT+8)在DeFi专区开放1INCH/AQ与1INCH/USDT交易对。

1INCH是1inch交易平台发行的功能型代币,该平台发放代币1INCH的目的是为了确保聚合器上的协议整合维持无须许可的状态、保护开发生态系统及奖励治理行为的资金,也将用于为网络安全而进行的staking。

AOFEX数字货币金融衍生品交易所,旨在为用户提供优质服务和资产安全保障。[2020/12/25 16:29:04]

该指标近乎线性的上升趋势,反映了 2022 年 6 月和 2022 年 7 月发生的大量 BTC 增持,这是在 3AC 以及该领域失败的贷方引发的去杠杆化事件之后立即发生的。

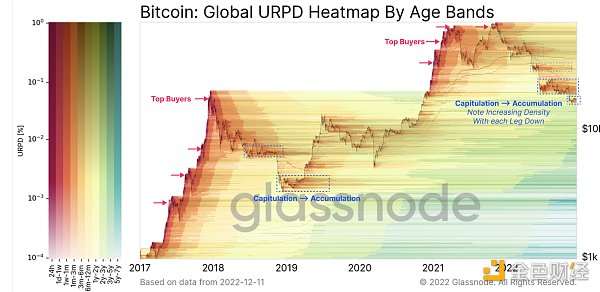

下图提供了按币龄段着色的币供应密度和分布的视图。

注:

暖色表示旧币的大量分布,通常在市场顶部和投降底部会出现。

较冷的颜色表示成熟,因为投资者积累并留下未使用的 BTC。

较深的条形表示较重的币密度(反之亦然)。

在 2022 年每次市场下跌后,我们可以看到 BTC 再分配密度(因此再积累)有所增加。 特别是,2022 年 6 月至 2022 年 10 月的区域尤为突出,很多 BTC 在 18,000 美元- 24,000 美元之间被收购,并且它们现在已老化到 6 个月以上的区间(因此上面的 LTH 供应量增加了)。

2020年第一季度稳定币交易额突破900亿美元:数据显示,在2020年第一季度,稳定币的交易量比上一季度增长8%,有史以来首次超过900亿美元。作为参考,去年稳定币的总交易量为2500亿美元,而PayPal的总交易量为7120亿美元。在各种交易对中,ETH/USDT交易占2020年第一季度稳定币总交易量的62%。同时,DAI和USDC在该季度经历了最大的增长,分别增长了344%和54%。(Theblock)[2020/3/29]

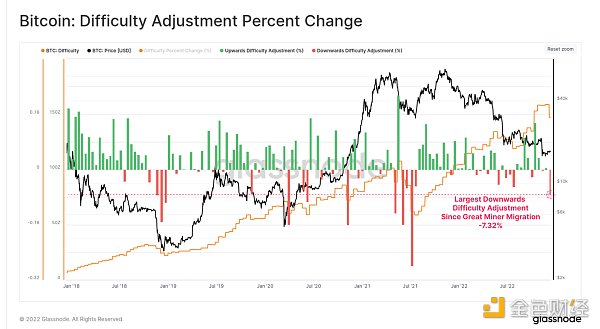

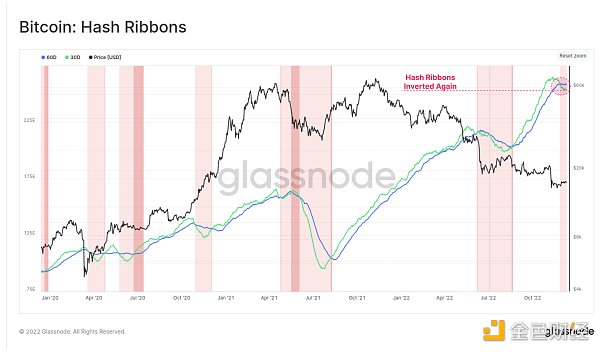

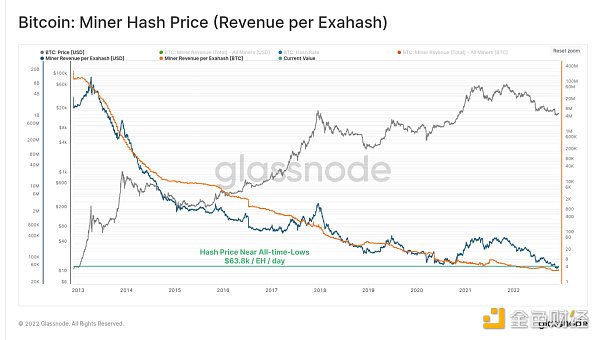

上周出现了自 2021 年 7 月矿业大迁移以来最大的挖矿难度下调。难度下降了 7.32%,这意味着相当大一部分的活跃算力被关闭了,这可能是持续的收入压力造成的。

这导致算力带再次反转,交叉发生在 11 月下旬。 这表明挖矿业面临着足够大的压力,一些运营商正在关闭 ASIC 矿机。 这通常与矿工收入流低于其 OPEX 支出有关,从而使 ASIC 矿机无利可图。

然而,考虑到算力价格仅略高于历史低点,这并不令人感到意外。 尽管现货价格(约 17,000 美元)比 2020 年 10 月(约 10,000 美元)高出了 70%,但竞争寻找下一个比特币区块的算力数量现在高出了 70%。

2020减半币种行情播报:金色财经数据显示,10个减产币种今日4涨6跌。涨幅前三为:ETC(6.79美元,+3.04%)、BCD(0.6美元,+2.27%)、BSV(197.70美元,+1.20%);跌幅前三为:HPT(0.0064美元,-6.98%)、ZEC(41.52美元,-3.58%)、XZC(4.38美元,-3.19%)。[2020/3/10]

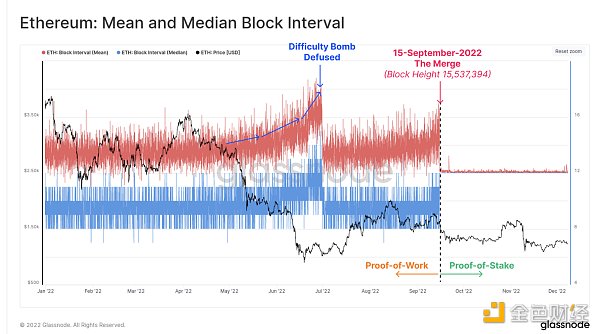

以太坊合并于 9 月 15 日完成,可以说这是今年最令人印象深刻的工程壮举。 为了直观地显示事件的即时性,下图显示了 2022 年期间的平均和中位数区块间隔。很明显,我们能观察到工作量证明(PoW)的自然和概率可变性在哪里结束,以及精确、预先确定的权益证明(PoS)的 12 秒区块时间何时开始生效。

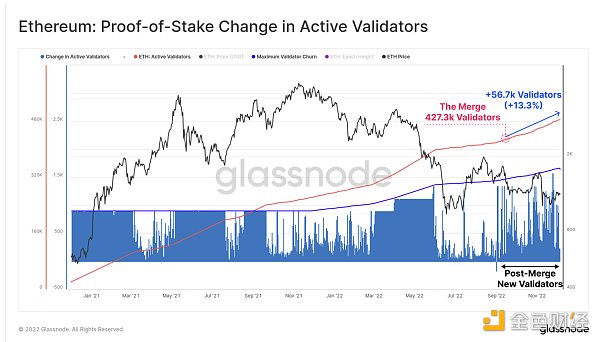

自合并以来,以太坊活跃验证器的数量增加了 13.3%,现在有超过 484,000 个验证器在运行。 这使得质押的以太币总量达到了 1561.8 万 ETH,相当于流通供应量的 12.89 %。

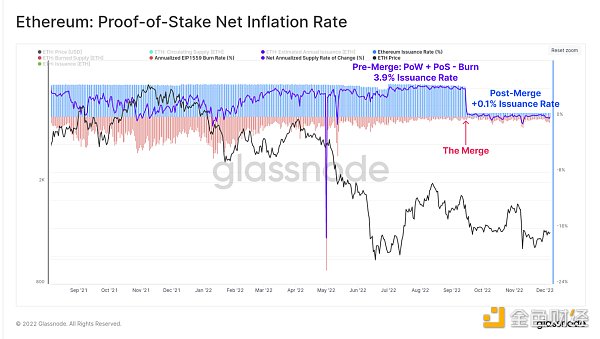

随着向权益证明(PoS)的过渡,以太坊货币政策被调整为显着降低的排放计划。 名义发行率(蓝色)约为 +0.5%,但考虑到 EIP1559 燃烧机制(红色)后,这几乎完全抵消了发行。 相比之下,合并前的净通货膨胀率为 +3.9%,这表明发行量的变化有多么巨大。

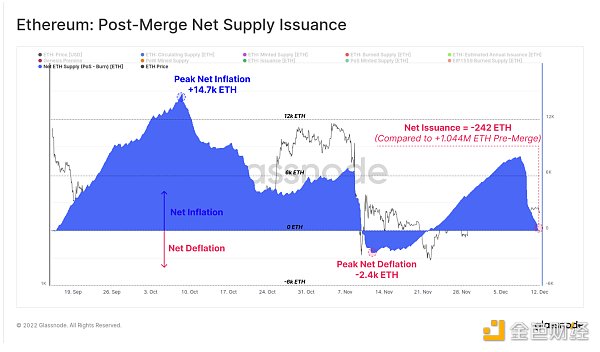

在撰写本文时,自合并以来的 ETH 供应量变化刚刚转为净紧缩,目前的 ETH 供应量比合并时低 242 ETH。 相比之下,根据之前的发行计划,本应新增的以太币估计为 104.4 万 ETH。

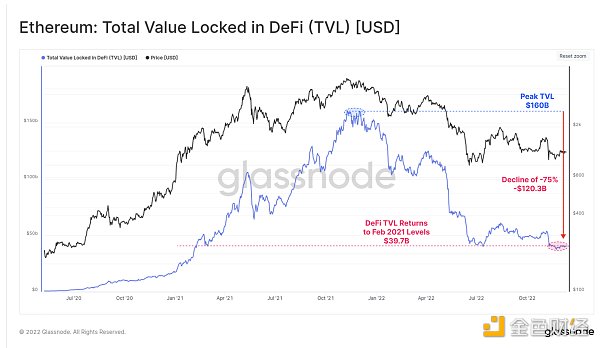

由于代币价格大幅下跌,流动性严重收缩,锁定在 DeFi 中的总价值急剧下降。 在 2021 年 11 月 市场达到 1600 亿美元的峰值后,DeFi TVL 下降了超过 1203 亿美元(-75%)。 这使 DeFi 抵押品价值降至 397 亿美元,回到了 2021 年 2 月份的水平。

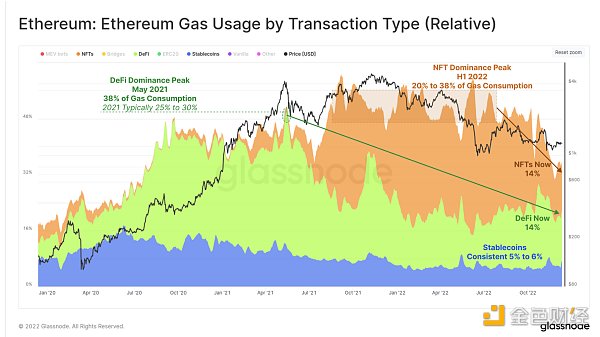

按交易类型划分的 gas 消费的主导地位,也表明在过去两年中市场偏好发生了变化。 从 2020 年 7 月到 2021 年 5 月,DeFi 协议占所有 gas 消耗量的 25% 至 30%,但此后已降至仅 14%。

在类似的繁荣-萧条周期中,到 2022 年上半年,与 NFT 相关的交易占 gas 使用量的 20% 至 38%,但现在也已降至 14% 的主导地位。 稳定币在今年全年保持稳定的 5% - 6% 的主导地位。

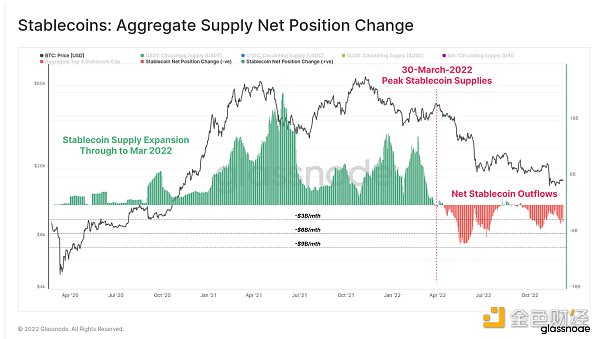

自 2020 年以来,稳定币已成为行业的基石资产,目前市值排名前 6 的资产当中有 3 种是稳定币。 稳定币总供应量在 2022 年 3 月达到 1615 亿美元的峰值,但此后出现了超过 143 亿美元的大规模赎回。

总体而言,这反映出市场每月资本净流出 40 亿至 80 亿美元。 然而,同样值得注意的是,这只反映了峰值稳定币供应的 8%,这表明大部分资金仍保留在这种新的数字美元当中。

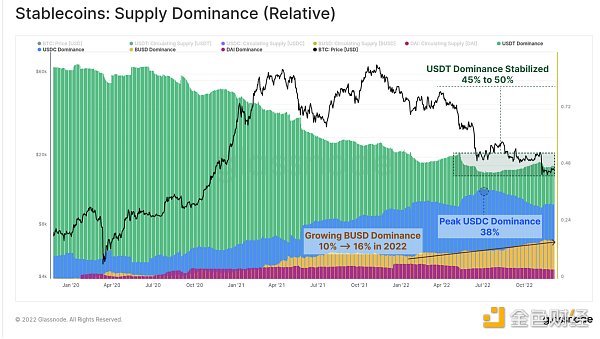

相对稳定币供应主导地位也发生了显着变化。

BUSD 脱颖而出,其市场份额在 2022 年从 10% 增加到 16%,目前总资产价值为 220 亿美元。

尽管自 5 月以来, USDT 赎回总额为 184.2 亿美元,但 Tether 一直保持着相对稳定的 45% 至 50% 的市场份额。

USDC 的主导地位在 6 月达到 38% 的峰值,但此后下降至 31.3%,目前市场价值 447.5 亿美元。

虽然稳定币目前正在经历赎回和净资本外流,但稳定币在以太坊的转账量在整个 2022 年下半年继续攀升。在 2021-22 年的大部分时间里,稳定币的总转账量稳定在每天 160 亿美元左右,而自 7 月以来,每天的转账量继续攀升至 200 亿至 300 亿美元之间。

在 5 月、6 月以及 11 月的高波动性抛售事件期间,稳定币总转账量在 370 亿美元 和 510 亿美元之间达到峰值,这表明在去杠杆化事件期间对美元流动性的极端需求。

今年,BTC 和 ETH 距历史高点均下跌了 75% 以上。 自 5 月以来,大规模的去杠杆化事件频频出现,这引发了严重的信贷紧缩、大量企业破产、数十亿美元的庞氏项目 (LUNA-UST) 不幸崩溃,以及令人遗憾的 FTX 欺诈事件 。

2022 年是残酷的一年,随着流动性和投机活动枯竭,整个市场的波动性和交易量降至多年来的低点。 随着投机者的离去,比特币长期持有者的 BTC 供应量已推高至另一个 ATH,投资者似乎在每一个价格下跌的阶段都在增持 BTC。 以太坊合并也在 9 月成功执行,稳定币继续展示出有意义的产品市场契合度。

去中心化系统的弹性是通过多年的试验和战斗伤痕建立起来的,这些事件最终造就了 HODLer 群体,即最后的买家。 经历了 2022 年的所有挑战,数字资产行业依然屹立不倒,它吸取了教训,并且比特币区块不断在被发现。

无论 2023 年会发生什么,我们相信这个行业将经受住时间的考验,我们将继续构建分析、研究和理解原因所需的工具和数据。

滴答滴答,下一个区块,我们 2023 年再见。

DeFi之道

个人专栏

阅读更多

金色早8点

金色财经

去中心化金融社区

CertiK中文社区

虎嗅科技

区块律动BlockBeats

念青

深潮TechFlow

Odaily星球日报

腾讯研究院

作者 :0xAlphaFTX 崩盘是华尔街向加密世界扩张的失败。 尽管最初创建加密货币是为打破原有系统,但古典金融领域的有远见的先锋派早已意识到其巨大潜力.

1900/1/1 0:00:00Uniswap NFT 市场上线倒计时,其 Github 透露出这些细节Uniswap Labs 在 11 月 30&nbs.

1900/1/1 0:00:00文:章鱼哥自今年年初以来,Web3加密游戏板块急速下跌,与整体加密货币市场低迷一致。在过去十年中,手机游戏已成为互动娱乐产业的重要支柱,得益于智能手机的普及,来自世界各地的用户都成为了硬核游戏玩.

1900/1/1 0:00:00FVM:存储公链如何做大“蛋糕”当存储 + Mining 的热度逐渐回归于理性之后,FVM (Filecoin 虚拟机)成为被寄予厚望的存储公链新叙事.

1900/1/1 0:00:00跨国科技巨头苹果公司计划允许第三方安装iOS应用程序。此举被认为是对欧盟数字市场法案的回应。欧盟的《数字市场法案》现在要求科技公司在2024年之前完全遵守这些限制.

1900/1/1 0:00:00除了经营一家不交易加密货币的加密货币交易所和拥有一家不进行对冲的对冲基金外,Sam Bankman-Fried 还拥有一家不用自有资本投资的风险投资基金.

1900/1/1 0:00:00