原文作者:Conor Ryder, CFA

在 2023 年的所有事件之后,尽管 Tether 最不受信任,但它已成为占主导地位的稳定币。在本周的 Deep Dive 中,我们探讨了这是否证明 <信任> 对于加密货币投资者来说已不是那么重要,人们似乎更喜欢锚定的稳定性、流动性和多功能性。

尽管 USDT 是最不受信任的,但它已成为占据主导地位的稳定币。

USDC 和 DAI 在银行业危机期间遭遇脱钩,而 BUSD 因监管设定了到期日。

CEX 和 DEX 交易量份额显示出不同的稳定币偏好。

投资者似乎更看重 USDT 锚定的稳定性、流动性和多功能性,而不是其不透明的报告。

稳定币市场在 2023 年发生了翻天覆地的变化。年初,BUSD 的到期日为 2024 年,3 月份的银行业危机重创了 USDC 和 DAI,而币安选择 TUSD 作为其稳定币的首选零费用 BTC 对。所有这些事件都对稳定币市场结构产生了巨大影响。BUSD 逐渐淘汰,USDC 和 DAI 在银行业危机后脱钩,TUSD 崛起。在这一切之中,USDT 成为了业界最值得信赖的稳定币。本文将探讨多年来稳定币市场结构的演变,并深入挖掘业内最不透明的公司之一如何加冕稳定币之王。

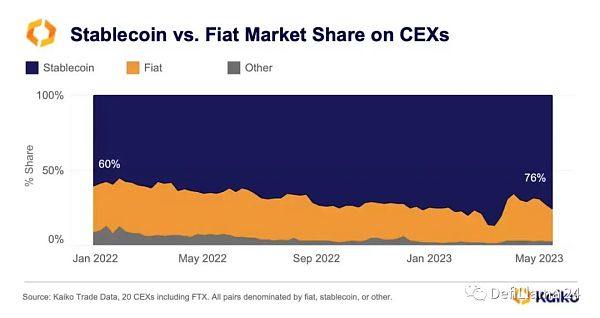

稳定币对加密行业的重要性从未像 2023 年这样重要。随着法币通道的消亡,稳定币的交易量份额从 2022 年的 60% 上升到现在的 76%。

美SEC专员:不明白为何比特币现货ETF申请决定需要花费这么长时间:1月5日消息,在周二发布的一份通知中,SEC指出,“指定一个较长的期限来发布批准或不批准该ETF的指令是合适的”。消息传出后,比特币的价格并未受到影响,仍在4.7万美元以下的盘整区间内徘徊。

虽然加密货币爱好者已经习惯了比特币现货ETF申请被拒绝和延迟,但SEC专员Hester Peirce也想知道为什么要花这么长时间。在接受行业媒体采访时,Peirce表示:“我不敢相信我们还在谈论这件事,就好像我们在等待一件事发生一样……甚至在最近,我们还否决了一系列的此类ETF申请,而那些声明仍在使用我认为在现下已经过时的论证方法。”(Cointelegraph)

此前消息,美国SEC已将有关NYDIG比特币ETF的决定推迟至3月16日。[2022/1/5 8:27:29]

美国严格的监管以及法定支付渠道的关闭,使得在加密货币交易所中使用稳定币进行交易变得更加高效。因此,占主导地位的稳定币现在对市场健康的影响力比以往任何时候都大。

稳定币格局

声音 | 刘国宏:深交所编制深证区块链50指数 为何此时推出:中国(深圳)综合开发研究院金融与现代产业研究所刘国宏所长解释,主要有两个原因,一是深圳有众多在深交所上市企业涉及区块链应用和产业上下游的布局;二是近来高层表达了大力发展区块链技术的决心,市场也随之关注,以此可反映区块链相关企业表现。(金十)[2019/12/25]

稳定币的市值快照帮助我们更直观地了解稳定币竞争格局的潮起潮落。

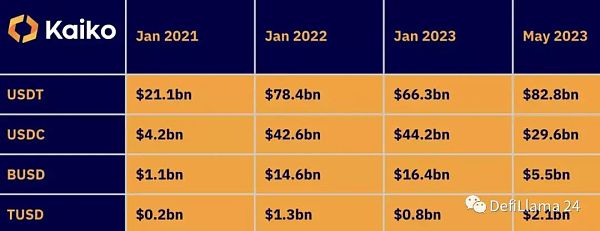

2021 年初,Tether 是迄今为止最大的稳定币,比 USDC 大 5 倍以上,BUSD 和 TUSD 落后。2021 年的牛市见证了稳定币市值的大幅增长,因为 USDT 增长了近 4 倍,USDC 增长了 10 倍,由于币安的强劲表现,BUSD 增长了 14 倍,而 TUSD 突破了 10 亿美元大关。

2022 年,随着熊市的发展,稳定币格局再次发生变化。有趣的是,USDC 和 BUSD 的市值实际上同比增长,而 Tether 的市值由于 FTX 崩溃后的脱钩而损失了超过 120 亿美元。USDC 的锚定汇率在动荡的 2022 年年底保持了令人印象深刻的稳定,其市场份额因此上升,在当时被认为是加密货币中最安全、最透明的中心化稳定币。

然而,这一切都将在2023 年发生变化,因为银行业危机导致 USDC 的交易价格大幅下跌。这导致 Circle 大量赎回,导致 USDC 市值损失 140 亿美元。BUSD 被 Paxos 设定了到期日,今年市值缩水超过 66%,而 TUSD 市值则受到币安的优惠待遇而得到提升。

动态 | 马绍尔官员David?Paul发解释为何马绍尔群岛计划发布自己的加密货币:马绍尔群岛总统助理兼环境部长David?Paul发文解释为什么马绍尔群岛要发布自己的加密货币。 马绍尔群岛共和国自1979年成为独立民主国家以来,一直使用美元作为货币。今天,马绍尔正在推进使用区块链技术以数字形式发行主权货币的计划。马绍尔去年通过了《主权货币法案》,宣布打算发行一种新货币Sovereign (SOV),将与美元一起使用。发行货币当然是任何主权国家的特权,但史无前例的是,马绍尔选择使用区块链技术发行主权货币。 当马绍尔选择发行货币时,做了三个关键的决定。首先,货币将基于区块链技术,这对于马绍尔群岛至关重要。第二,货币供应量的增长将是预先确定的和防篡改的。最后但同样重要的是,这种合规性将被纳入货币协议本身,同时保持个人隐私。 他表示,区块链技术的出现为马绍尔这样的小国打开了一个充满机遇的世界。借助基于区块链的数字货币,马绍尔可以自动化大部分合规负担,并在国际舞台上发挥积极作用。区块链让马绍尔有机会以反映马绍尔价值观的方式最终获得货币独立。马绍尔打算以创新和负责任的方式抓住这个机会。[2019/9/4]

体积份额

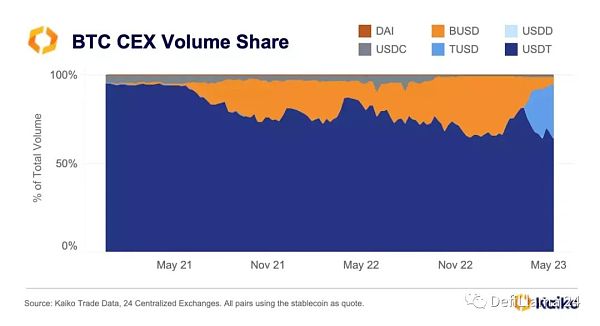

市值凸显了稳定币的主导地位,但交易量份额也值得一看,看看哪些稳定币在交易量方面处于领先地位。市值和交易量之间的显着差异是 TUSD,其交易量份额从两个月前的 0% 大幅增加到现在的 30% 以上。

声音 | Samson Mow:很难理解为何质疑Liquid网络不是真正的侧链:据Bitcoinist消息,Blockstream首席战略官Samson Mow近日表示,很难理解为何会有人质疑Liquid网络并不是真正的侧链。Liquid网络与两种数字货币锚定,并且其数据可在其他链上被验证。[2018/10/13]

TUSD 的上涨和 BUSD 的下跌证明了币安对稳定币市场的影响力。目前尚不清楚为什么 Binance 将 TUSD 加冕为他们最喜欢的稳定币,但无论哪种方式,TUSD 都被推到了突出地位。CEX 上的 USDC 交易量几乎降至零,而另一种中心化稳定币 USDD 在所涵盖的交易所里几乎没有交易量。

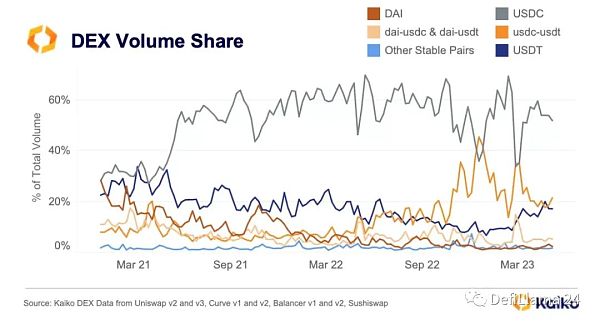

DEX 市场份额凸显了一幅略有不同的景观,其中凸显了一些更有趣的叙述:

DAI 的失宠。DAI 一直缺乏发展方向。它被称为去中心化的稳定币,但由于过度依赖 USDC 的储备,它处在一个模棱两可的位置。它在 DEX 交易量中的份额因此受到影响,从 2021 年的市场领导者地位,其拥有的 28% 的交易量下降到现在的 2%。DAI 正在逐渐变得无关紧要,市场看起来已经成熟了另一种去中心化稳定币的选择。DAI 的 USDC 和 USDT 货币对在 2021 年的总交易量中也占 11%,而今天则降至 5%。

为何非洲比特币交易Golix溢价高达40%:全球比特币价格飙升,已经超出人们的预期,可是早在全球比特币价格创新高之前,非洲交易所Golix的交易价已经高出40%。如此高的溢价是因为非洲市场缺乏流动性,卖家很少,而且电力基础设施落后挖矿几乎不可能进行,使得比特币供应量更少。而且非洲国家面临严重的恶性通货膨胀,这里的人们不得不转向目前火热的比特币。[2017/12/18]

USDC 作为市场领导者的姿态崛起, USDT 在 Defi 交易中的份额下跌。与中心化交易所形成有趣对比的是,DEX 交易员倾向于选择 USDC 作为他们的交易稳定币选择,选择更透明的稳定币而不是 USDT 这种稳定挂钩的稳定币。

USDC 和 USDT 在 CEX 和 DEX 上的使用差异凸显了两种不同的投资者类型。CEX 上的交易员可能不太关心中心化风险,而更愿意使用 USDT 作为其首选稳定币。尽管 Tether 支持 USDT 的储备金报告不透明,但还是如此。

储备

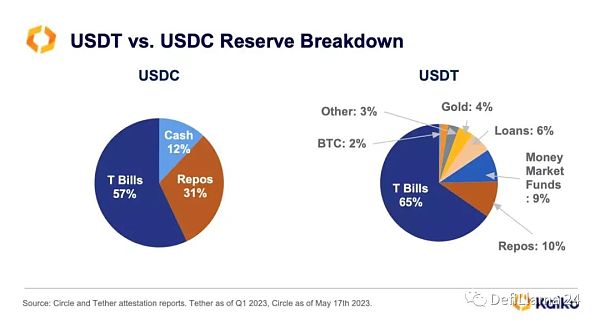

Tether 储备仍然包括占比 3% 的其他类别,我们对这一类别中包含哪些资产一无所知。我们可以确定的是,在第一季度,Tether 实现了 14.8 亿美元的利润,这是一个惊人的数字。大多数人将这种回报归因于他们的美国政府债券的高利率。然而,Tether 的实际无风险持股,Tether 赚取的利润实际上相当于 7.9% 的年利率,比无风险利率高出 +3.15%,这表明 Tether 的持股额外承担了 3.15% 的风险。

Tether 宣布在第一季度积累了 15 亿美元的 BTC,并承诺未来将 15% 的净利润用于购买 BTC。截至目前,这使 BTC 在他们的持股中占 2% 的权重,并且这一数字将在未来逐渐增加。

Tether 为这一举动辩护,称它只是在使用超额利润购买 BTC。然而,Tether 现在有 125 亿美元(占储备的 15%)投资于风险资产(比特币、黄金、其他和担保贷款)。这让我对未来购买更多 BTC 的决定持谨慎态度。我不确定为什么 Tether 不能将他们的超额利润存放在一个流动性更强、收益接近 5% 的货币市场基金中。唯一的解释是,他们想增加美国政府无法监管的资产基础。我们可以看到 USDC 的配置更具流动性,有政府支持,客观上风险更小。

从抵押品的角度来看,USDC 最近因决定将现金存放在哪里而受到影响。USDT 在 BTC 购买和其他风险投资的支持下上涨。然而,公平地说,USDT 目前在稳定币竞赛中处于领先地位还有其他 3 个原因:

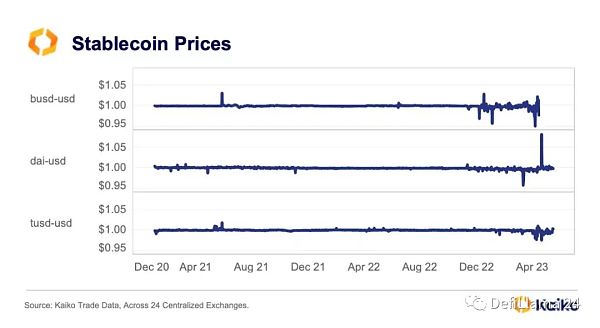

1)挂钩的稳定性

在其他稳定币苦苦挣扎的同时,USDT 及其挂钩依然坚挺。Tether 的崛起表明,对于大多数稳定币持有者而言,锚定稳定性远比发行人的透明度重要。USDT 可以自豪地宣称其至少有 6 个月的锚定稳定性,而大多数其他稳定币甚至连 3 个月都难以宣称。

TUSD 和 BUSD 的挂钩最近承受了一些压力,而 DAI 被标榜为一种更去中心化的稳定币,却成为过度依赖 USDC 的受害者,并在 3 月份与 USDC 一起脱钩。

放大到 2023 年,很明显可以看出为什么投资者青睐 USDT,事实上,随着 USDC 在 3 月份脱钩,USDT 的交易价格出现了溢价。

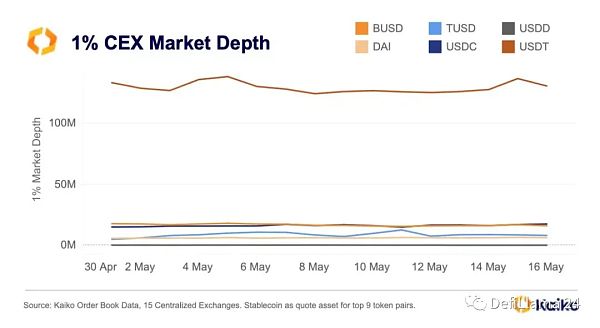

2)流动性

USDT 也是迄今为止中心化交易所中流动性最强的稳定币,与 USDC 的 1800 万美元相比,顶级加密代币的 1% 市场深度超过 1.3 亿美元。更大的流动性助推稳定币主导交易量,而 Tether 一直是交易所超大市场深度的一大受益者。

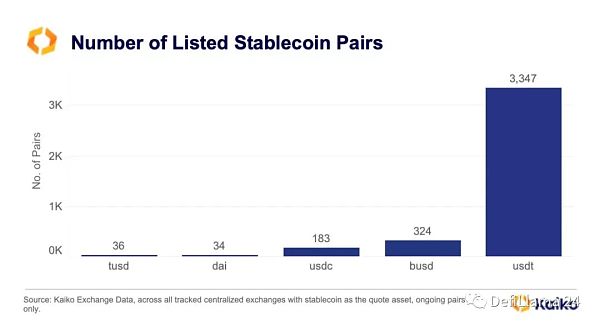

3)多功能性

就交易对而言,USDT 为交易者提供了最多的交易选择,这主要归功于其在中心化交易所的大量交易对。截至今天,USDT 是中心化交易所 3,347 对的报价资产,而 BUSD 占 324 对,USDC 占 274 对。现实情况是,持有 USDT 可以让你在 CEX 的交易中拥有更大的灵活性。

结论

Tether 的捍卫者似乎在证明购买 BTC 作为其储备的一部分是合理的,因为来自其超额利润。但其忽略了上述储备构成的大问题:模棱两可和有风险。然而,凭借稳定的锚定汇率、更大的流动性和交易者的更大灵活性,USDT 将继续主导中心化稳定币竞赛。USDC 提升其竞争力的最大希望是提高锚定稳定性,或者 Tether 崩溃,但 USDC 的增长本身在短期内完全取决于美国的监管环境。监管的不确定性使 Tether 成为加密行业的大赢家,而这应该是一个以透明度和问责制为荣的行业所担心的事情。默认情况下,最不受信任的稳定币已成为最受信任的稳定币。

DeFi 实际上在这两种稳定币之上运行,它需要比 DAI 更好、更去中心化的解决方案,以保护自己免受 USDT 或 USDC 的任何潜在问题的影响。问题是,在 Terra 之后,去中心化的稳定币已被放逐到黑暗领域。希望新的稳定币,如 crvUSD、GHO 或其他尚未推出的稳定币,能够为投资者提供去中心化、更健康的解决方案,以应对中心化稳定币的朦胧世界。

DefiLlama 24

个人专栏

阅读更多

金色荐读

金色财经 善欧巴

迪新财讯

Chainlink预言机

区块律动BlockBeats

白话区块链

金色早8点

Odaily星球日报

欧科云链

MarsBit

像任何优秀的比特币极简主义者一样,Tether 持有自己的代币。最大的稳定币 USDT 的发行人在最近的一篇博文中披露了这一信息,宣布将“定期” 用其盈余利润购买比特币以建立战争基金.

1900/1/1 0:00:001. 介绍1.1 如何使用手册?在本指南中,你将学习如何提高品牌知名度,吸引新用户并推动增长。从建立基本流程到与社区互动,你将学习在 Web3 取得成功所需的关键营销策略和战术.

1900/1/1 0:00:00金色财经记者 Jessy5月23日,香港证券及期货事务监察员会发表《有关适用于获得证券及期货事务监察员会发牌的虚拟资产交易易平台经营者的建议监督管理规定的咨询总结》(以下简称《咨询总结》).

1900/1/1 0:00:00随着 Gate.io 上线$Ordi,币安 NFT 市场官宣支持 Ordinals 交易,OKX Web3钱包宣布支持BRC20, BRC20 代币暂时到达市场情绪的顶峰.

1900/1/1 0:00:00Web3 的出现意味着价值不再需要主要由社交媒体中介积累,而社交媒体中介的主要用途是促进联系。Web3 社交具有三个特征:无平台、社交数据可移植、可组合.

1900/1/1 0:00:00作者:肖飒 lawyer时至今日,数字藏品或者说 NFT 的热潮几乎已经过去,但是对于数字藏品的法律定性,在此时可以说才初有结论,相关的判决也因此在今年增加不少.

1900/1/1 0:00:00