原文标题:《DeFi Lending Concepts Part 1: Lending and Borrowing》

原文作者:Tal

原文编译:Kxp,Blockbeats

这篇文章是三篇系列文章的第一篇,讨论 DeFi 借贷协议的工作原理——它们的关键组成部分、公式和用例。在这一过程中,我们将强调,尽管协议使用不同和创意的命名方式,但它们倾向于重复、迭代和分享核心概念。其中一篇本博客文章中详细介绍如何使用 ERC 20 Token 来代表用户在借贷池中的份额。我们将从分析这些协议的独特元素开始,并提供技术概念来区分它们的工作方式。

在传统金融(或 TradFi)中,借贷由第三方金融机构进行调整。这些金融机构被委托执行两项关键任务:强制借方向贷方支付利息,并评估并防止被认为是不可信的当事方参与这些活动。

相比之下,在去中心化金融(或 DeFi)中,第三方借款人和贷款人是不值得信任的。这种信任的缺失激发了一个创新的设计,用于在链上促进借贷过程。

借贷池是一个智能合约。DeFi 协议用户可以存入资产(通常是 ERC 20 Token),目的是使用该合约来借出他们存入的资产。其他用户可以与借贷池进行交互,享受即时贷款,即抵押在池中的资产进行借款。

与传统金融方法相比,借贷池在借贷方面具有一些重大的优点,例如:

· 在 DeFi 中,贷款不受贷款资金与借款金额 1: 1 可用性的限制。相反,来自协议所有用户的资金都被存入池中,从而创建了足够大的 Token 库存,以立即满足贷款需求。

· DeFi 不需要还款计划。贷款是根据以前存入的抵押品执行的,用户可以随时选择还款。

此时,你可能会想,「如果我不得不提供同等价值(甚至高估)的资产作为抵押品,为什么要在借贷协议上借入资产?难道我不应该出售抵押品并购买所借资产吗?」

实际上,这种 DeFi 借贷协议似乎只允许完全抵押(或超额抵押)的贷款,为一个有趣的「交易」方法打开了大门:杠杆。

假设你对 WBTC 非常看好,非常确定它的价值会飙升!你可以在你最喜欢的借贷协议上存入一些 WBTC(价值 1000 美元),然后使用它来借入一些稳定币(例如 USDC),然后用这些稳定币在某个交易所上购买更多的 WBTC(对于我们的场景,假设你的初始存款的一半,即 500 美元)。在这种情况下,你暴露于 WBTC 的价值为 1500 美元,而你的初始存款只有 1000 美元。

Dai稳定费率全面下调 预期鼓励市场提供更多Dai流动性:据官方消息,此前Maker基金会风险小组将一项执行投票纳入投票系统,提供ETH及BAT借Dai稳定费率、USDC借Dai稳定费率和Sai稳定费率系列风险参数的调整:1.降低ETH及BAT借Dai稳定费率:0.5%=>0%(Dai存款利率相应为0%);2.降低USDC借Dai稳定费率:12%=>8%;3.提高Sai稳定费率:8%=>8.5%。执行投票在4月19日正式通过,并于已经自动生效新的风险参数。此政策预期鼓励市场提供更多Dai流动性,保持1美元的价格锚定。[2020/4/22]

但是,如果你把你的 500 美元的 WBTC 抵押品存入协议来借入更多的 USDC 呢?这个过程被称为超额杠杆,你可以一直这样做,直到你超出了你的借款能力,而协议的政策会阻止你这样做。

在类似的情况下,假设你对 WBTC 持悲观态度(毕竟现在是 Crypto 冬天)。你可以采取我们之前场景的相反操作,将 USDC 作为抵押品存入协议来借入 WBTC,然后立即以更多的稳定币换掉它。如果你的预测成为现实,WBTC 的价格下降了,你可以在交易所上以更便宜的价格购买相同数量的 WBTC,偿还贷款并获得多余的 USDC,从而打开(并关闭)WBTC 的空头头寸。

与传统金融一样,将资产存入借贷池的用户会受到长期保留资金的激励,并获得存款利息。利息随时间累计,按用户在协议中的存款的百分比计算,并由其相应的存款用户声明。用户在借贷池中保留资产的时间越长,他们获得的利息就越多。

协议如何记录每个用户在池中的份额?当一个用户向池中存入资产时,他们的「份额」会稀释所有用户的份额,协议会相应地反映这一点。然而,协议不会直接跟踪和更新每个用户的池份额,而是仅处理存款人份额的变化,而无需每次提取或存入时主动更新其他用户的份额。

你可能会认为这个协议让你既能拥有蛋糕,又能吃掉蛋糕。但实际上不是这样的:

协议通过铸造和销毁 ERC 20 Token 来处理利息发放,我们称之为「份额 Token」,它代表了贷款池中一个贷方的份额(或存款资产的比例)。这种「份额 Token」设计自动调整其他「股东」的股份稀释,以反映「份额」的铸造和销毁,与他们的基础资产的存款或提取成比例。

下面,我们将提供不同协议如何使用「份额 Token」的实际示例,并讨论它们的相似之处。

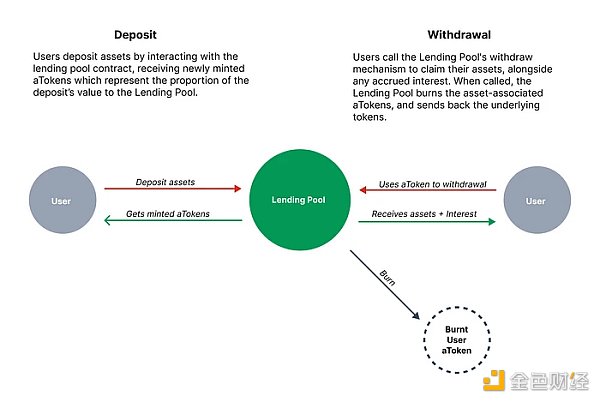

aToken 是 AAVE 的收益生成 Token,由贷款池在存入和提取资产时铸造和销毁。

aToken 是集成到 AAVE 协议中的类似于 ERC 20 的 Token,因此用户可以进入的每个不同市场(存入抵押品)都有一个对应的 aToken。

声音 | 以色列总检察长:该国银行不能全面禁止向加密相关客户提供银行服务:以色列总检察长Abihai Mandelblit在特拉维夫地区法院(Tel Aviv District Court)表示,以色列的银行不能全面禁止向加密相关客户提供银行服务。据Globes周三报道,Mandelblit称,银行在以风险为由拒绝为任何与密码相关的客户提供服务之前,需要对每一个案例进行单独审查。如果法院支持这一论点,可能会给该国加密行业带来一定稳定性,该行业迄今一直在努力获得适当的银行服务。报道还指出,Mandelblit在这一问题上的立场与以色列央行发布的银行监管指引相矛盾。(Finance Magnates)[2020/2/20]

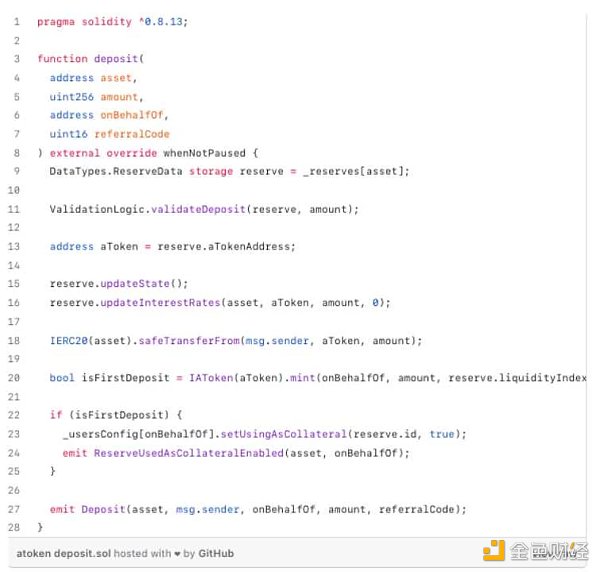

如果我们查看 AAVE 借贷池合约,我们可以看到当用户向池中存入资产时发生的基本操作:

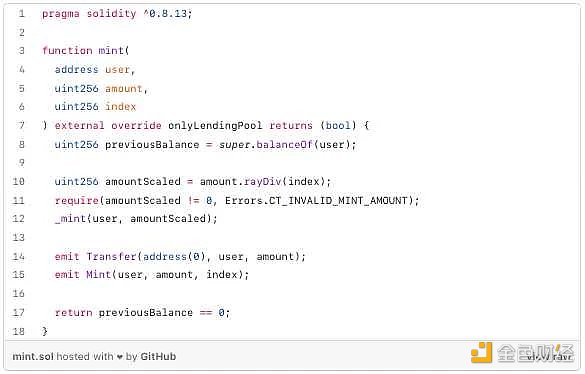

我们可以看到与用户存入的市场相对应的 aToken 将被称为「铸造」函数。

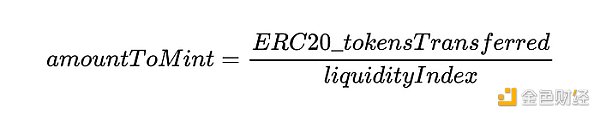

我们可以看到,实际要铸造的数量是:

如上图所示,在这个例子中,用户加入了一个已经在之前的存款中赚取了一些利息的市场。上面的方程式帮助我们理解这一点,因为它显示了如何使用全局指数来考虑所有用户的利息累计,这个指数会在各种操作(存款、提款等)时更新。

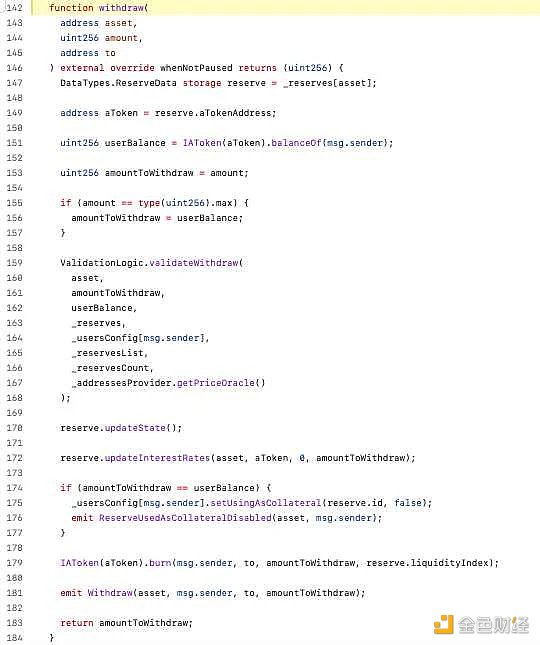

当用户提取他们的基础资产时,liquidityIndex 将用作乘数来计算交易中所欠的 Token 数量。

以下是来自借贷池合约的相关代码片段:

在这里,aToken 合约的 balanceOf 函数有点奇怪。毕竟,我们刚刚确定铸造的 aToken 数量与存入的基础资产数量不同。调用 IAToken(aToken).balanceOf(address(user)) 如何产生用户即将提取的基础资产数量(如在函数底部所示)?原因如下:

· 当用户提取他们的资产时,他们的 aToken 将被销毁。这些已销毁的 aToken 保持其他用户所拥有的 aToken 的总量与他们的份额成比例,这些份额是在用户资产提取之后的。

动态 | 日本加密货币交易所Zaif将于23日全面恢复运营:据coindesk消息,日本加密货币交易所Zaif将于4月23日全面恢复运营。该公司去年9月遭受了黑客攻击,损失了大约6,000万美元,也因此暂停了新用户的注册。2018年10月该公司首次公开其与日本上市投资公司Fisco的收购计划,并在4月22日正式完成了业务签署,该收购计划花费了4467.5万美元。目前交易所已经补偿了在黑客攻击行为中失去持有量的用户。退还了BTC和BCH持有人的原始加密货币,但由于令牌的流动性问题,MONA持有人收到约60%的加密费,剩余部分用日元赔偿,每人1.2918美元。自2018年10月10日以来,MONA的交易、存款和取款已暂停。截至明日(4月23日),这些服务将被恢复。[2019/4/22]

· 用户提取资金的市场利率会随着每次提取而更新。

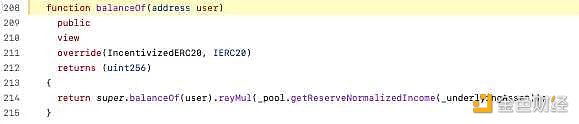

正如我们先前所述,aToken 是类似于 ERC 20 的 Token。我们强调它们是「类似」ERC 20 Token,因为它们的 balanceOf 函数具有独特的属性。在常规的 ERC 20 Token 中,balanceOf 函数返回一个地址拥有的 Token 数量。

由于 aToken 代表池的份额,而不是直接的价值,因此 aToken 的 balanceOf 函数返回协议欠用户的基础 Token 的数量,以对其存款进行补偿。

在此,该 balanceOf 函数覆盖了继承的 aToken 合约中的 balanceOf 函数。结果,该示例逻辑中的 balanceOf 逻辑被执行,而不是用户 Token 数量的常规(继承)映射查找。

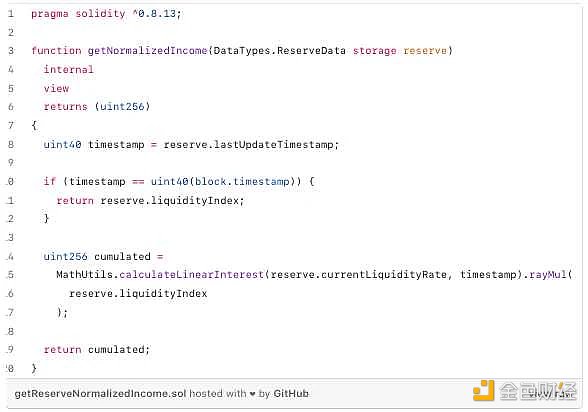

上述提到的 Token 数量然后乘以 getReserveNormalizedIncome 的结果,该函数执行以下逻辑:

我们可以识别此处的分支:

· 如果在该块中已经更新了保留数据:返回该市场的 liquidityIndex 值,因为它已经更新。

公告 | Coinbase Pro全面上线ZEC交易:Coinbase Pro官方发布消息:已全面上线ZEC交易。ZEC/USDC现在处于全交易模式,包括限价、市场和止损订单。[2018/12/1]

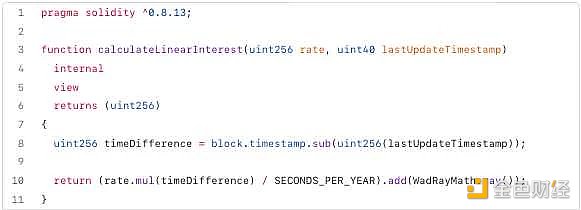

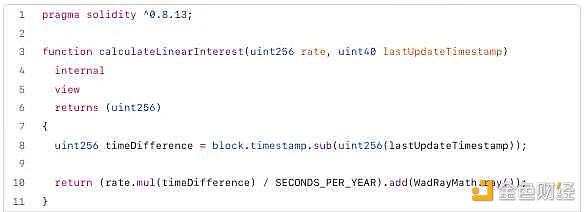

· 否则:我们需要看看 calculateLinearInterest 中发生了什么才能找出下一个流程。

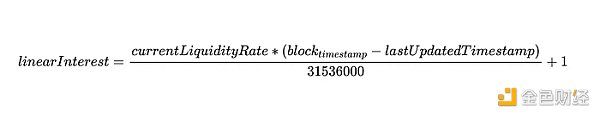

当前市场的 ReserveData 对象中的 currentLiquidityRate 和 lastUpdateTimestamp 被传递到此函数中,函数的结果为:

让我们分解此方程式的组件,以更好地理解 linearInterest 值的要点:

· currentLiquidityRate:可以将其视为我们所在市场的年利率(APY)

· block_{timestamp} - lastUpdatedTimestamp:自上次更新以来经过的时间

注意:由于我们在 getNormalizedIncome 中选择了第二个分支,因此在此时保证该值为正值。

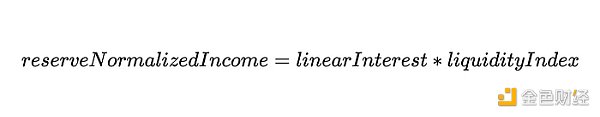

因此,我们可以将此利息应计机制视为一个简单的利息复合机制,它在每个区块中进行复合。现在,我们已经确定了要为用户累计的利息金额,我们只需要将该值乘以流动性指数,然后在 balanceOf 函数中进行用户的规范化收入乘法:

现在我们了解了 aToken 背后的逻辑,但我们仍然需要解决 liquidityIndex 的工作原理之谜。

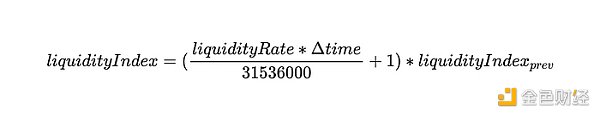

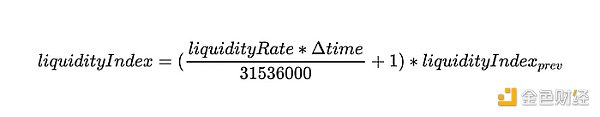

在下面的示例中,liquidityIndex 可以定义为一定时间内储备积累的利息:

回顾之前提到的 liquidityRate 变量 - 现在我们将讨论它在计算 liquidityIndex 中的使用。只有当 liquidityRate 大于 0 时,才会积累利息 - 换句话说,只有该市场中有任何 APY 时才会积累利息。这是有意义的。

韩国首尔市蘆原區全面使用基于区块链的地区货币‘NW’:韩国首尔市蘆原區发行全球最先进的基于区块链基于的‘地区货币NW’将在2月1日起正式推出,可以用‘地区货币NW’在以加盟店形式特许经营的公共设施和私人设施中像现金一样使用。现在已经除了22个公共停车场等公共加盟店之外还招募了82家书店,咖啡店,学院,汽车中心,美容院等私人加盟店。现在1NW相当与1韩币。[2018/1/31]

让我们快速回顾一下 calculateLinearInterest 的实际操作:

上述逻辑可以转化为以下方程式:

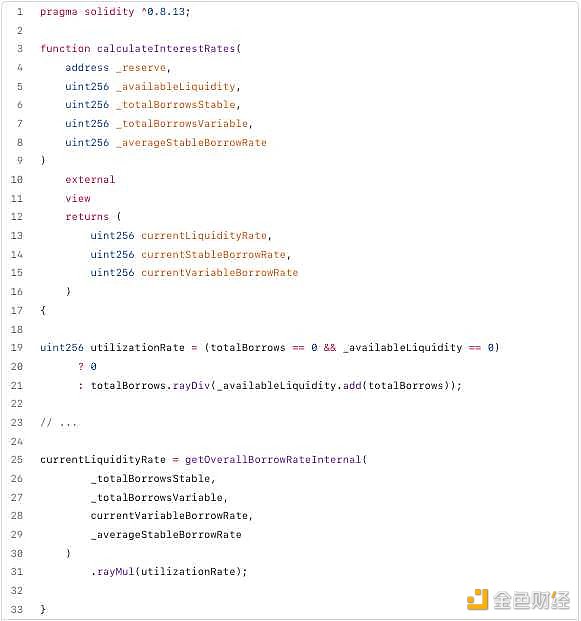

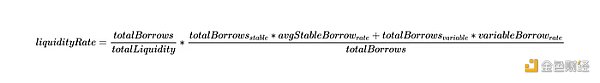

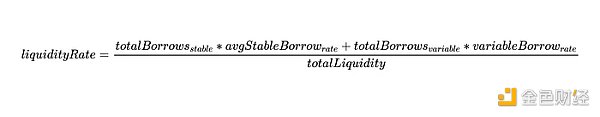

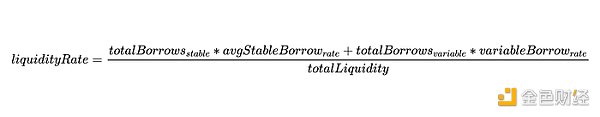

正如我们可以在 DefaultReserveInterestRateStrategy.sol 合约中看到的那样,liquidityRate 是通过以下方式定义的:

因此,可以写为:

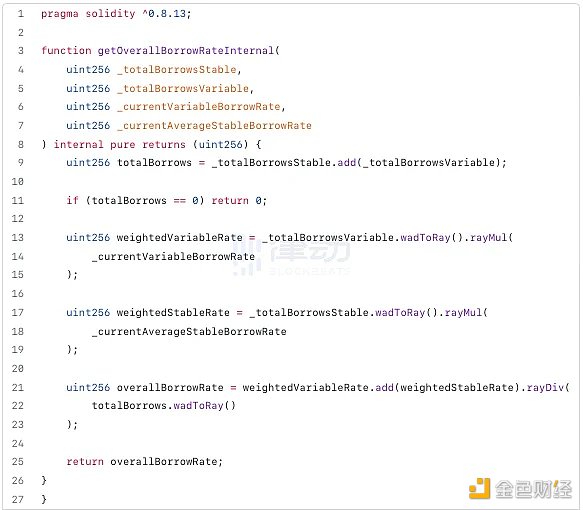

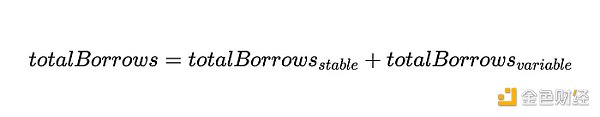

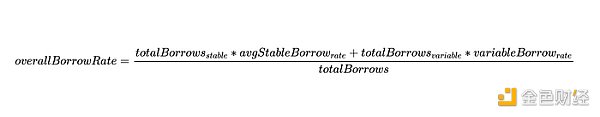

整体借款利率(overallBorrowRate)在此定义为:

我们可以将其写成:

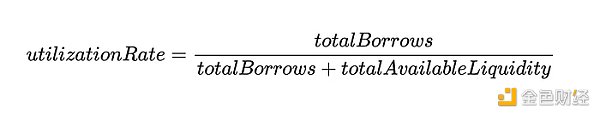

利用率(utilizationRate)可以定义为:

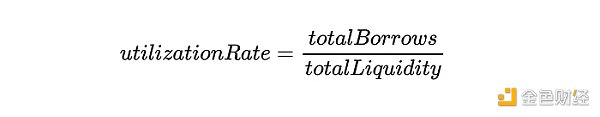

在定义利用率时,我们更容易考虑储备中流动性(当前借出的流动性)与市场中总流动性之间的比率,这可以简化为:

现在我们可以使用这两个定义来编写流动性指数的方程式:

由于 totalBorrows 在分子和分母中都存在,因此我们可以写成:

关于流动性指数的方程式,现在已经说得够多了,我们以后会再来讨论这个定义。

让我们继续我们下一个借贷协议示例,Compound。

Compound 使用称为 cToken 的「份额 Token」来处理借款和放贷。这个 Token 为 Compound 协议中所有可用于用户借贷的资产进行记账。

与我们在 AAVE V2 中讨论的类似,Compound 的「份额 Token」被铸造并用于赎回基础资产。

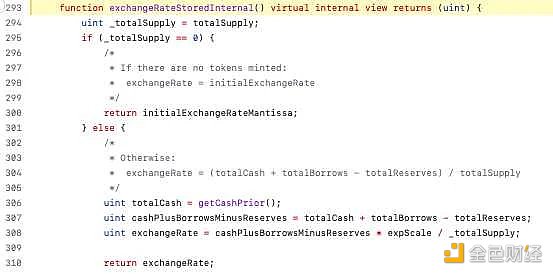

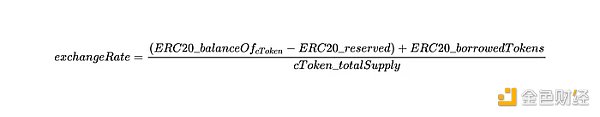

Compound 使用的汇率类似于 AAVE V2 的流动性指数,以确定应铸造多少 cToken。这个汇率是一个这样的函数:

让我来解释这里的关键术语:

·totalCash:cToken 账户拥有的 ERC 20 基础 Token 的数量。

· totalBorrows:借款者借出市场上的 ERC 20 基础 Token 的数量。

· totalReserves:保留的一定数量的 ERC 20 基础 Token,可通过治理方式进行提取或转移。

· totalSupply:返回 cToken 的总供应量的 ERC 20 函数。

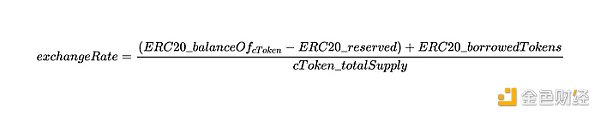

有了这个背景,我们可以写出 Compound 的汇率方程式:

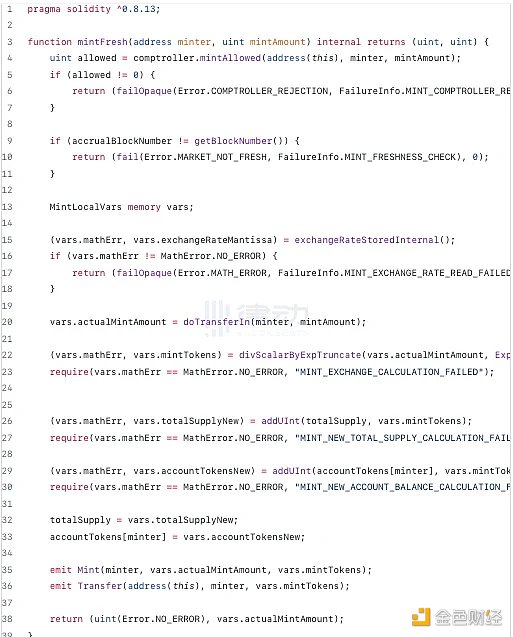

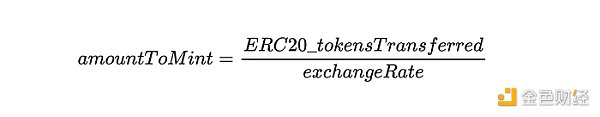

当用户存入 ERC 20 Token 时,汇率决定了将铸造多少 cToken 作为回报:

要铸造的 cToken 数量由以下方程式定义:

为了进一步巩固这些协议之间的相似性,让我们再分析另一个借贷协议 Euler,看看它如何处理借贷。

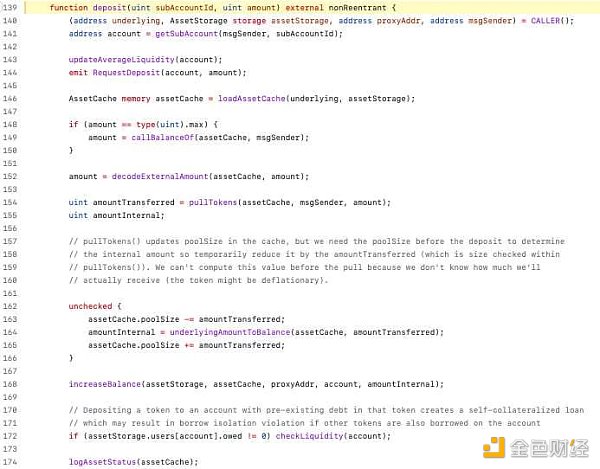

在下面的示例中,deposit 函数允许用户存入 ERC 20 Token 以换取 eToken。

正如我们所见,internalAmount 是为此转移铸造的 eToken 数量。

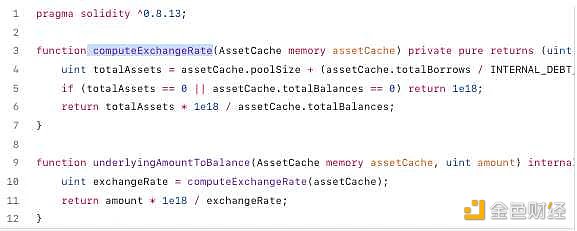

与 Compound 的名字和函数 exchangeRate 又一次直接重叠。

让我来解释一下用于计算汇率的关键参数:

· poolSize:使用基础资产的 ERC 20 合约中,以池合约地址调用 balanceOf(address)函数的结果。

· totalBorrows:借出的 ERC 20 基础 Token 的总量,目前不在池中。

· totalBalances:所有 eToken 持有者的总余额。

因此,方程式将是:

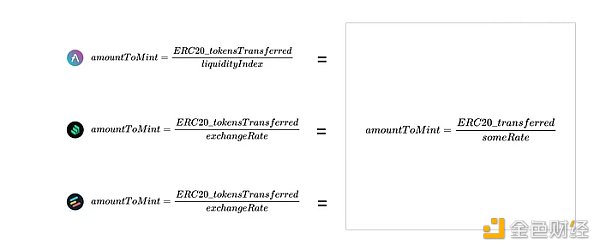

我们已经涵盖了 3 个借贷协议:

· AAVE V2

· Compound

· Euler

我们已经检查了「份额 Token」的铸造方式,以及它们如何通过借贷池交换存款资产。

我们提出的三个方程式可以归纳为一个简单的方程式:

请记住,汇率可以按照协议定义的任何方式进行定义。这些任意的汇率可以增加铸造的 Token 数量(如果小于 1 ),如果大于 1 则会减少数量。

在 AAVE V2 和 Compound 中,我们已经看到了 someRate 变量的一些相似之处。在 Compound 中,someRate 是:

而对于 AAVE V2,someRate 的定义如下:

流动性指数的定义为:

虽然我们不能将每个协议的汇率归纳为一个式子,但对于 AAVE 2 和 Compound,我们知道汇率是市场中总流动性的函数。回到我们的方程式,给定 totalLiquidity 是市场中 ERC 20 基础 Token 的总量,那么在 exchangeRate 表达式的分子中和 liquidityRate 的分母中的分子是功能上相同的。

简而言之:这些协议在本质上是相似的。虽然它们有时可能使用不同的术语,但当将它们分解为方程式时,每个组件在实现中都具有类似的目的。我们邀请读者随机选择一个借贷协议,并检查我们在此处讨论的归纳是否也适用于该协议。如果适用的话,请随时告诉我们。

金色财经 善欧巴

Chainlink预言机

白话区块链

金色早8点

Odaily星球日报

欧科云链

深潮TechFlow

BTCStudy

MarsBit

Arcane Labs

● “Multi-dip staking”是指在单一质押本金(例如 ETH)上赚取多倍收益● Liquid Staking Derivatives (LSDs)是最早、最成熟.

1900/1/1 0:00:00作者:北辰从比特币白皮书开始,crypto世界的诞生就携带着强烈的价值取向,它的颠覆性一度被当作犯罪工具。不过底层技术的发展从来不以价值取向为转移,传统世界开始尝试驯服crypto这个洪水猛兽.

1900/1/1 0:00:00【4.02 - 4.08】周报概要:1、上周NFT总交易额:397,399,544(美元)2、上周NFT总交易笔数:713.

1900/1/1 0:00:00撰写:BEN LILLY编译:深潮 TechFlow牛市什么时候会重现?这是所有人都想问的问题。然而问题并没有确切答案,但一个分析框架有助于我们接近正确答案.

1900/1/1 0:00:00DeFi数据1、DeFi代币总市值:551.65亿美元 DeFi总市值及前十代币 数据来源:coingecko2、过去24小时去中心化交易所的交易量30.

1900/1/1 0:00:00蓝筹 NFT 进入调整期,NFT 交易市场却热闹非凡。NFT 赛道的机会在哪?这应该是近几个月 NFT 玩家苦思冥想的事情.

1900/1/1 0:00:00