注:本文主要介绍 LSDfi 协议 0xAcid ,不作任何投资建议

以太坊上海升级完成后,ETH 的质押收益率可以看作是以太坊的无风险国债利率,基于这一利率衍生出了多种 LSDFi 协议,在近期都获得了大量的曝光,包括:利率互换市场 Pendle;LSD 收益聚合器 Yearn、unshETH;LSD 流动性解决方案 Aura、LSDx Finance 等。在众多的 LSDfi 协议中,0xAcid 提供了最高的收益率,目前以 wETH 发放的质押 APR 约为 90%,远高于其他协议提供的 5%-20% APR,本文将详细介绍 0xAcid 是如何做到最高的收益率以及存在哪些风险。

一、0xAcid 机制

0xAcid 是一个旨在最大化 LSD 资产(stETH、rETH、fraxETH 等)回报的协议,目前部署在了 Arbitrum 和 Ethereum 上。国库策略将 LSD 资产投放在其他 DeFi 协议中以追求最高的收益率,根据区分不同的收益目标将用户分层,提供了远高于其他 LSD 协议的收益率。

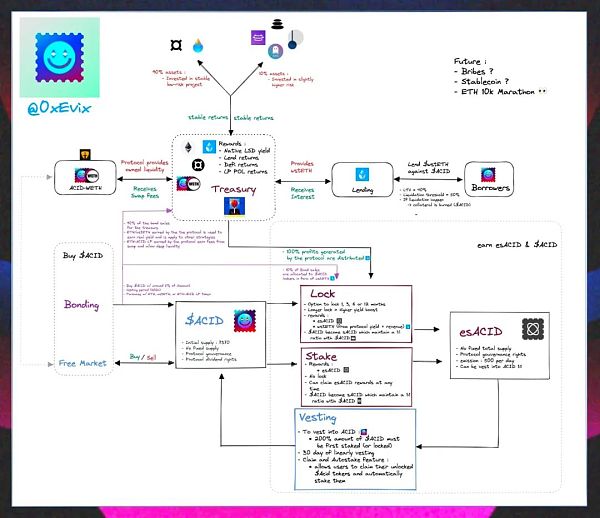

0xAcid 的机制相对复杂,概括来说就是锁定 ACID 可以累积更多的国库中的 ETH 索取份额 ,质押 ACID 可以获得更高的 LSD 资产产生的真实收益率。完整的机制如下图所示:

Yearn社区发起推出LSD Token yETH的提案投票:4月21日消息,据 Snapshot 页面显示,收益聚合协议 Yearn 社区发起YIP-72:推出 yETH的投票,该提案旨在批准 yETH 的设计规范并认可其部署、指定引导和实施过程、指定参数和初始配置、在正常操作期间指定功能。该提案将于 4 月 26 日 21:20 截止。

Yearn ETH(yETH)是在用户存入一篮子各种 ETH 流动性质押 Token(LSD)时生成的。yETH 可以回收存入的价值,并在质押时通过 LSD 的多样化获得以太坊 PoS 质押奖励,并获得更混合的风险 / 回报。yETH 将应对分散和对冲抵押的 ETH 头寸以减少协议失败的影响、市场定价的低效率导致针对协议的基础支持 ETH 价值的交易机会、标准流动性池中的抵押 ETH 并不理想、新的 LSD 与拥有大量市场份额的协议竞争等挑战。[2023/4/21 14:18:53]

(资料来源:Twitter /img/2023525202113/1.jpg" />

(资料来源:0xAcid 官网)

esACID 是归属中或待归属的 ACID,仅通过 Locked ACID 产出,且无法进行转让或者交易。将 esACID 归属为 ACID 需要锁定至少 2 倍数量的 ACID,会在 60 天内线性转换为 ACID。

LSDx Finance上线ETHx:4月6日消息,全LSD超流动性协议LSDx Finance宣布ETHx上线,该产品以ETHx的代币形式覆盖一篮子的LSD资产,旨在分散风险的同时提升收益率,现由ETH、stETH、fraxETH、rETH四个代币资产组成。[2023/4/6 13:48:30]

2.Locked ACID & Staked ACID

ACID 持有者可以选择质押或锁定两种途径获得不同类型的收益:

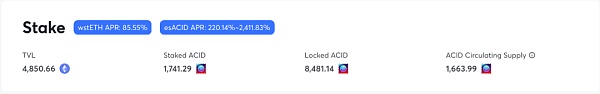

将 ACID 锁定为 Locked ACID 可以获得 esACID 排放奖励,目前 esACID 产量为 500 枚/天,可通过社区提案修改 esACID 的排放量。锁定时间越长,获得的 esACID 排放奖励越多。目前锁定 1-12 个月的 APR 在 220%-2400% 左右。未来随着 esACID 排放的减少以及 Locked ACID 数量的增加,锁定 APR 会逐渐下降;

质押 ACID 为 Staked ACID 将获得两方面的收益:LSD 资产通过国库策略取得的全部收益以及Bonds 销售额的 10% 分红,两者都以 wETH 形式发放。目前 ACID 的质押 APR 约为 90%。质押中的 ACID 随时可以取消质押进入流通。

目前 ACID 的总供应量为 12861 枚,其中 13.8% 处于流通,14.8% 处于质押,71.3% 被锁定。

LSDx Finance:团队并无卖币行为,将对未来金库地址采取多签管理:金色财经报道,全 LSD 超流动性协议 LSDx Finance 发推就社区的 red flag 质疑进行回应澄清,公布了资金池的地址,表示将做出改变来增加透明度和优化管理,包括会销毁 Proxy 中的铸造和管理员权限,对未来金库地址采取多签管理。

同时 LSDx Finance 称 LSDx 总供应量 10 亿,团队自始至终只提供了流动性,并没有卖币行为。[2023/3/20 13:13:54]

3.Treasury

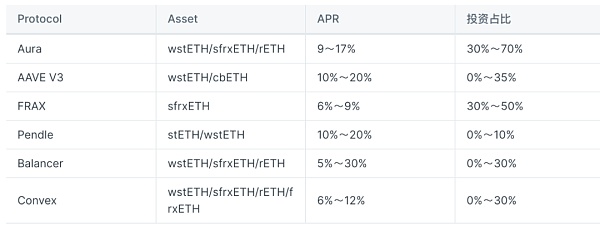

通过 Bonds 销售筹集的 ETH、wstETH 将通过国库策略在优先保证安全的情况下在 DeFi 协议中追求高回报,90% 将投资于较稳定回报低风险项目(Aura、Frax、Curve、Convex、Balancer 等),10% 将投资于稍高风险稳定回报项目(AAVE、Pendle 等)。

目前国库中共累积 5184 枚 ETH ,包括通过 Launch 获得的 4000 枚 ETH 以及通过 Bond 销售累积的 1184 枚 ETH。策略分配的百分比可通过提案修改,项目启动初期的分配比例如下:

Yearn Finance将推出一篮子LSD Token yETH:2月22日消息,据官方消息,DeFi 收益聚合器Yearn Finance 将推出一篮子 LSD Token yETH。据介绍,yETH 包含多种 LSD Token,为用户分散投资风险,并提高投资收益。[2023/2/22 12:22:24]

(资料来源:0xAcid Docs)

国库策略获得的收益将 100% 分配给 Staked ACID 。

4.Lending

用户可以通过抵押 ACID 借出 wstETH ,通过类似 AAVE 中的循环借贷获得杠杆收益。wstETH 的最大可借出价值为抵押物 ACID 价值的 40%,清算阈值为 50%。触发清算后,协议会直接销毁作为抵押物的 ACID ,并不会造成卖压,反而会因为流通量的减少而有利于 ACID 的价格提升。

这点与绝大部分的借贷协议不同,因为在 0xAcid 中,用户借贷的对手方为协议,而协议金库中的 wstETH 都是通过 Bonds 销售累积的,因此清算相当于是销毁了 Bonds,并且能减少 ACID 的流通。用户借贷支付的利息将 100% 分配给 Staked ACID。

5.PCV

0xAcid 机制中设计的比较巧妙的一点是协议自有流动性(PCV) ,即 Bonds 销售支持以 ACID-ETH LP 的形式支付,协议收到这些 LP 后会锁定进流动性池子,通过 Bonds 不断累积协议自有流动性。另外还能通过提案分配小部分资金注入 ACID-ETH 流动性池,提高 ACID 的流动性。

通过 PCV 机制,0xAcid 协议成为了最大的流动性提供方,能获取大部分的手续费以及流动性激励,并且通过锁定流动性,降低了 Price 下行期间的恐慌踩踏风险。

二、分析

OxAcid 通过 Bonds 销售,从用户手中累积了 ETH,用这部分 ETH 参与 LSDFi 获取真实收益。返回给用户的 ACID 又分成了 Locked 和 Staked 两类,Locked 用户相当于放弃了 LSD 资产的真实收益权,通过类似锁仓缓释挖矿的方式积累了 ACID 的数量,来获取更多比例的国库资金索取份额;Staked 用户在获得 100% 的国库策略收益以及 10% 的 Bonds 销售收入的同时,也被动稀释了 ETH 本金的份额。可以通过简单的估算来分析两者的预期收益与风险:

1) Staked ACID 收益 = 国库 ETH 总额 * 策略平均收益率 + 后续 Bonds 金额 * 10%

按照目前 14.8% 的质押比例以及国库策略 8% 的平均 APR 估算,若期望在一年时间内能够收回 100% 的初始 ETH 投入,则需要每天 Bonds 销售额达到 50 ETH ,一年累计约 1.8万个 ETH(目前 0xAcid 上线一个月左右时间 Bonds 累积约 1200 ETH,日均 40 个 ETH)。这种情况下约 1/3 的 ETH 收益来自于国库策略,约 2/3 的收益来自于 Bonds 分红。剩下的 ACID 则是净收益, 理论上 ACID 的 FDV = 国库 ETH 总价值,随着 esACID 的释放,Staked 用户的持有份额会被稀释。预计 Staked 用户的最终币本位 APR 约为 19% ,仍高于约大部分 LSDFi 协议提供的回报,获得这个收益的前提是每天新增 50 个 ETH 进入国库。

再考虑最坏的情况,假设后续没有新增的 ETH 进入国库,则按目前的质押比例和国库收益率计算,则需要约 2 年的时间能够收回全部的初始 ETH 投入。这种情况下 Staked 用户最终的币本位 APR 约为 1.5%,远低于其他 LSDFi 协议提供的回报。

2)Locked ACID 收益 = (初始 ACID 数+ esACID 累积排放奖励)/ ACID 总供应 * 国库 ETH 总数 * 2 - 初始 ETH 投入

按照目前 71.3 %的 Locked ACID 比例,以及每日 500 枚 esACID 排放奖励计算,在每日国库新增 50 枚 ETH 保持一年的情况下, Locked 用户的币本位 APR 约为 17%;考虑最坏的情况下,没有新资金进场,一年后 Locked 用户甚至会损失 3% 以 ETH 计的本金。

注:以上计算建立在 ACID 的总市值与国库 ETH 的总价值相等的前提下,在项目初期由于存在预期的收益,ACID FDV 会略高于国库 ETH 价值,随着 ETH 价格临近国库清算值 $10k,这一价差会逐渐消失。

三、总结

0xAcid 是一个比较另类的 LSDFi 协议,有非常精妙的机制设计,首先设定了一个大前提:以太坊会达到 $10k,届时会将国库中的所有 ETH 分配给 ACID 持有者,来吸引 ETH 的长期持有者。对于期望获得更多 ETH 份额的用户,可以出让 ETH 的质押收益来参与锁仓挖矿;对于期望获得更高质押收益的用户,需要承担本金 ETH 被稀释的风险。

虽然 0xAcid 提供了市场上最高的 LSD 收益率,收益是真实的,但本金会变得“不真实”。两者的收益率都基于新入场资金的数量,因此带有了 Ponzi 属性。参与者相当于同时押注了 0xAcid 能够吸引更多数量的 ETH 以及 ETH 将在未来达到 $10k,适合风险偏好较高的长期主义者。

Cabin VC

个人专栏

阅读更多

金色财经 善欧巴

金色早8点

白话区块链

Odaily星球日报

Arcane Labs

欧科云链

MarsBit

深潮TechFlow

BTCStudy

链得得

上周,OpenAI 大型语言模型 GPT-4 一经公布便引发了全球科技圈与媒体的关注,60秒创建出一款小游戏,将一张草图快速变为功能性的网站,完美通过历史、数学等几乎所有的学科考试.

1900/1/1 0:00:00纵观历史,技术一直是推动人类前进、打破障碍和开辟新可能领域的驱动力。今天,我们站在一场是由人工智能(AI)、Web3和元宇宙的强大组合推动的创意革命边缘.

1900/1/1 0:00:00zkSync Era 主网于 2023 年 3 月 24 日正式向公众开放, 3 天内单一地址数便突破 10 万个, 1.8 万枚 ETH 跨链进入 zkSync Era.

1900/1/1 0:00:003 月 16 日,Circle 发文宣布已经基本上清除了所有积压的 USDC 铸造和赎回请求.

1900/1/1 0:00:00作者:Sleepy最近读到了6529发布的一条thread,探讨了AI与NFTs,其中一些观点还挺有意思的,先来分享给大家.

1900/1/1 0:00:00乘着Layer2的东风,模块化公链叙事热度兴起,其中尤以模块化公链执行层项目最为值得关注。本期Bing Ventures行业研究报告将简要介绍什么是模块化公链以及当前模块化公链执行层领域的基本格.

1900/1/1 0:00:00