撰文:Devin Goodkin,GammaSwap Co-Founder

编译:Peng SUN,Foresight News

首先,我将介绍作为跟踪流动性池表现指标的隐含波动率(implied volatility),这与个人投资者在决定提供流动性时参考的典型 APY 指标相对应。简单起见,我将专注于恒定函数做市商(CFMM),如 Uniswap V2。大多数个人投资者通过 APY 来衡量流动性池的表现。新项目喜欢宣传其高达两到三位数的收益率来吸引流动性,然而,这是判断流动性池表现的错误指标,因为这没有考虑到波动率。

观点:美联储加息对比特币价格影响不大:金色财经报道,美联储连续第四次大幅加息75个基点,几乎没有人对货币政策感兴趣。比特币耸了耸肩,以太下跌。美联储连续第四次加息75个基点,以遏制通胀,同时又不使美国经济陷入严重衰退。加密货币市场在很大程度上对中央银行的货币波动和其他宏观经济事件做出了反应,通常会随着令人鼓舞的消息而上涨,而当投资者更加悲观时会下跌。这种反应在各行各业的资产市场都是正常的。[2022/11/3 12:12:01]

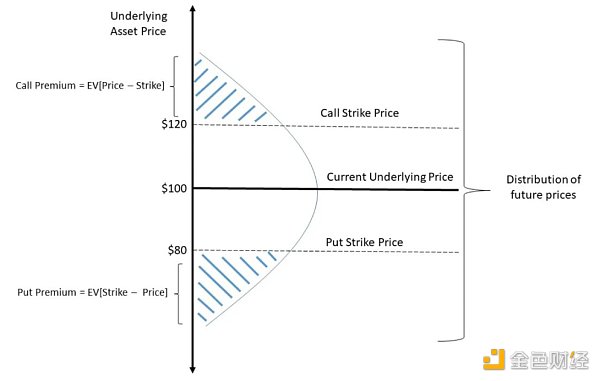

为了理解流动性头寸与期权类似的原因,让我们来看看传统金融的期权操作方式。期权是一种合约,买方有权在到期日之前或当天以预定价格购买或出售资产,但这并非是强制性的。当标的资产价格变为货币时,期权获得巨大价值的可能性被称为期权性风险(optionality),这就是为什么在判断期权作为投资的潜力时,期权的价格是一个无关紧要的指标。

观点:灰度今年第四季度已增持115236枚BTC,比特币流动性危机将至:CoinCorner首席执行官Danny Scott发推表示,灰度今年第四季度已经增持了115236枚BTC,相当于22亿美元。他再次重申:BTC流动性危机即将到来。

此前12月2日,Danny Scott曾发推表示,加密交易所中存储的比特币数量正在以前所未有的速度减少。用户正在积极构建比特币长期头寸。比特币流动性危机即将到来。(U.Today)[2020/12/16 15:24:30]

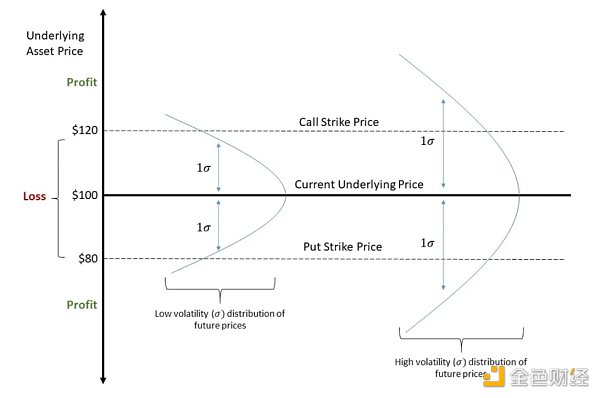

相反,最重要的指标是期权到期时实值期权(ITM)的概率。在某种假设下,这一概率可以用资产的波动率来衡量。在传统金融中,Black Scholes Model(BSM)是最常用于期权定价的模型。对 BSM 的解释超过了本文的范围。从本质上讲,BSM 模型确定了驱动期权价格的标的资产和期权合约的特征。它最重要的推断是标的资产的波动率是决定期权价值的最重要因素。因为波动率越大,期权到期时赚钱的可能性就越大。

观点:二级市场上加密货币价格或取决于其项目本身的透明度:6月26日消息,金融科技研究人员表示,二级市场上加密货币的价格可能取决于向利益相关者提供了多少信息。他们建议,实用程序代币发行方应在交易所上市之前向公众提供基本的透明度,这样做可能会增强利益相关者的信心,并吸引新的市场参与者。(Cointelegraph)[2020/6/26]

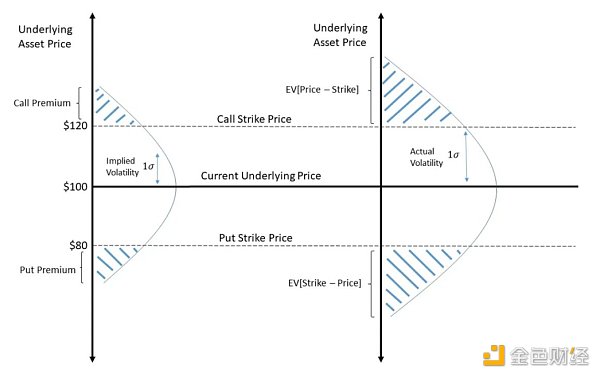

就隐含波动率而言,价值是指权利金(premium)所隐含的波动率。在无套利原则下,权利金应该被正确定价,一个追求利润的交易者会假设期权的权利金要大幅高于或低于均值价。

观点:灰度信托减半后比特币的实际购买量仅为新挖总量31%:Messari分析师Ryan Watkins撰文表示,此前多家分析师及媒体报道关于加密资产管理公司灰度投资(Grayscale Investment)旗下比特币信托(GBTC)的比特币自减半后的持有量有误差,虽然灰度比特币信托(GBTC)一直增持购买大量比特币,但比特币实际购买量少于此前被广泛引用的加密研究员Kevin Rooke的结论,“灰度投资在比特币第三次减半后增持的比特币数量为同期矿工开采的比特币总量的150%。”尽管如此,灰度投资仍然是买入比特币的大机构。截止6月11日,灰度投资持有38万枚比特币,占比特币流通量已经超过2%。Ryan Watkins表示,由于灰度比特币信托(GBTC)的结构,有多数比例是客户使用自己的BTC置换GBTC份额(Share),而剩下的才是现金入金并且实际购买BTC,部分客户在GBTC份额(Share)解锁后选择在二级市场卖出进行套利,根据这些分析,该信托实际从市场上购买大约5,683枚比特币,占减半后总共挖出的新增18,250枚比特币的31%。[2020/6/12]

也就是说,相对于标的资产在整个期权有效期内将实现的实际波动率(actual volatility)而言,期权的隐含波动率过高或过低。实际波动率被称为期权实际波动率(realized volatility)或 RV。对这种实际波动率的一个估计通常是资产的历史波动率(historical volatility,HV)。还有很多其他方法来估计波动率,譬如,相对于市场预期,能够预测宏观经济或某些事件。

观点:BitClave很难拿出需要支付给SEC的2900万美元:昨日消息,美国SEC下令去中心化搜索引擎BitClave返还2500万美元的ICO收益。纳斯达克前副总裁Manny Alicandro就此表示:“尽管BitClave同意支付大约2900万美元(2550万美元的退款,350万美元的利息和40万美元的罚金),但这并不意味着BitClave目前拥有这多么资金。在此类和解中,通常公司只会支付其所拥有的最高金额。”

注:美国SEC于5月28日发布公告称,去中心化搜索引擎BitClave违反了联邦证券法的注册规定,现已同意将2017年通过出售其CAT代币筹集的2500万美元返还给9500名投资者。此外,BitClave还需支付300万美元的判决前利息以及40万美元的罚款。[2020/5/30]

重点是,在期权交易时,相对于实际波动率的隐含波动率(IV)才是最重要的指标。鉴于确定期权价值的最佳方式是资产的预期波动率,聪明的交易员可能会寻求只交易由期权权利金所隐含的波动率。

只要历史波动率低于他卖出期权时的隐含波动率,或者历史波动率高于他买入期权时的隐含波动率,那他就会盈利。做到这一点就是通过 Delta 对冲策略来对冲标的资产价格变动的影响。期权的 Delta 是指期权价格相对于标的资产价格变化的变化。重点是买入或卖空标的资产,其数量与期权的 Delta 值相反,以对冲价格的变化。

这样一来,期权交易商仍然会存在受期权波动率影响的主要风险。然而,当标的资产价格变化时,期权的 Delta 值也会发生变化。这种风险被称为 gamma 风险,这是期权价格相对于资产价格的二阶导数。

因此,为了解释 gamma 风险,期权交易者会进行动态对冲,尤其是对冲基金和做市商。也就是说,每当标的资产价格发生重大变化时,它们就会持续重新对冲其 Delta 风险。一段时间后,它们调整与标的资产的对冲以匹配新的 Delta。这就导致了这样一种情况:当标的资产价格上涨或下跌时,期权交易者必须买入更多的标的资产以保持 Delta 中性。

动态对冲的目标是在相反方向上重复期权的 Delta 回报,以对冲标的资产价格涨或跌的风险。因此,期权交易者只存在波动率风险,譬如 BSM 模型中定义的 Vega 风险。

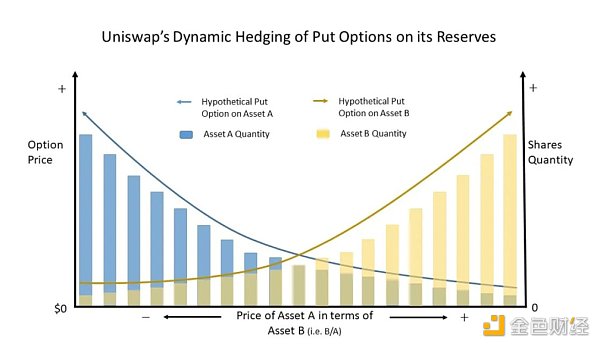

如果你是一个敏锐的观察者,你会意识到每当基础资产价格发生变化时,Uniswap 都会动态地对冲流动性池。当价格上涨或下跌时,Uniswap 会对流动性池的交易对资产分别进行增减。

因此,Uniswap 算法通过动态对冲,重复其持有的储备资产的多头看跌期权的负 Delta,其运作方式是通过激励外部交易者通过与其他交易所的价差来调整储备数量。

在下图中,当资产 A 的价格下跌时,Uniswap 增加对资产 A 的多头敞口,以对冲资产 A 的假定多头看跌价值中不断增加的 Delta 值。当资产 A 的价格下跌时,资产 B 的价格上升,反之亦然。

由于 Uniswap 是动态对冲其资产储备的假定看跌期权多头的风险,那么它基本上总会进行相反的交易。因此,在任何时间,Uniswap 都持有其资产储备的看跌期权头寸。当流动性提供者向一个池子中增加流动性时,他们就会存在内嵌于流动性池的空头期权风险。与传统的期权相比,这些期权非常独特。

Foresight News

企业专栏

阅读更多

金色财经 善欧巴

金色早8点

Arcane Labs

MarsBit

Odaily星球日报

欧科云链

深潮TechFlow

BTCStudy

澎湃新闻

最近出现了一种在比特币区块链上铸造非同质代币(NFT)的新方法,它可以将 NFT 的实质内容完全放到比特币区块链上.

1900/1/1 0:00:00文:尚治、徐鹏清华大学互联网产业研究院随着互联网技术的兴起与迭代,过去几十年里,创作者经济作为一种全新经济形态萌芽并迅速发展.

1900/1/1 0:00:002023年3月16日,TVL最大的以太坊L2项目Arbitrum终于官宣发币ARB,3月23日可以领取空投.

1900/1/1 0:00:00以太坊基金会在3月1日的WalletCon活动上宣布称,以太坊智能合约ERC-4337经过部署、测试,将正式开启智能账户的新时代.

1900/1/1 0:00:00来源微博:Degg_GlobalMacroFin简单但严肃的回顾一下硅谷银行(SVB)的整个事件.

1900/1/1 0:00:00作者:蒋海波,PANews比特币是最安全和去中心化的区块链网络,但存在不支持智能合约、每秒只能处理大约 7 笔交易、交易确认可能高达数十分钟等性能上的限制.

1900/1/1 0:00:00