总结

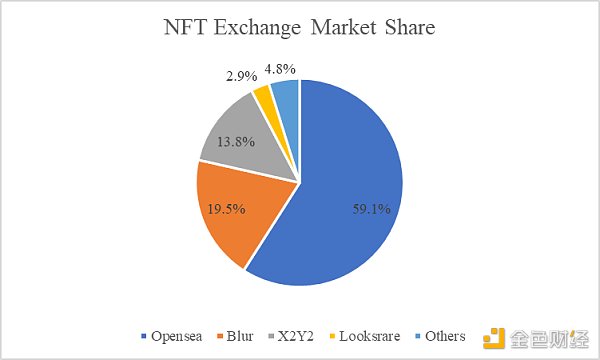

Opensea、Blur、X2Y2、和Looksrare市场份额的占比分别为36.77%、28.05%、24.35%、和7.42%

但剔除Wash Trading后的真实份额约为59.1%,19.5%,13.2%和2.9%

目前已经上币的交易所中,X2Y2被低估,Looks被高估

Blur的FDV估值范围约为:3.82亿-4.58亿美金

前言

Blur将于2月14日推出平台代币,届时大家在Blur上的箱子和Points将会转换为代币。由于Blur还没有给出详细的Tokenomics,也尚不清楚其代币有哪些utility。因此本文主要从可比公司估值的角度来对Blur进行估值。同时,由于Blur的可比公司(X2Y2、Looksrare)包括Blur自身都存在有交易挖矿(Wash Trading)的嫌疑,因此本文的会对其交易量进行一定的处理,尽可能还原真实数据。

一、行业竞争情况

当前NFT交易所行业的竞争情况较为激烈。随着NFT市场的快速发展,越来越多的交易所和平台开始涉足NFT交易领域,导致行业竞争变得越来越激烈。

竞争对手包括各种类型的NFT交易所,如大型中心化交易所、去中心化交易所、专注于某种类型NFT的交易所等。为了吸引用户和保持竞争优势,许多NFT交易所已经开始提供更多的交易对、更低的交易费用、更高的安全性等。

不同链上的NFT交易所们的竞争情况各有不同,本文主要专注于Blur的估值,因此此处主要讨论Ethereum链上的行业竞争情况。

Lookonchain:一巨鲸将超9000枚ETH存入NFT市场Blur:金色财经报道,据链上分析师/img/2023525232624/0.jpg" />

前面有提到,Blur、X2Y2、Looksrare都存在交易挖矿(Wash Trading)的嫌疑。X2Y2、Looksrare刷量可以获得平台代币、Blur刷量可以获得空投。由于各个平台的刷量逻辑不同,下面分两种方式对交易量数据进行处理。

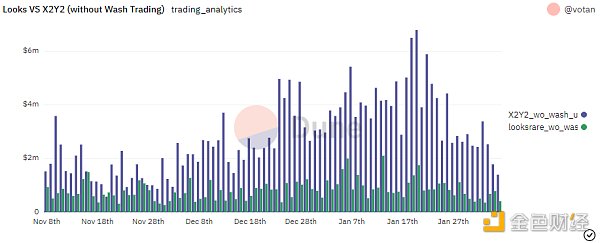

(一)X2Y2、Looksrare真实交易量

针对这两家交易所,我们都知道交易NFT需要缴纳版税和平台交易手续费,因此进行刷量交易的用户会主要针对没有设置版税的NFT Collection来进行刷量交易,比如在Meebits还未设置版税时,X2Y2上的刷量玩家主要通过左右手对倒交易Meebits来进行交易挖矿。所以这里将针对无版税NFT,从A地址交易到B地址,再从B地址交易到的A地址的交易定义为交易挖矿行为。用这种方式剔除刷量交易后,X2Y2、Looksrare真实交易数据如下所示:

数据:3月第一周84%的以太坊NFT交易发生在Blur平台:金色财经报道,根据TheBlock的数据,在3月第一周所有基于以太坊的NFT交易中,有84%发生在Blur平台,超过了2月68%的高位,1月份为43%。这意味着在两个多月的时间里,Blur的市场份额几乎翻了一番,超过了竞争对手OpenSea。此外,2月份整个NFT市场与Blur一起上涨,达到了自5月以来的最高交易量。

TheBlock Research分析师Thomas Bialek表示,目前尚不清楚这种飙升是可持续的还是仅与Blur提供的激励措施有关。分析师表示,在不久的将来,这场激烈的NFT市场战争似乎可能会继续加剧,Blur需要证明其方法的持久性,而OpenSea需要推出有效的回击措施。[2023/3/8 12:47:59]

X2Y2、Looksrare最近一月内日均交易量分别为3.6M和0.75M,30日ETH均价为1,546。由此可以得出X2Y2,Looksare最近一月的真实交易量数据为69,857ETH和14,553ETH。

(二)Blur真实交易量

虽然Blur在Airdrop 3 阶段已经不单纯的从交易量来衡量空投奖励,但是Blur上仍然存在着不少的刷量交易,包括但不限于项目方自己刷量(因为成本仅为Gas)、Rug项目刷高交易量吸引用户来BID以此钱、单纯的刷量以提高三阶段奖励等

由于Blur并不收取强制版税和平台交易手续费。因此无法用X2Y2、Looksrare还原的方法。这里我们从另一个角度来分析,准确度可能会降低,但也能提供一个参考。

NFT市场BlueMove在Sui Devnet上推出去中心化交易所:金色财经报道,NFT市场BlueMove发推称在Sui Devnet上推出去中心化交易所,可以该平台上交易SUI、ETH和其他代币。[2023/2/22 12:23:12]

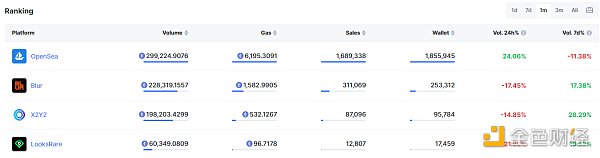

上述为各平台近一个月内的交易量数据,从数据对比中不难发现,Opensea的gas消耗是blur的3.92倍,交易数量是Blur的5.43倍,但交易量却只是Blur的1.31倍。从这夸张的数据对比中你不难发现,即便进入了Airdrop 3 阶段,Blur平台中还是存在着不少的刷量数据。

当然,因为很多蓝筹在Blur上无法收取版税,交易者们倾向在Blur上交易蓝筹可能导致Blur的客单价高于Opensea,但也不至于差距那么大。

因此在还原真实数据时,我们假设Opensea的每单位Gas消耗和每笔交易金额是行业的平均水平。而由于很多单价较高的蓝筹NFT在Blur上不收取版税,会导致Blur的客单价高于Opensea,此处个人主观估计Blur的客单价水平是Opensea的1.5倍左右

在Opensea上,每ETH的Gas可以支持48.3ETH的交易量,每笔交易的客单价为0.177ETH

由此推出Blur的加权平均交易量约为98,600ETH((76,410.6+55,059)*0.5*1.5)

(三)真实市场份额

到这里,我们就可以初步估算各个NFT市场的真实市场份额了。由上文测算可知,Opensea,Blur,X2Y2, Looksrare最近一月的真实交易量数据分别为299,224 ETH, 98,600 ETH,69,857 ETH和14,553ETH。其市场份额占比分别为59.1%,19.5%,13.2%和2.9%。这个数据让人有点惊讶,Blur的真实交易量数据表现并没有一些统计网站表现的那么好。我认为主要有两个方面因素:一方面,我的测算并没有严格的根据链上交互来剔除可疑的刷单交易,通过Opensea的数据来等价测算可能存在不准确性。另一方面,近一个月来由于Opensea的排他协议,导致Blur有大量的交易都通过Seaport来完成,使得Blur的交易数据有所下滑。

Blur将于1月底推出BLUR代币,空投3将持续到代币启动:金色财经报道,NFT交易平台Blur发推称,将于1月底推出BLUR代币,将尽快公布更多细节和确切日期,空投3活动将持续到代币启动,届时所有空投Package都可以同时开启。[2022/12/31 22:18:25]

二、NFT交易所估值分析

当前已经有一定市场估值的交易所分别是Opensea、X2Y2、Looksrare。其中Opensea为私募轮,X2Y2与Lookrare为Token估值。由于很多数据的缺失,我们需要做出一定的假设来进行估值,估值的主要假设如下:

Opensea在2022年1月完成了130亿美元的融资,当时NFT市场的周均交易量大约为现在的5倍左右,而且当时Opensea在行业内处于绝对的垄断地位。如果Opensea现在发币的话,综合考虑C轮的估值和现在的行业情况,给一个30亿美元的估值我认为是公允的。

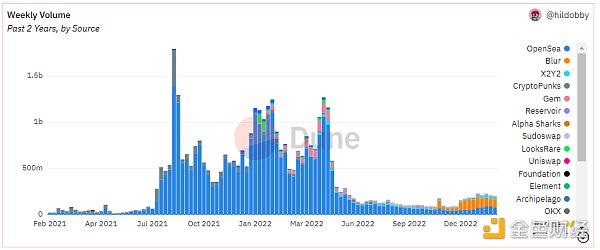

从图表中看出,2022年上半年NFT市场的交易量显著的大于下半年,出于对当前市场环境的考虑,我们假设今年的各个NFT交易所的交易量总额由最近一个月的交易量年化得到。

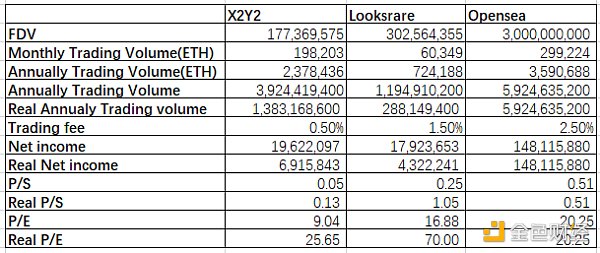

基于上述假设我们可以得到下面的估值数据:

Galaxy Digital收购DrawBridge Lending以及Blue Fire Capital:Galaxy Digital Holdings已经收购了两家加密货币交易公司:DrawBridge Lending(DrawBridge),一家专注于数字资产借贷和结构性产品的专业公司以及Blue Fire Capital(Blue Fire),一家专注于数字资产做市和双边流动性的专有交易公司。(HedgeWeek)[2020/11/16 20:58:29]

基于2023年2月6日的价格数据,我们得到了Opensea、X2Y2、Looksrare的P/S值分别为0.51、0.05、0.25。平均值为0.27;PE分别为20.25、19.04、16.88。平均值为15.39。

通过上面的数值测算,如果不考虑交易挖矿这种虚增交易量的因素,不难看出Opensea的估值最高,X2Y2的估值最低。当我们把交易挖矿考虑进去,可以发现Opensea的真实PE为20、X2Y2的真实PE为25.65,而Looksrare的真实PE高达70。

由于交易数据分为剔除交易挖矿和未剔除交易挖矿两种,因此下面对Blur的估值也会分为两个维度来进行,再考虑到Blur目前并未收取交易手续费,我们假设Blur在代币发行后会将交易手续费上调至0.5%。

未剔除交易挖矿:

从P/S角度:

将Blur的估值分别对标X2Y2、Looksrare、Opensea,可以得到其估值分为别2.04亿美金、11.44亿美金、22.89亿美金。

从P/E角度:

将Blur的估值分别对标X2Y2、Looksrare、Opensea,可以得到其估值分为别2.04亿美金、3.82亿美金、4.58亿美金

剔除交易挖矿:

将Blur的估值分别对标X2Y2、Looksrare、Opensea,可以得到其估值分为别0.88亿美金、4.94亿美金、9.89亿美金。

将Blur的估值分别对标X2Y2、Looksrare、Opensea,可以得到其估值分为别0.88亿美金、1.64亿美金、1.97亿美金。

因为总共的样本就三个交易所,而且其token交易的场所也并不相同,比如Opensea的估值基于其私募估值、X2Y2还没有上大交易所,而Looksrare上了OKX。其估值数据有较大差异,遮住名称但看数据你甚至不会觉得他们在同一行业竞争,所以我们得到的估值结果的范围很大几乎没有参考性,所以接下来需要做一些缩小范围的事情。

第一步,我们是否需要用剔除交易挖矿数据的方式来进行估值?

首先要明确我们处在一个信息非常不对称的市场中,市场有效性非常差,也就是说市场中大量的交易者甚至没有意识到他们在数据网站看到的数据是包括了很多刷量交易的。也就是说市场价格是基于未剔除挖矿交易数据而形成的。所以在对Blur的最终估值范围进行确认的时候,短期内我更倾向于使用未剔除交易挖矿的交易量进行估值。

但这并不代表着我们之前剔除挖矿交易(Wash Trading)的做法是没有意义的,真实的交易数据决定了其长期的价值,在未来交易挖矿奖励机制消失后能让你做到心中有数。

第二步,PS 和PE哪个是更好的估值参数?

NFT交易所的交易量和最后的手续费收入其实并不是完全的正向的线性关系。手续费收入可以拆解为交易量*手续费比例。Opensea、Looksrare、X2Y2、Blur分别为2.5%、1.5%(2022年10月Looksrare下调了手续费比例)、0.5%和0%。抛开Opensea不谈,剩下三家交易所的手续费比例排名正好跟其交易量排名相反。市场对手续费的敏感度其实很高,如果上调手续费比例很容易导致交易量的下滑,所以交易所的交易量,也就是我们数值中的S的波动是很大的。而手续费收入这个指标相对交易量来说更稳定并且更能反应持币者的直接收入。因此我认为PE是更好的估值参数

综上所述,综合考虑Blur的市场热度,业务数据表现,以及很多交易所已经宣布会上线Blur等多因素,我认为Blur的估值应该高于Looksrare但是低于Opensea。Blur的估值应该介于3.82亿美金-4.58亿美金之间。

三、风险分析

(一)Blur代币模型风险

由于Blur尚未公布其代币模型,我们无法确定其代币是否像Looks、X2Y2那样能够捕获手续费,无法确定其首发比例,也就是不确定其MC和FDV之间的关系。无法确定首次发行时流通的代币是否主要由空投构成。

而上述这些不确定因素都是影响其估值的重要参数,因此最终的测算结果可能跟实际存在差异

(二)Blur 竞争风险

由于Opensea的排他协议,Blur其实在过去的一段时间里交易量受到了很大的影响,虽然最近Blur通过使用Seaport合约绕开了Opensea的限制,但是如果交易的发生的实际合约是Seapot而不是Blur自己开发的合约,那么Blur代币就算能够捕获手续费,也将无法实现,并且使用Seaport合约Blur是无法收到手续费的(这点可能需要合约专家确定一下,至少目前从链上交易我看到的是这样)

有关Blur与Opensea的排他协议可以参考我的这个Thread:https://twitter.com/nanbeiblock/status/1620624125529300993?s=20&t=hdKr8KEczXB1Pt3UbbtwFg

Cj_Blockchain

个人专栏

阅读更多

金色财经

金色早8点

Odaily星球日报

Arcane Labs

澎湃新闻

欧科云链

深潮TechFlow

MarsBit

BTCStudy

链得得

原文作者:William M. Peaster最近,一波新的 NFT 已经推出或开始获得前所未有的牵引力.

1900/1/1 0:00:00在过去的几年里,NFT越来越受欢迎。不断涌现的Web3和元宇宙创新产业刺激了一些参与者对NFT收藏品的渴望.

1900/1/1 0:00:00根据比推终端数据显示,BTC于 1 月 13 日触及 21,095 美元的年度高点。2023 年BTC的飙升仍在继续,这是BTC自 11 月初 FTX 崩盘以来,首次突破 20,000 美元.

1900/1/1 0:00:00在这篇文章中,我们将简要地解释重入和跨函数重入之间的区别,以及图灵不完备性如何能够防止一些这样的攻击.

1900/1/1 0:00:00在过去的几年,人们越来越倾向于寻找可替代的高回报投资来积累财富,这使得加密货币也变得水涨船高的流行了起来。然而,就如我们近几年所看到的,加密货币市场常常表现出自身的极度不稳定性和不可预测性.

1900/1/1 0:00:00在加密行业中,矿工是一个特殊的群体,他们是区块链底层安全保障,是加密行业中最富有的和最具话语权的一群人,代表着加密市场的晴雨表;同时,在反对者眼中,其所处的行业是吞噬能源的巨兽.

1900/1/1 0:00:00