作者:蒋海波

Balancer在DEX的发展中作出了多项创新,但却经常被忽视。6月份,Balancer的流动性在DEX中位列第四,交易量位列第五。

Balancer在DEX的发展中作出了很多创新,但在Uniswap和Curve两者的竞争下却缺少存在感。根据DeFiLlama的数据,Balancer在DEX中的流动性仅次于Uniswap、Curve、PancakeSwap,位列第四;Dune联合创始人整理的仪表板显示,Balancer在今年6月的交易量也仅次于Uniswap、PancakeSwap、Curve、DODO,位列第五。

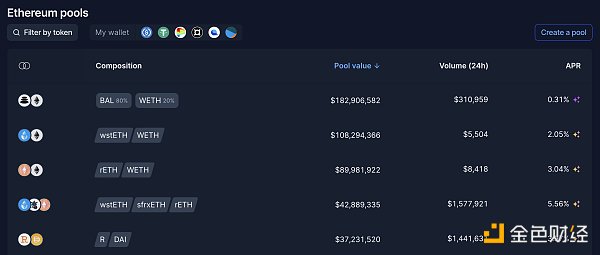

在LSD的发展中,Balancer也占据了不错的市场,Balancer以太坊上流动性前五的池中,wstETH/WETH、rETH/WETH、wstETH/sfrxETH/rETH、R/DAI这四个流动性池均属于LSD或LSDFi。

Balancer在2021年底和Aave合作推出了Boosted Pools(增强池),可以将闲置的流动性用于Aave等协议的流动性挖矿。在实际使用中,增强池通常只保留总流动性的20%甚至更低的比例用于交易,其余资金投入Aave、Morpho等借贷协议赚取额外收益。如由DAI、USDT、USDC三种稳定币组成的Balancer Boosted Aave V3 USD池中的流动性提供者,可同时获得DEX中的交易手续费、Aave中的存款利息和Balancer发放的$BAL挖矿奖励。

上市矿企Argo完成4500台加密矿机安装,已全面投入运营:英国上市公司Argo Blockchain PLC(LON:ARB) (OTCQX:ARBKF)表示,11月份从Celsius Network租赁的4500台比特大陆蚂蚁矿机S19和S19 pro加密货币矿机已按时安装,目前已全面投入运营,其算力大约增加430 petahash。(ProactiveInvestors)[2021/2/26 17:55:58]

将Balancer的可组合性和借贷协议相结合,这种创新可以激励更深度的流动性、更高效的交易路由、更高的资本效率和更高的收益。但也因为可组合性,当底层的借贷协议出现安全问题时,Boosted Pools中的流动性提供者也可能遭受损失。如今年3月的Euler攻击,导致Balancer Boosted Euler USD池中的流动性提供者损失1190万美元,所幸最后黑客归还了资金。

2021年8月,Balancer宣布和Lido推出MetaStable(亚稳定)池,并推出流动性激励措施。虽然此前Uniswap和Curve分别在非稳定币和稳定币交易中占据了主要市场,但一些新类型的高度相关、又不完全挂钩的资产的出现也导致了新的需求,如Lido的wstETH和Compound的cDAI等收益代币,它们的价值和底层资产接近,但又会随着时间改变。如果用Curve的Stableswap机制提供流动性,随着时间的推移,其中一种资产价值变化,资产的增值部分被套利者获取。

IOST公布2020年DeFi发展计划:为DeFi项目提供全面孵化服务:8月6日,IOST官方公布2020年下半年DeFi发展计划,并详细介绍其DeFi生态布局。作为领先的区块链技术应用平台,IOST主网从开发环境的基本面上来讲,对开发者极其友好,0手续费也保证了用户使用IOST链上DeFi应用的便捷性。2019年起,IOST就全面布局DeFi生态,从稳定币、去中心化交易所、跨链交易、周边服务、借贷、金融衍生品、预测等方面发展IOST公链DeFi生态,如今已初具规模。2020年下半年,IOST将与链上已有的DeFi项目深度合作,对其进行全方位的优化支持;从技术、运营、资金扶持等多方面为DeFi项目提供全面的孵化服务,打造爆款DeFi产品;并通过IOST跨链转接桥,链接以太坊等公链的DeFi项目及生态用户,引入更多优质DeFi项目的同时,迎来爆发式的用户增长。[2020/8/6]

Metastable池会考虑到资产间汇率的不断变化,通过改变Stableswap曲线的斜率,将流动性集中到实际汇率周围,使流动性提供者的资本效率和流动性更加精确。

马化腾:区块链全面拥抱产业互联网:金色财经消息,2020年4月,腾讯官方出版《产业区块链》书籍,腾讯公司董事会主席马化腾在书中的推荐序里,阐述了产业区块链的意义:区块链有助于数据这种新的生产要素被更合理地分享与分配,从而造福经济社会。区块链解决一系列问题的技术架构和独特方案,正在给数字化转型升级中的各行各业带来创新和启发。

文中指出,今天的区块链有望超越比特币,远离狂热的炒作,脚踏实地,从谷底起步,开始攀爬产业互联网的长坡。特别是,经历新冠肺炎疫情的阻击战,中央把加快推进“新基建”提到新的高度。区块链与云计算、5G(第五代通信技术)通信、人工智能等信息技术正在有机融合起来,共同构成数字经济和智慧社会的重要基础设施。这些新型基础设施,势必深刻地影响和重塑我们的经济组织、金融组织和社会治理模式。如同工业时代的用电量,未来“用链量”也许会与“用云量”结合在一起,成为数字时代经济社会的重要指标。我们也看到,区块链技术远未发展到成熟阶段,有大量富有挑战性的问题有待解决。[2020/4/21]

后来,Balancer将所有稳定类型的流动池(稳定池、亚稳定池等)统一升级为可组合的稳定池。可组合稳定池可以直接用自己的LP代币进行交易,即“嵌套”交易,也可以用LP代币在其它池中与WETH等资产组成交易对,从而减少加入和退出流动性池的Gas费。

动态 | 否认闯入Cryptopia 表示正与Cryptopia展开全面合作:Cryptopia在推特分享最新调查进展。根据在官网发布的调查进度文件显示,否认此前媒体的报道,表示未强行闯入Cryptopia,而Cryptopia正与调查小组展开全面合作。高科技犯罪部门的专家已进入案件调查,目前还未透漏涉及的加密货币总量,但金额巨大。将对案件进行技术分析调查,以及实地现场调查,结案时间仍未明确。表示将尽力为Cryptopia客户追回损失的资金,然而也表示困难重重。[2019/1/17]

如前所述,以太坊上Balancer流动性前五的池中,有四个都是LSD相关的,由于wstETH、rETH、sfrxETH均会将收益积累到代币的价值中,更适合采用可组合稳定池的机制。

Uniswap的流行让所有人都可以在发币后提供流动性、让他人交易,还开启了2020年的IDO热潮。一些项目在DEX上提供流动性后,代币价格在短时间内上涨数十倍,前期收益被少数鲸鱼或机器人通过脚本赚走。而团队在这个过程中也并不能筹集到很多资金,且提供流动性也需要大量资金。

作为老牌DEX的Balancer在2020年3月就介绍了Liquidity Bootstrapping Pool(流动性引导池,LBPs),这是一种智能池,可以让团队发行代币,同时建立深度流动性。

香港区块链协会副主席:网上经销商成全面禁止数字货币的难题:香港区块链协会副主席Emil Chan认为,如果全面禁止数字货币,那网上数字货币经销商的极大流动性会给监管带来巨大挑战,因为目前数字货币市场较为活跃,在利益的驱使下,经销商会从一个地方转到另一个地方。 ????[2018/3/31]

Balancer允许项目团队资金他们代币的资金池权重,并随着时间的推移改变权重。如TKN代币的拍卖,可创建一个TKN/USDC比例为90/10的流动性池,一开始90%的代币为TKN,10%为储备资产USDC。

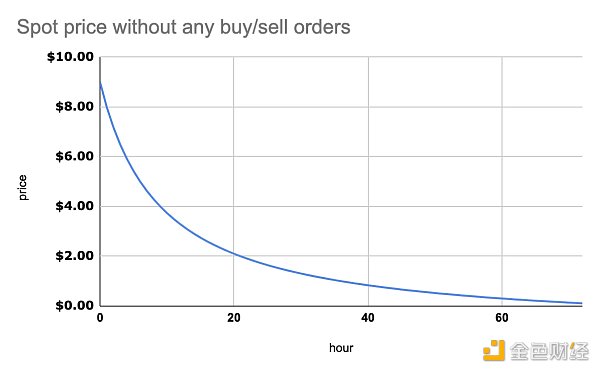

随着时间的推移,TKN的占比不断减小,如根据编程,TKN/USDC的比例可达到50/50或10/90。在这个过程中,若没有外部购买行为,TKN的价格将不断下跌,如下图所示。

这是一种更加公平的初始代币销售方式,由于一开始定价较高,机器人抢跑无利可图,还很可能遭受损失。当价格下跌至预期值时,用户自发进行交易。项目团队初始无需提供大量资金,代币又都以合理的价格销售,对代币发行者友好。

使用Balancer流动性引导池的前端网站Fjord Foundry(原Copper Launch)显示,已为多条链上超过130个社区进行拍卖,拍卖价值7.5亿美元(Balancer和Fjord Foundry分别收取销售金额1%的费用)。如Xirtam西坦局项目就是在Fjord Foundry上筹集的资金。

Gitcoin获赠的$AKITA代币的销售是Fjord Foundry的一个成功使用案例。Meme代币$AKITA发行者将部分代币发送到Vitalik钱包,Vitalik将该代币捐赠给Gitcoin,出售代币却成了一个问题。之后Gitcoin将$AKITA通过Fjord Foundry出售,缓慢的销售过程避免了大量滑点,并通过该池积累了部分手续费收入。

Weight Pool(加权池或权重池)是Balancer最主要的特色,这是对Uniswap提出的AMM公式x*y=k的延伸。在Uniswap中,只允许两种代币提供流动性,且在Uniswap V3之前,两种代币的价值必须相等。

但代币之间的风险并不相同,50/50权重的流动性池并不适用于所有流动性提供者和所有资产,且有时候需要将多种资产存入同一个流动性池中。Balancer的诞生解决了这个问题,允许用户构建两种以上代币且自定义权重的流动性池,如三种代币的60/20/20权重池等。

Yearn在进行代币分发的时候,就曾使用Balancer的80/20权重池作为YFI的流动性激励池。

Managed Pools(托管池)是对权重池的衍生,它允许池创建者(Owner)更新代币权重,让创建者可以调整内部资产的分布以适应不同的策略。

托管池具有很高的灵活性,解锁了复杂的投资组合策略,为基金经理提供了一个框架。基金经理可以创建各种各样的池和策略,用户可以参与到这些池中,基金经理可以收取一定比例的管理费,而Balancer也可以从管理费中收取一部分作为协议费用。

Linear Pool(线性池)是为了方便用户在原始资产和收益型封装资产之间的交易设计的,如DAI和Aave的aDAI。线性池引入了一个目标范围,鼓励将价格维持在范围内。

线性池设置有费用和奖励机制,激励套利者将两种代币的兑换比例维持在理想比率。使价格离开目标范围需付费,使价格回到范围的交易可获得奖励。同时,线性池也经常作为增强池的组成部分。

协议池代表的是构建在Balancer基础设施之上的整个DeFI协议。Balancer通过分离流动性池和记账逻辑,为定制化的AMM提供了基础设施。其它AMM逻辑都可以在Balancer Vault之上通过定制池实现,从而实现可编程流动性。

如稳定币项目Gyrscope,通过定制的Balancer流动性池,将流动性集中在PAMM的价格范围内。

2021年4月上线的Balancer v2率先将AMM逻辑、代币管理和记账分开,代币管理和记账由Vault完成,每个池的AMM逻辑独立。在架构上,Balancer V2也由V1的每个Vault单独保管资产,过渡到单个Vault保存所有资产。因为Balancer中有非常多的流动性池,如不同交易手续费比例、不同资产组成的池中都有同种资产,原有的架构导致用BAL、ETH等资产交易时需要跨多个Vault进行,手续费很高,新的架构具有更好的灵活性、资本效率和Gas效率。

Balancer在DEX中的发展中作出了很多原创性的更新,如对架构的调整用单个Vault管理所有资产;流动性引导池的拍卖机制;加权池和托管池的多代币管理;允许其它开发者在Balancer之上自定义各种功能等。

但DEX的发展也越来越趋于同质化,Balancer最初的灵感可能来自Uniswap,而近期发布Uniswap V4也计划实现单个Vault管理所有资金的架构,并允许开发者在Uniswap上开发各种功能,DEX的竞争越来越激烈。

蒋海波

个人专栏

阅读更多

金色早8点

Odaily星球日报

金色财经

Block unicorn

DAOrayaki

曼昆区块链法律

标签:ANCBALALALANCAvalanche HillsBALTO价格gala币前景Avalanche Hills

原文标题:《Stablecoin wars: analysis on the present and future of stables》原文作者:Chinchilla.

1900/1/1 0:00:00?每个区块链都是一个完整的数字环境,其中所有应用程序都通过底层网络连接。但随着区块链网络的不断增加,以及区块链之间缺乏连接,人们对跨链基础设施的需求越来越高,以提供用户在多个区块链网络之间的互操.

1900/1/1 0:00:00加密行业在熊市阴霾的笼罩下痛苦不断,继Genesis、火必、SuperRare等公司宣布裁员后,纽约时间1月10日.

1900/1/1 0:00:00根据 NUMEN 链上监控显示,May-29-2023 09:38:13 PM +UTC,Arbitrum 链上 EDE Finance 遭到攻击,损失437,948枚 USDC 以及86.

1900/1/1 0:00:00作者:金色财经cryptonaitive最新消息,美国SEC在纽约联邦法院起诉加密交易所Coinbase.

1900/1/1 0:00:00贡献者:DAOctor /img/202352602808/0.jpg" />Web3 协议一直在将(准)公共物品的产生与私人资金结构和开发团队结合起来.

1900/1/1 0:00:00