作者:Climber,金色财经

7月30日,智能合约编程语言 Vyper 的部分版本被发现存在严重漏洞,导致包括Curve Finance 在内的一些重要项目遭受攻击。据PeckShield统计,此次攻击致使多方累计损失已多达5200万美元。

其中,Curve Finance TVL从32.66亿美元降至17.89亿美元,降幅约为45%近乎腰斩。但尤为惊险的是,攻击事件发生后CRV链上瞬时价格近乎归零,若非 Chainlink 未能及时跟进报出最低价,那么建立在多个借贷协议上的 CRV 抵押债仓将直接面临清算风险。

对此惊魂一幕,韩国排名前五的交易所纷纷表态提醒投资者谨慎看待CRV价值,有的甚至暂停了CRV的充值和提现服务。不过,鉴于市场价格反应,有网友表示受损流动性池仅三、四个,问题不大。吴忌寒则公开表态称已抄底CRV,继续看好Curve Finance。

以往Curve Finance曾多次遭遇清算危机,而此次尤为危险,那么这一DeFi蓝筹项目究竟还有多少信任度值得投资者期待?

金色财经挖矿数据播报:ETH今日全网算力上涨2.90%:金色财经报道,据蜘蛛矿池数据显示:

BTC全网算力161.830 EH/s,挖矿难度25.05T,目前区块高度684142,理论收益0.00000556/T/天。

ETH全网算力632.220TH/s,挖矿难度8234.67T,目前区块高度12462156,理论收益0.00354173/100MH/天。

BSV全网算力1.066EH/s,挖矿难度0.15T,目前区块高度687857,理论收益0.00084430/T/天。

BCH全网算力3.830EH/s,挖矿难度0.54T,目前区块高度688580,理论收益0.00023495/T/天。[2021/5/19 22:18:09]

减分项

1、三次清算危机

受此次攻击事件影响,CRV在多个DEX上的交易价格均出现剧烈波动,其中Uniswap 上 CRV/WETH 交易对的瞬时价格最低一度跌至 0.08 美元左右。

而CRV 在多个借贷协议设有抵押债仓,特别是 Curve 创始人 Michael Egorov 分别在Aave、FRAXlend、Abracadabr、Inverse 上共抵押 2.92 亿枚 CRV(约合 1.81 亿美元),借出了 1.1 亿美元资金,其综合清算价格约在 0.4 美元附近。

BTC减半倒计时|金色财经挖矿收益播报:金色财经报道,据OKEx矿池数据显示,下一次BTC减半日期预计为2020年5月10日,今天距此还有60天。BTC当前块高621279,下一次减半块高630000。

今日全网算力约115.25EH/s,全网难度约16.55T,预测下次难度17.48T(5.62%),距离调整还剩还有11天,今日BTC收益:0.00001519BTC/T/天。[2020/3/12]

如果一旦 Chianlink 即使报出 0.08 美元价位,那么这些抵押头寸无疑将会被清算。更严重的是,届时FUD情绪蔓延,DeFi世界将面临灾难性影响。

类似的最近一次清算危机就发生在上月,dForce创始人Mindao发文称,Curve创始人在Aave存了超过 33% CRV流通盘的代币,但却借出7100万稳定币,这存在极大风险。

随后几天,Curve 3pool中的USDT出现轻微脱锚,USDT倾斜比例超74%。

对此,Curve Finance创始人不得不多次偿还代币以降低清算风险。其中最多的一笔为其关联钱包将3800万个Curve DAO代币(相当于2400万美元)存入去中心化借贷平台Aave。

分析 | 金色盘面:过去一周十亿美元俱乐部排行榜:金色盘面综合分析:在过去72小时,市场出现逆转,多头遭受重创,我们看到10亿美元以上的标的,除了tether外,无一幸免,将过去一周的利润吞掉。ETH成为元凶,周跌幅23.27%,EOS紧随其后,跌去了21.20%,表现最好的NEO亦有3%的跌幅。不过我们看到大跌之后,风险释放,短线也会有修复性反弹出现,所以请投资者理性看待市场波动,做好风险控制。[2018/9/8]

而去年11月份,CRV 曾遭到巨鲸做空,币价最低到达0.4美元附近。借由Curve创始人向AAVE补充2000万枚CRV及其项目推出的稳定币CrvUSD白皮书发布,CRV才免于被大量清算的局面。

2、流动性池倾斜频发

2023年:

6 月 15 日,由于Curve 3pool中有2.05 亿枚USDT 被售出,导致USDT 占比达 74.35%(301,753,409 枚),并出现轻微轻微脱锚。

2022年:

11月10日,Curve 3pool中 USDT 占比已达 80.43%(742,416,062 枚),而 DAI 和 USDC 的占比分别为 9.79%和 9.77%。

分析 | 金色盘面:ONT/USD 二次冲高 防止背离高点产生:金色盘面综合分析:ONT/USD 在调整后再次大幅拉升,如果再创出新高,那么4小时的MACD会出现顶背离,而若无新高则是双头,故此时不宜追高。[2018/8/19]

11 月 13 日,Curve 中的USDD/3CRV 发生严重倾斜,其中 USDD 占比达 81.76%(32,679,832 枚);DAl 占比 2.99%(1,196,988 枚);USDC 占比 3.00%(1,200,247 枚);USDT 占比 12.23%(4,891,589 枚)。USDD 和 USDC 的兑换比例为 1:0.981282。

8 月 26 日,Curve上rETH与ETH兑换比例跌至1:0.7917,流动性池比例严重倾斜,rETH 占比达 81.54%。

类似上述现象在Curve上还有多例。

3、生态项目依赖Vyper语言,审计缺位

Curve Finance上有多个流动性池采用Vyper语言编写智能合约,根据安全公司 Ancilia 对受影响合约的分析,有136 份合约使用了带有重入保护的 Vyper 0.2.15,98 份合约使用了 Vyper 0.2.15 版本,使用 Vyper 0.2.16和 Vyper 0.3.0公有226 份合约。

金色财经现场报道 GIFTO创始人田行智:区块链现状更像是早年做游戏的时期:金色财经现场报道,在4月3日举办的2018年世界区块链峰会现场,GIFTO创始人田行智表示,我觉得现今区块链状态就像早年做游戏的时候,好在于很多人都不是大佬,目前区块链还是属于在早期的比如说收集的玩单色调的手机游戏。然后我们就是玩一个小游戏,跟移动运营商去搞关系赚口饭吃。这个基本上是现在的从一个技术和使用的一个程度是那个年代,特别难使用,区块链特别难使用。而且你要玩一个加密猫你要等半天,但是这个跟技术年代是一样的,所以我们还有很多的技术工作要做。[2018/4/3]

由于Vyper的代码库较小,容易阅读,且对其历史进行分析的更改也更少。因此当编译器进行重大频繁更改时,审计工作就难以同步。

7月21日与7月25日,Curve生态流动性平台Conic Finance就因智能合约超出审计范围而两次受到黑客攻击造成400万美元损失。

4、做空流言,诉讼缠身

6 月 9 日,ParaFi、Framework Ventures 和 1kx 三家加密风投机构共同起诉 Curve 创始人 Michael Egorov 欺诈和盗用商业机密,导致 VC 承受经济损失。

接着在6月12日,dForce创始人Mindao在提示Curve创始人抵押大量CRV借款稳定币有极大风险的同时也提到,抵押自家币做杠杠,看起来是惜售,实际上是一种引诱式做空。

类似Curve做空事件和流言也常见于网络社区中。

加分项

Curve Finance由Michael Egorov创立,于 2020 年 1 月推出,旨在提供一个采用自动做市商 (AMM)架构构建的去中心化交易所(DEX),主要聚焦于稳定币(USDT、USDC、DAI)、合成资产/衍生品/锚定资产(wBTC、renBTC、stETH)等。除以Ethereum为主要业务阵地外,还进行了多链部署。

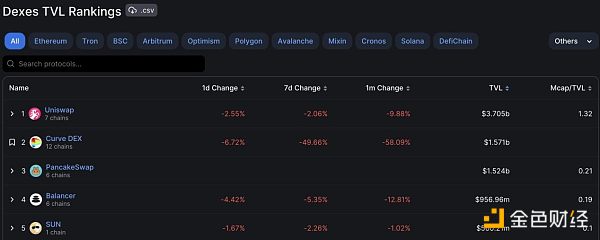

尽管此次攻击事件受损严重,但Curve Finance依然在DEX中位列第二。

评价一个项目好坏只需要将其与赛道龙头进行对比即可,而与DEXs龙头Uniswap 相比,Curve Finance有以下优势:

1、效率和滑点

Curve 更专注于稳定币交换,因此使用成本更低。由于 Curve 的机制和项目方合作,有更多种类的稳定币和合成资产到 Curve 上组建流动性池,对于大部分稳定币交易对,在 Curve 上可以直接相互交易。

另外通过限制池和每个池中的资产类型,不易受波动资产价格变动影响,Curve 最大限度地减少了无常损失。

2、合成资产

受益于与各项目方良好的合作关系,Curve 在 \)sETH 和 $renBTC 上拥有良好的收益。

同样,由于充足的流动性 /LP 激励,Curve 得了以太坊 2.0 质押协议 Lido 的支持,成为半官方的 \(stETH 池。

3、协议收入

Curve 中所有 Token 交换费用统一为 0.04%,存取款手续费在 0% - 0.02% 之间。但Curve 协议收入一半将分配给 \)CRV Token 质押者。

对于这种协议收入的分配定比,无疑将会为Curve带来更多的用户及LP。

4、生态数量

Uniswap上配套型项目稀少,而Curve生态项目众多,就其生态重要性大致分为:核心生态项目,生态项目、合作项目、用户项目。

而这些项目可以为Curve提供直接的协议收入,即流动性采购费用;为Curve的核心业务——流动性市场——在流动性募集或流动性采购上提供体验优化或协助;吸收并增加CRV(或CVX)的锁定,避免CRV流向二级市场。

结语

正如Vyper贡献者@fubuloubu所言,找到此次攻击事件的漏洞需要几周到几个月的时间,因此需要赏金计划来帮助改进Vyper。但过于陈旧的Vyper版本依然需要进行升级或者迁移才能提供更高的安全保障。

就此次攻击事件来说,并未对Curve Finance造成致命性打击,也更谈不上DeFi的末日来临。同样,加密市场依然是一座黑暗森林,无论看好或看跌Curve Finance,都要保持谨慎理智。

金色财经

企业专栏

阅读更多

Foresight News

金色财经 Jason.

白话区块链

金色早8点

LD Capital

-R3PO

MarsBit

深潮TechFlow

标签:CURCurveCRVUSDGlobal Trading XenocurrencyLP-paxCurvecrv币价格usdn币还能回到1吗

原文来源:Step Finance 编译: Odaily 星球日报 近日.

1900/1/1 0:00:00前言过去的一两年中,那些被市场验证为有效的 AMM 模型算法已经很少再进行更新迭代了。AMM 的核心问题也渐渐从设计一套高效合理的算法,回归到金融市场的本质——流动性.

1900/1/1 0:00:00作者:TaxDAO1 引言税收居民是指在一国居住(或具有一国国籍),依法享有民事权利和承担民事义务,并受该国法律管辖的自然人或法人.

1900/1/1 0:00:00前言:公链自诞生以来取得了长足进步,吸引了全球业界和各国的高度关注和投资。其去中心化性质和透明框架使其成为促进安全高效交易的理想工具,为新的业务模式和用例铺平道路.

1900/1/1 0:00:00作者:秦晓峰2020 年 12 月,Ripple遭美国 SEC 起诉。经过三年艰苦的法律斗争后,Ripple 终于迎来了「短暂」的胜利.

1900/1/1 0:00:00作者:DAOrayaki科技巨头正在展开一场高风险的战斗,以创建结合数字身份、信息传递、支付和人工智能服务的主导“一切应用程序”.

1900/1/1 0:00:00