区块链上的去中心化金融正变得越来越流行。随着这种流行,出现了新形式的资产,以满足更广泛的用户群的需求。这些新资产中最重要的一个类别就是合成资产。

合成资产并不是区块链领域全新的发明,在传统金融中也有不少应用案例,接下来我们首先从传统金融出发来探讨合成资产的定义,然后来研究合成资产如何在区块链行业中繁荣发展。

根据Investopedia的定义,合成是金融工具的术语,旨在模拟其他金融工具,同时改变关键特征,比如周期和现金流,而各种金融工具得到的资产就是各种金融衍生品。所以合成资产是由一种或多种金融衍生品组成,可以用于模拟其他金融衍生品的资产类别。换句话说,任何金融工具的风险或收益都可以用其他金融工具的组合来模拟。

Meta员工不满扎克伯格痴迷元宇宙:不知道要交付什么:金色财经报道,马克·扎克伯格对元宇宙的痴迷已经引发 Meta (原 Facebook)公司员工不满,他们认为“元宇宙已经成为扎克伯格唯一想谈论的事情”,以至于让许多为他工作的人感到沮丧。目前,Meta 公司已经组建特定于元宇宙的团队”,员工认为这是一个“将覆盖公司内所有团队”的团队,但不少人仍然非常困惑,一方面担心会煽动混乱和焦虑,另一方面是员工似乎并不真正知道要交付什么或做什么,Meta 迄今并没有连贯的元宇宙战略。(businessinsider)[2022/4/24 14:45:10]

什么是合成资产

通常,合成资产会为投资者提供量身定制的模式、期限、风险状况等,其高度的结构化可以适合投资者的各种需求。创建合成头寸背后有许多不同的原因:

例如,可以进行合成头寸以创造与使用其他金融工具的金融工具相同的收益。

Compound总法律顾问:除非很清楚自己在做什么,否则不要在DeFi上投资:Compound总法律顾问Jake Chervinsky发推称:“尽管我对DeFi实验很着迷,即使是很混乱的那种项目,但我根本不想鼓励投机。大多数人应该坚持BTC和ETH,这样做的风险已经够大了。除非你真的知道你在做什么,否则不要在DeFi(代币或协议)上投资。”[2020/8/16]

交易者可能会选择使用期权创建合成空头头寸,因为这比借入股票并卖空更容易。或者交易者可以使用期权模拟股票的多头头寸,而无需投入资金来实际购买股票。

例如,您可以通过购买看涨期权并同时卖出同一股票的看跌期权来创建合成期权头寸。如果两个期权的行权价相同,假设为45美元,则该策略与在期权到期行权时以45美元购买标的证券的结果相同。看涨期权赋予买方在行权时购买标的资产的权利,而看跌期权则使卖方有义务从看跌买方购买标的资产。

声音 | Weiss Ratings:比特币的使用与传统金融相比“微不足道”并不能代表什么:加密货币评级机构Weiss Ratings发推表示:国会报告称,比特币的使用与传统金融相比“微不足道”。与20世纪90年代初的纸质报纸相比,互联网的普及程度微乎其微。这并不意味着任何事情,加密正向你而来。 此前报道,国会研究处(CRS)5月发布报告称,与传统金融系统相比,其交易数量“微不足道”。[2019/5/30]

如果标的资产的市场价格高于行权价,看涨期权买方将行使他们的期权,以45美元的价格购买标的资产,从而实现利润。另一方面,如果价格低于行权价,看跌期权买方可以以45美元购买标的资产。因此,合成期权头寸的命运与真正的股票投资相同,但没有资本支出。当然,这是一个看涨的交易。看跌交易是通过反转两个选项来完成的。

合成资产在区块链行业中的应用

声音 | 赵长鹏:用户在投资前首先得弄清标的究竟是什么:赵长鹏在社交平台上称,投资者与其抱怨USDT在审计工作上有所欠缺,不如变换思路:在投资之前彻底弄清标的究竟是什么。[2018/9/28]

当前的大多数DeFi应用看起来跟传统金融产品没什么不同,用户可以把一种代币兑换成另一种。但DeFi的潜力远不止于此。区块链是一个开放的全球平台,其核心价值在于可编程性。合成资产就特别适合用通证化来改造。如果说衍生品是为标的资产或者金融持仓状况定制风险敞口的金融合约,那么区块链合成资产就是类似持仓的代币化表示。

如此一来,区块链合成资产有着独特的优势:

扩展资产

目前DeFi所面临的最大挑战之一就是如何以一种去信任的方式将现实世界的资产上链。法定货币就是一个很好的例子。虽然可以像Tether一样在链上创建一种法币背书的稳定币,但还有另一种方法:通过直接获取对美元的合成资产价格,在无需将实际资产交由一个中心化交易对手持有的情况下,达到相同的效果。对于大多数用户而言,有价格已经足够了。合成资产为在链上交易真实世界中的资产提供了一种可行机制。

提升流动性

BSC链上的DeFi协议DotFinance遭遇闪电贷袭击,价值跌落近35%。

DeFi领域目前最主要的问题是缺乏流动性。做市商能够很大程度地影响长尾与已发布区块链资产的流动性,但用于风险管理的金融工具又很有限。更笼统地讲,合成资产及其衍生品可以通过对冲组合与保护利润来扩大其业务规模。

扩展技术

DeFi面临的另一个问题是当前智能合约平台的技术限制。目前还没有解决跨链通信问题,这就使得很多资产都不能进入去中心化交易所。但是,有了合成资产后,交易参与方就不需要直接拥有资产了。

扩大用户

虽然传统合成资产仅对大型且经验丰富的投资者开放,但在像以太坊这样的无准入门槛的智能合约平台上,较小的投资者也可以通过合成资产获利。合成资产通过增加风险管理工具集,让更传统的投资经理能够进入DeFi领域。

区块链合成资产的类型

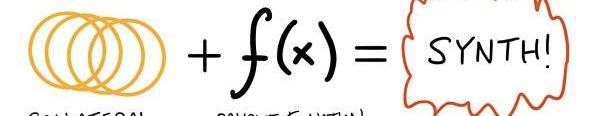

UMA协议创始人HartLambur把区块链合成资产分为四种类型。首先,合成资产可以归结为:抵押品与支出函数结合创建一个合成资产。

第一类:稳定币或与稳定币相关的合成资产。Maker的DAI是一项旨在锚定1美元的合成资产,所有非法币作为支撑的稳定币都属于这个类型,包括最近的算法稳定币。这些类型的合成稳定币有明显的效用,市场也对它们有需求。

第二类:与加密货币相关的合成资产。“与加密货币相关的合成资产”定义为帮助用户交易、对冲和杠杆化加密资产的产品。比如,竞争币看涨期权。

第三类:现实世界合成资产。合成资产通常会与现实世界的资产联系在一起:即合成黄金、合成原油或合成标准普尔500指数。

第四类:未知合成资产。合成资产将使构建者有能力发明传统金融中不存在的新资产。

尽管合成资产已在加密领域中普及,但鉴于合成资产的复杂性和高昂的费用,它们的采用率并不高。正因如此,Injective建立了一个真正新颖的去中心化衍生品交易协议,该协议能够规避许多现存问题。我们不仅提供直观的用户界面,还能提供一个0gas费的交易协议。Injective与许多优秀的合成资产协议,比如UMA和Mirror建立了合作关系,正在共同努力将诸如uGas和ETH/BTC的新型合成资产带给大众。

小结

合成工具是一种复杂的金融工具,曾多次让全球经济陷入困境。同样,它们也可能以我们尚不了解的方式对DeFi协议安全带来风险:比如智能合约风险,预言机风险,治理风险等等。该行业还处于初级阶段,我们需要开发者开展更多的试验,才能真正将新型金融产品推向市场。总之,找到风险与潜力间的平衡,才能最终促使行业的成熟。

标签:区块链稳定币UMA区块链工程专业学什么区块链存证怎么弄区块链技术发展现状和趋势为什么换稳定币DAI稳定币是由哪个国家提出的铸造稳定币UMA币是什么币

在本周早些时候价格出现重大调整后,加密货币市场一直在寻求整合。BRC-20代币是首当其冲受到此次调整冲击的市场,该代币市值大幅下跌.

1900/1/1 0:00:00交易者更喜欢在趋势市场交易,因为它通常朝一个方向移动,而回调提供了低风险的进入机会。这是因为,跟随大趋势的交易比在动荡的市场中获利的可能性更大.

1900/1/1 0:00:007.15晚8:00,比特派AMA邀请到路印科技CTO郭雄辉博士做客哔哩哔哩直播间,分享关于路印3.0、zkrollup及DeFi相关话题.

1900/1/1 0:00:00中国当地媒体12月10日报道称,中国机关拘留了大量涉嫌使用加密货币的人。该局用了三个月的时间才结束了一个使用区块链技术交易数字虚拟货币的团伙.

1900/1/1 0:00:00尽管灰度试图将其灰度比特币信托基金(GBTC)转换为现货比特币ETF的积极裁决导致比特币今天上涨了7%以上,但Arca首席投资官杰夫·多尔曼(JeffDorman)表示.

1900/1/1 0:00:00BCH15号要分叉了,各大主流交易所也纷纷发布公告,对本次事件做出回应。纵观各大交易所的公告,小编发现,这里面藏着零风险的套利策略.

1900/1/1 0:00:00