尽管近几个月来数字资产价格一直停滞不前,但一些指标表明,表面之下正在发生资本避险轮换。交易量已经枯竭,投资者越来越多地表达对稳定币资本的偏好。

数字资产市场依然平静,ETH价格本周仍限制在68美元区间内,在1,861美元的低点和1,931美元的高点之间交易。除了上海升级后ETH市场小幅上涨外,自3月中旬以来,ETH价格基本持平。

随着市场横盘整理,表面之下市场偏好的分歧越来越大,许多都暗示避险环境。交易量仍然低迷,DeFi的使用变得越来越自动化,市场对稳定币的偏好正在增加,特别是Tether(USDT)。

自动套利

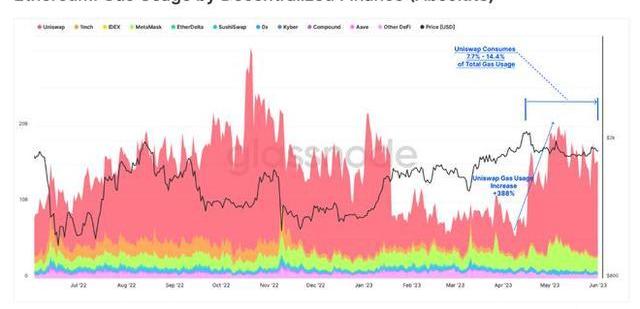

虽然ETH价格自3月以来一直保持相对平稳且区间震荡,但天然气价格在5月份确实经历了不小的上涨。Gas价格上涨至76Gwei的平均Gas价格,相当于普通ETH转账交易的1.14美元。平均天然气价格在5月初达到155Gwei,这几乎与2021-22年牛市周期期间的价格一样高。

星火爱心:应急避险能力是每个人一生都要掌握的必备能力:8月25日-26日,针对日前各地频发的自然灾害,星火爱心互助平台(以下简称“星火爱心”)举办了应急避险直播小课堂。本次直播课邀请了北京市东城区平安星减防灾教育中心创始人刘国强、北京市应急救援协会会长都海郎、副会长宛巍和北京懋德社会工作服务中心理事长杨波担任老师,他们分享了应对常见自然灾害的基本知识和注意事项,以及灾后心理建设与调适的相关内容。

刘国强展示了丰富的自救物品并表示,应急避险内容是每个人的必备知识,面对突发情况,日常做好准备并对应急知识灵活运用十分重要。都海郎和宛巍在分享中表示,遇难时应该保持冷静并尽量将风险降到最低,安全应有预知量,将自己的生命放在第一位。杨波在灾后心理重建分享时表示,心理危机干预可有效帮助灾后人群调整心理状态,求助于专业服务平台也是十分必要的。[2021/8/27 22:40:32]

智能合约交互更耗费gas,并且可能花费数倍的简单传输。与DeFi协议相关的Gas使用量在4月下旬增长了270%,推动该行业的每日Gas消耗量超过20BGas单位。

Anthony Pompliano:在历史性的货币刺激政策中比特币被证明是最佳避险资产:Morgan Creek Digital联合创始人Anthony Pompliano发推称,在目前历史性的货币刺激政策中,比特币被证明是最佳的避险资产。在过去12个月里,比特币价格上涨了250%,同一时期的收益率高达2.73。简而言之,它的表现完全符合设计初衷。[2021/7/13 0:49:17]

如果我们按协议分解DeFi气体,我们很快就会确定活动的主要提升是由去中心化交易所的交易活动驱动的。Uniswap仍然是主要场所,自4月以来gas使用量增加了388%,目前占以太坊gas总需求的7.7%至14.4%。

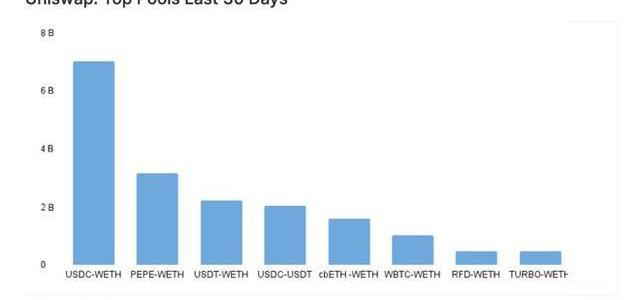

那些关注新闻的人可能会认为这种活动的增加是由于最近的Memecoin炒作,它围绕着PEPE和HEX等代币。然而,对Uniswap交易量的更详细分析描绘了一幅更详细的图景。

布林带指标发明者:受疫情影响比特币变成了逐险避险工具:布林带指标发明者John Bollinger今日发推称,看到BTC变成了另一种逐险、避险的工具真的很有趣。这是另一个证明,表明在真正的危机中,所有的相关性都接近1。Bollinger此前曾表示,在新型冠状病引发的流行病期间,比特币未能为投资者提供对冲,这让他感到意外。注:逐险(risk-on)表示投资者情绪高涨,对未来信心十足,其风险偏好增强,愿意拿资金去冒险,热衷于买入高风险的资产。反之,避险(risk-off)表示大市走弱,投资者对未来持悲观态度,因而降低风险偏好,不愿意拿手头的钱去冒险,于是抛售带有泡沫的资产,转而购入更保守的投资品种。(U.Today)[2020/4/7]

下图显示了Uniswap上交易量最大的矿池,表明过去30天的最高交易量主要与市值较大的资产有关,如ETH、稳定币、WBTC和Coinbase的质押衍生品cbETH。

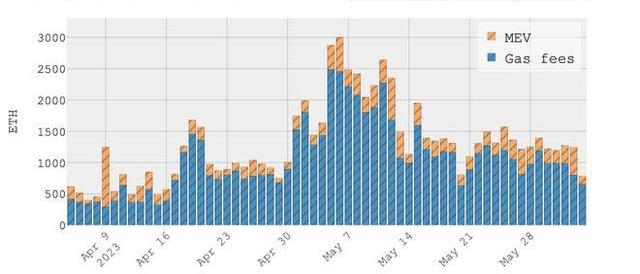

在将前10名交易者的地址与我们的标签进行比较后,我们发现除了一个之外,所有交易者都与MEV机器人相关联。臭名昭著的MEV-botjaredfromsubway.eth在过去一个月赚了超过30亿美元。

声音 | 媒体:数据表明比特币显然不是避险资产:2月27日消息,在冠状病所引起的抛售中,比特币显然不能充当避险资产。债券市场和第二季度全球增长可能大幅萎缩,使许多人期望美联储介入并降息,并导致一些人认为这对比特币有利。但在2019年,在利率下调后的1周、1个月、3个月期间,比特币的回报并没有受到明显的正面影响。自2013年以来的57多项观察结果显示,其中至少有2/3的避险资产(黄金、日元、美国国债)每天都有超额收益,而在这些日子里,约有20%的观察结果显示,比特币每日收益则是出现了巨幅波动。如果一定要说比特币有什么避险特性的话,那就只能说比特币作为避风资产的作用有所减弱,因为比特币与其他避险资产有着相同的收益表现,其中80%都发生在2018年之前。(The Block)[2020/2/27]

虽然需要进一步研究以确定全球交易者池中有多少是机器人,但前十名产生的交易量已经让我们了解Uniswap的交易量中有多少实际上可能是自动套利。

合理化这一点的一种方法是考虑以太坊去中心化交易所可用的套利机会的指数范围:

随着每个代币的价格发生变化,最终汽油费将证明套利交易是合理的。

每个托管该代币的DEX矿池都为套利交易提供了场所。

分析 | 初显方向转头 短期避险等待趋势明确:据链塔数据平台数据显示,链塔数字货币整体指数(BI)今日13时报1200点,相较昨日上涨21点,涨幅1.78%。24h内市值前10的货币全线上涨,BCH涨幅最高为2.42%,加密货币市场市值回升至约2440亿美元。昨日主流货币全线下跌,市场整体跌破此前震荡区间底部后,并未持续下跌,而是迅速形成支撑,昨日夜间有所回升,市场再次回到当前较为合理的点位附近。BTC在7500点上下经受住考验,随市场回升,目前在7800点上下波动且15min线表现较为弱势,不排除今日内再次考验7500点的可能。

昨日初显的方向,今日再度拉回原位。市值前几名的货币占总市值比例过大,对市场影响程度较大,且市场分类不明显,市场关注基本集中在数个主流货币上。BTC短期以观望为主,保持适中仓位。一旦稳定跌破7500点,需减持至较小仓位,等待底部;如果突破站稳8200点,则大概率连续向上突破。目前超短线套利风险较大,不建议过多操作。[2019/5/24]

因此,潜在套利交易机会的数量将呈指数级增长,这与DEX流动性池的数量和可用于交易的代币数量有关。

如果我们考虑到许多机器人参与套利或三明治攻击,Uniswap上的“有机”交易量很可能占所有DEX活动的三分之二以上。

虽然这些交易机器人的活动可能被认为对以太坊的最终用户有害,但它确实对以太坊验证者有利。在过去的一个月里,验证者不仅因为优先费用的增加而获得了更高的奖励,而且还从MEV-boost支付中受益。这些付款是从交易员和机器人那里收集的,他们支付费用以在一个区块内以最有利可图的方式订购他们的交易。

在许多方面,这凸显了一种越来越有利的趋势,即抵押ETH作为以太坊生态系统中的主要资产。这也建立了一个本地门槛率,代币必须与之竞争才能吸引资本流动。

避险轮换

也有强烈的迹象表明,随着流动性减少,资本轮换在风险曲线上走低,转向稳定币和BTC。如果我们从以太坊期货市场开始,我们可以了解市场参与者,而不是通常在去中心化交易所发现的加密原生交易者。

FTX崩盘后,期货交易量暴跌至每天约7.5B美元。交易量在2023年有所回升,但30天平均值仍远低于年度平均值。

与Uniswap交易活动的上升不同,期货交易在5月份持续收缩,表明机构交易兴趣和流动性仍然相当疲软。

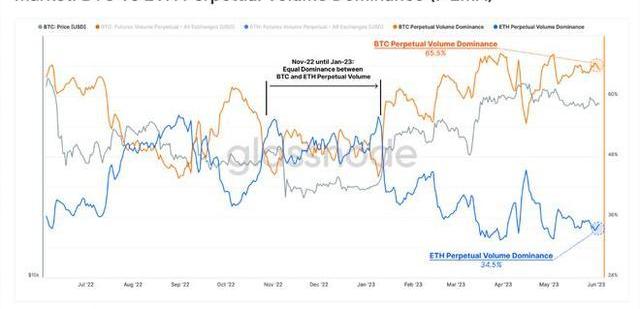

我们可以看到BTC和ETH在永续掉期市场中相对交易量优势的支持趋势。虽然两种资产之间的交易量在2022年底达到平价,但以太坊在期货交易量中的相对份额在2023年大幅下降。

ETH目前占两大主要交易量的34.5%,这表明流动性正在沿着风险曲线向下移动,并且相对而言更倾向于集中在BTC市场。

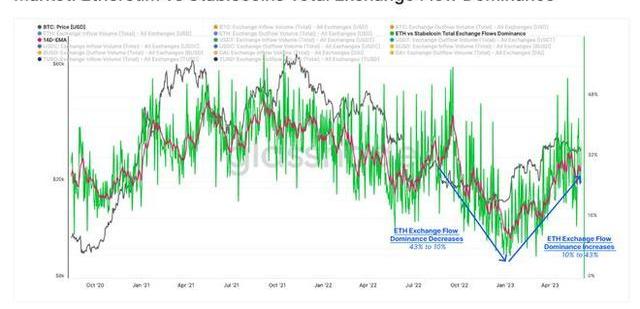

链上数据为了解加密货币市场内的资本流动和轮换提供了另一种视角。下图比较了以美元计价的ETH与流入和流出交易所的稳定币的总价值。在2022年的大规模去杠杆化期间,投资者偏好发生了显着转变,ETH在资本流动中的主导地位从约35%下降至10%。

2023年,我们观察到强势逆转,ETH在交易所流量中的比例回升至25%。然而,这一趋势在5月初停滞,表明风险偏好可能发生变化。受益于第一季度强劲回报的投资者可能开始将资金转回稳定币。

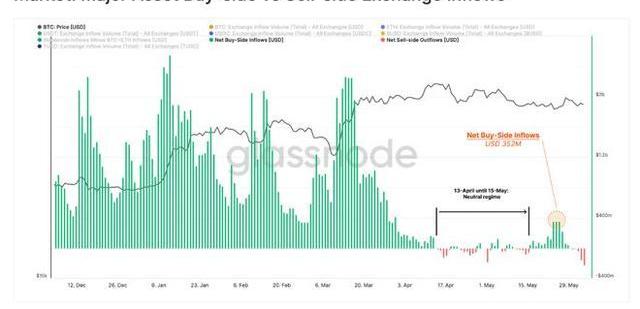

证实这一结论的另一种方法是通过比较每种资产的每日交易所流入量来衡量买方和卖方的压力。对于这个简化模型,我们假设BTC+ETH交易所流入代表卖方压力,而稳定币流入代表买方压力。

负值表明,自2023年4月开始以来,我们已经看到了净卖方制度,BTC+ETH的流入量开始超过稳定币。这与第一季度出现的巨大买方压力截然不同,4月初买方走弱,恰逢当前市场调整的开始。

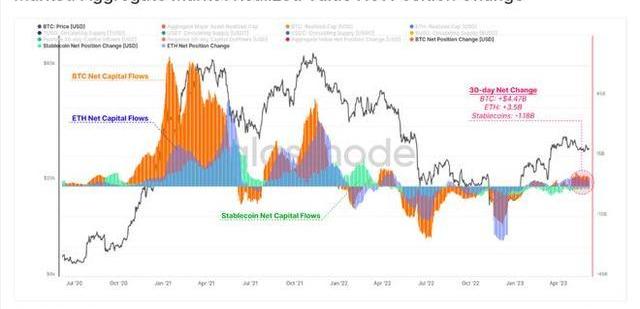

一般来说,资金倾向于通过BTC和ETH两大主力,或者通过稳定币流入数字资产。因此,我们可以通过汇总和比较两个指标来估计总资本流动的方向:

BTC和ETH的已实现上限

稳定币的流通供应

由此,我们可以看到流入加密货币市场的资金主要是由流入BTC的资金增加推动的,其次是ETH。然而,由于稳定币领域内发生了大量赎回,稳定币的资本外流约-$1.2B部分抵消了这一点。

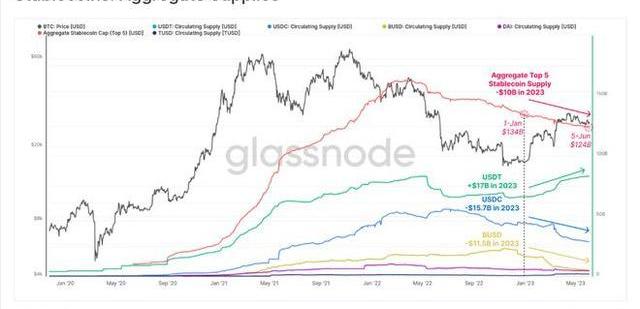

最近的稳定币资本外流主要是由第二大资产(USDC)和第三大资产(BUSD)推动的,预计到2023年供应量将分别下降-$15.7B和$-11.5B。USDT吸收了这些流量的很大一部分,推动了新的ATH供应$83.1B。

这很可能反映了地域差异,美国受监管实体历来表示更喜欢USDC而不是USDT。

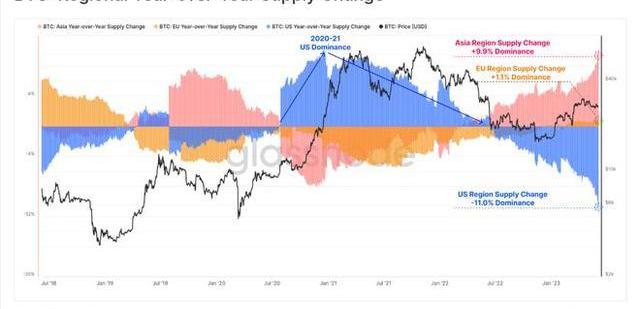

最后,我们将注意到在基于地理区域的BTC供应量同比变化中可以看到类似的差异。美国实体在2020-21年的极端主导地位明显逆转,美国供应主导地位自2022年年中以来下降了11%。去年欧洲市场相当中性,而亚洲交易时段供应主导地位显着增加。

总结和结论

在过去的一个月里,去中心化交易所的活动有所增加,尤其是在Uniswap上。尽管有人可能认为Memecoins引发了这一活动,但仔细观察会发现大部分交易量是在更大更深的WETH-Stablecoin矿池中产生的。值得注意的是,这些交易活动中只有一小部分似乎是有机的,这表明它主要是套利、MEV和算法交易。

鉴于美国利率现在超过5%,无息稳定币的吸引力已经降低,尤其是对于能够进入美国资本市场的投资者而言。另一方面,从历史上看,Tether在美国以外的市场得到了更广泛的采用,在这些市场中,本国货币通常较弱,而且不太常见美元。同样,随着美国日益恶劣的监管环境的建立,数字资产领域的资本似乎正在流出并向东流出。

这在很大程度上暗示了一个普遍的避险环境,剩余的资本集中在流动性更强的专业领域,并且对稳定币资本的偏好越来越大。

标签:ETH稳定币BTCETH钱包地址ETH挖矿app下载Etherael指什么寓意为什么换稳定币DAI稳定币是由哪个国家提出的铸造稳定币BTCs是不是黄了btc钱包官网btc短线交易局

比特币是一种不稳定的资产,但由于各种原因,比特币价格可能会在几天、几周甚至几个月内保持平稳。 比特币(BTC)的价格连续几天保持相当稳定.

1900/1/1 0:00:00由于从比特币到山寨币的价格迅速下跌,加密货币市场在周末受到重创。在此期间,市场交易量和势头也有所下降,这是造成亏损的部分原因.

1900/1/1 0:00:00简单来说 加密货币市值突破了修正模式,但尚未接近年度高点。在大幅上涨之后,比特币价格迅速接近年度高点。由于大幅看涨烛台,比特币现金(BCH)的价格飙升了22%.

1900/1/1 0:00:00一、币圈法则——四大定律 1、 1000个傻子形成共识,他们都可以成为百万富翁,傻子的共识也是共识.

1900/1/1 0:00:00一、定义 超级账本:超级账本是一种分布式账本技术,是IBM开发的基于区块链技术的一种分布式账本系统,用于跟踪和管理资产和数据的流动.

1900/1/1 0:00:00全球最大的加密货币比特币无法维持上涨势头。由于交易员在重大经济数据发布和央行可能调整利率之前保持谨慎,该股周一面临下跌。尽管周一比特币价格走软,但仍维持在30,000美元附近.

1900/1/1 0:00:00