关于代币分配框架模型和为代币实体计入价值的方式的讨论,可参考其姊妹篇《加密项目如何正确分配代币?》。

让我们想象这样一个情况:一个加密初创公司为一家股权实体从风投那里筹集了资金,并计划在未来为该股权实体筹集更多资金。这家初创公司还计划在未来推出代币。让我们假设协议所创造的总体价值的大部分将归代币实体而不是股权实体所有。

我们建议要么不应该将代币分配给股权投资者和团队,要么分配给股权投资者和团队的代币应该有一个非常长的归属时间表。

原计划分配给股权投资者和团队的代币应该分配给股权实体。在基础业务达到由某些业务指标衡量的成熟度之前,股权实体不应将代币分配给股东。

如果由于法律原因无法执行上述操作,那么分配给股权投资者和团队的代币应该有一个10年的归属时间表,第一次代币解锁从第7年开始。也就是说,应该有预定义的例外情况(KPI目标、收购),使他们能够更早地解锁他们的代币。

下面会讲到:

更长的代币归属期提案

现有代币归属期的问题

传统的早期投资

CryptoLions&Kolobok中文区负责人:NFT投资时需考察背后所采用的数字资产标准和项目方的信誉:金色财经报道,8月4日,CryptoLions&Kolobok 中文区负责人SHE做客金色财经举办的“GameFi-DeFi+NFT 如何打破壁垒重塑链游价值”为主题的金色沙龙第68期活动。SHE表示NFT是区块链上不可互换、不可替代、独一无二的的加密资产,NFT 的功能就像加密货币,但是与比特币等加密货币不同,所有比特币都是平等的,但每个 NFT 代表不同的基础数字资产。NFT投资时需考察NFT背后所采用的数字资产标准和项目方的信誉,因为NFT背后所采用的数字资产标准决定了NFT的安全性、互通性和永久性,这些属性不会因为一家公司的倒闭而消失。搭建综合平台整合各类NFT或游戏形成生态将是共同长久繁荣的表现和方向,DeFi发展其中的一个方向将更趋向游戏化,即GameFi,用户的资产将成为游戏使用的装备并不断收益,GameFi将形成生态且各放异彩。[2021/8/4 1:33:41]

风险投资模型

结论

提案

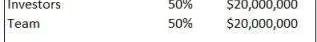

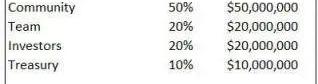

让我们试着用例子来理解上面的说法。以下是基于初创公司融资计划的代币发行前的股权上限表。

基本假设应该是100%的协议价值归代币实体所有,但事实并非如此,任何低于100%的代币应计价值都会引入难以控制的额外复杂性,并削弱提案。

优盾钱包团队:区块链技术服务商要差异化满足不同区域项目方需求:据官方消息,在“优盾有约——狂欢六城,安全无忧”系列活动启动会上,优盾钱包团队表示:区块链技术服务商要主动对接线下资源,差异化满足全国不同区域项目方需求。

此次线下系列活动将覆盖全国六大省市:上海、成都、深圳、北京、海南、合肥,旨在与全国区块链从业者共话行业发展趋势,并向嘉宾重点推荐数字资产管理解决方案。

优盾钱包是领先的企业级数字资产管理系统,以安全完善的技术重新定义数字资产钱包,为比特币、以太坊等100多种币种提供API接入;顶级私钥BOSS自主掌握,子私钥动态计算不触网,硬件加持,纯冷操作;多级财务审核策略,资产动向、操作日志一目了然;海量地址统一管理,余额一键自动归集。[2020/8/10]

假设这家初创公司在多轮融资中总共为股权实体筹集了2000万美元,以换取50%的股权。因此,股权投资者合计拥有股权实体的50%。该股权实体的价值为4000万美元,股权投资者在该股权实体中的股权价值为2000万美元(4000万美元*50%)。

动态 | 者伪装成项目方让Newdex上假币 交易所承认审核不严:据区块律动BlockBeats消息,最近一名俄罗斯者设法让知名EOS去中心化交易所Newdex上架了一个虚假代币PKD,并成功欺诈了少部分用户买了该虚假代币。该虚假代币展示内容显示由Poker Chained游戏开发团队发行的,然后进行了典型拉高出货。 但是PokerChained团队并没有发过自己的代币,目前也没有发币计划。PokerChained项目负责人Kirill Lebedev声明称,“ PokerChained团队很快了解到了这个虚假代币,声称与他们无关,提醒用户请不要购买此代币,这是100%的局。” PokerChained团队联系Newdex交易所,成功阻止了PKD交易,并将这虚假代币下架。然而已经有几个用户买了该代币,成为者的牺牲品。Newdex承认他们在没有进行深入研究的情况下就把虚假代币上架了,并同意赔偿用户的损失。[2019/4/18]

这家初创公司还决定将50%的代币分配给社区,10%分配给金库。剩下的40%将由投资者和团队按比例进行分配。由于股权实体拥有50/50的所有权,其余40%的代币分配也应该是50/50的分配。因此,理想的代币配置应该是20%的股权投资者和20%的团队。

协议的内在完全稀释估值是1亿-4000万美元的股权估值除以40%(团队+投资者的代币分配)。投资者在代币实体中的股份价值2000万美元(假设股权实体几乎一文不值)。

声音 | 慢雾科技余弦:所有数字货币项目方应完整review所有第三方模块:据IMEOS报道,慢雾科技余弦提醒所有数字货币相关项目(如交易所、钱包、DApp 等)都应该强制至少一名核心技术完整 review 一遍所有第三方模块,看看是否存在可疑代码,也可以抓包看看是否存在可疑请求。供应链攻击不计代价,数字货币依然炙手可热。

比如最新发现的: Hacker backdoors popular JavaScript library to steal Bitcoin funds 。[2018/11/27]

问题

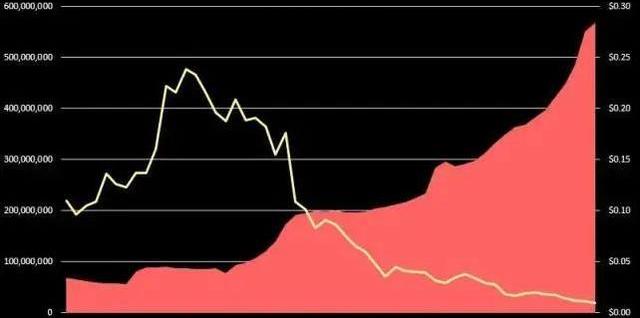

到目前为止,代币实体的最大问题是,从金库释放到流通的代币的速度和数量大于市场对代币的需求的速度和数量!

代币发行增长<代币需求增长|代币价格

代币发行增长>代币需求增长|代币价格

VIS代币价格与流通供应量

金色财经现场报道 熊健:交易所的使命是让项目方认清现实 :金色财经现场报道,在2018首届区块链技术应用高峰论坛上,澳洲U网中国区负责人熊健表示,交易所的使命是让项目方认清现实。很多项目方在融资之后,上交易所之后不做实事,交易所需要设立标准,督促项目更好发展,行业还有很多机会,传统行业的人进场是件很容易的事情。[2018/6/14]

有很多方法可以尝试解决这个问题,一个直接解决方案是尽可能延迟投资者和团队的代币解锁。

投资者和团队代币在一段时间内被锁定。一旦代币被解锁,投资者和团队通常会立即套现——这对代币价格造成了进一步的抛售压力,因为流通的代币供应量变得更大。

加密项目是使用代币激励来引导用户流动性的早期协议。代币不断地发送给用户以激励协议活动。因此,维持和发展生态系统已经存在通胀压力。投资者和团队在平台足够成熟之前出售他们的代币,导致进一步的抛售压力。

此外,随着创始人在产品发布前兑现代币,会让他们逐渐失去对产品的动力和激情。短暂的归属期激励创始人成为优秀的一次性推销员——专注于通过向散户出售永远不会发布的产品来营销代币,而不是专注于实际构建产品和了解客户的痛点。

投资者也是如此;投资者支持该公司,并大量兜售代币,直到他们的归属期结束。然后,他们切断了与公司的联系,不再支持它——他们几乎没有动力让公司获得长期的成功。只要他们的代币解锁时价格高,他们就很高兴。这就是私人投资者的动机与创始人和社区发生冲突的地方。

我们认为,在平台达到特定指标预先定义的业务成熟度之前,投资者和团队不应该出售他们的份额。不管公司需要花费5年还是15年的时间才能达到这些指标!

让我们来看一些来自现有项目的归属期例子。

AXS(AxieInfinity)

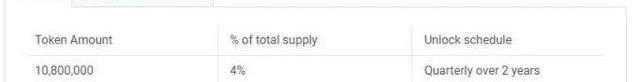

AXS的私人销售投资者可以在从发行日开始的2年的归属期内每3个月解锁一次代币。与其他项目相比,AXS将4%分配给私人投资者,这是一个非常低的数字,但现有的归属期相当短。

YGG(YieldGuildGames)

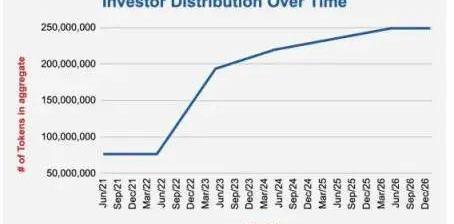

25%的YGG代币被分配给投资者,归属期限总共为5年。然而,约30%的投资者代币在代币公开销售日被解锁。实际上,这是总代币供应量的7.5%。代币推出2年后,约80%的投资者被解锁。这绝对不是一个长期的投资计划。

传统的早期投资

加密技术使创始人和投资者能够在不交付产品的情况下提前退出,只向散户投资者出售「梦想」或「体验」。让我们来看看传统早期投资中的退出是如何运作的。

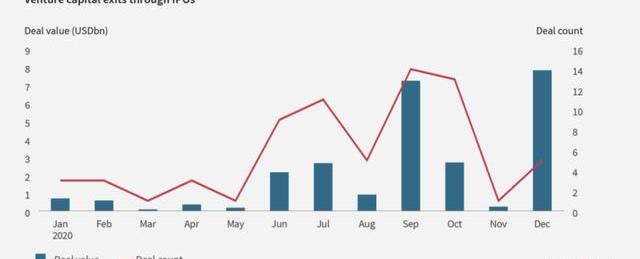

风投公司投资于一家初创公司,或者要到该公司上市(IPO),或者该公司被出售才被允许退出。根据Crunchbase的数据,退出的过程很容易就会需要大概10年的时间。

还有第三种选择——一家风投公司通过点对点交易,将其不流动的、非公开的股权出售给另一家风投公司。这些交易被称为二级交易,可能需要获得初创公司董事会基于股东协议的批准。此外,可能没有多少的买方风投愿意支付卖方风投希望执行交易的价格。

由于风险投资必须做出长期的承诺,他们通常会花大量的时间进行尽职调查,以确保他们押对了马,一旦他们做出了投资,他们就会有强烈的动机尽可能多地增加价值。没有短期退出选项也让风投公司对他们的投资决策负责——从现在开始投资10年的风投公司和只下1年注的交易者的心态有很大的不同。

创始人和员工与风投有相同的选择。由于股东协议和其他法律原因,对他们来说,出售其不流动的、非公开股权更加困难。因此,他们充分激励长期退出驱动的成功,随着公司业绩的改善,他们有理由给自己支付更高的薪水。

因此,传统的早期投资行业参与者、投资者和创始人都有建立长期可行业务的动机,没有任何早期退出的机会。

风险投资模型

风投不是在管理他们自己的资本——他们把别人的钱投到创业公司。风投只是一个代理人,其受托责任是为客户寻找最佳投资机会,执行这些机会,并在10年后将资金返还。

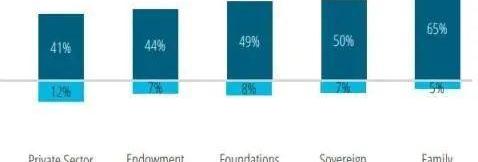

上面描述的「其他人」被称为有限合伙人——他们是富有的个人、主权财富基金(沙特、挪威等)、养老基金(耶鲁、英国石油)、捐赠基金/基金会(盖茨基金会)和其他资本配置者。这些机构不具备组建内部团队直接投资这些交易的人才和专业知识,因此最终投资于专门从事特定领域的风投公司,这些风投公司过去有过成功的投资记录。

将资金分配给VC的投资者类型

风投经理和有限合伙人之间的典型协议是,风投至少在10年内不会归还资金——换句话说,基金的生命期为10年。风投公司用前3-4年进行投资,剩下的几年获取回报。

从VC模型得出的结论是,VC并不着急。他们的任务是进行长期投资,他们不需要在至少5-6年内退出投资。

为什么要有一个股权实体?为什么不只是有一个更长的代币归属期?

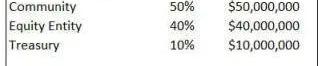

将代币分配给股权实体,除了赋予股东更多的控制权和法律权力外,还可以单方面做出代币协议相关的治理决策。

如果有协议的潜在收购者,他们将更容易获得40%的代币和股权实体的法律利益,而不是必须从公众收集代币或必须与每个投资者进行双边谈判。

股权实体拥有大量代币的潜在问题是什么?

SEC建议基于代币网络去中心化水平的数字代币监管框架。拥有30-40%代币网络的股权实体可能无法通过SEC的最低去中心化要求。

另一个潜在问题可能是双重征税。一旦基础业务到期,并决定分发代币作为股息(实物支付)或被另一家公司收购,投资者可能需要支付双重税。

结论

我们认为不应该将代币分配给股权投资者和团队——代币应该分配给股权实体。股权实体持有的这些代币不应该被解锁并分发给股东,直到业务达到特定业务指标预先定义的期限。当达到业务指标时,应允许股东部分或全部奖励其按比例分配的代币份额。这使得股权实体更容易被潜在收购者「收购」。

或者,在预定义的业务KPI目标或潜在并购例外情况下,代币的归属期应该延长到10年以上。

大家好,这里是链客区块链技术问答社区。链客,转为开发者而生,有问必答! 区块链的前世今生 说到区块链,就不得不提及密码朋克。密码朋克萌芽于1970年代、正式发起于1993年.

1900/1/1 0:00:00互联网计算机引起了开发者活动和社交媒体关注的激增。但其量价表现却不尽如人意,成交量和收益均有所下降。互联网计算机是一种相对较新的加密货币,在市场上掀起波澜.

1900/1/1 0:00:00Kaleo是一位化名的分析师和交易员,他预测XRP的价格趋势看涨,这是按市值计算的第六大加密货币,他预计XRP的表现将超过旗舰加密货币比特币(BTC).

1900/1/1 0:00:00根据WhaleAlert分享的数据,周三,一个未知地址将15,544BTC转移到另一个未知地址,按当前价格平均价值4.5亿美元.

1900/1/1 0:00:00即将推出的ShibaInu(SHIB)冷钱包在社区内引起了轰动。Shiba生态系统中的ShibaInu官方内容营销专家Lucie在Twitter上分享说,Shiba持有者应该继续关注,因为预计今.

1900/1/1 0:00:00以太坊的整个实现机制比比特币复杂得多,所以它的区块结构也比比特币的复杂,而且它的存储不止区块这一种方式,咱们花几天的时间来好好学习一下以太坊的区块和存储。先从区块开始.

1900/1/1 0:00:00