6月初的时候写了篇文章《DEX的竞争将比中心化交易所更加惨烈!》,主要观点是因为可组合性的原因,资金流动会非常顺畅,对于做市资金来说,哪里收益高就会去哪里,而用户端哪里费用低,就会倾向于去哪里。

导致的结果就是DEX会面临资产端、用户端两方面的激励竞争,DEX将难以建立护城河,竞争会极为惨烈。

而流动性挖矿狂潮的出现,完美验证了这一论断。在继续DEX的探讨之前,有必要先来复盘一下最近兴起的流动性挖矿狂潮。

一、流动性挖矿狂潮

Compound

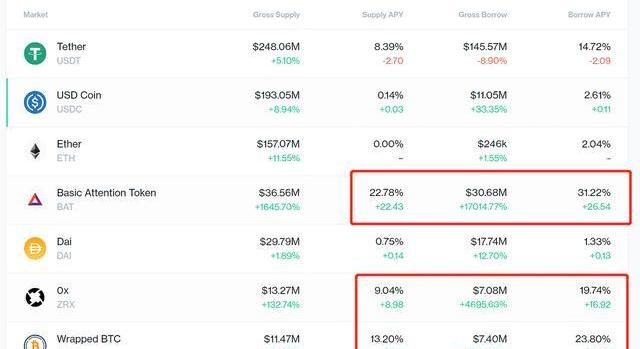

6月15日Compound最先开启了流动性挖矿和借贷挖矿,因为按照支付的利息分发代币,导致小币种被疯狂借贷,进而形成了畸形的利率市场,影响到了真实的借贷需求。

而这与通过流动性挖矿来提供更好的体验、降低使用成本的目的是相悖的,所以Compound后期取消了借贷挖矿,保留了流动性挖矿,这毫无疑问是个正确的决策。

主力大单复盘:拉升前BitMEX主力平空5193万美元:AICoin PRO版K线主力大单跟踪显示:昨天13:00~今天01:00,BitMEX XBT永续合约主力大单成交频繁,一共成交了40笔,5193.65万大额委托买单。AI-PD-持仓差值在这一过程中为较高红柱,即持仓减少明显,因此可判断大部分为买入平空。[2020/7/23]

与此同时Compound代币价格的快速拉升,挖矿的超高收益点燃了市场的挖矿热情。

Balancer

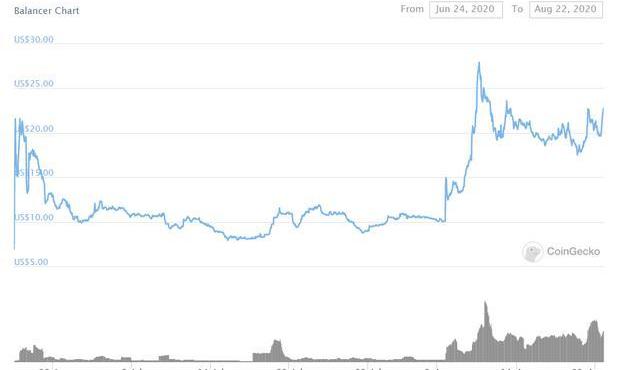

事实上Balancer的流动性挖矿开始的更早,只是代币分发晚于Compound。虽然有Compound很好的样板在前,但BAL的价格走势并未能复制COMP,一是Balancer出现时间很短,没有形成很强的共识,以及行业地位、数据量上都和Compound差距不小。

而且其上线之初价格并不算低,以及挖矿还并未彻底火爆,所以其价格一路走低,到8月挖矿彻底爆发之后,价格才有所反弹。

Balancer是第一个开启挖矿的DEX,开启挖矿之后数据量一路上扬,目前基本稳定在DEX排行榜前五,这是一个很不错的成绩。事实上在Curve开启流动性挖矿之前,Balancer一直是首选的挖矿主战场。

主力成交数据复盘:2054万张主力卖出确认5分钟周期三角形破位:AICoin PRO版K线主力成交数据显示:BitMEX XBT永续合约在5月18日09:30冲高回落在5分钟周期中做三角形震荡。

14:05分,价格接近平台下沿支撑线线并很快跌破。跌破后的20分钟内,共计有9笔,共计2054.84万张主力卖出;有4笔,共计700万张主力买入,成交差-1354.84万张。

较多的主力卖出跟进可以判断该周期的三角形突破为真跌破。 随后的16:35,比特币再次下跌,最低一度跌至9280美元。[2020/5/18]

在这之后一堆项目都开启或者计划开启流动性挖矿计划,但Curve才是重头戏。

Curve

Curve本身在DEX领域就是排名第二的明星产品,交易量巨大,而其发币计划也受到了市场的一致期待,包括币安为首的三大交易所都在第一时间上线了CRV代币。

然而因为CRV巨大的发行量,以及每天200万枚的产出量,让CRV价格一路走低,矿工坚定的执行挖卖提策略,而且因为其业务为稳定币之间的兑换,挖矿没有无偿损失,所以其锁仓量飞速提升,同时随着而来的对CRV代币在市场上的持续抛售。

主力成交数据复盘:638万张主力买单确认15分钟周期三角突破:AICoin PRO版K线主力成交数据显示:BitMEX XBT永续合约在5月10日09:00~11日19:00的15分钟周期中做三角形震荡。

18:40,价格接近平台上沿压力线,并于18:41向上突破。期间,共计有5笔,共计638万张主力买入;有2笔,共计200万张主力卖出,成交差438万张。较多的主力买入跟进可以判断该周期的三角形突破为真突破。[2020/5/11]

Curve挖矿收益能有多高呢,举个例子,YFI发行了ETH的包装产品YETH,其原理是拿ETH到MakerDAO抵押借出DAI,然后用DAI去Curve挖矿,年化收益高达到100%。所以说CRV撑住了挖矿市场的高收益率,这话并没有错。

以上都是正统的流动性挖矿,挖的都是已经成熟的项目,收益率虽然比较高,但也没有到离谱的程度。而随着YFI、YAM以及SushiSwap的诞生,则是彻底引爆了流动性挖矿的市场。

YFI

YFI是一个具有自动调仓功能的平台聚合协议,是本轮流动性挖矿中的重要角色。其开创性地在DeFi里使用了比特币类似的代币分发模型,无私募、无预挖、无团队份额,极度公平的代币分发模型,一下子点燃了社区对于公平的渴求,对于VC等以超低价获得Token的不满,受到了DeFi社区的追捧。

复盘:主力开空均价6823美元:AICoin PRO版K线主力大单统计显示,4月11-12日,OKEx BTC季度合约上有14笔,总成交5148.58万美元的委托大卖单成交,结合AI-PD-持仓差值,这一过程持仓量增加明显,可判断为主力开空,开空均价6823.56美元。火币BTC季度合约在这个位置附近同样有2500多万美元的主力开空单。[2020/4/13]

YFI让行业内见证了万倍币的诞生,以及见证了从0到8亿美金市值仅仅只需40多天的奇迹。DeFi社区对YFI模式的认可可见一斑。

YFI开创性的模式取得了巨大的成功,其后使用YFI模式分发代币的项目接踵而来,其中YAM来得最快。

YAM

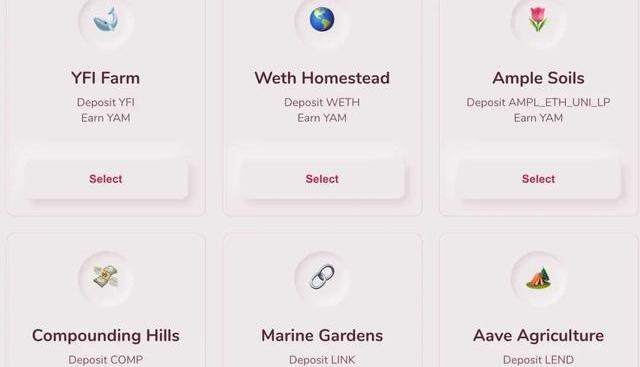

YAM使用了YFI的代币分发模式,同时在YFI的基础上加入了AMPL的弹性供应机制,币价锚定1美元,当价格在1美元之上时,将会增发代币调节价格。

由于YFI巨大的标杆效应,使得YAM取得了极大的关注度,以及YAM开创性的流动性挖矿模式,引领了接下来更大的挖矿狂潮。

YAM在上线6小时后就有超过1.7亿美元资金参与了进来,而且合约也并未经过审计,这是非常难以想象的。YAM把代币分配给了如下几个池子,只要往合约内存入资金,就可以分到代币,越早参与收益越高,这是YAM开创性的设计。而事实上YAM代币没有捕获任何价值,其只有治理价值。

主力成交复盘:火币上的主力先砸盘,币安现货主力成交活跃:AICoin PRO版K线主力成交数据显示:13:00,火币BTC现货出现了一笔价格为7122.12美元,数量为253.66BTC的大单卖出;随后,币安BTC现货相继出现13笔,总额超过1132BTC的大额卖出,主力成交活跃。 可见,这轮下跌中,火币上的主力最先砸盘。另外,因主力成交活跃我们需要密切关注币安BTC现货的主力成交情况。[2020/4/10]

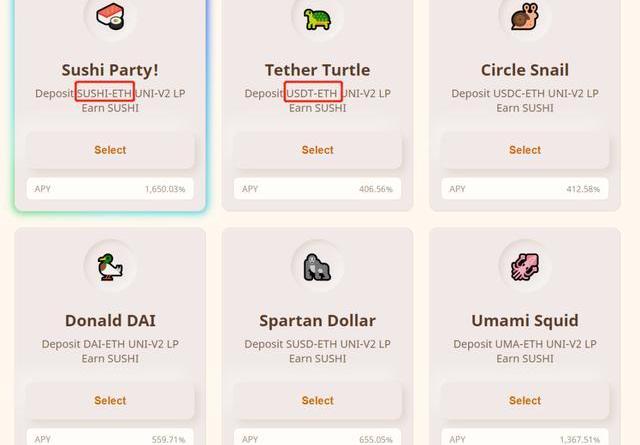

再接着就是SushiSwap的出现,改写了流动性挖矿的常规套路,其在YFI代币分发机制、YAM挖矿机制的基础上,盯上了Uniswap的流动性池。

SushiSwap

SushiSwap分叉自Uniswap,想要挖到SUSHI代币,需要在Uniswap上为特定交易对提供做市,再把做市获得的LPtoken抵押到SushiSwap上。而之所以说其盯上了Uniswap的流动性池,是因为其计划在挖矿开启两周后进行流动性迁移,在SushiSwap挖矿的流动性都将会被迁移到SushiSwap内。

这对Uniswap来说,是极为可怕的攻击,用流动性挖矿产生的高收益讲一个富有想象力的故事,而这个故事将能够为价格提供支撑,吸引更多资金进来锁定。

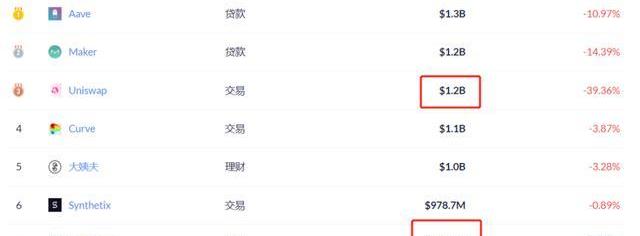

目前Uniswap锁仓资金12亿美金,而SushiSwap就占了8.5亿美金,而如果这些流动性都被迁移到SushiSwap上,这一事件无疑会影响深远。

而SushiSwap挖矿超高的收益率,且根本无需进行什么开发,让所有人都觉得发现了金矿,SushiSwap之后无数的仿盘诞生而出。

一时间葡萄、火腿、意大利面、虾仁、寿司、泡菜、拉面等都纷纷出现,而在以太坊之外的波场和柚子上也出现了珍珠、胡萝卜、三文鱼、钻石、珊瑚等仿盘。同时小蚁、公信链等生态也有开启流动性挖矿的动作。

全民挖矿的大潮顺势而起。

这些仿盘上线时大多没有经过审计,但依然有大量资金冲进去挖掘头矿,当然也确实让很多人赚到了钱。

而这里有个关键问题是,大家明知道代币没有价值,谁还会去买?当然只能是认为代币价格会上涨,想要博一把的二级市场投资人了。

而随着近期大盘的下跌,这些没有任何价值的胡萝卜、三文鱼等迎来了更大幅度的下跌,二级市购买的人损失惨重。

而在这其中交易所的身影也并不罕见,BigONE、Hoo、币安等都开通了挖矿理财服务,年化收益率高达数百。

二、流动性挖矿的本质

我们可以看到流动性挖矿从最初的鼓励用户提供流动性,为用户提供更好的使用体验,到YFI成为了更好的代币分发方式,YFI作为一个聚合理财平台,其还是能够捕获到价值的。

而到了YAM以及之后的仿盘,其代币除治理价值外没有任何价值,而如果影响力不够大,治理价值基本等于零,其本质是为了分发而分发,价值支撑只有不断的套娃以及二级市场的投机来实现。

除了SUSHI有个不错的故事,其他连个故事都没有,其本质上是资金对于收益的追逐,而在追逐过程中,甚至可以不顾风险。

所以流动性挖矿的本质是资金对收益率的渴求。

在DeFi世界里资金是可自由流动及不断套娃的,经过层层嵌套,让一份资金能够获得多重收益。而基于可组合性,资金毫无忠诚度,哪里收益高就会流向哪里。

在这样一种情况下,对于流动性的争夺将是常态,资金将永远稀缺。一旦有人能够提供高于平均水平的收益率且风险可控,资金将会快速聚集,其他平台的资金将会快速流失。。

资金的不断迁移,在未来的DEX中将会是常态。

三、DEX何去何从?

在流动性挖矿狂潮中我们看到了DEX对于流动性的极端渴望,而SushiSwap开启了DEX流动性战争的另一个维度。

如果说之前DEX之间的流动性竞争处于冷兵器时代,SushiSwap直接把战争推到了热武器时代,其惨烈程度不可同日而语。

而且因为这个模式并非SushiSwap独家专利,后来者们都可以这样做,甚至Uniswap的反击也可以通过同样的方式在SushiSwap上来一遍。

到这里我们可以发现目前的DEX是真的没有护城河的,辛苦几年建立的行业优势,可能在几天内被人全部拿走。即使Uniswap发行了代币,也只不过是收益率对轰而已,依然摆脱不了白刃战的局面。

这就导致DEX将会为争夺流动性而花费巨大精力,因为随时可能被颠覆,这将会倒逼DEX快速发展迭代。但又因为可以被简单复用,再多的创新也难逃被fork的命运,到了这一步可能会倒逼应用不再开放分叉授权。这将会是对DeFi开放精神的打击。

到这里我倒更能体会到1inch的美好了,不管流动性在哪里,我都能提供最好的流动性,不用为了流动性争个你死我活。

DEX后续的发展重点应该是如何在可组合性与护城河之间找到平衡,而这需要从业者们去努力探寻。

但,也许最终也无法找到?

留一个问题,DEX的Token在一个长时间的维度上到底值不值得投资呢?这是一个值得考虑的问题。如有想法,欢迎探讨。

-END-

声明:本文为作者独立观点,不代表区块链研习社立场,亦不构成任何投资意见或建议。

源起武汉的疫情,让无数国人神伤,每天不断增加的确诊与疑似数字,沉重的让人难以呼吸。全国人民经历了一次难以忘记的春节,无数医护人员夜以继日的奋战,无数爱心人士捐赠的物资流水一样运往了武汉、湖北.

1900/1/1 0:00:00一位加密行业的首席执行官认为,比特币的价格将在某个时候创出历史新高,因为对比特币完全有利的环境会促使比特币的上涨.

1900/1/1 0:00:00NFT最近成为热门其实是有一定的预期的,在DEFI火爆的时候,其实我们已经分析过接下来可能成为热门的几点,一个是波卡生态,一个是NFT,一个是存储领域,当然这里目前NFT提前预热.

1900/1/1 0:00:00为振兴全国范围内受新冠疫情打击的旅游业,泰国旅游局最近将目标锁定为日本的加密货币持有者。泰国旅游局希望将该国建立为第一个竭尽全力欢迎加密货币持有者的国家,尤其是来自日本这个被视为加密活动区域中心.

1900/1/1 0:00:00比特币是对货币的重新审视,是否是货币终结者权且不论。至少,比特币正在尝试重新定义金融,DeFi也正尝试重新解构再造金融产品模式一样.

1900/1/1 0:00:00作者:StevenEhrlich,forbes;编译:Kate,Marsbit美国证券交易委员会(SecuritiesandExchangeCommission.

1900/1/1 0:00:00