要想推动牛市,DEX会扮演越来越重要的角色。

虽然Compound、Maker以及Synthetix在目前DeFi的市值位居前列,但DEX有希望后来居上。如果Uniswap、Curve可以通过代币衡量市值,不会低于前者,Balancer也有可能后来赶上。

相对于借贷,流动性挖矿更适合DEX场景。在DEX上提供流动性,可以为交易者带来更低的滑点,更好的用户体验。而在借贷场景,使用流动性挖矿,它很容易掩盖用户的真实借贷需求,当潮水退去,流动性挖矿激励退去,真实的借贷需求会显露出来。

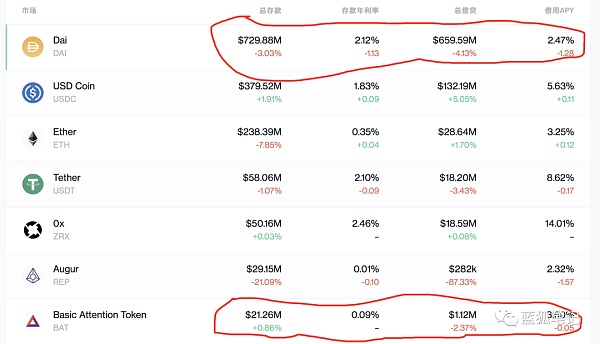

很现实的例子就是BAT,其总借贷量(总存款+总借贷)曾超过6亿美元,高居所有货币市场第一,不过在Compound调整挖矿规则之后,短短几天内其借贷总量暴跌至仅有2100多万美元,下降超28倍;而之前DAI的总借贷量不到1亿美元,短短几天内飙升至超过13亿美元。

(Source:Compound)

(Source:Compound)

去中心化音乐平台Audius任命Shamal Ranasinghe为首席商务官:3月2日消息,去中心化音乐平台Audius任命Shamal Ranasinghe为首席商务官。Shamal Ranasinghe将监督公司与音乐行业的关系,在创新方面发挥主导作用,并开发报告、分析和其他工具,以帮助艺术家、唱片公司和权利人取得成功。

Ranasinghe多年来一直担任该公司的顾问,此前他曾担任Sirius XM/Pandora的高管,负责监督艺术家、唱片公司、权利人、经理和现场音乐合作伙伴的产品开发。 (TheBlock)[2023/3/2 12:39:11]

假想一下,如果失去COMP的代币激励,还会剩下多少真实的借贷量?资金如放牧逐水草而居,哪里收益高,就流向哪里。这本身无可厚非,不过它掩盖了市场的真实需求。由于COMP的奖励时间很长,所以,它还有足够的时间来进行市场需求的培育,这为Compound赢得了时间。

此外,在加密生态中,是交易拉动借贷的发展,而不是借贷拉动交易,尤其是杠杆交易拉动了借贷需求。借贷是强需求,不过交易比借贷需求更刚更强,频次更高。从整体的角度看,借贷的价值捕获低于交易所。衍生品方面也非常重要,不过更重要的是衍生品的交易,这也是DEX可以发挥优势的地方。

去中心化交易所DigiFT完成1050万美元Pre-A轮融资,盛大集团领投:金色财经报道,专注于资产支持通证(STO)的去中心化数字资产交易所DigiFT宣布成功完成1050万美元Pre-A轮融资。本轮融资由盛大集团领投,其为一家全球性的私人投资控股集团,由陈天桥及其家人于1999年创立。其他投资方包括HashKey Capital,Hash Global,Xin Enterprise Pte. Ltd.及北拓资本。[2023/2/28 12:33:55]

最后从中心化加密交易所的业务看,加密交易所是目前的绝对巨无霸和超级价值捕获者。借贷跟交易需求量差距较大,加密交易所对市场变化影响关键。DEX会发挥越来越重要的作用。

流动性挖矿是DEX有机会抢占CEX份额的关键一步

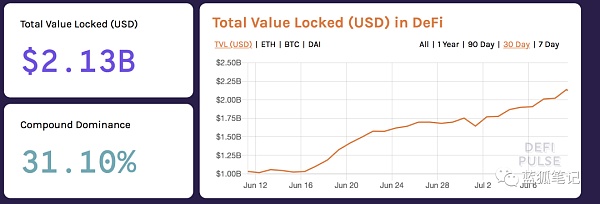

从Compound和Balancer开启流动性挖矿以来,DeFi上锁定的资产,不到一个月时间,从10亿美元涨至超过20亿美元,其中绝大部分都是由流动性挖矿贡献的,要知道这段时间ETH价格不升略降。

基于Solana的去中心化衍生品交易平台01宣布支持以太坊作为抵押品:2月15日消息,基于 Solana 的去中心化衍生品交易平台 01 宣布通过与跨链协议 Wormhole 的合作,现在 01 支持以太坊作为抵押品。

以太坊将成为继 USDC、USDT、SOL 和 BTC 之后,01 交易平台支持的第五种抵押品。[2022/2/15 9:53:17]

(一个月内DeFi锁定资产从10美元增长至20多亿美元,Source:DEFIPULSE)

流动性挖矿为DEX腾飞打下了最重要的基础。DEX的真正发展来自于Uniswap的实践,但从流动性和深度来说,跟CEX差距很大,在缺乏流动性和深度的情况下,DEX无法成为普通用户的选择,也无法从根本上挑战CEX。

但现在,为什么有机会挑战了?虽然DEX无论从交易量还是用户数都远远不及CEX,但DEX正在动摇CEX的根基,其最重要的原因之一就是DEX的流动性和深度正在加强。

Yearn即将为DAO推出去中心化薪资管理系统Coordinape:3月31日消息,yearn.finance(YFI)宣布即将为DAO推出去中心化薪资管理系统Coordinape,允许去中心化团队和DAO自动为贡献者发放奖励或赠款,而无需自上而下的管理或雇用HR,该过程由通过抗sybil社交图(sybilresistantsocialgraph)来完成。

任何希望为Yearn(或者其他项目的DAO)做贡献的用户均可注册,当前工作贡献度信息仅依赖于Github。当一个epoch结束时,贡献者可根据其贡献度认领赠款。目前Coordinape处于关闭状态,Yearn团队正在与其他DAO或组织进行互动。[2021/3/31 19:33:33]

而推动DEX流动性和深度增强的是流动性挖矿,流动性挖矿通过代币激励让任何人都可以参与做市,即便存在“无常损失”的可能,也会通过代币奖励进行补偿。即便是“无常损失”,类似于Bancor V2这样的方案也在探索解决。

由于兑换池资金的增加,导致有些代币在DEX兑换比CEX兑换的滑点更低,流动性更好,兑换池的模式跟CEX的订单簿模式相比,有它体验上的优势。

声音 | 蔡维德:区块链不是“去中心化”是“分权式”:据金融界消息,“千人计划”特聘教授蔡维德表示,赚钱的时候,提“去中心化”来吸引投资人;出法律问题的时候,用“中心化”来处理。这表示标榜“去中心化”的组织在有问题的时候不能也不敢执行“去中心化”的协议。建议不再使用“去中心化”,而是说区块链是一个分权式的管理机制。[2019/1/29]

比如在Curve上进行数十万美元稳定币的兑换,其滑点可能比某些CEX要低。随着DEX流动性的增加,随着更多用户意识到DEX上兑换的好处。DEX滑点比CEX低的现象会越来越多。这样,DEX会一点点地蚕食CEX的份额。

当然,DEX要想真正击败CEX,在较长时间内都不可能。CEX上的交易代币对非常丰富,还可以当作中心化钱包使用,有很好的深度,更适合当前普通用户体验,它在很长时间内都会是加密交易的主要场所。但事情正在发生变化,之前DEX想要挑战CEX,这是不可想像的事情,而现在正在成为现实。

将流动性挖矿比做黑洞,更多是一种MEME迷因,实际上它并不是黑洞,它无法虹吸一切,因为它主要吸引大户、鲸鱼与以及机构的资金,其中也包括来自CEX上的用户资金,但大多数普通投资者是无法进入的,虽然它是无须许可的,但对于小额资金来说,考虑到gas费用,算上潜在的高风险,其实锁定资金的收益也不算太高。

(关于流动性挖矿的黑洞效应MEME,来自加密社区)

(关于流动性挖矿的黑洞效应MEME,来自加密社区)

即便是为Balancer、Curve、Uniswap、Bancor、Thorchain等提供流动性的是少数鲸鱼或机构,只要对于普通交易用户来说,能够顺利交易自己想要的代币,且滑点低,流动性好,DEX就有可能从实质上成为CEX的对手。流动性挖矿足以成为DEX的第一推动力,推动它脱离“地球”引力,推向它直面CEX的强大。

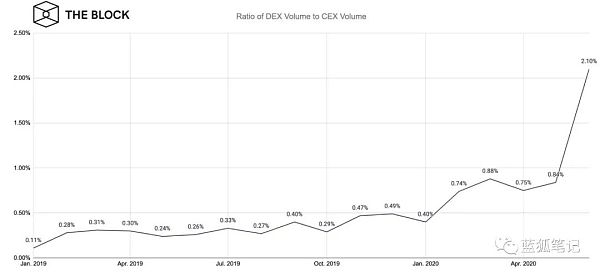

DEX的交易量从无足轻重到如今超过CEX的2%

从交易量来看,DEX已经超过CEX比例的2%,这是一个非常重要的突破。DEX虽然很小,但已经聚集了足够的流动性。这个流动性能够带来良好的用户交易体验,加上用户可以自由掌握代币的流向,一旦习惯了DEX的交易,用户可能反而不习惯CEX的交易体验。2%只是开始。

(DEX的交易量占CEX的比例,Source:THEBLOCK)

(DEX的交易量占CEX的比例,Source:THEBLOCK)

DEX上币无须许可,它在冲击CEX的上币费模式

通过DEX上市,可以让长尾项目节省资金。目前Uniswap上有很多长尾项目上市,这些项目之前是无法在CEX上进行交易的。不过需要注意的是,目前鱼龙混杂,也上去了很多垃圾项目。Uniswap正在着手准备对项目代币进行风险警示等解决方案。

Uniswap上代币池是50%:50%的比例,相对来说,虽然上市的资金不高(提供流动性),但还是需要一些前置资金,而Balancer可以自由设置代币池比例,可以进一步降低项目形成流动性的成本。这意味着,更多的长尾项目可以通过Balancer实现在DEX上市,形成价格发现等。

牛市本身的形成需要大量资金和参与者的进入。只有机构和少数核心用户的参与是无法形成真正牛市的,真正的牛市必须是众人拾柴火焰高。(蓝狐笔记:当前正在看这篇文章的绝大多数用户都是核心用户,敏感且知道机会在哪里,但仅有核心用户是不够的)

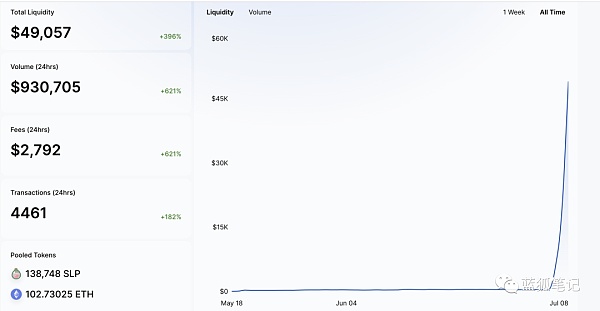

这两天SLP和Dogecoin的大幅上涨充分说明了这一点,一个是4Chain社区的推动,一个国外tiktok社区年轻人的推动,而社交媒体的推动,它需要DEX来落定。而Uniswap暂时就承担了这一任务。

(SLP通过Uniswap实现交易,Source:Uniswap)

(SLP通过Uniswap实现交易,Source:Coingecko)

DEX有机会助推新牛市的主要原因在于它的无须许可,在于它较少的前期资金要求。这导致很多中小项目也有机会低成本上市。不过这里会存在很多的投机或行为,鱼龙混杂,真假难辨,需要大家谨慎小心。这也是去中心化早期出现的不利之处。不过,这里可能会有极小部分的价值项目会脱颖而出,尤其是被低估的草根团队和草根项目,它会顺势起来,就像Uniswap只依靠几十万美元的资金资助发展起来一样。

CEX依然会在未来牛市中发挥重要作用,正如它在上一轮牛市中发挥的作用一样,但在未来一轮牛市中,DEX也会逐渐获得一席之地。

从加密投资的角度,DEX赛道是DeFi领域最重要的赛道之一,从其中挑选出未来最大概率成长的DEX项目,是加密投资中重点之一。

近日,深圳市工业和信息化局发布了关于公开征求《深圳市数字经济产业创新发展实施方案(征求意见稿)》(下称《实施方案》)意见的通告,表示将努力建成全国领先、全球一流的数字经济产业创新发展引领城市.

1900/1/1 0:00:00昨晚行情整体又进行了一波几十个点的小反弹,震荡区间也稍微上移了一个阶段,且试探过前期压力转支撑的位置并确认有效,整体依然可以看作是区间大一些的震荡,但确实暂时缓解了进一步的下行风险.

1900/1/1 0:00:00一、市场解读Defi今年很火,但火归火,炒归炒,我要问一句,为什么会这么火呢,背后的逻辑是什么?可能不见得有太多人说出个一二三来,很可能翻来覆去就一句话:兄弟,赚钱啊~数字货币诞生之初.

1900/1/1 0:00:00“真行者珞珈山诉苦,假猴王水帘洞誊文。” ——《西游记·第五十八回》在《西游记》中,六耳猕猴冒充猴王孙悟空,以假乱真,过了唐僧,过了众神,纵使是照妖镜也分不出真假.

1900/1/1 0:00:00ETH 2.0 作为以太坊网络的重大升级,不仅共识协议由之前的 PoW 转换为 PoS,并且还有一个重大的改变,那就是 ETH 的全网通胀率.

1900/1/1 0:00:00比特币在9470美金附近遇阻回落到了9126美金,这个回撤幅度不大,但速度很快,似乎是主力在震仓,在4小时MA83线获得支撑后,连带着有一次回踩动作,目前价格已经到了9250美金上方.

1900/1/1 0:00:00