效果是真实的。但问题是,当购买压力消退时,会发生什么?在这篇文章中,让我们来看看灰度是什么,什么是“虹吸效应”,以及为什么价格会在假期期间出现下跌。

一开始只有一个警报。

现货市场最终推动了市场的发展,而不是衍生品市场。我们已经三年没看到这种情况了。

警报持续不断。经过数周的预警,很明显,比特币不仅在升温,其市场也陷入了地狱。

很快,这种宏观转变的现实就形成了,我们不得不承认,牛市不是什么值得质疑的东西,它就在这里。

但似乎有些奇怪。

警报的刺耳声音表明这是一次有组织的行动。不是那种努力让人联想到协调的巨鲸虹吸。相反,这是一个新物种首次在区块链上留下足迹。

这个消息很快就传开了。灰度一天内就有三亿美元的资金流入。这是10月,新物种就是华尔街。

对此,我们知道是时候着手开始研究现货购买数据和灰度。

我们使用的工具包括8k报告、季度报告、一部手机和Jarvis。

有些人可能不知道,Jarvis是我们的人工智能机器,它可以在多个网络上追踪实时区块链数据。我们使用它来帮助管理大量的算法,这些算法通过现货、期货、永续合约和期权来最小化风险、精确把握时机,并利用波动性。最棒的是,Jarvis为我们交易,作为我们稳定的复合机器。

灰度基金总持仓价值约为223.21亿美元,24小时下跌18.11%:金色财经报道,据Coinglass数据显示,当前灰度基金总持仓价值约为223.21亿美元,24小时下跌18.11%。其中灰度比特币信托基金(GBTC)的负溢价率为26.20%;ETH信托负溢价率为38.23%。此外,ETC信托负溢价为55.68%,LTC信托负溢价为40.22%。[2023/8/18 18:07:53]

当谈到灰度时,我们想知道是什么告诉Jarvis,现货市场在价格开始真正上涨前几周就开始升温。

这意味着我们需要找出灰度的运作方式。我们发现他们是加密货币最大的驱动力,他们的虹吸效应将导致从2020年12月29日开始放缓。

灰度的交易

综上所述,灰度是DigitalCurrencyGroup的一个实体,该集团已经垄断了市场,迄今为止累计了536k枚比特币。

它们独特的结构使之成为可能。它本质上是用来囤积比特币。比特币和美元(然后用来购买比特币)流入,但没有流出。

灰度实现这种单向流动的方式是通过它们发行股票的方式。合格投资者或“富人”可以签署私募协议获得股票。

然后,这些合格的投资者可以将比特币或美元交给灰度。作为交换,灰度给他们同等价值的股份。如果每个股份等于0.001枚比特币,那么对于交给灰度的每一枚比特币,合格投资者将获得1000枚GBTC。

问题是私人投资者必须等待6个月才能在市场上出售股票。这就是非认证散户投资者的作用所在,也就是不那么富有的买家。

灰度GBTC负溢价率收窄为40.52%:金色财经报道,据Coinglass数据显示,当前灰度总持仓量达203.69亿美元,主流币种信托溢价率如下:BTC,-40.52%;ETH,-51.58%;ETC,-70.16%;LTC,-54.12%;BCH,-37.4%。[2023/2/3 11:46:02]

交换比特币的股票可能看似公平,但实际上,这不公平。这是因为GBTC几乎总是溢价交易。寻求在股票市场中纯粹投资比特币的非认证投资者或散户投资者所付出的代价都是不公平的。

最近GBTC价格为28.25美元。根据BraveNewCoinLiquidIndex的数据,比特币收盘价为22830美元。根据灰度网站,每个GBTC的份额等于0.00095085BTC。这意味着GBTC的公平价值是21.71美元。目前的价格代表着30%的溢价,仅仅因为买家并不富裕。30%的溢价将直接支付给交付比特币的合格投资者。

这种策略就是灰度如何创建信托的一种方式,比特币基本上是单向流入这个信托。有哪个持有比特币的合格投资者不愿意用比特币来增加自己的余额?价格是5000美元还是20000美元无关紧要。只要有溢价,比特币的价值就会增长。

六个月的回报率几乎是无风险的30%。在一年中,如果每6个月的回报率是30%,那么一年的回报率是69%。

30%的回报率相当可观,自然的经济压力将使溢价降至0%。但是,由于某些原因,我们还没有看到这种情况发生。让我们来找出原因。

效果

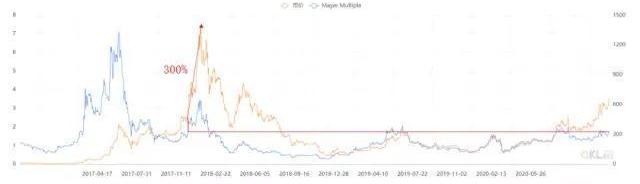

我发现解释灰度效应最简单的方法是,分解各个时期的大量资金流入,并在股票解锁日期后不久查看比特币的现货市场价格走势。然后,我将其与此日期前后GBTC溢价的变化进行了比较。

灰度比特币信托负溢价率扩大至42.09%:金色财经报道,Tokenview链上数据显示,当前灰度总持仓量达200.67亿美元,主流币种信托溢价率如下:BTC,-42.09%;ETH,-49.77%;ETC,-67.82%;LTC,-55.64%;BCH,-37.93%。[2023/1/26 11:31:05]

这是因为只要这种溢价存在于锁定期,理性的投资者就会继续买入该信托基金。如果是这样,他们很可能会重复这一过程,向信托基金中注入更多资金。否则,机会成本可能会促使投资者转向现货市场。

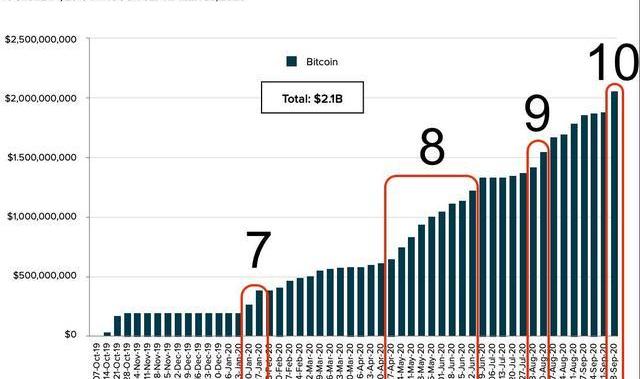

为了更好地理解这一点,我将高流入期分为10个阶段。

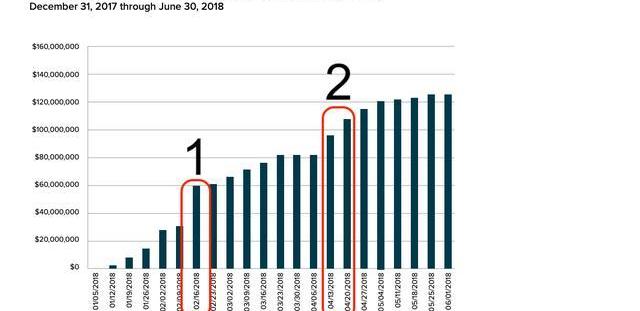

首先是第1和第2阶段。

下图显示了两个时期的基金流入量激增。短期内似乎没有资金流入,第二阶段似乎发生了。将这些“平稳”时期看作是灰度不接受新投资者的时期。

这两批债券将在12个月后的2019年2月16日和2019年4月13日左右解锁。是的,12个月。6个月的锁定期直到2020年1月才开始实施。

现在,在每个解锁周期之前的两周,平均净资产价值分别为18.8%和23.9%。这些数字代表了GBTC以信托持有的比特币总额中所占交易的溢价。如果该信托有1亿美元的资产,这意味着该信托的股票交易价值为1.188亿美元或1.329亿美元。

当溢价为0%时,GBTC买家将获得信托所持有资产的公平价值。

灰度创始人Barry Silbert预测,本周将是市场“不稳定的一周”:灰度创始人Barry Silbert预测,本周将是市场“不稳定的一周”。上周,BarrySilbert在推特上透露已经通过UVXY做多了VIX指数,并认为99%的加密货币价格过高。(金十)[2021/6/21 23:53:03]

现在有趣的地方是在每个解锁事件之后。如您所见,比特币每一次都有明显的动作。这是前两笔交易后不久的价格。

在这些虹吸期间,溢价在4月3日和5月10日激增至26.1%和39.85%。

现在,在两个例子之后,它可以被认为是侥幸。第一次重大解锁发生在比特币从2017年12月的高点触底反弹时,这也可以被认为是一个巨大的巧合。

为了证明这是否是侥幸,我们继续。

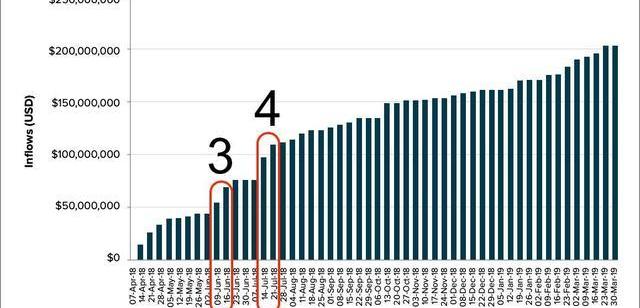

接下来是第3和第4阶段。

第3阶段于2019年6月9日和6月16日解锁。记住,6个月的锁定期直到2020年才发生改变。在第3阶段解锁的前一周,GBTC股票的平均溢价为26.4%。

在6月17日的交易周结束时,这一溢价达到了41.9%。从6月20日开始的连续5个交易日,溢价平均为38.4%。

灰度:将CBDC视为比特币替代品是不正确的:比特币基金管理公司灰度(Grayscale Investments)在最近的报告中解释说,将CBDC视为比特币替代品是不正确的。灰度认为,CBDC是对传统数字支付基础设施的升级,而比特币本身就是货币的升级版。(Cointelegraph)[2020/5/27]

在第4阶段的股票中,此前一周的平均溢价为31%。在解锁的第二周的销售导致平均溢价为38.1%。这里有两个星期是合理的,因为这部分资金有两周的资金流入大幅上升。意味着您可以将其解释为解锁后的一周。

这是那个时期的现货市场。

关于为什么在这里展示现货市场的简要说明。如果要操纵价格,它很可能会在这里显示出来。这是因为GBTC的溢价往往受到基础资产比特币的影响。因此,随着价格上涨,管理费也会上涨。随着价格下跌或调整,管理费也会减少。

另一种观点认为现货交易是套利。

如果股东溢价卖出GBTC,并同时买入现货,他们就实现了两个目的。他们在现货市场上买回比特币,推高了比特币溢价。这是双赢的,因为价格对BTC的收益没有影响。

同样,比特币可以是5000美元或50000美元,以比特币计算的回报不会改变。重点是管理费。移动溢价,增加筹码量。

现在让我们回到低迷的时期……

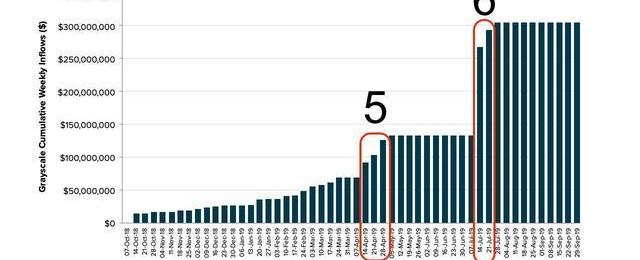

第5和第6阶段这两个独特之处在于,解锁是在信托从12个月的锁定期变为仅6个月的锁定期时发生的。

规则的更改发生在2020年1月21日,需要90天才能生效。我不确定这是否适用于已经处于解锁时间的股票,还是只适用于新发行的股票。我的直觉告诉我,这并不适用于已经发行的股票。

这是第5和第6阶段。如你所见,第6阶段信托的资金流入增加了一倍以上。

对于第5阶段,12个月的期限将于2020年4月14日至28日结束。如果适用于这部分借贷,规则的更改将在4月20日。所以这里影响不大。

解锁期开始前的平均管理费为11.9%。之后的平均管理费为21.4%,5月7日最高为30.7%。这种围绕解锁的巨大跳跃意味着侥幸和巧合的论点开始失去水分。

然后是第6阶段,一个怪物,你们知道我的意思。

至于第6阶段的管理费,在7月14日解锁前一周,平均为11.7%。

这与离群值略有不同。解锁溢价前一天是7.8%。在7月21日解锁后的一周为18.25%。第二周是23.6%。这意味着有很多机会可以获得溢价。

接下来是第7至10阶段。规则的更改发生在1月21日,所以剩下的部分是6个月的锁定期。

第7阶段最终在7月20日和7月27日到期。就管理费而言,这部分溢价与第6阶段重叠。

第8阶段绝对是一个黄金时期。从2020年4月27日到2020年6月29日,这是一个持续的资金流入时期。

各种解锁活动于2020年10月27日开始,持续9周,直至12月29日。

关于之前的管理费,我选择看10月上半月。在解锁事件的冲击之前,这段时间已经足够了。上半年的平均值是11.2%。

11月2日至12月18日的平均值是22.5%。其中有六天的价格在30%以上徘徊。另一个部分。在这一系列解锁过程中,每个星期对合格投资者来说就像是比特币的收银机。

对一个合格投资者来说,真的没有太多的机会出错。

价格走势支持了这段时间。

这些解锁事件与价格大幅上涨同时发生。

重要的是,一旦这些更高的价格和溢价在解锁后实现,价格就会继续巩固。这将让管理费在下一次解锁事件之前再次收缩。

将这些信息与Jarvis及其现货购买数据结合起来,清晰可见灰度正推动着市场。没有比这更重要的事了。甚至连3ArrowsCapital也参与进来了。

根据美国证券交易委员会EDGAR的文件系统,他们今年6月购买了2,100万股股票。

这代表了什么?

下一次重大解锁将在2021年2月3日左右发生。这意味着从12月29日到下次解锁的时间段内将不会进行解锁。

这一漏洞使得管理费像之前的九次一样再次缩水。它会一直收缩,直到下一次解锁。

因此,我希望价格能够巩固或下跌。

我之所以说“下跌”,是因为最后一次解锁的持续时间是前所未有的,展开历时9个星期。

在这次巨大的反弹之后,市场过度扩张。结合假期中的典型情况,成交量和流动性水平下降。这样一来,势头逐渐减弱的情况就会变得非常真实。

现在是假期,许多投资者和交易所都在享受和家人在一起的时光,而不是进入办公室。

由于这个假日季节的影响发生在解锁事件的间隙开始时,在两个月的时间里确实存在较低价格或整合的机会。

这意味着2021年前两个月比特币可能不是一笔好交易。如果我们没有做出大幅下跌,那么以太坊和山寨币将有机会迎头赶上。

为了确定以太坊是否处于灰度等级之下,并在未来两个月看到一些灰度虹吸效应,我将研究灰度以太坊信托ETHE。

标签:比特币BTCGBT比特币中国官网联系方式40亿比特币能提现吗比特币最新价格行情走势BTCs是不是黄了btc钱包官网btc短线交易局GBT币GBT价格

随着周四即将进行的以太坊升级,未来几天以太坊的价格波动可能会加剧。君士坦丁堡硬分叉计划分两部分升级为世界第二大加密货币,一旦以太坊区块链上的7280000区块被开采,它将被按计划进行升级.

1900/1/1 0:00:00PiNetwork被倒卖确实是一个值得关注的问题。作为一种新兴的技术,区块链和数字货币在近年来受到了广泛的关注,而PiNetwork作为其中的一种数字货币,也吸引了很多人的注意.

1900/1/1 0:00:00在美国舞台上,新的法案总是引人关注。而最近,美国众议院最新推出的关于加密货币的新法案,则引起了广大加密货币爱好者的热议。原因在于,该法案有可能对当前流行的Pi网络产生重大影响.

1900/1/1 0:00:00币圈小白 观点:普通投资者应根据市场行情选择挖矿、炒币:4月9日14:30,XBIT算力存证直播间以“普通投资者适合挖矿还是炒币”为主题进行直播.

1900/1/1 0:00:00随着Pi网络进入主网最后阶段,我们需要为筹备主网做好以下5项事宜:Venom Foundation与投资管理公司Iceberg Capital合作推出10亿美元Web3风险投资基金:金色财经报道.

1900/1/1 0:00:001、SEC将重审被拒9项比特币ETF,结果出炉前暂时停止拒绝命令据Coindesk消息,美国证券交易委员会秘书BrentFields在给纽约证券交易所集团高级顾问DavidDeGregorio的.

1900/1/1 0:00:00