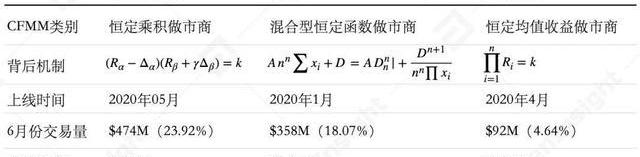

恒定做市商典型代表,来源:TokenInsight

YFI的大热在于用户可通过yearn.finance完成不同的流动性挖矿策略,包括可通过Curve、Balancer、与yearn.finance完成流动性挖矿。首先在Curve的ypools中通过提供资产以获取yCRV;第二步则是在Balancer上存入98%yCRV和2%YFI换取BPT,获得BAL奖励;最后再将BPT放于yearn管理页面赚取YFI。

MXC抹茶上线首期合约“一池双挖”DeFi超级矿工计划,同时可挖WOO、RAK:据官方公告,10月30日00:00-11月1日24:00,MXC抹茶推出首期合约“一池双挖”DeFi超级矿工计划。首期合约挖矿资产无需质押锁仓,并采取“一池双挖”出矿方式,挖矿期间用户合约账户持有3000USDT且交易BTCUSDT不低于2000张,即可根据合约账户资产占比,同时挖矿产出WOO、RAK 。其中,WOO挖矿总额度12万枚,每日挖矿额度4万枚 ;RAK 挖矿总额度 27枚,每日挖矿额度9枚 。可通过原文链接报名参与。除挖矿收益外,报名成功即可领取USDT赠金;挖矿期间BTCUSDT合约手续费将以赠金形式返还50%;充值可得最高100USDT赠金奖励。[2020/10/29]

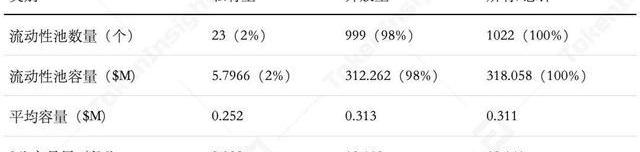

Balancer流动性池基本概览,来源:Balancer,TokenInsight

BM评论以太坊抢先交易机器人事件:这就是以太坊不适合DeFi的原因:Paradigm研究合伙人Dan Robinson和Georgios Konstantopoulos发布文章《以太坊是黑暗森林》。根据分析,有多个机器人在扫描以太坊Mempool,寻找从其他用户获利的方法。有人询问Dan是否能收回意外发送到配对合约的Uniswap流动性代币(价值约12000美元)。他最初的想法是这些代币将被永远锁定,但后来意识到,如果这些代币仍在那里,任何人都可以去恢复。任何人调用Uniswap核心合约上的函数时,该合约会测量自己的流动性代币余额并将其烧掉,将提取的代币提供给调用者指定的地址。

他们实施营救行动时遭遇抢先交易机器人:get交易确实被纳入,但是出现UniswapV2: INSUFFICIENT_LIQUIDITY_BURNED错误,意味着流动性代币没了。结果是其get交易进入Mempool后几秒钟内,就有人执行调用并扫荡走资金。

EOS创始人BM评论称,这就是为何以太坊不适合DeFi。EOS上不存在文章所描述的问题,因为它速度太快,无法抢先交易,而且生产者是已知的,并且可以承担责任。以太坊上发生的事情太可怕了。(Cryptoticker)[2020/8/30]

2.1私有型流动性池

杨海坡:Defi是区块链的发展方向,也是区块链精神的本质:ViaBTC矿池CEO杨海坡今日发布微博称,Drfi不是一时的热潮,而是一个贯穿整个本轮牛市周期的概念。Defi不是一个单一的币种,而是此番唱吧我登场的进化过程。稳定币将革掉传统支付的命,USDT才百亿美金市值,有什么值得惊讶的,稳定币万亿市值也只是开始,未来整个银行系统都将构建在区块链上。DEX将革掉绝大部分交易所的命,UniSwap只是初试牛刀,围绕着DEX的模式和体验迅速的在进化,DEX的用户量和交易量很快将超过CEX,数以万计甚至百万计的资产将在DEX上发行。Defi是区块链的发展方向,Defi也是区块链精神的本质。[2020/8/9]

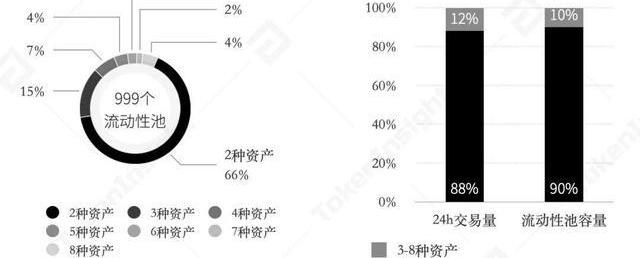

私有型流动性池在7月30日仅有23个,每个流动性池包含的资产类型及数量不一。下图所示23个私有型流动性池中有5个仅由1种资产构成,有1个流动性池其资产高达7种。由2类资产构成的流动性池个数最多,显然用户更偏好由2种资产构成的流动性池。这一结论在开放型流动性池中同样得到验证,TokenInsightResearch认为此现象发生的原因在于其风险更低。

火币朱嘉伟:DeFi和CeFi的目标一致,但二者的实现路径不同:金色财经现场报道,8月5日下午,“2020 Cointelegraph中文大湾区·国际区块链周”在深圳举行,火币集团首席运营官朱嘉伟发表了题为《DeFi 对 CeFi:谁才是行业未来的信用桥梁》的主题演讲,他表示,CeFi用户本质是信任依据标准提供服务的专业金融机构以及组成这个机构的从业人员。DeFi用户本质是信任由专业程序员编写和自动执行的代码,但代码也是由人编写的。尽管两边目标一致,但DeFi和CeFi的实现路径不同。DeFi通过自动和精准执行的代码使人们确信,而CeFi通过制度标准和金融专家的经验使人们确信。[2020/8/5]

动态 | 数据显示:DeFi锁定资产增至7亿美元 历史新高:Defipulse数据显示,自去年以来,被锁定在DeFi应用中的资产规模增长了10倍以上,从5000万美元增至7亿美元,创历史新高。Defipulse目前只列出了21个DeFi项目,MakerDAO的DAI继续占据主导地位,目前锁定了价值3.36亿美元ETH。而第二的位置有了相当大的变化。Synthetix的锁定资产翻了一番,达到近2亿美元,超过了Compound。(Trustnodes)[2019/11/30]

Balancer私有型流动性池资产种类数量分布,来源:Balancer,TokenInsight

此外私有型流动性池24h总交易量很少,且仅由3个流动性池贡献。流动性容量数据同样表明私有型流动性池分布极端不平衡,其中有17个流动性池低于500美元,2个在45万-65万美元,4个高于1百万美元。TokenInsightResearch发现这17个低流动性的流动性池不在Balancer的白名单内,出于风险考量,极少用户会选择为这些池提供流动性或者交易流动性池内部资产因而这些流动性池往往处于枯竭状态。

由于私有型流动性池对参与人设限,且Balancer仍处于成立早期,私有型流动性池数据并未展现Balancer发展全貌以及其他特性。

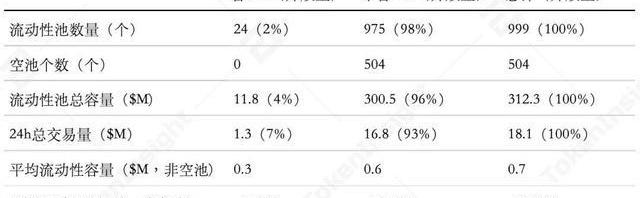

2.2开放型流动性池

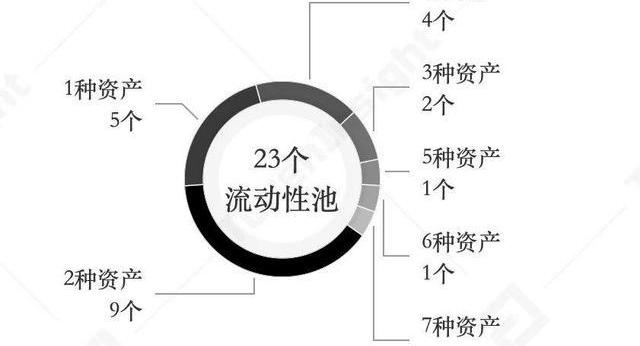

Balancer开放型流动性池资产种类数量分布、24h交易量与流动性池容量,来源:Balancer,TokenInsight

Balancer开放型流动性池数量较多,总量达到999个。单个开放型流动性池支持的资产种类目前为2种至8种不等,其中近70%的流动性池由2种资产构成。与私有型流动性池不同,开放型流动性池没有由单种资产构成的流动性池。从24h交易量和流动性池容量上看,由2类资产构成的流动性池数量占66%,但却贡献了88%的24h交易量和90%流动性池容量。

TokenInsightResearch进一步以流动性容量和24h交易量两个维度分析发现Balancer开放型流动性池空池现象明显。Balancer开放型流动性池的流动性以及24h交易量数据如下图所示,研究当日50%的流动性池出现流动性枯竭,17%的流动性池尽管未枯竭但其24h交易量为0。此枯竭现象为长期还是短期仍需要进一步探讨。

7月30日Balancer开放型流动性池空池现象,来源:Balancer,TokenInsight

3.YFI促进Balancer流动性池良好发展

2020年7月30日截取的数据表明Balancer当中含有YFI的流动性池数量有24个,且均为开放型流动性池。这24个流动性池流动性总量达到近1200万美元,24h交易量超过120万美元。含YFI与不含YFI的流动性池数据对比如下所示。

Balancer开放型流动性池含YFI与不含YFI对比,来源:Balancer,TokenInsight

含YFI的流动性池数量占开放型总数量4%,且空池数量为0。其7月30日交易量达到7%,当日含YFI的流动性池平均每个池其日交易量为不含YFI的流动性池平均日交易量的1.6倍。因而含有YFI的流动性池在交易上更活跃。

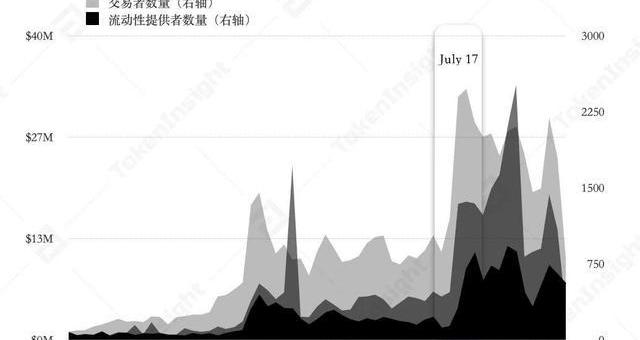

如下图为Balancer自6月份以来的日交易量、交易者数量与流动性提供者数量趋势图,图中显示在7月17日yearn.finance宣布启动治理型资产YFI后Balancer三项数据均迎来历史大涨幅。这一现象表明YFI对Balancer的良性冲击。

Balancer历史日交易量、交易者数量和流动性提供者数量趋势图,来源:DuneAnalytics,TokenInsight

截至目前yearn.finance仍然是DeFi领域最为成功的项目之一,它与Balancer、Curve体现并验证了DeFi乐高性质的可行性。YFI的连环挖矿策略涉及多个平台参与,平台参与者互相支持对方资产质押达到功能上的连接进而实现DeFi的乐高性质。

尽管不可否认Balancer、Curve与yearn.finance三个平台之间的良性互动推动了DeFi发展,但其超高收益吸引大批逐利者涌入,进一步推高DeFi的泡沫。同时YFI的成功导致DeFi领域出现了更多复制品,市场对这类复制品需谨慎对待。

END

微信小程序

Tokenin指数|项目GitHub代码提交次数

Token白皮书|项目的白皮书汇总

TIindex指数|基于通证生态制作的TI指数

标签:BalancerYFIyearn.financeBalancer币是什么币YFI币YFI价格yearn.finance币是什么币

据TokenInsight数据显示,反映区块链行业整体表现的TI指数北京时间12月26日8时报363.43点,较昨日同期下跌26.17点,跌幅为6.72%.

1900/1/1 0:00:00随着DeFi于2020年年中的爆发和2020年10月开启的数字资产牛市,各类DEX的成交量出现了“井喷式”的增长.

1900/1/1 0:00:00作者:bittracy 来源:ACCapitalResearch以太坊在巴黎大会后,Vitalik为开发者指明了Rollsup+扩容的发展道路.

1900/1/1 0:00:00据TokenInsight数据显示,反映区块链行业整体表现的TI指数北京时间10月16日8时报605.2点,较昨日同期上涨35.66点,涨幅为6.26%.

1900/1/1 0:00:00TokenInsight数据显示,反映区块链行业整体表现的TI指数北京时间20日9时报846.27点,较昨日同期下降5.81点,跌幅0.68%.

1900/1/1 0:00:00据TokenInsight数据显示,反映区块链行业整体表现的TI指数北京时间10月26日8时报592.31点,较昨日同期下跌1.99点,跌幅为0.33%.

1900/1/1 0:00:00