前言

去年夏天的DeFi热潮以来,行业整体处于持续向上向前发展的态势,总锁仓量屡创新高。据TokenInsight数据,截至2021年4月30日,总锁仓量超过700亿美元。传统金融市场的各个板块与功能在链上不断丰富,整个链上金融网络持续完善。

1.市场概况

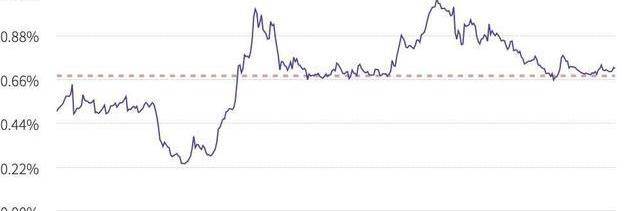

保险作为传统金融市场转移和分摊风险的风险管理方式,其在链上的发展相对迟缓。DeFi保险以NexusMutual、CoverProtocol和Opyn总锁仓值为例,截至2021年4月22日,总锁仓量超过4亿美元,仅覆盖DeFi总锁仓价值的0.69%。近一年保险覆盖率平均值为0.68%,且随着DeFi整体的快速发展,覆盖率并没有明显增长趋势。

主要保险项目TVL/DeFiTVL,来源:DeFiPulse,TokenInsight

DeFi保险与传统保险市场存在一定差异性,除个别提供传统保险产品的项目仅是寻求链上解决方案,未对产品本身逻辑进行较大修改。一些项目如NexusMutual和Nsure则是在传统保险公司的共保模式以及股份制公司模式上进行修改以适应链上生态,定价同样基于保险精算模型,综合风险成本、产品的市场供求等多个因素。另有如CoverProtocol、Union等项目,根植于链上生态逻辑,通过代币经济模型调节保险模式。

DeFi保险大多为财产保险,用于补偿投保人的经济损失,致力于实现保险产品买卖、赔付判定等全流程的去中心化,但由于部分赔付场景判定困难,委员会以及审计机构的引入,使整个流程距离完全实现去中心化还有一定距离。

但不可否认的是,DeFi保险持续发展与完善,项目不断涌现,逐渐从传统保险上链到加密领域的风险全覆盖,随着预言机喂价的成熟以及各方对于保险的需求度增加,DeFi保险项目也开始寻求更高效的、更个性化的解决方案。

·链上传统保险项目发挥自身产品以及渠道优势,与传统保险公司进行合作拓展产品类型,覆盖商业、农业等行业保险产品;但产品透明度上并未有太大改善;

·针对智能合约的保险项目NexusMutual、CoverProtocol持续保持着相对较高的锁仓量,不断拓展产品覆盖范围,并已成功完成几例赔付;

·随着数字资产领域整体资金量的增长,针对加密领域其他风险的保险类型不断完善,如NexusMutual推出托管资金保险,针对中心化交易所资金被盗或提币暂停;Helmet.insure推出腰斩险、翻倍险应对资产价格波动等;但大多新兴项目还处于测试阶段甚至暂无详细白皮书,且同质化程度较高;

·DeFi保险项目开始探寻面向B端的定制化解决方案,如UnoRe面向B端DeFi保险项目提供再保险产品;

·以太坊手续费高昂、其他公链生态不断丰富的背景下,一些DeFi保险项目开始探索其它公链,如BSC、波卡等的发展模式,并为这些链上DeFi项目提供保险产品。同时,一些搭建在以太坊上的DeFi保险项目也开始寻求和其它公链的整合。

展望未来,DeFi保险产品类型的不断丰富与保险市场资金效率的提升是发展的必然趋势。随着其他公链生态的不断完善与资产量的提升,风险保障需求的持续增长推动着各链DeFi保险项目发展。C端散户风控意识的提升较为困难,更倾向作为承保人的投资行为,面向B端解决方案的或将有效促进整体发展。

2.传统保险产品

传统保险公司的保险产品面临着定价不透明、保险产品单一、索赔流程较长等广为诟病的问题,随着区块链以及去中心化技术的发展,部分保险产品供应商开始寻求链上的解决方案,通过保险产品买卖、索赔申请以及赔付等流程上链,实现整个流程的透明化以及快速简洁化。

链上传统保险产品如航空延误保险、天气保险的发展得益于预言机的喂价功能以及所供数据类型的不断完善。保险供应商与预言机项目进行合作,部分险种的赔付判定可直接根据预言机提供的实时数据完成。

金融科技公司Drip完成1.75亿美元股权和债务融资,TI Platform领投:10月29日消息,金融科技公司Drip宣布完成1.75亿美元股权和债务融资,包括4000万美元C轮股权融资,由TI Platform领投,Accel、红杉资本和Wing VC等原有投资者参投;以及来自巴克莱投资银行和华美银行的1.35亿美元债务融资。迄今总融资额达到5.25亿美元。Drip致力于为中小企业提供跨境贸易融资。该公司利用机器学习和云技术做出信用决策,帮助企业获得无抵押信贷服务,其主要市场在印度,目前也在与美国和墨西哥公司合作。新资金将用于技术投资,以及推动在亚洲和拉美的扩张。(彭博社)[2021/10/29 21:07:32]

但大部分提供传统保险产品的项目并不作为保险提供方,仅提供保险销售平台,因此与传统保险公司的合作显得尤为重要,传统保险公司提供保险产品以及销售渠道,保险项目为传统保险公司提供链上的解决方案。比如为解决农业保险领域支付延迟的问题,ACREAfrica与Etherisc合作推出天气指数保险BimaPima,极端天气数据将自动触发赔付,付款及时到达投保人账户。ACREAfrica预计这将使保单签发成本降低40%,保费降低30%。

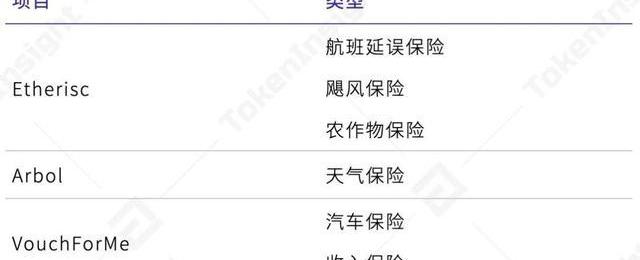

链上传统保险类型,来源:TokenInsight

2.1Etherisc

“提供合规航班延误保险,允许自行创建保险产品。

Etherisc是集体构建保险产品的平台,通过提供通用的基础架构和产品模板,允许任何人创建自己的保险产品。Etherisc与预言机项目Provable、ChainLink和BandProtocol进行合作,提供针对航空以及农业相关保险服务,未来将拓展到数字资产领域。

·保险类型:传统保险产品为主;

·Token作用:将DIP用作抵押品、购买保险产品、与其他参与者进行互动以构建去中心化保险产品、支付必要的费用和资本化以获得保险许可证、激励有效和适当的行为、在参与者之间分配收入和利润、奖励客户和参与者提供的数据、支付预言机和预测市场以解决索赔;

·发展阶段:已在xDAI上线航班延误保险,飓风险部署在以太坊测试网上,数字资产贷方保险和智能合约保险产品在设计中,Etherisc与ACREAfrica合作的BimaPima即将上线,保护肯尼亚小农免受气候变化的影响。

2.2Arbol

“Arbol根据天气参数判定天气保险赔付情况。

·Arbol为农场、能源企业、海上运输船队、度假客户提供天气保险,应对收入损失或供应链损坏的风险,涵盖包括雨量、温度湿度、风速风向、作物产量、降雪等天气状况。Arbol与预言机项目Chainlink进行合作,无索赔流程,直接根据几个参数:定位、风险参数以及承保范围,自动进行赔付或者到期失效。

·保险类型:传统保险产品;

·发展阶段:已上线面向农场、能源企业、海上运输船队、度假客户的涵盖雨量、温度湿度、风速风向、作物产量、降雪等天气状况等天气保险。

2.3INSUREUM

“提供天气防护产品和网络安全产品。

Insureum由韩国一个物联网设备集成平台ZiktoInc.开发,致力于通过智能合约来对冲传统保险无法涵盖的新兴风险。Insureum提供一个去中心化的平台连接投保人、承保人以及第三方,同时Insureum为企业提供更多可自定义的合同条款。需要用户注册并完成KYC。

·保险类型:天气保险、网络安全保险;

·Token作用:ISR用于保险购买;

·发展阶段:已上线天气防护产品和网络安全产品,提供涵盖诸如雪,雨和灰尘等天气风险的对冲产品。

WTI 5月原油期货日内跌超56%:据路透报价,WTI 5月原油期货跌破8美元/桶,日内跌超56%。(金十)[2020/4/21]

2.4VouchForMe

“VouchForMe提供Team-insurance解决方案。

VouchForMe提供基于团队的P2P保险服务,一群被保险人集中资金自行管理并进行承保,同时可通过社会认同进行风险等级证明。VouchForMe提供汽车保险解决方案,通过计算模型降低车队的整体保险成本,提供定制化的解决方案。同时VouchForMe提供收入保险,针对一群从事同一职业的人的替代保险的产品,可以弥补长达两年的收入损失,以防他们中的一个丧失工作能力并且无法长期工作。

VouchForMe本身不是获得许可的保险提供商,任何保险活动都将与当地市场上持牌保险公司合作进行。

·保险类型:传统保险产品;

·发展阶段:已上线车队保险、个人汽车保险以及收入保险。

3.智能合约漏洞风险

针对智能合约风险的保险种类依旧是应用最广的类别。DeFi协议智能合约底层错误或者漏洞导致的黑客攻击事件频发,闪电贷攻击套利、协议漏洞攻击、预言机操作攻击等,都在影响着市场的稳定性以及市场参与者资产的安全性。

以NexusMutual、CoverProtocol为代表的主要针对智能合约风险的保险项目已经覆盖超过70个DeFi项目,且已经完成多笔赔付。截至2021年4月22日,NexusMutual总锁仓量超过$400M,CoverProtocol总锁仓量超过$10M。但是由于索赔条件严苛、赔付评估流程复杂,希望通过保险项目降低风险的用户面临着保障范围狭小、损失来源确认困难,索赔难度高成本高问题。

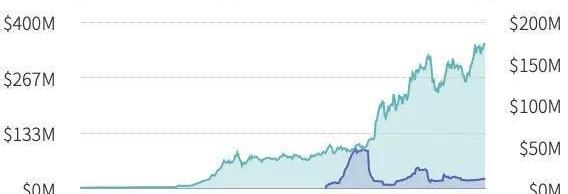

智能合约保险项目TVL,来源:DeFiPulse,TokenInsight

3.1NexusMutual

“TVL最高的保险平台,需要进行KYC/AML流程。

NexusMutual采用共保模式,与传统共同保险公司类似,收集保单持有者资金,会员形成共同体以分担风险,并共享保费收益。用户购买NexusMutual代币NXM并成为其会员,拥有治理投票权,通过质押NXM参与索赔的评估;购买NXM的资金注入资金池用于保险赔付。资金池中资金一方面来自于投保人购买NXM资金的直接注入,另一方面保费收入的50%将注入资金池。由于实体公司的要求,用户需要填写标准的KYC/AML流程。

·保险类型:智能合约保险、托管资金保险;

·Token作用:NXM用于购买保险以及参与索赔评估、承保和治理;

·发展阶段:截至2021年4月20日,总承保金额为5,509万美元,已售出保险3,929份;提供79个项目的保险产品,包括65个智能合约保险产品和14个托管资金保险产品;索赔提案共发起89个,成功赔付17个。

NexusMutual索赔统计,来源:NexusMutual,2021-04-20

3.2CoverProtocol

“做市商参与,三种代币兑换。

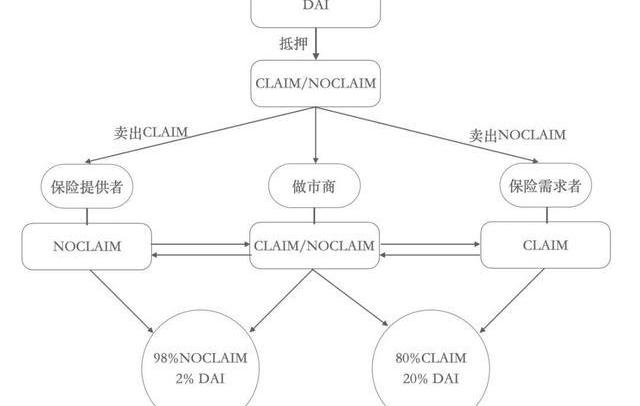

Cover协议基于一个公式进行运营,每抵押一个DAI,用户获得一个CLAIM和一个NOCLAIM两个代币:

1CLAIM代币+1NOCLAIM代币≈1抵押品(目前仅支持DAI)

Cover协议的市场中有三类参与者,取决于其持币情况,CLAIM和NOCLAIM可通过抵押DAI获取,也可以直接在市场购买:

WTI 5月原油期货跌破13美元/桶,日内跌幅达28.95%:据路透报价,WTI 5月原油期货跌破13美元/桶,续刷1999年3月以来低位,日内跌幅达28.95%。[2020/4/20]

·做市商:持有CLAIM和NOCLAIM两种代币并在80/20CLAIM/DAIand98/2NOCLAIM/DAI两个资金池提供流动性;

·保险提供者:仅持有NOCLAIM代币并为其提供流动性;

·保险需求者:仅持有CLAIM代币并为其提供流动性。

如果一个保险项目在保险期限内发生赔付,该项目所抵押DAI所对应的NOCLAIM价值归零,CLAIM价值约为1个DAI可用于赎回抵押品;如果到期未发生索赔或索赔失败,对应CLAIM价值归零,NOCLAIM用于赎回抵押品。

Cover运营机制,来源:TokenInsight

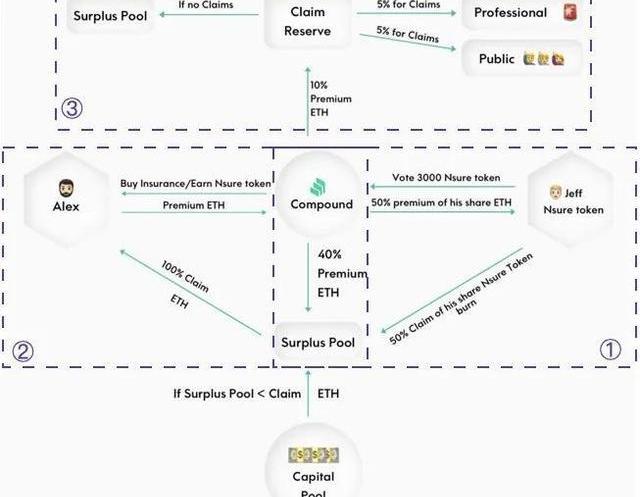

3.3NsureNetwork

“致力于打造股份制去中心化劳合社。

Nsure则致力于打造去中心化劳合社,采用股份制方式,用户通过质押Nsure代币NSURE成为承保人,类似于传统股份制保险公司的股东,并享有保险赔付后的利润分配。投保人可自行设定保险期间以及被保金额。Nsure建立了三个核心机制:动态定价模型,根据需求规模、抵押规模和项目风险水平为不同的DeFi协议的保险产品定价;资本模型,资金提供者可以获取Nsure代币作为奖励;三项投票机制。

·保险类型:智能合约保险;

·索赔流程:投保人投票、审计机构、公投;

·Token作用:NSURE用于治理、投票、承保和资本挖掘;

·发展阶段:3月31日主网上线,截至2021年4月20日21:50,资金池总锁仓量为$7,416,248;提供针对20个项目的保险产品。

NsureNetwork流程,来源:NsureNetwork,TokenInsight

4.加密领域其他风险

DeFi保险同样开始覆盖加密领域其他风险类别,以提供更为全面的安全保障,涵盖包括数字资产价格波动、交易所被盗、交易所暂停提币、预言机喂价错误在内等可能造成用户资产损失等风险。相比智能合约保险需进行多轮投票,这些保险的赔付判断更为简单,甚至能依靠预言机由智能合约自主完成。

4.1PolkaCover

“连接大型传统保险公司的B2C平台。

PolkaCover致力于成为连接用户和跨国保险提供商的保险购买以及保单提供的B2C市场,以提供全球保险产品,包括与数字资产相关、健康、人寿、教育和家庭保险计划等。PolkaCover将覆盖更多风险事件,甚至包括项目破产、手机电脑损坏造成的资产损失以及信息泄漏造成损失等。平台中保险产品将由大型传统保险公司提供并进行承保。未来还将建立自己的P2P保险平台。

·保险类型:初期针对数字资产用户的产品;

·Token作用:质押、购买保险、保单折扣、索赔支付、索赔管理等;

·发展阶段:数字资产保险交易平台计划于Q2在Ropsten上启动Beta版本。

4.2inSure

“SURE代币放入钱包7天即视为投保。

inSure的目的是解决代理问题,并允许任何人发行针对去中心化协议和数字资产组合持有者的保险。inSure生态系统可以保护交易者和投资者免受局和威胁到加密货币资产组合的激烈贬值。inSure生态系统计划使用ChainLink和GoogleIntegration来获取及时更新的智能合约的数据。如果想为自有数字资产组合购买保险,用户只需要持有SURE代币,保险将会在SURE代币放入钱包后的七天自动生效。

声音 | Mati Greenspan:无论是BTC触底还是牛市到来时间都无法准确推测:据ambcrypto消息,eToro高级市场分析师Mati Greenspan近期接受采访时表示,数字资产是高风险投资,目前无论是BTC触底还是牛市到来时间都无法准确推测。比特币3000美元的支撑位正在经受测试,如果测试失败,肯定会导致更低的支撑位。Greenspan还表示,许多分析师曾指出支撑位低至2000美元和1500美元。另外他还称,许多市场进步往往是基于未来对数字资产的采用。[2018/12/17]

inSure生态系统中共有两个资金池,CapitalPool和SurplusPool。CapitalPool用来支持业务发展,资金提供者将会获得inSuretokens作为回报。SurplusPool用来存放保险的保费。在支付索赔时,SurplusPool将会首先支付,当SurplusPool里的资金不能够达到最低资金标准(MinimumCapitalRequirement)时,CapitalPool中的资金提取交易将会被冻结;而当SurplusPool里的资金不能够支付所有的索赔时,CapitalPool会支付剩下的部分。

·保险类型:,资产大幅贬值或资金被盗;

·Token作用:保障、投票、索赔评估等;

·发展阶段:计划2021年第三季度上线。

4.3BridgeMutual

“BridgeMutual是点对点的保险协议和交易平台。

Bridge是一个基于以太坊的去中心化、自主的保险应用程序。它允许用户为他们认为安全的智能合约、稳定币和交易所提供保险,以换取收益和利润分享。同样地,它允许用户为稳定币、中心化交易所和智能合约购买保险。它的平台允许用户提供保险范围,决定索赔金额,以及为参与生态系统获得补偿。索赔评估和资金投资都是链上的,公众可以审计。所有索赔都要经过3个阶段的投票程序,并辅以奖惩,确保每个索赔都有一个彻底的程序。

此外,Bridge比传统保险公司效率更高,不需要分支机构、理赔专家或代理人。索赔和投票的周转时间是可预测的,总是在6周内,无论索赔的大小。

·保险类型:智能合约、交易所、稳定币;

·Token作用:质押以获得奖励、治理、投票等;

·发展阶段:白皮书暂未发布,项目未上线。

4.4Union

“Union采用多代币模型进行保障和治理。

UNION是一个技术平台,结合了捆绑式保护和具有多个代币的流动性二级市场。DeFi参与者可以在一个可扩展的系统中跨智能合约和协议管理其多层风险。UNION减少了零售用户的进入壁垒,并为机构投资者奠定了基础。

·保险类型:Bundledprotection;

·Token作用:UNN-governance,uUNN\pUNN-protection;

·发展阶段:项目暂未上线。

4.5UnoRe

“面向B端加密保险协议客户提供再保险。

UnoRe是波卡上的B2C再保险平台,为承保人提供保险,投保人为B端用户-加密保险协议,C端用户分为三种角色,UnoRe将逐步实现三种角色的功能完善:

①Investors:进行投资承担UnoRe平台的风险并享有收益;

②Traders:通过类似于交易所的模式允许用户在平台上进行风险交易;

③Innovators:允许用户自行构建保险产品。

·保险类型:再保险;

·发展阶段:第三季度开始功能逐步上线。

4.6cryptoProtector

“cryptoProtector保障主流数字资产价值。

声音 | Mati Greenspan:XRP风头正盛是赢在了社交媒体上:日前推特用户向eToro分析师Mati Greenspan询问:“你能解释一下为何XRP现在炒作如此之盛吗?推特情绪已经完全转向了XRP”。对此Greenspan回复道,XRP基本上是赢在了社交媒体上。此前消息,XRP现已取代ETH成为市值排名第二的加密货币。[2018/11/19]

cryptoProtector为主流数字资产价值提供保障,通过智能合约进行自动理赔。保险可以在触发理赔价格后立刻赔付被保护价格的15%到20%。

·保险类型:主流资产价值保障;

·Token作用:质押奖励;

·发展阶段:目前提供针对BTC的60天财产价值保险,当BTC出现短期暴跌,跌破保障价格50%时,合约会自动赔付保障价格的20%;截至2021年4月21日,累计承保金额为$3,526,262。

4.7SquirrelFinance

“SquirrelFinance为挖矿提供保险服务。

SquirrelFinance旨在为去中心化挖矿过程提供保险,如果矿场未能退还挖矿者押金,购买保险的挖矿者将自动获得NUTS赔付。作为回报,挖矿者将其产出的20%支付给NUTS质押池。

·保险类型:去中心化挖矿;

·Token作用:挖矿奖励、保险赔付;

·发展阶段:v12020年在以太坊上发行;v2在币安上发行。

4.8PolkaInsure

“PolkaInsure是波卡生态的P2P保险交易平台。

PolkaInsure是波卡生态的去中心化P2P保险交易平台,为波卡生态中DeFi项目提供保险方案。任何用户都可以发起保险提议,且可以提供承保。索赔将由PolkaInsure智能合约代码处理,该代码可确保立即偿付。

·保险类型:未知;

·Token作用:PIS用于治理、挖矿和索赔;

·发展阶段:已在波卡平行链Moonbeam测试网上线,在等待Moonbeam升级主网过程中迁移到币安智能链。

4.9InsuredFinance

“基于波卡的可自行创建产品的P2P交易平台。

InsuredFinance是由波卡驱动的去中心化P2P保险交易平台,市场参与者可以轻松地请求或提供各种数字资产的承保。索赔的过程是完全抵押的,赔付是即时的。

·保险类型:智能合约、加密货币兑换、稳定币、去中心化协议;

·Token作用:治理、购买或提供保险等;

·发展阶段:3月份上线beta测试版本、Token已上线交易所。

4.10Ins3.finance

“去中心化保险与信用衍生品发行平台。

INS3平台是一个去中心化的保险协议和尾部风险衍生品平台。它不仅可以为数字资产提供各种保险服务,还可以满足尾部风险的对冲需求。同时,INS3有自己的预言机,通过任何人都能验证结果的模式来判断偿付条件是否成立。

·保险类型:中心化交易所无法读取行情以及无法提币、DeFi项目损失、稳定币波动;

·Token作用:ITF用作预言机挖矿奖励和质押奖励;

·发展阶段:项目目前在beta版本,已上线针对中心化交易所、DeFi智能合约、稳定币的保险产品。

5.组合保险

相比于去中心化交易所、借贷等DeFi项目,保险机制导致了资金流动性较差、资金效率低等问题。一些新型保险项目通过组合保险,允许用户选择一篮子智能合约进行承保或者投保,在原有承保、投保基础上加入杠杆提高资产效率。另一方面期权保险产品更专注于为数字资产价格稳定提供保障,通过期权提供较为灵活的资产保障。

5.1TidalFinance

“可选择包含多个合约的组合进行承保。

TidalFinance是建立在波卡上的去中心化保险产品交易平台,主要针对智能合约遭遇黑客攻击。参与者包括保险产品卖方、买方和担保人。为解决单个智能合约承保、投保导致的资金利用率低的问题,TidalFinance提供不同风险级别的混合保险池,池内包含多个智能合约。LP通过质押稳定币进行承保时,可选择池内的单个或者多个合约,投资组合会影响收益率。保险产品买方只需要选择投保的智能合约以及保单金额即可。

·保险类型:智能合约保险;

·Token作用:TIDAL用于治理、索赔评估以及作为紧急储备金;

·发展阶段:2021年4月,测试网在Ropsten上线,测试激励活动开始。

5.2Armor

“Armor通过NexusMutual提供保险聚合。

Armor是一家保险经纪公司,提供基于NexusMutual的保险产品,但用户无需KYC,且可进行保单的二级市场交易。Armor通过聚合各个DeFi协议,提供保险全覆盖,可根据用户资金移动及时调保险覆盖范围。

·保险类型:智能合约漏洞风险;

·Token作用:ARMOR用于质押、治理;

·发展阶段:V1版本3月在以太坊上线,根据DuneAnalytics截至2021年4月20日,用户获得的保险总额超过13亿美元,保费收入超过650万美元。

5.3UnslashedFinance

“致力于涵盖所有风险,并提供结构化保险产品。

UnslashedFinance致力于涵盖所有的风险,提供更全面的保险产品,包括交易所、智能合约黑客攻击、稳定币价格波动以及预言机喂价失误等。UnslashedFinance希望通过提供结构化保险产品来提高资金利用率,每个Bucket中包含多个Pools,用户可以选择具有不同风险特征的Bucket。Bucket中项目类别以及结构由DAO投票。

SpartanBucket是Unslashed上列出的第一个结构性保险产品,SpartanBucket包含:

·6个中心化交易所:Coinbase、Binance、Kraken、Bitfinex、Bitmex、Deribit;

·2个钱包:LedgerHardware、GnosisSAFE;

·8个DAPPs:Uniswap、Compound、Melonport、Kyber、Deversifi、dYdX、MakerDAO、Paraswap;

·1个预言机:Chainlink;

·1个ETH2.0上验证者:LidoFinance;

·3个保管人:LedgerVault、CoinbaseCustody、Bitgo;

·4个稳定币:wBTC、USDT、DAI、USDC;

·发展阶段:2021年1月7日,面向邀请码用户发布。

5.4InsurAceProtocol

“平台币是优异的投资标的,ETF则是优异的投资工具。

InsurAceProtocol提供一揽子保险产品以及投资理财功能。承保范围初期以智能合约漏洞引起的安全问题为主,此后计划拓宽至中心化交易所被盗风险、钱包风险、Oracle风险、航班延误等。索赔评估由委员会调查和社区投票共同决定。

InsurAceProtocol中有三类角色:

·Investor:通过“投资”模块选择投资组合进行投资,获得投资收益以及INSUR奖励;

·Insurer:质押ETH、DAI等资产到聚合资金池中,获得投资收益以及INSUR奖励;

·Insured:购买单个或复合保险产品,获得INSUR奖励以及索赔权。

InsurAceProtocol中有两个模块:

·保险模块由承保人提供资金进行承保,投保人购买保险产品并享有索赔权;

·投资模块资金来自于Investor直接投资和保险资金池SCR以外的自由资金,将投资于不同风险等级的DeFi协议。

同时保险模块将为投资活动提供保障,投资收益除分配给Investor外,也将分配给Insurer。

·保险类型:智能合约保险;

·Token作用:INSUR用于质押奖励、社区治理、社区激励;

·发展阶段:2021年2月,保险界面测试版本在Rinkeby上线,所列合约以及保费计算仅用于说明;投资界面还在研发中。将于4月26日上线主网。

5.5UmbrellaProtocol

“承保人可选择为多个项目同时承保,可自主发起提案。

YamFinance的保险产品。UmbrellaProtocol有两种池子,第一类大池子是“MetaPool”,由保护提供人访问并提供资金。一个大池子包含很多个小池子“CoveragePool”,每个CoveragePool对应一个智能合约,由保护寻求者单独访问。即每个MetaPool由多个CoveragePool组成,涵盖了多个智能合约。保护提供人收益来自保费,如果MetaPool中的任何一个协议遭到被认定为有效的攻击,保护提供人质押的资金将用于受到攻击的协议的赔付。保护寻求者支付保费后会获得记录着保障费用和保单期限的NFT。

任何人都可以提出建立MetaPool的提案,但是一旦创建便不可更改。创建者可自行设计所包含的CoveragePool、仲裁费率、创建者收益率、保险费率、保险期限、总保额等。

·保险类型:智能合约保险;

·发展阶段:正在进行Alpha版本开发。

6.期权保险

6.1Helmet.insure

“通过期权交易提供数字资产价格保险。

Helmet以期权交易作为底层逻辑,提供C2C模式数字资产价格保险,比如腰斩险、翻倍险、破发险等,任何个体或者合约都可以在平台上发布保险产品。Helmet合约上有承保方和投保方两个角色。承保方可自主发起保险名目,并设定保险费率以及价格,保单发布成功将会收到SHORTToken,可以抵押SHORTToken进行挖矿获得Helmet的治理代币HELMET。投保方是保单的买方,购买保单之后将获得LONGToken。由于币价波动是客观的,因此保险的赔付不需要经过社区以及委员会投票,而是可以自动执行赔付。

·保险类型:数字资产价格波动;

·Token作用:HELMET用于购买保单、治理以及质押提供流动性;

·发展阶段:已上线针对10个币种的腰斩险、翻倍险、破发险,截至2021年4月21日,LONG总价值$31,076,304.85。

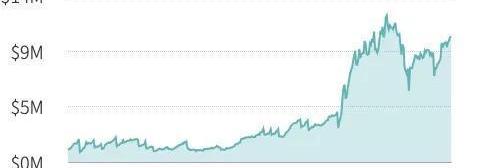

6.2Opyn

“允许DeFi用户创建Put和Call期权。

Opyn允许用户保护自己免受DeFi中所面临的独特风险。Opyn是使用Convexity协议(Convexity.Opyn.co)构建的,这是一个通用欧式期权协议,允许DeFi用户创建Put和Call期权。

由于其本质上是期权,所以Opyn协议允许流程中无需传统保险的前端:风险评估定价;或是后端:保后索赔的有效性评估。

OpynTVL,来源:DeFiPulse,TokenInsight

·保险类型:智能合约风险:Compound中的存款;数字资产价格变动风险:Dai、USDC这类稳定币的保值保险;

·Token作用:任何人都可以购买期权(otoken)来保护自己免受DeFi风险。用户还可以将抵押品存入保险库以铸币和出售otoken,从而通过保护他人获得额外收益;

·发展阶段:已上线;可购买看跌期权进行资产价格保险的数字资产类型依然有限,2021年4月1日上线了WBTC-USDC期权。目前的拓展方向是品类的增加,暂无看到模式变动相关的信息。而品类增加的瓶颈据项目方披露来自于预言机的规模,也即更深层次——预言机有效性。

风险提示

防范各类金融平台打着“区块链”和“虚拟货币”等旗号的非法集资活动,TokenInsight将严格遵守国家法律和监管规定,坚决抵制利用区块链进行非法集资、网络、1C0及各种变种、传播不良信息等各类违法行为。

如发现内容含敏感信息,请后台联系我们,我们会及时处理。

标签:数字资产LAIAIM数字资产和数字货币的区别数字资产是未来最大的资产数字资产类应用案例包括LAI币LAI价格AIM币AIM价格

本篇研报属于ACCapitalResearch的《赛道洞察》系列,与微观项目不同,《赛道洞察》侧重于中观赛道的底层商业逻辑和发展趋势,挑战,限制,机会和趋势.

1900/1/1 0:00:00文:Daris 顾紫翚 美国伊利诺伊大学厄巴纳香槟分校环境科学硕士,法学博士,信息学博士在读;其论文方向包括刑诉、高新科技立法和创业法,曾有多篇论文发表于HongKongLawReview.

1900/1/1 0:00:00随着包括Circle的美元代币(USDC)和MakerDAO的DAI在内的其他稳定币在周末短暂挂钩,流行的稳定币tether(USDT)的市值有所上升.

1900/1/1 0:00:006月以来,DeFi如一把燎原之火点燃了整个数字货币市场,动辄500%、2000%,甚至10000%以上的流动性挖矿年化收益掀起了圈内一场投机狂欢.

1900/1/1 0:00:00随着数字货币市场的持续火爆,目前仅上交易所的通证就已经接近两千个,但其中鱼目混珠、滥竽充数的通证不在少数,越来越多的通证评级机构应时而生,本文的主角TokenInsight便是其中一家.

1900/1/1 0:00:00出品/CoinVoice 文/菱禾 01导读 “即使贷款发工资,我觉得企业也撑不过三个月”。西北董事长贾国龙最先发出了求救信号.

1900/1/1 0:00:00