CurveFinance的veToken模式允许用户锁定$CRV长达4年,并获得管理费,并允许他们投票支持选择池的CRV分配

那些寻求流动性的协议可以选择贿赂veCRV持有人,将CRV分配流向他们的池子。这是veCRV持有者除管理费之外的另一个收入来源

但对于持有者来说,将CRV锁定4年并不是一个很有吸引力的选择

有什么解决办法呢?

选择将你的流动性包装:

来自ConvexFinance的cvxCRV

来自StakeDAO的sdCRV

来自Yearn的yCRV

流动性包装允许CRV持有者收取费用或贿赂,而不需要锁定4年,并提供了一个退出头寸的机会

它们各自的区别是什么?

cvxCRV

Curve创始人再次将250万枚CRV转移到潜在的OTC地址:金色财经报道,据Scopescan监测显示,Curve创始人10分钟前又将250万枚CRV转移到潜在的OTC地址。目前他一共转账1750万枚CRV到这个地址。[2023/8/1 16:11:30]

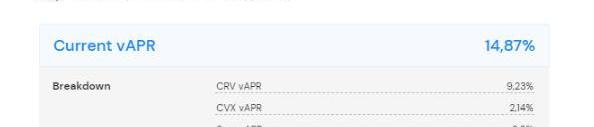

通过质押cvxCRV,你可以赚取3crv的费用,以及加上ConvexLP提高的CRV收益和CVX代币10%的份额

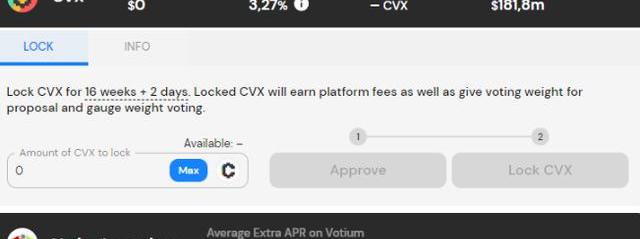

而贿赂收入则分配给因投票而被锁定的CVX

因此,veCRV的正常收入在cvxCRV和CVX之间分配

Curve:Arbitrum Tricrypto 池也可能会受影响,请退出使用:7月31日消息,Curve 发推称,由于版本 0.2.15-0.3.0 中的 Vyper 编译器存在问题,CRV/ETH、alETH/ETH、msETH/ETH、pETH/ETH 被黑客攻击。此外,Arbitrum Tricrypto 池也可能会受影响,审计人员和 Vyper 开发人员暂未找到可攻击漏洞,但请退出使用。[2023/7/31 16:09:03]

sdCRV

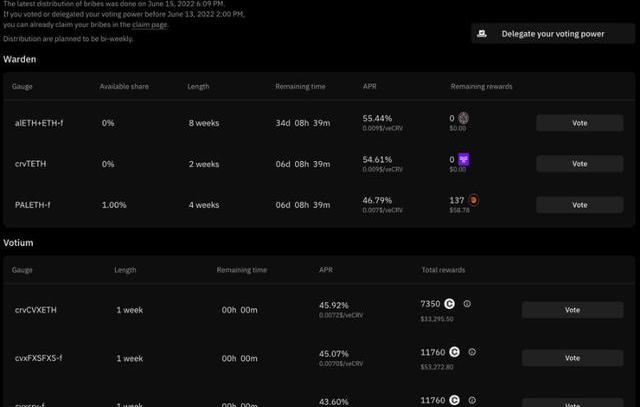

sdCRV分配3CRV费用,并将投票权保留在质押者那里

投票权可以委托给StakeDAO,它结合了市场和OTC贿赂以获得最佳回报

或者用户可以从Paladin或VotiumProtocol直接访问StakeDAO上的贿赂

前Curve首席运营官加入Outlier Ventures:7月15日消息,Web3风险投资公司Outlier Ventures宣布前Curve首席运营官Nathalie Oestmann和Delphi Labs内部孵化器首席运营官Benjamin Meyer正式加入,前者将担任该风投首席运营官一职,后者将担任客户服务主管。Outlier Ventures还表示,他们计划加大对Web 3创新者的支持,目前已通过与加密巨头HBAR 基金会、Protocol Labs、New Order DAO和Polygon合作,将130多家初创企业纳入旗下加速器。(Digital Journal)[2022/7/15 2:14:10]

由于StakeDAO不在sdCRV和原生代币之间分割贿赂和管理费用,因此质押APR明显更高

Curve分叉项目Swerve将启动,将分6年发行总量为3300万的治理代币SWRV:Curve分叉项目Swerve即将启动,与Curve一样,Swerve采用了公平代币分配,没有预挖和私募,完全由社区拥有。Swerve允许用户向Swerve提供流动性获得ySWRV代币,然后将其抵押到入SwerveDAO中可赚取SWRV代币。Swerve最初仅启动一个Y池,之后可基于DAO治理决定是否要新增其他流动性池。此外,Swerve还删除了投票合约中的智能钱包白名单,像YFI生态系统中的智能合约应该能够参与。SWRV的投票升级生效时间为1小时。Swerve分6年发行总供应量为3300万的治理代币SWRV奖励,为了激励增长,Swerve将在最初两周提供更多的SWRV奖励,约为900万SWRV代币奖励,和第一年提供的SWRV代币奖励一样多。[2020/9/4]

质押者得到的是3CRV,CRV和因贿赂而被转化为SDT的奖励

DeFi项目Curve被指创始人控制71%投票权:yEarn创始人Andre Cronje在推特指出去中心化交易所Curve Finance“治理投票毫无意义”,因为前者创始人Michael Egorov控制了协议上71%的投票权。据悉,Curve安排在本月28日进行下一轮治理投票,而Michael Egorov的投票权现已下降至50%。[2020/8/25]

然而,为了获得最高的年利率,用户必须通过锁定原生代币SDT

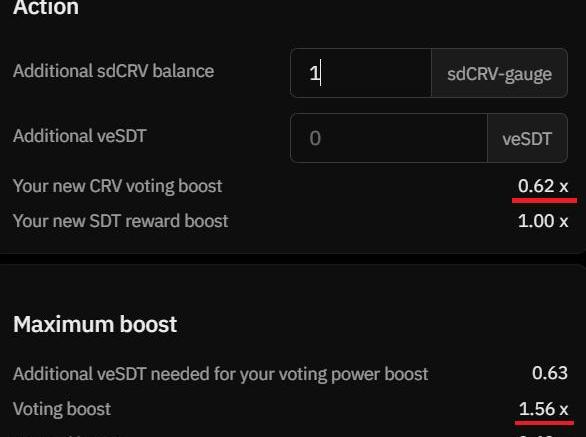

在veSDT提升的情况下,sdCRV质押者的投票权将获得0.62倍的提升,并且可以根据veSDT余额和veSDT质押者总数将其提升至1.56倍

yCRV

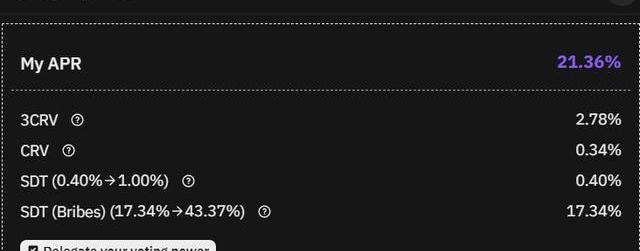

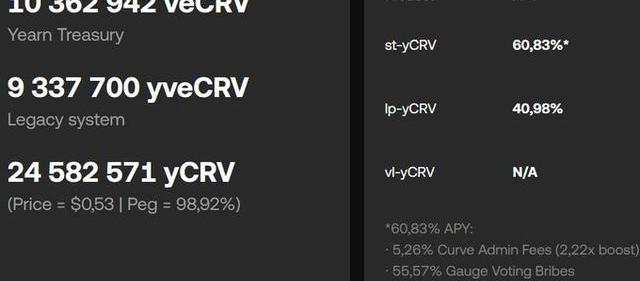

在所有包装中,质押yCRV能够获得最高的收益

然而,收益率会下降,因为还有剩余的奖励来自传统的yvBOOST捐赠者合约

此外,所有yCRV的1/4归国库所有,这提高了所有yCRV质押者的收益

st-yCRV提供“一劳永逸”的用户体验,收益来源来自两个地方:

管理费:所赚取的管理费会自动合成更多的yCRV,

贿赂:1st-yCRV=1veCRV的投票权将在贿赂市场上出售以进一步提高收益

与sdCRV不同,st-yCRV的持有者放弃了他们的投票权,所以协议不能用它来为Curve投票

vl-yCRV拥有投票权,目前正处于开发的最后阶段,但它将取消费用和贿赂,以支持st-yCRV

将这些流动性包装的权衡是什么?

协议费

投票权

保护挂钩

协议费由协议提供的服务收取:

cvxCRV0%

sdCRV16%

yCRV10%

投票权:

cvxCRV不提供投票权,也不分享贿赂收入;

yCRV不提供投票权,但分享贿赂收入;

sdCRV提供投票权和贿赂收入,但为了支持veSDT质押者而减少了投票权和贿赂收入

为了维护挂钩,所有的协议都将CRV引导到他们各自的LPs

在挂钩价格低于0.99时,Stakedao会用贿赂收入购买sdCRV并分配给质押者

CRV流动性包装的最佳玩法是什么?

首先,我必须说,我不拥有任何CRV或其包装物,我一直看跌CRV代币和终身现金流

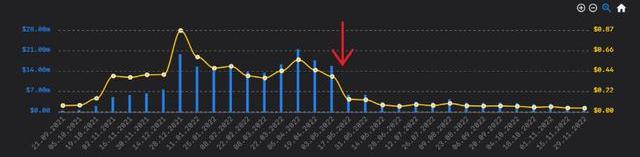

尽管约50%的CRV被永远锁定,它仍然缺乏超过CRV排放的购买动力。

如果所有CRV都被锁定,那么收益率将被严重稀释

由于CRV价格与CurveFinance中的TVL一起下降,所以贿赂价值也在下降

然而,因为引入了crvUSD,我看到了Curve的潜力。它可以推动更多的交易量和TVL回到平台上

但只有在实际部署后才能看到结局如何

在我看来,yCRV正在赢得Curve流动性包装的战争,因为它提供最高的收益和最简单的用户体验

如果一些用户拥有veSDT,他们可能会发现sdCRV解决方案更有吸引力,因为它的投票会同时提升所有的用户流动性锁仓:

在这种情况下,绝对的失败者是cvxCRV。它的收益率最低,没有投票权或贿赂收入,挂钩能力弱等等

我预计cvxCRV将进一步贬值,直到它与yCRV收益率达到平衡

Convex的另一个问题是,在可预见的未来,不太可能有人铸造新的cvxCRV--市场上有5千万个"廉价"cvxCRV

意味着Convex在veCRV供应方面的总所有权很可能会进一步减少

文章就到这里了,我会在交流群做更仔细的分析,如果想加入我的圈子,所有资讯平台均为

公链是Web3领域最重要的基础设施,也是行业中竞争最激烈的赛道之一。如今公链竞争白热化,新公链还有机会吗?以往论及公链的发展,我们总会谈论谁是真正的“以太坊杀手”?谁将成为下一个“以太坊”?诚然.

1900/1/1 0:00:00比特币作为一种新型的数字资产交易形式,受到了很多人的追捧。但是实际交易中经常会出现以下七种错误。作为交易者,我们应该避开它们.

1900/1/1 0:00:00如何投资 投资加密货币起初似乎令人生畏,但通过几个简单的步骤,任何人都可以开始。第一步是选择信誉良好的加密货币交易所。做一些研究,找到一个声誉良好、费用低、加密货币种类繁多的交易所.

1900/1/1 0:00:00由于FTX破产,比特币在7天内下跌近20%,交易价格为16,789美元,这导致市场混乱和避险情绪。另一方面,价值第二高的加密货币以太坊在过去7天中暴跌20%以上,交易价格为1,252.20美元.

1900/1/1 0:00:00昨日大饼如期一般的跌下去,不过也说过跌的不会太多!就目前情况的话也就是次级别的类似于扎针一样的跌破,现阶段依然还是处于一个中枢之中,目前已经震荡了很久时间了6月份震荡到目前已经2个月了.

1900/1/1 0:00:00比特币的价格飞涨,某些山寨币也取得了令人难以置信的增长。问题是为什么在加密货币中看到暴涨?币安创建了一个行业复苏计划基金,拥有10亿美元的BUSD稳定币.

1900/1/1 0:00:00