文/Consensys;译/金色财经xiaozou

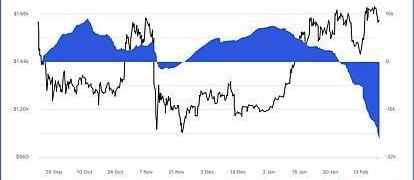

以太坊转向权益证明使新的ETH发行量减少了88%。这种惊人的ETH发行量的减少,加上EIP-1559燃烧ETH,导致以太坊出现史上最严重的通缩时刻。

图1:以太坊合并后的ETH净供应量。来源:ConsenSys、Glassnode

它还催生了一波新的流动性质押协议,为持有少于32ETH的用户提供了一种简单的方式,可以将他们的存款与他人存款合并或“pool”到一起。一旦池的价值超过32ETH,用户就可以共同资助一个新的验证者,并根据存款比例获得质押奖励。在存款入池后,用户会获得一个流动性质押代币,这是一个ERC-20代币,代表用户的质押本金,以及随着时间的推移所产生的奖励。

金色午报 | 9月22日午间重要动态一览:7:00-12:00关键词:SEC、波卡、Uniswap、巴西

1. 美国货币监理署和SEC首次发布稳定币指南;

2. 波卡二层扩容协议Plasm三周内已锁定8万枚ETH;

3. 一群匿名Uniswap用户联合推出社区代币UNII以支持Uniswap发展;

4. 巴西基金管理公司与纳斯达克合作将推出比特币ETF;

5. 韩国互联网巨头Kakao或有意涉足DeFi领域;

6. 摩根溪联合创始人:将在数字艺术领域进行大量投资;

7. 雪崩协议Avalanche主网已上线 1.6亿AVAX参与质押;

8. BTS主网5.0.0版本已发布 并将于9月29日凌晨1点激活。[2020/9/22]

除了提供更容易的质押头寸退出流动性,LST还可以在整个DeFi中用作抵押资产,因此持有人可以复利获得质押奖励。这些价值特性使LST在近几个月大受欢迎热度不减。

金色财经挖矿数据播报 | BSV今日全网算力下降2.08%:金色财经报道,据蜘蛛矿池数据显示:

ETH全网算力183.077TH/s,挖矿难度2303.32,目前区块高度10151280,理论收益0.00856205/100MH/天。

BTC全网算力92.601EH/s,挖矿难度15.14T,目前区块高度631984,理论收益0.00000903/T/天。

BSV全网算力2.070EH/s,挖矿难度0.28T,目前区块高度636832,理论收益0.00043478/T/天。

BCH全网算力2.549EH/s,挖矿难度0.36T,目前区块高度637024,理论收益0.00035314/T/天。[2020/5/28]

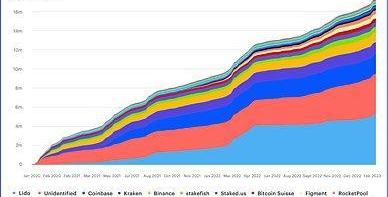

在以太坊上采用LST已经导致了网络上ETH质押的强劲增长。2022年全年,ETH质押增长了80%,达1590万。在撰写本文时,ETH验证者超过525,000个。

金色相对论 | 袁煜明:目前区块链产业结构上有底层基础设施和政策与标准两方面欠缺:在本期金色相对论中,针对“目前区块链产业结构上有哪些欠缺?”的问题,火币中国CEO袁煜明表示最主要是两部分,一个是底层基础设施,当然也在快速发展,但也还需要时间;一个是政策与标准,比如最高法18年9月公布了《最高人民法院关于互联网审理案件若干问题的规定》,就对司法存证的区块链应用起了很好的作用,很多行业还需要这样的政策和标准。[2020/3/3]

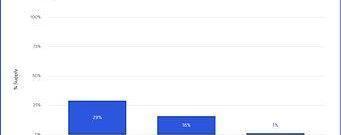

流动性质押提供商是ETH质押的最大贡献者,占整个ETH质押市场的近32%,高于2022年初的20%。Lido是最大的流动性质押提供商,仅Lido一家就占以太坊全部ETH质押的29%以上。

金色财经独家分析 比特币身处何处 预测理由并不充分:最近比特币又涨起来了。而专家的观点常常是涨的时候预测还会涨,最近有分析师预测目前是中期底部,而依据是观察经验,以及加密数字诞生以来有限的数据。金色财经认为,目前比特币短期投资者是否被挤出,纳税压力在比特币价格影响上发挥多大作用,并没有直接的证据。而政策更是影响币价的一个重要因素,这其中的不确定性难以判断。是不是“底部”不重要,而断言是上涨的“中期”就已经足以让一部分人放松对系统性风险的准备。因此,投资者还是应该重点关注分析指出的原因,防范风险,作出自己的判断。[2018/4/16]

图2:所有验证者的ETH质押额。来源:ConsenSys、DuneAnalytics、@Hildobby

金色财经讯:据外媒报道,的“央行”行长彭淮南接受“立法院”议员质疑时表示:“比特币交易应该被纳入反法律的通知机制。”这一表态代表着对待虚拟货币ICO项目等并非完全无条件的接纳。[2017/10/26]

图3:质押提供商的累计ETH质押。来源:ConsenSys、DuneAnalytics、@Hildobby

如上所述,直到上海/Capella升级之前,所有ETH质押和累积的共识层奖励都保持锁定状态。这意味着,尽管流动性代币代表了对底层ETH的所有权,但没有兑换机制。因此,上海/Capella升级预计将降低与质押ETH相关的流动性风险,这反过来又将对DeFi生态产生影响。

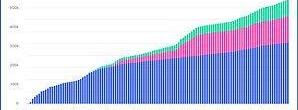

首先是长期验证者大量提取ETH的可能性,他们渴望兑换累积的奖励。然而,验证者的分布和退出机制表明,抛售压力可能会更加有限。大多数长期验证者可以通过其0x00凭证在链上识别,这种情况占所有验证者的58%。。根据DataAlways的数据,长期验证者平均大约每770个ETH可获得2.47个ETH奖励。约占ETH市值的0.6%,初始质押不包括在内,如果立即出售,可能会产生显著的市场影响。

但是,每个区块只有16个验证者可以退出,并且只有0x01凭证验证者有资格退出。这意味着,长期持有者退出头寸的过程很可能是渐进式的。此外,流动性质押提供商兑换的共识层奖励由于质押需求的增长更有可能用于激活新的验证者。

图4:各凭证类型的验证者数量。来源:ConsenSys、DuneAnalytics、@DataAlways

另一个可能的发展方向是,由于质押ETH的流动性风险降低,流动性质押提供商的采用将增长。流动性风险可以说已经被二级市场抵消了,在二级市场上,流动性代币持有者可以在去中心化交易所将代币兑换为ETH。然而,质押代币持续以折扣价交易,而且在市场低迷时期,与美元的挂钩会出现历史性恶化。在2022年6月Terra崩溃后,Lido的流动性质押代币stETH相对于ETH下跌了7%,在2022年11月FTX崩溃后下跌了5%。

图5:LidostETH与ETH对比。来源:CoinMarketCap

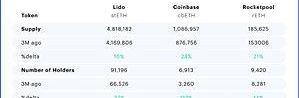

将质押代币直接兑换为底层ETH是一个备受期待的功能,即使对那些使用流动性质押协议进行质押的人来说也是如此。在过去三个月里,所有顶级流动性质押提供商的质押代币供应和唯一持有者的数量都有所增加,Lido的stETH持有者数量增加了37%。与此同时,Coinbase通过其中心化交易所提供了一种流动性质押解决方案,其代币cbETH的持有者数量在同一时期增加了一倍多。这表明,在上海/Capella升级之前,很大一部分非原生web3参与者都可能会质押所持有的ETH。这一趋势也表明,随着具有不同程度专业知识和风险状况的新用户开始参与质押,我们可能会看到提供商的市场细分的加强。

图6:顶级质押代币的关键指标。来源:ConsenSys、Nansen

最后,我们希望看到更多的ETH质押流入DeFi协议。绝大多数流动性质押代币目前没有得到DeFi的使用,当前只有29%的stETH和仅0.65%的cbETH分布于去中心化交易所和借贷池中。原因可能与存储LST以获得跨协议的额外奖励的风险增加有关。例如,以stETH为抵押的贷款会受到stETH/ETH的价格风险的影响,可能会出现波动,并使用户面临清算。在上海/Capella升级后,ETH的流动性质押代币可实现更安全的兑换,可能会为DeFi带来更高效用。

图7:DeFi合约持有的LST供应量。来源:ConsenSys、Nansen

Lido、Coinbase和RocketPool的LST的DeFi采用之间的差异可能在于它们在生态内的整合程度。Lido已成为流动性质押的领头羊,其stETH代币受到比cbETH和rETH加到一起还多的协议支持。但随着跨LST使用的增加,我们可能会有支持范围更广的代币的协议,这也为实现更高交易量和整体生态增长打开了大门。

标签:ETHstETHLSTETH钱包地址ETH挖矿app下载Etherael指什么寓意stETH币stETH价格LST币是什么币

市场的行为是人的行为,行情的背后反应的是人的行为。没有几次失败的经验不会取得成功,搞金融的人都知道做这一行业落魄是正常的,也只是暂时的,等破开心理的那一道砍,早晚都会重新杀进去;币价是有人的行为.

1900/1/1 0:00:00作者:BixinVentures翻译:金色财经0xnaitive 前言 很明显,Web3的未来属于一个多链世界,会拥有大量模块化和整体化的区块链生态系统.

1900/1/1 0:00:00文/ChíPhan,TheTie;译/金色财经xiaozou你的钱其实并不在你的借记卡里,借记卡只是授权你的银行帐户向银行系统数据库发送交易。同样,你的代币也并不在你的加密钱包里.

1900/1/1 0:00:00一、60均线向下走,神仙也犯愁 当币价处于60日均线以下,开口已经调转向下,在后续的波段和做T当中绝大部分都是以阴多阳少,机会有少,稍有一些贪婪就会被套,这种情况一般会持续10-14个月.

1900/1/1 0:00:00盘了几天的BTC又向下踏出那一步,震荡幅度比过去三天幅度开始拉大,币价不怕涨也不怕跌,就怕横盘搞震荡,像这种上去又下来,下来又上去的行情,短线交易进去就是个陷阱,市场人气骤降.

1900/1/1 0:00:00从图上可以看出2/3/4/5月份币价维持在高档盘旋,到了5月份开始走跌,5月份的跌幅也远远超过其他几个月的,跌幅算是足够了,那么6月份将会迎来一波急速拉升行情,这就是趋势.

1900/1/1 0:00:00