DeFi领域的创新几乎是无穷的,项目越来越多。蓝狐笔记最近一直在关注mStable。mStable通过代币池的方式对有相同锚定的代币资产进行整合,从而产生了一些新特性和新用例。

mStable中的mAsset与bAsset

要理解mStable是什么,首先要理解mAsset和bAsset。mAsset意为铸造出来的资产,而bAsset意为一篮子的资产(Basket Asset),在mStable协议中,bAsset是指支撑mAsset(如mUSD、mBTC)的一系列底层抵押资产,这些资产有一定的权重比例。bAsset池中资产(一篮子资产)的构成和权重未来会根据MTA代币持有人的治理投票进行改变。

也就是说,mAsset是利用mStable协议生成的mToken。例如可以通过mStable协议铸造出mUSD、mBTC、mGLD等。所以,mUSD、mBTC、mGLD都是mAsset,也就是通过mStable协议铸造出来的代币。

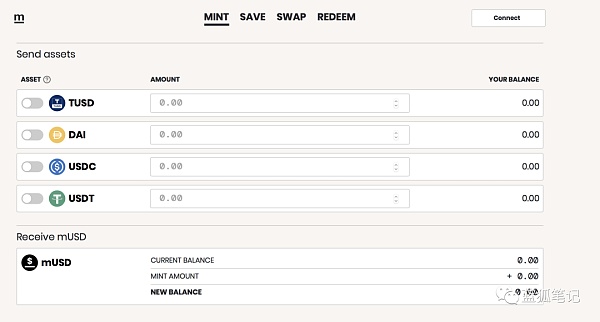

那么要铸造出mAsset,需要什么来支撑呢?用bAsset(一篮子具有相同锚定的资产)。也就是,在mStable中要铸造出mAsset(如mUSD),需要用其他具有相同锚定的代币资产作为抵押,但其抵押跟Maker等不同,它是代币池的模式。这些代币池中的资产成为bAsset,也就是篮子中的资产。目前要铸造出mUSD,可通过四种代币(USDT、USDC、TUSD、DAI)生成。

(为了铸造出mUSD,可以使用四种代币生成,SOURCE:mStable)

(为了铸造出mUSD,可以使用四种代币生成,SOURCE:mStable)

富达Q1增持超74.7万股MicroStrategy股票MSTR,当前约2.47亿美元:6月22日消息,据CNNBusiness数据显示,富达投资旗下全资子公司富达管理与研究(Fidelity Management & Research, FMR)于2023年第一季度增持648,975股MicroStrategy股票MSTR(当前约2.15亿美元),为MSTR当季最大的机构交易。FMR净持有746,109股MSTR。

富达旗下三支共同基金Fidelity Global Innovators Investment Trust、Fidelity Canadian Growth Company、Fidelity Global Innovators Class 分别增持33,800股、41,000股、23,587股MicroStrategy股票MSTR。

此外,贝莱德基金管理公司(BlackRock Fund Advisors)于2023年第一季度增持14,923股MicroStrategy股票MSTR,净持有613,015股MSTR。[2023/6/22 21:54:15]

除了mUSD,mStable未来也可以铸造出mBTC、mGLD等。例如mBTC可以通过代币化的BTC(wBTC、sBTC、renBTC、tBTC等)生成,不过目前mStable暂时只支持mUSD。

从以上的阐述,我们可以看出,mStable是铸造mAsset的协议,为了铸造出mAsset,它需要一篮子底层资产的支撑。而有意思的是这些一篮子资产都是具有相同锚定的资产。例如锚定美元的资产(如DAI、USDT、USDC、TUSD)或锚定BTC的资产(如wBTC、renBTC、tBTC、sBTC)。

GoPlus与Hamster达成战略合作伙伴关系:5 月 10 日,据 GoPlus 官方推文,Web3 安全基础设施提供商 GoPlus 与 Web3 SaaS 开发者工具集平台 Hamster 达成战略合作伙伴关系。Hamster 将整合 GoPlus 安全 API,帮助项目实现安全的 Web3 环境。[2023/5/10 14:54:25]

由于有一篮子的具有相同锚定的资产(bAsset),那么,其铸造出来的mAsset(如mUSD、mBTC)就相当于是该资产池的具有流动性的份额,因此,它可用作为交换媒介、计价单位以及价值存储。此外在mStable中,其铸造和赎回都是按照1:1进行的,这里存在套利空间,不过由于每个池中资产都有最大权重,套利空间也是有一定限制的。

已经有了稳定币,为什么还要mUSD?

mStable协议通过具有相同锚定的资产池铸造mAsset,到底有什么用?有不少小伙伴会问:既然已经有了USDT和DAI之类的稳定币,为什么还要mUSD?是不是多此一举?这就涉及到mAsset的一些新属性和新用例。蓝狐笔记以mUSD为例子,来阐述mAsset存在的意义。

对分散化的相同锚定代币的整合

目前稳定币市场上的稳定币非常分散化,从DAI、USDT、USDC、TUSD、BUSD、USDX、PAX、GUSD........它们要做的事情都是锚定美元,实现美元的代币化,如此众多的分散化稳定币会给用户带来体验上的烦恼。mUSD试图通过对稳定币的整合,解决分散化问题,给用户带来更好体验。

简单来说,当用户在各种场景中使用稳定币时,不用担心其使用的稳定币,不管用户存入哪种稳定币(只要是其篮子中稳定币中的一种即可),例如USDC。在该应用集成mStable的SDK后,用户的存储会自动铸造生成mUSD。mUSD不会直接出现在用户界面上,用户看到的只是“USD”或某种稳定币。也就是说,如果商家要求使用USDC支付,而用户只有DAI,用户存入DAI,也可以直接按照1:1的比例进行支付。用户不用担心其背后和底层的逻辑,也不用将DAI兑换为USDC再进行支付。

Brian Armstrong:欧盟的加密法规已将欧盟及其成员国置于领先地位:金色财经报道,Coinbase首席执行官Brian Armstrong在第一季度财报电话会议上表示,解决监管问题对美国来说很重要,因为包括金融中心在内的其他国家都在争夺加密货币领域的领先地位。虽然像欧盟这样的超国家组织已经通过了全面的加密监管,但英国、香港和新加坡等地区变得比美国更加乐观。Armstrong认为,欧盟的加密资产市场 ( MiCA ) 法规已将欧盟及其成员国置于领先地位。[2023/5/7 14:47:54]

这在交易所场景也能用到。比如在期货交易所上,mStable的SDK支持BTC/USD合约。交易所可以接收多种稳定币(DAI、USDC、TUSD等),直接使用这些稳定币参与BTC/USD合约,用户不用进行各种稳定币之间等兑换。这方便了用户体验,增加了交易深度。

稳定币之间的零滑点兑换

mStable中的mAsset是铸造出来的资产,它由一篮子具有相同锚定的资产(bAsset)支撑,而一篮子的资产之间是按照1:1进行兑换的。那么,这些稳定币之间的交易没有滑点。这也导致了大量的套利机会。一旦这些稳定币之间存在价差,只要价差超过gas费用和兑换费用的总和,就可以进行兑换套利。

为什么可以实现零滑点的兑换?一般来说,代币池中的代币都有相同的锚定,长期看对锚定的偏离是暂时的。在某个时间点可能轻微偏离1美元的锚定,但长远看它会围绕1美元进行波动。

mStable协议采用了恒定的联合曲线模式:q(x)+q(y)=k

(mStable的恒定联合曲线,SOURCE:mStable)

(mStable的恒定联合曲线,SOURCE:mStable)

币赢CoinW 首发项目DMST 24小时涨幅超34.87%:据币赢平台官网数据显示,币赢CoinW 潜力区首发项目DMST 24小时涨幅超34.87%,最高涨至0.118USDT。

据悉,DMScript是一家区块链游戏公司,致力于支持和发布视频游戏相关项目,利用区块链技术,这一技术在危机时期也被证明是不可动摇的。[2020/11/13 20:45:28]

这就是它可以1:1兑换的原因,它是恒定的联合曲线。其斜率为恒定,其价格不依赖于代币X和代币Y的供应量。也就是,在进行池中稳定币(bAsset)之间的兑换,只需要支付少量的交易费,而不会产生滑点。在mStable协议中,支撑mUSD的代币池中的稳定币可以1:1兑换,它也允许铸造和赎回任意一种稳定币(当前只有四种),不过前提是其某个稳定币的最大权重没有被打破。

最大权重限制了其套利的空间。最大权重是指池中的某个资产不能超过给定的最大比例,比如35%。这主要是考虑由于兑换池中资产是1:1进行兑换的,这会给系统带来风险。如果池中某资产达到其最大权重,系统的规则会发生改变,不管是铸造mAsset资产,赎回资产、兑换资产,这些规则都会发生改变。超过其最大权重的兑换、铸造或赎回都会暂停,直到下降到最大比重之下。如果用户着急在当时赎回,则按照当时池中资产的比例进行赎回。

如果mUSD中的代币池规模最够大,它会让Curve感到压力吗?

赚取收益

mUSD相当于USDT、USDC、DAI和TUSD(当前的代币池构成)的流动性份额。存入mUSD可以获得利息。mStable将池中的一篮子资产通过Compound或AAVE等第三方借贷协议上获得利息收益,此外,它还可以获得mStable上的部分兑换费用。

mStable将于7月18日进行协议代币MTA拍卖:稳定币聚合协议mStable宣布,将于7月18日在Mesa DEX上进行协议代币MTA的拍卖。mStable表示,此次拍卖的收益将转移至mStable Aragon DAO,并且只有在该协议已实现足够的去中心化治理时才能使用。同时,该拍卖结束或确定MTA的市场价格后,mStable团队将立即在Balancer上创建mUSD / MTA流动性池。

此前消息,MTA代币销售原定于7月15日在Balancer启动,mStable表示新方案将会最大程度地避免“机器人”前端运行,并激励MTA长期持有者,以增强MTA的流动性和交易深度。(Medium)[2020/7/17]

通过协议代币MTA对mUSD实现价值保护

mUSD中的bAsset如果出现脱锚的情况,从而导致处于抵押不足的状态,它可以通过移除脱锚稳定币和MTA兜底的方式来对mUSD进行重新抵押,实现充分抵押,保证对mUSD的价值保护。MTA的价值来源于可以从mStable协议中捕获一定比例的收入。这在下面的MTA代币作用中会进一步阐述。

治理代币MTA

MTA是mStable的协议代币。它有什么用?

MTA首要作用是对mStable的保护。

如果资产池(底层抵押品)出现失败(比如,稳定币脱离锚定),MTA可以对系统进行重新抵押,保证mUSD或其他m资产维持锚定。

也就是说,重新抵押发生在篮子中资产抵押不足时。如果篮子中的一个bAsset失去锚定,通过卖出MTA购买mAsset来偿付这些不可偿付部分的损失。而购买的mAsset会被销毁,减少mAsset的总量,实现可偿付。

假设某个稳定币从1美元降至0.85美元,通过治理决议,可以将它从mUSD的篮子中移除。但系统还是产生了损失,这个时候mASSET需要重新抵押,将MTA售出购买mUSD,直到系统恢复抵押。

举例来说,假设mUSD的代币池包括20%的TUSD、25%的USDT、25%的USDC、30%的DAI。假设市场出现这种情况:TUSD 1美元,USDT 1美元,USDC 1美元,DAI 0.85美元,而mUSD价值变为0.955美元。这个时候DAI会达到其30%的最大比重,因为人们会使用兑换和铸造功能来尽可能套利。

一旦DAI达到最大比重,按照mStable的协议,人们之后的赎回只允许按池中稳定币的比例进行赎回。这时,治理系统可以触发重新抵押。如果通过决议,那么池中的DAI会被拍卖,用来兑换mUSD,然后被销毁。但即便将脱锚的资产从篮子中移除,并对mUSD进行销毁,mUSD的价值还没有恢复到1美元,mUSD仍处于抵押不足状态。这个时候,会将部分质押的MTA进行清算和售出,用于购买mUSD,然后销毁,最后实现mUSD的充分抵押。这跟Maker中的MKR在抵押不足时发挥的作用有类似之处。

MTA的第二个作用是引导出流动性。

mStable上mAsset都是由资产池中资产(bAsset)生成的,如果没有流动性,mStable系统就无法运作。MTA前期作为代币激励,可以激励社区使用稳定币生成mUSD,并在Balancer上提供流动性。这样MTA可以分配给为mStable生态做贡献的用户。

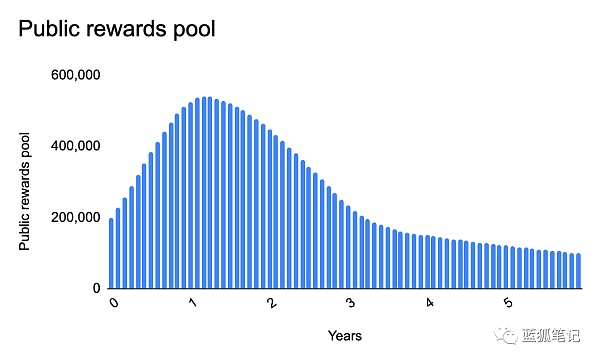

mStable有一个开放奖励池计划,其中20%的MTA(2000万个)奖励给生态的贡献者。在最初15月个上涨,然后逐步下降,直到全部发放完毕。

(mStable开放奖励计划,SOURCE:mStable)

(mStable开放奖励计划,SOURCE:mStable)

具体来说,怎么给生态做贡献?

*在借贷、交易协议中锁定mAsset(如mUSD)的用户,如在Balancer中为mUSD池提供流动性,在借贷协议中提供存款等。

*集成mStable SDK或mStable资产的应用。

例如,用户将1000mUSD在借贷、衍生品、DEX的流动性池中提供流动性,会赚取到对应的MTA。正如目前为Balancer中的mUSD池中提供流动性可以赚取MTA一样。不过它还有一个时间的窗口,比如基于一周,或者基于30天。

回报=(t/T*a/A)*R

其中,t是指用户的mAsset在一个DeFi应用中锁定的时间;T是指总回报的计算时间(如1个月);R是指这个时期总MTA回报;a是指给生态平台做贡献的用户量;A是指所有用户在回报计算时期内为DeFi应用贡献的mAsset总量。

MTA最后的作用是作为治理代币。

MTA是走向去中心化治理的关键之一。MTA质押者会对系统的所有参数设定进行投票,包括兑换费用、分配MTA奖励、篮子代币池的构成(添加或移除代币)、代币池中代币的最大权重等。

MTA的代币分配

根据mStable公开资料,其代币分配组成如下:

*启动时的生态奖励2.8%

*团队22.5%

*当前投资者:12.8%

*未来销售和生态增长:25%

*生态奖励:36.9%

从代币流通看,第一天释放2.8%的代币(包括流动池和初步解锁的生态奖励),也就是280万个MTA代币。三个月后,2020年10月15日会释放11%;六个月后,2021年的1月15日,会释放18.2%;12个月后,2021年的7月15日,总代币释放量达到29.3%,相当于2930万个MTA。

(mStable的MTA代币释放计划,SOURCE:mStable)

(mStable的MTA代币释放计划,SOURCE:mStable)

MTA质押的奖励和风险

为了参与MTA治理,MTA持有人必须将其进行质押。质押会获得质押奖励。质押也存在一定的风险,就是其部分MTA可能会在发生抵押不足情况下(重新抵押时)被清算或被稀释。当然,既然承担了风险和锁定的机会成本,也可以获得MTA、利息、兑换费用等奖励。

质押奖励是浮动的,它会根据MTA质押的数量来确定,这类似于ETH2.0的质押激励模式。它是一个动态平衡的模式,根据重新抵押风险、锁定机会成本和收益之间的对比而定。

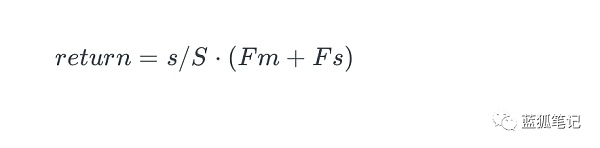

质押回报公式如下:

(MTA代币的质押回报公式,SOURCE:mStable)

其中s是一位用户的MTA质押数量,S是指系统中所有质押的MTA总量。Fm是指该时期内分配给mUSD的费用和利息。Fs是分配给这一时期内的MTA奖励。

近期,河北、贵州、湖南、北京、广州、赣州等多省市发布区块链发展行动规划,对区块链平台建设、促进企业“上链”方面进行规划,国内区块链产业正迎来难得的发展机遇.

1900/1/1 0:00:00通常我们了解新技术的应用,会首先看美国和欧洲,因为这些地区通常是新技术率先采用的地方。通常的情况确实如此,但是具体到数字债券的发行,泰国的数字债券实际上是在全球范围内走在了这个行业的前列.

1900/1/1 0:00:00在经历了一次大熊市之后,以太坊已经再次流行起来。受包括 ETH 价格反弹以及所谓“去中心化金融”(DeFi)的采用等因素的综合影响,以太坊区块链的活跃用户和日交易量都出现了强力增长.

1900/1/1 0:00:00HyperPay IPFS云算力租赁服务产品新品上线,0.88U抢头矿,先到先得!为满足用户不同投资需求,HyperPay IPFS云算力上架4款云算力产品,收益权限时间不同,价格不同.

1900/1/1 0:00:00导语:时至今日区块链技术的应用已被诸多行业熟悉及采用,真正意义上实现了区块链技术对产业的赋能,产业区块链应用也越来越吸引市场的目光,引领着技术发展的新方向.

1900/1/1 0:00:00美国社交媒体推特爆出史诗级安全事故!涉及同一个比特币局。美国时间2020年7月15日,大批名人和知名企业官方推特账户遭黑客入侵,这些账户无一例外都发出同一条推文,发布比特币空投局,许诺任何人.

1900/1/1 0:00:00