分析师|Carol?编辑|Tong?出品|PANews

本月,BTC横盘后开始下跌,从4月1日的开盘价58926.56美元下行至4月27日的收盘价55033.12美元,跌幅约为6.61%。尤其是4月18日,BTC的单日跌幅达到了7.98%,创下今年以来单日跌幅的第三高值。此后的4月23日至26日,BTC多次失守50000美元整数关口,日均振幅高达8.07%。

短短两周时间内,BTC连番高位调整,这让投资者对其未来走势产生的担忧。本轮牛市是否已经结束了?如果还没有结束的话,行情发展到了哪一阶段?

PAData综合分析了公允价值与基本价值、投资收益与市场信心、资金活跃度这3个维度内共7项市场指标,试图从17/18年牛市指标运行情况与当下指标运行情况的对比中找到答案。根据分析,两个时间段的指标运行状况如下:

总体而言,PAData认为:

1)当前各项市场指标都没有表现出行情反转的信号,多项指标处于近年高位,但没有突破前高。

web3可观察性平台Sentio完成640万美元种子轮融资:金色财经报道,?web3 可观察性平台 Sentio?以 3200 万美元的估值完成 640 万美元种子轮融资,风险投资公司 Lightspeed Venture Partners 领投,参与方还包括 Hashkey Capital、Canonical Crypto、Essence VC 和 GSR Ventures。创始人表示,该股权交易于去年 9 月完成。[2023/2/21 12:20:20]

2)从价值角度看,尽管当前市场价格显著高于实际交易的公允价格,但一方面,偏离程度低于17/18年牛市顶峰,这意味着当前市场参与者还能容忍更高的价格共识,币价上行仍有空间;另一方面,供应稀缺性是BTC的内在价值之一,但自第三次减产后,BTC的币价与内在价值长期负向偏离,这意味着当前内在价值的支撑性较好,且有进一步加强支撑的空间。

3)从投资收益与市场信心来看,当前市场上的盈利盘较大,但还未超过17/18年牛市顶峰,而且当前长期投资者的储备风险温和上升,与快速上升并在触顶后立即下降这一标志牛市结束的运行轨迹不同,这表明投资回报仍有吸引力,长期投资者对币价上行仍然有信心。

4)从资金活跃度来看,当前市场资金的活跃度在缓慢提升,但没有加速的倾向,长期持有者的交易活动持续保持较高水平。而且,从短期来看,今年1月初,长期持有者将更多代币投入了流通市场,释放了一定的抛压,近期,这一倾向已经有所回落,市场承压有所缓解,这为币价反弹提供了动力。

5)从具体指标来看,MVRVZScore和盈亏比峰值出现的时间早于币价峰值,这可为投资者提供前瞻性的参考。当指数持续加速上升时,投资者需要警惕风险。

今日恐慌与贪婪指数为25,等级由恐慌转为极度恐慌:金色财经报道,今日恐慌与贪婪指数为25(昨日为29),恐慌程度较昨日有所下降,等级由恐慌转为极度恐慌。

注:恐慌指数阈值为0-100,包含指标:波动性(25%)+市场交易量(25%)+社交媒体热度(15%)+市场调查(15%)+比特币在整个市场中的比例(10%)+谷歌热词分析(10%)。[2022/12/8 21:30:54]

公允价值和内在价值:

市场价格高于公允价格,但仍低于内在价值

价值是价格的基础,价格围绕价值上下波动。如果以BTC供应量的稀缺性作为其内在价值的话,那么根据S/F模型推演,17/18年牛市顶峰期间,BTC市场价格显著高于S/F预估价格,且偏离程度在短期内快速攀升至异常高值223.96%,随后又快速下跌。

但在本轮牛市中,BTC市场价格与S/F预估价格的相对走势尚未表现出相同的轨迹。当前,BTC市场价格低于S/F预估价格,负偏离约38.19%,负偏离程度处于2017年以来的较高水平。实际上,自2020年5月下旬比特币完成第三次减产后,BTC的市场价格较S/F的预估价格长期处于负偏离状态。一方面,这意味着,当前BTC内在价值对市场价格的支撑性较好,泡沫化程度较低,另一方面,这也意味着,内在价值可以为BTC市场价格上行提供进一步的支撑。需要注意的是,S/F偏离指标峰值晚于市场价格峰值出现,这一指标无法预测价格峰值,但有助于帮助投资者确认顶部。

美SEC委员:尚未批准任何比特币现货ETF上市:11月30日消息,美国证券交易委员会 (SEC) 委员 Mark Uyeda 周三在新加坡 ICI 全球资产管理亚洲论坛的间隙表示,迄今为止尚未批准任何比特币现货交易所交易基金 (ETF) 上市。

Uyeda 表示:迄今为止我们收到了很多申请,这些都没有获得批准。Uyeda称,有交易平台提交的申请,SEC 会根据它们的实际情况予以考虑。

金色财经此前报道,美国证券交易委员会(SEC)表示,委员会已经授权基于比特币期货的ETF在交易所上市,未来可能会有更多的申请。[2022/11/30 21:12:13]

从价格表现来看,实时的市场价格与实际交易的公允价格之间也存在差异,这导致市值与实现市值之间存在差异。MVRV是观察市场价格与实际交易的公允价格之间关系的主要指标,一般认为,当MVRV指数大于1时,市场价格高于实际交易的公允价格,即市场价格被高估,反之,当MVRV指数低于1时,市场价格低于实际交易的公允价格,即市场价格被低估。

17/18年牛市顶峰期,MVRV指数的峰值为4.16,指标峰值出现的时间与币价峰值同步,且在峰值出现前半年左右的时间里,该指标始终位于2.45上方,高位运行。当前,MVRV的指数约为2.77,最近5个月左右的时间里,该指标始终高于2.45,这说明,当前的市场价格持续高于实际交易的公允价格。

BTC最后活跃大于10年供应量达到历史新高:金色财经报道,据Glassnode数据显示,BTC最后活跃大于10年的供应量达到历史新高,供应量为 2,549,327.057BTC。[2022/11/24 8:05:09]

但是,本月以来,MVRV指标出现明显的回落,且该指标始终没有超越17/18年的峰值,这显示了投资者对BTC被高估的市场价格仍然有容忍空间。

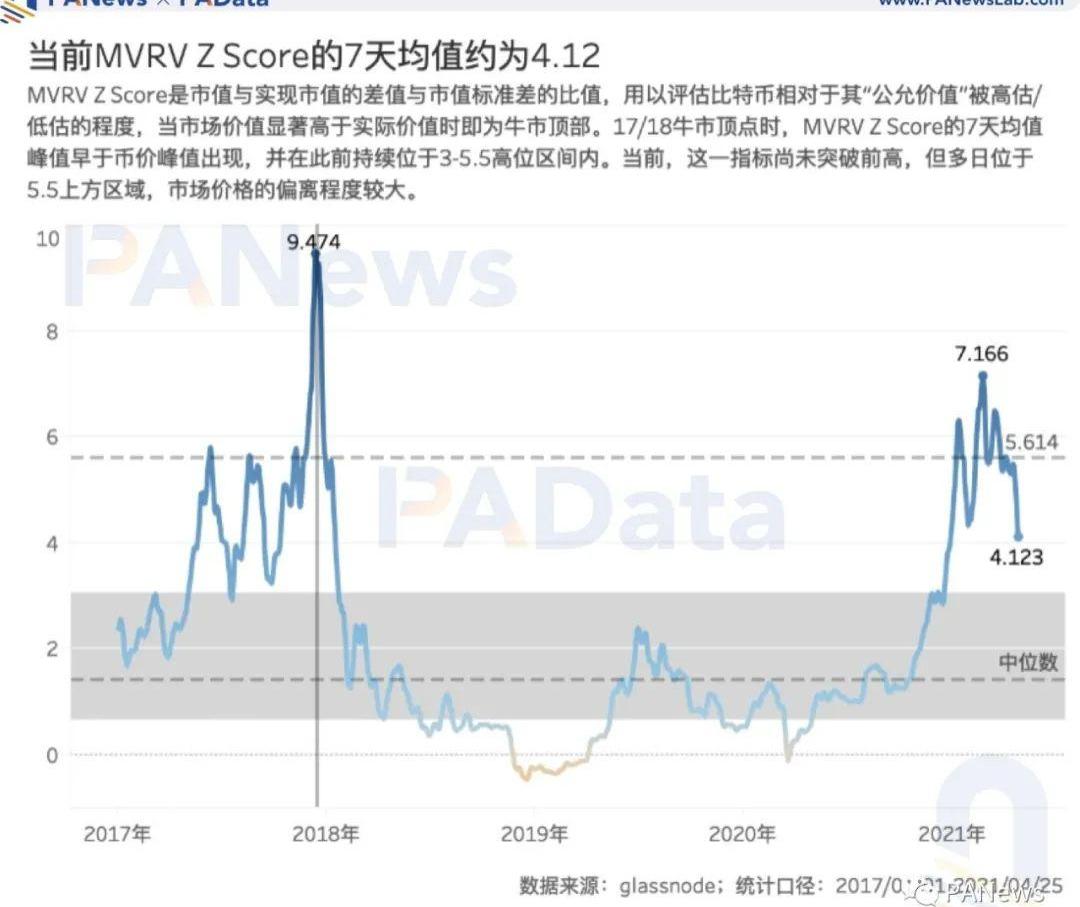

市值和实现市值之差与市值标准差的比值,即MVRVZScore可以用来衡量市场价格被高估的程度。在17/18年牛市顶峰期,MVRVZScore出现了极端高值9.474,在此前半年左右的时间里,该指数持续位于3-5.5的高位区间运行,多次突破95分位线,极端高值达到了9.47。而在本轮牛市中,MVRVZScore也表现出持续高位运行的态势,多次突破95分位线,但最高值7.17尚未突破前高,且3月以来开始回落。当前,该指数约为4.12,仍处于较高水平,说明当前市场价格被高估的程度仍然较高。

Trust Wallet已支持Ronin Network,可以从中存储、发送和接收RON代币:7月20日消息,多链非托管钱包Trust Wallet现在已支持跨链桥Ronin Network,可以直接在Trust Wallet中存储、发送和接收RON代币。Ronin Network是由Axie Infinity母公司Sky Mavis构建的一个与以太坊相关的侧链。RON总供应量上限为10亿枚,发行量每季度通缩。[2022/7/20 2:25:20]

值得注意的是,在与价格相关的指数中,仅MVRVZScore峰值出现的时间早于币价峰值,这可为投资者提供前瞻性的参考。当该指数持续加速上升时,投资者需要警惕风险。

收益与信心:

盈利盘较大,低储备风险显信心

牛市行情的主要表征之一就是大多人筹码能够盈利。根据BTC在链上移动时的价格与当前价格相比的盈亏状态,可以得出实现利润/实现亏损比率,比值大于1,则盈利筹码多于亏损筹码,比值越高,盈利筹码越多;反之则盈利筹码少于亏损筹码。盈利筹码积累到一定的程度会产生获利需求,进而产生抛压,影响币价。?

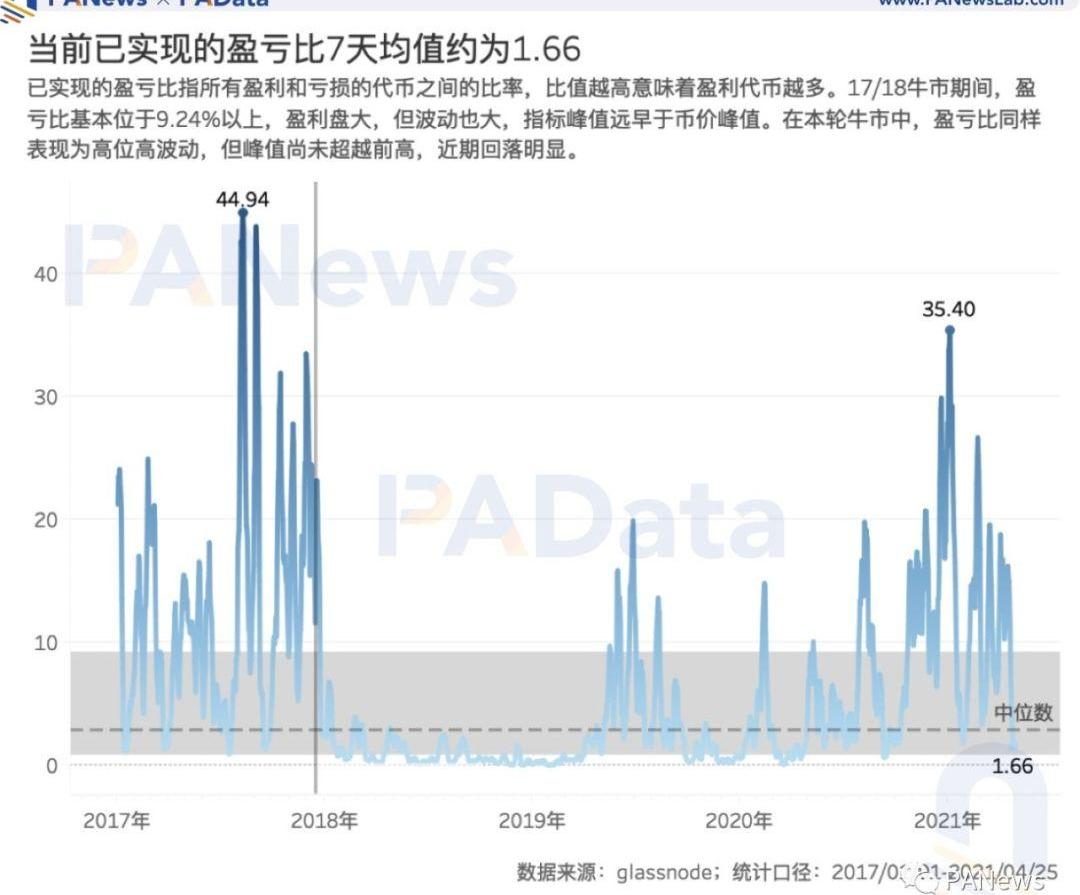

从17/18年牛市期间的盈亏状态来看,盈亏比峰值为44.94,出现的时间比币价峰值早了近4个月。在币价峰值出现前,盈亏比长期高于75分位线,多次高于30,并伴随剧烈震荡。当前,盈亏比已经大幅下跌至1.66,但自去年下半年以来,这一指标长期高于75分位线,最高达到了35.40,但并未突破前高,也未连续创下异常高值,这表明当前的盈利筹码虽然较多,但仍不及上一轮牛市期间,获利抛压也更小,尤其是近期的下跌进一步降低了市场的承压水平。

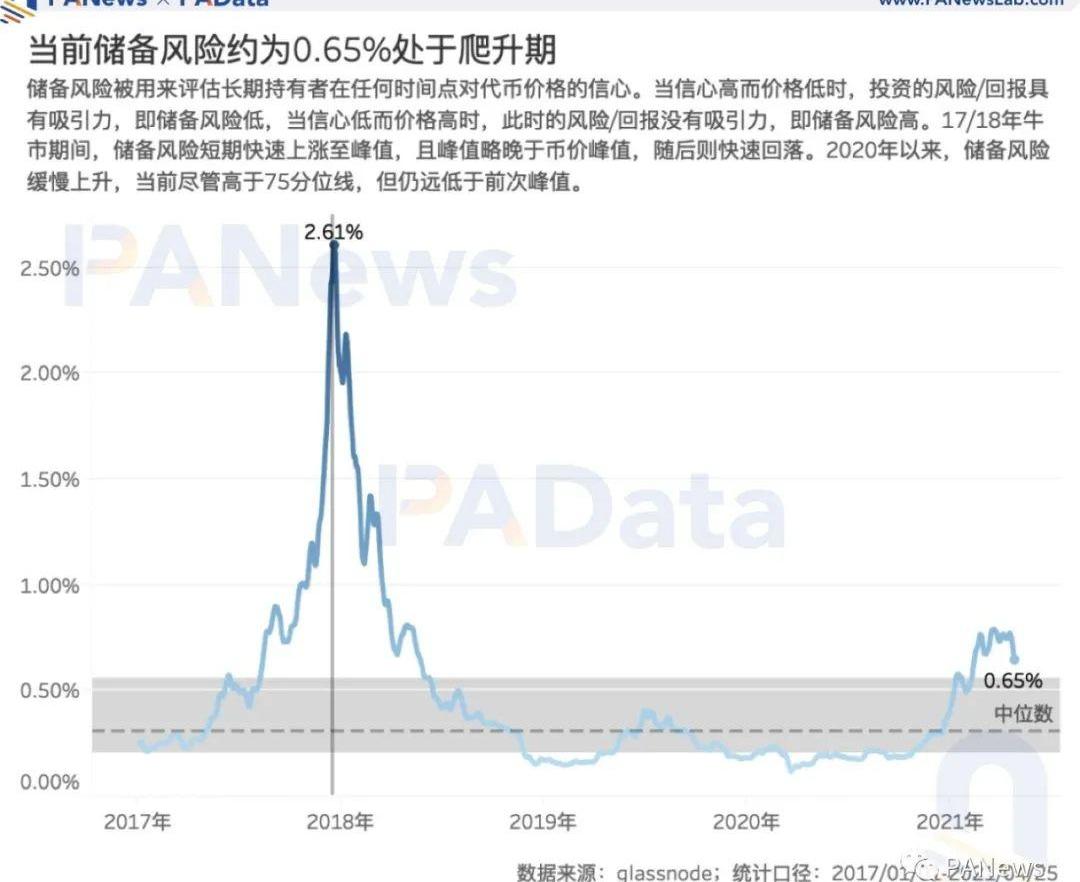

另一方面,储备风险指标也显示出长期持有者对未来BTC上行仍然抱有信心。储备风险模拟了当前价格和长线投资者信心之间的比率,比例越低,则表明投资的风险/回报具有吸引力,反之则表明风险/回报没有吸引力。低储备风险可能持续较长时间,因为机会成本的积累是一个漫长的过程,其通常对应着熊市后期至牛市早期;而高储备风险则往往是一个短暂而迅速的事件,指标反弹往往涵盖了牛市的中后期,并在触顶后迅速逆转。

17/18年牛市期间,储备风险的峰值约为2.61%,指标峰值出现的时间略晚于币价峰值出现的时间,且指标峰值前后的半年时间内,指标先表现为短期快速上升,后表现为短期快速回落,并且始终高于75分位线。

反观2020年下半年以后,储备风险开始反弹,今年1月中旬以后,储备风险长期高于75分位线,但一方面,指标并未明显加速上行,且近期出现回落,另一方面,峰值仅为0.79%,远低于前高。这意味着,当前长期投资者仍然在积累机会成本,风险/回报具有吸引力。

资金活跃度:

交易活动持续保持较高水平,长期持有者已释放一次流动性

活跃度是洞察宏观持有行为变化的指标,有助于识别长期持有者积累或消费的趋势。当很大比例的代币被持有时,积累速度超过链上消费速度时,活跃度将会下降,即活跃度指标趋向于0;当长期持有者开始消费已积累了大量代币,链上消费速度超过积累速度时,活跃度将会增加,即活跃度指标趋向于1。

从17/18年牛市期间的资金活跃度来看,活跃度的峰值为0.61,出现的时间明显晚于币价峰值出现的时间,在达到峰值前,活跃度表现为持续快速上升趋势,达到峰值后温和下降。

直到2020年下半年后,活跃度才恢复上行,今年1月底以后,活跃度始终高于75分位线。活跃度上升表明当前全网代币的消费速度超过了积累速度。但指标上涨速度较慢,没有出现如前一轮牛市一般的显著加速,这意味着当前的消费和积累行为还处于相对平衡的过程中,市场面对的抛压还在承受范围内,这为未来BTC上涨提供了可能。

另一方面,从休眠指数来看,长期持有者重新分配代币的倾向在提高。休眠指数描述的是单位时间被破坏的总额与交易总额的比率。高休眠值意味着,当天花费的代币处于非流动状态的时间更长,这表明长期持有者释放了流动性;较低的休眠值意味着当天被交易的代币相对较年轻,这表明长期持有者的代币仍然处于持有状态。通常而言,高休眠意味着熊市,而低休眠意味着牛市。

17/18年牛市期间,休眠指数长期位于50分位线以下,多次跌破25分位线,最低到达4.09。当币价达到峰值时,休眠指数只有10.25,而在此之前,休眠指数出现过两个小高峰。

但当前经历的牛市有所不同,2020年下半年后,休眠指数有了明显的上升,最高于1月初一度达到51.94,这表明长期持有者将更多代币投入了流通市场,已经释放了一定的抛压,而近期,这一倾向已经有所回落,休眠指数开始下降,市场承压有所缓解,这为币价反弹提供了动力。

需要强调的是,随着行业的深入发展,市场也在持续变化,当前经历的牛市与上一轮牛市相比,已经存在诸多不同,因此,对市场指标的阐释需要更多地从趋势,即从牛市期间投资者的相对固定的行为模式角度去理解,而不能执着于指标的绝对数值变化,指标只能为研判走势提供一定的支撑。

数据说明:

为避免某一天指标的异常增高或降低对整体趋势分析的影响,本文统一分析各项指标的最近7天均值。

据官方消息,UniqueNetwork是Polkadot和Kusama生态系统的下一代NFT链,UniqueNetwork于今日宣布.

1900/1/1 0:00:00摘要基于区块链的产业金融服务项目由中国银行发起,长亮科技为首批服务商。该项目主要应用于供应链金融场景,面向产业链条上下游及衍生生态的企业客户及个人客户预计最多服务企业客户2万户.

1900/1/1 0:00:00据Cryptoglobe消息,自上月比特币价格跌破4万美元大关以来,比特币巨鲸一直在购买比特币,到目前为止已经积累了近20亿美元.

1900/1/1 0:00:00在自由市场中,人们可以在所见范围内自由地探索价值,而目前探索的价值恰好在隐性所有权的数字代币之中.

1900/1/1 0:00:00"你可以为访问数据库付费,通过电子邮件购买软件或通讯,通过网络玩电脑游戏,收到朋友欠你的5美元,或者只是订购一个比萨。这种可能性确实是无限的"。这句话不是来自2011年的比特币介绍视频.

1900/1/1 0:00:00据TheBlock消息,链上指标显示比特币网络活动短期下降明显,数据显示,昨天比特币链上交易数的7天移动平均值下降至217,000,上一次这一数据如此之低是在2018年8月31日.

1900/1/1 0:00:00