作者:JoelJohn,LedgerPrime风投负责人;翻译:金色财经xiaozou

我们知道资产价格有两个驱动因素:流动性和信念。流动性指的是买家进入市场和卖家撤出市场时可用的资本。信念则激励买家或卖家采取行动,而叙事在塑造信念方面起着重要作用。当集体信念动摇时,人们往往急于抛售资产。

不久前的硅谷银行挤兑事件就是集体信念动摇的一个典型例子。但是,当人们对一种资产形成共识,并急于迅速交易时,会发生什么呢?会出现反向挤兑吗?

我想探究一下这个问题。因此,本文将通过研究链上数据了解是谁在交易meme资产,回报如何,以及投入大量资金是否是明智之举。

1、有趣的meme币现象

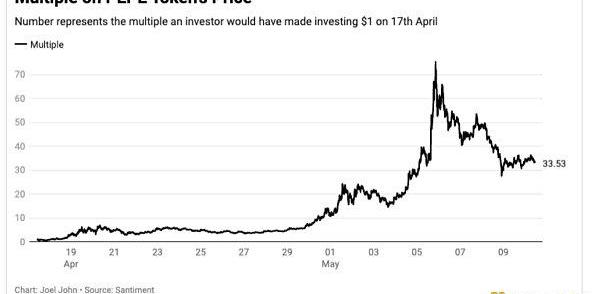

PEPE币过去几周上涨了N多倍。在撰写本文时,PEPE币的交易量已经超过了Solana、Avalanche、Polygon,甚至是Doge。新笑话是否会比老笑话更值钱?我必须坦承,我也不是很清楚。有一种方法可以检验这个问题的答案,那就是看代币持有者都在做什么。

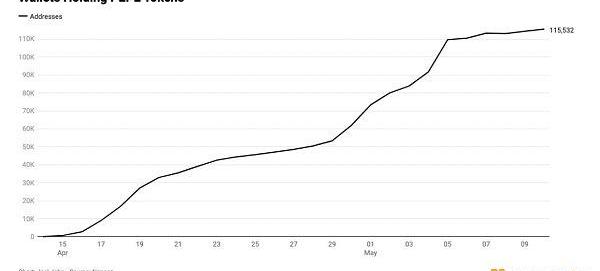

根据Nansen的数据,超过10万个个人钱包持有这些meme资产。超过140万个钱包持有像ShibaInu这样的老meme资产。而协议多年来都难以见到这样的数字。考虑到可扩展性,Aave和Compound分别只有大约30万个独立钱包持有他们的代币。之所以这个数字这么低有部分原因是因为很多用户选择在交易所持仓代币。

所以,一开始,你会看到持有这些资产的钱包数量快速增加,因为去中心化交易所是唯一可以获取它们的途径。注意到下图走势在5月5日左右趋于平缓了吗?这就是PEPE上架币安的时间。因此,交易员有可能选择通过中心化交易所购买这些代币,而非通过去中心化交易所。

Meme资产是一个非常有趣的现象,因为它们同时向我们展示了任何人都可以创建自己的数字资产的能力,还有,随之而来的风险。一方面,支持创建抗审查、可定制的数字工具是加密精神的核心。另一方面,这些也可能是大规模价值的毁灭性武器。

彭博社:Circle是获得硅谷银行政府支持担保的最大储户:6月24日消息,根据彭博社看到的联邦存款保险公司(FDIC)文件,USDC稳定币发行商Circle是获得硅谷银行(SVB)政府支持担保的最大储户。FDIC担保其在该银行持有的超过33亿美元,当时占支持其美元稳定币储备的8.2%。最大储户名单中紧随其后的是该硅谷银行的子公司,然后是专注于科技的风险投资公司红杉资本,其在SVB的存款略高于10亿美元,但仅占其管理的850亿美元资产的一小部分。

该银行三月份倒闭后,USDC曾短暂脱锚,随后恢复稳定,其首席执行官Jeremy Allaire在4月份的共识会议上表示,自事件发生以来,该公司已加强其基础设施。[2023/6/24 21:56:29]

有种监管方式是要求交易所不要上架售卖它们。但这只会意味着,像Uniswap这样的替代方案转而会积累交易量。即使收取0.1%的手续费,交易所每天也能从代币业务上赚取100万美元。

但为什么会有人购买这些资产呢?部分原因是它们填补了彩票留下的空白。在PEPE币上投入低至100美元将在其峰值时变为6000美元,几乎接近新兴市场国家的人均年收入。因此,投机者通常会将少量资金投入到多个meme资产中,希望能快速翻盘。问题在于,许多此类资产的交易缺少基本面,完全依赖发展势头和“氛围”。所以,如果人们相信其他人也愿意购买这些资产,就会有足够多的人出价买入,成为早期进入者。在某种程度上,这是博傻理论的一个经典例子。

早期进入者于我而言听起来像是庞氏局。在持续通胀的环境下,很多事情看起来都像庞氏局。但要考虑这些工具当前表现如何。当一项meme资产发布时,去中心化的交易所将是其第一个交易地点。开发者建立了所谓的“流动性池”,即美元和代币的混合组合。

·?假设有50美元和50个代币,那么一枚代币的价格就是1美元。

美国联邦检察官:SBF创下美国“有史以来最高的审前保释金”:12月23日消息,FTX创始人SBF今日以2.5亿美元保释。美国美国联邦检察官称,本次保释创下美国“有史以来最高的审前保释金”。

据悉,SBF的保释协议是一项“出庭保证书”, 承诺在等待审判期间遵守特定限制,并在时机成熟时出庭。这笔2.5亿美元的保释金由四个人担保,其中至少一人不是SBF家庭成员,不过到目前为止还没有人支付任何费用且只有SBF父母两人签字。(Decrypt)[2022/12/23 22:02:51]

·?有人向池中发送10美元,并获得价值10美元的代币。那么现在池中有60美元和40个代币。

·?鉴于有更多的美元在追逐更少的代币,该币的链上价格现在将变为1.5美元。

我在2020年写过一篇长文,详细介绍了此中的运作原理。Meme资产通常像庞氏局一样进行交易,因为它们的运作原理相似。最开始,若干早期内部人士以非常低的价格购买代币。他们向流动性池贡献少量美元,并获得很多“原生代币”作为回报。基本上,他们只用几美元就能获得大量的代币。

当人们开始讨论该资产时,池中meme币的供应量减少了,从而产生了一种此时价值“上涨”的感觉。当用户亲眼所见这些未实现的收益时,外部噪音更大了,从而吸引更多人购买该meme币。所以就出现了这种场景:数百万美元开始追逐凭空出现的东西。一旦达到了一定的流动性水平,像PEPE币这样的meme资产可能会持续多年,却没有任何得以存在的根本理由。

2、无效的林迪效应

我曾以为这些资产价值会趋向于零,然后死得很惨。但meme币也有自己的林迪效应。一种资产在市场上交易的时间越长,只要它不声称具有某种用途,它就越有可能在市场上存留。Doge就完全符合这一描述。

如果某资产确实具有某种用途但未能达成目标,像币安这样的交易所会迅速指出,该资产承诺的“效用”并不存在,交易量如果不满足上市要求,这项资产最终会下架。看看Mirror协议和Anchor协议,你就可以发现这一点。

这可能是有原因的。大多数由团队发行的代币都有几个发起人,通常是创始人、风险投资人、基金会、协议、实验室、早期员工,或者任何如今那些酷小孩嘴里的那些时髦字眼。当发布一个meme币时,早期发起人成为了早期采用者,他们会用美元购买代币。这种可感知的公平性赋予了meme币合法性。

信标链ETH2合约地址质押数超1475万枚ETH:金色财经报道,根据Tokenview链上数据监测,当前信标链ETH 2合约地址质押存款为14,753,943枚ETH。信标链活跃验证者数达459,059,当前待确认验证者数227。[2022/11/4 12:16:06]

想想比特币是如何被发布到世界上一些最聪明的密码学家的邮件列表中的。亦或在DeFi?summer,发行代币的惯常方式是进行流动性挖矿。即使是投资于真正的链上庞氏局,市场也在乎能否感知到公平性。很讽刺,不是吗?

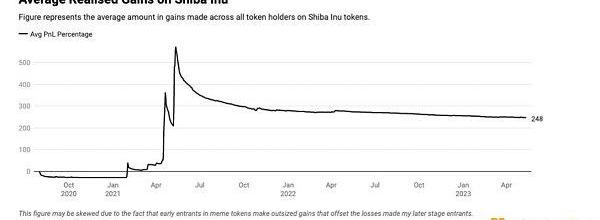

现在你可能认为林迪效应是我捏造出来的。但如果我们看向meme币的链上历史数据,你就会注意到并非如此。一般情况下,meme币最终会为少数早期进入者带来净利润。上图是关于shib的。

就像上周的PEPE币一样,它的叙事在2021年就创下新高。前几周有的钱包从最初的1067美元投资中赚取了数百万美元。来自Nansen的数据显示,随着时间的推移,该网络上的平均实现盈亏约为249%。看起来很好,是吧?但你若把卖家的净PnL进行分类,就不会这么认为了。

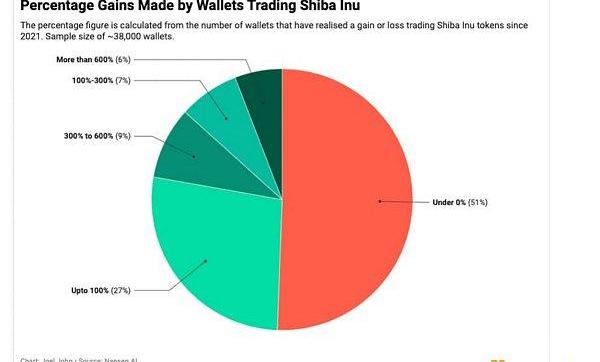

上图显示了交易shib的钱包的收益分布。同一种代币,可以让投资1000美元的人成为百万富翁,也可以让一半的交易员亏损。仔细看下,只有6%的钱包产生了超过600%的超大回报率。这是在2021年——这一年比特币从2万美元的低点上涨到6.9万美元。

因此,对于投资早期meme币的风险和付出,除非你考虑的是绝对的边缘情况,否则回报是不合理的。这些边缘情况是我们在推特上读到的传奇故事——meme币造就了百万富翁。

观点:绝大多数被迫抛售已经发生,市场似乎相对稳定:金色财经消息,图表中的相对稳定助长了人们的希望,即在Terra事件后,危机可能已经结束,这场崩盘还导致对冲基金三箭资本和经纪公司Voyager Digital相继宣布破产。Glassnode首席分析师James Check表示,尽管加密世界的很多杠杆都没有记录在区块链上,因此不受审查,但可见的情况令人鼓舞。“我认为绝大多数被迫抛售已经发生,”Check在接受采访时表示,“从本质上讲,市场似乎相对稳定。”

Check同时警告称,现在市场还剩下两个重要的潜在卖方,其中一方是比特币矿工,他们的矿机价值随着代币的价格暴跌——如果Celsius的挖矿子公司开始卸载其80850台钻机中的一部分来筹集资金,这种压力可能会加剧。另一方是交易员,如果股市再次崩盘,他们会不加区分地抛售各种风险资产。(彭博社)[2022/7/17 2:18:15]

通常,当交易所上市某meme资产时,它会“跨越鸿沟”,实现林迪效应。例如,约23%的shib在交易所上市。对于像Doge这样的代币,该数值约为33%。交易所将meme资产转化为金融产品,将其传递给数百万个不知情的散户,他们会向其投入几百美元。

然后,meme币会转而具有比比特币或以太坊更佳的表现,每次市场反弹时,流动性都会在市场繁荣期流向高风险资产。当一个meme币渐渐远离社区,更像是一种交易工具时,它就会存活下来。像埃隆·马斯克这样有魅力的首席执行官们就很清楚为自己和自家企业创建meme币的重要性,正如下面这条标志性的推文所示。

我们有可信的理由来质疑meme资产是否是零和游戏。在传统资产或盈利性协议中,资产以低于基数的价格交易是没有意义的。如果是这样,那就把自己看作一个价值投资者,进行资本分配。熊市意味着资产以大幅折扣价交易。例如,Uniswap仅上个月就产生了约2,800万美元的费用。你可以围绕这些数据创建一个乐观的、称心如意的估值模型,因为人们会利用这些数据进行投资决策。

Lido Finance提醒用户从Anchor中撤出bETH并转换为stETH:5月25日消息,质押协议Lido Finance在推特上提醒称,请使用anchor.lido.fi.从Anchor中撤出bETH并解封(unwrap)为stETH。所有的stETH资金都是安全的,但由于围绕UST的极端市场情况,bETH的每日奖励没有积累。[2022/5/25 3:40:31]

假设价格将追随采用情况,最终,采用将增长到一个点,恰好与资产价格对齐。人们进行传统投资时,他们是在为承担投资风险及投资上涨的可能性而买单。当你买入JPEG时,你购买的像素可能会根据拥有相同资产的其他人的社交图谱找到相对价值。埃隆·马斯克的一篇推文为MiladyNFT带来了凡勃伦效应,其最近的交易量激增。

Meme币不一样,因为它的价值是由围绕着它的氛围决定的。当气氛完美无瑕时,相关数字看起来就不错。但信心最终会耗尽,人们会以极低的价格抛售代币,或者一直持有到市场再次反弹。所以需要从更大的用户群体中攫取资源,才能让少数早期进入者变得富有。

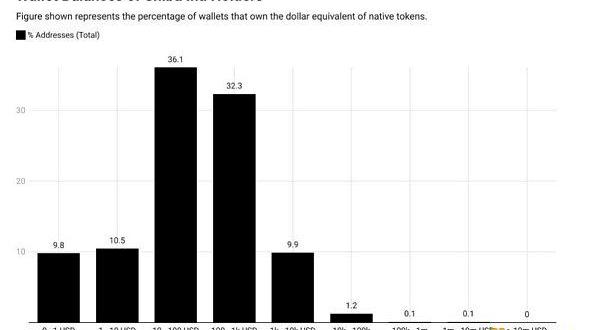

为了理解其中缘由,可以参考一下持有meme资产的钱包分布情况。以下是shib的数据。仔细看,你会发现大约78%的钱包持有者的持仓额在1000美元以下。大多数代币经济体都遵循类似的钟形曲线,但仍能表明散户资本普遍流向了meme资产,而代币则集中在少数钱包中。例如,根据IntoTheBlock的数据,大约80%的shib被58个钱包所持有。

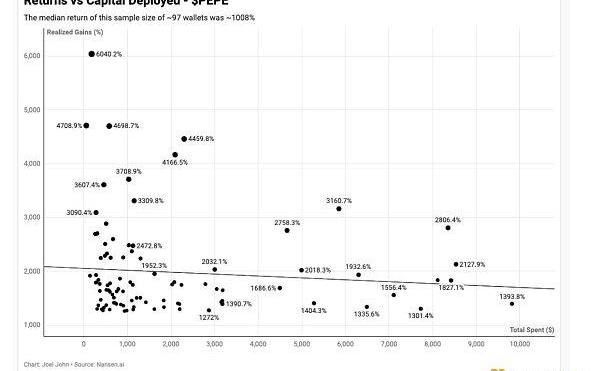

这里需要警告的是,新的meme项目很少能从小额资金投入中获得大规模回报。在PEPE币最近的上涨中,我看到的六位数投资中最大的一笔回报是10万美元本金在三周内变成了100万美元。

为了弄清如何有效投资如PEPE币这样的meme资产,我选取了实现收益最高的100个钱包作为样本,然后绘制了它们的初始投资金额。在这100个钱包中,只有3个钱包的初始投资额超过了1万美元。正如你所料,大多数获得巨额回报的投资者都是那些投资金额较小的钱包。对于这些数据可以有两种解释。

·?meme资产给小型投资者提供了一种赚取巨额回报的方式。

·?或者这些通常是内部人士的钱包,他们比其他人更早参与了庞氏局。

有个方法可以验证这一假设,那就是研究这些钱包的历史活动。不幸的是,这超出了本文范围,可能是学术项目需要考虑的。

我应该遏制自己对这些资产进行更多链上分析的冲动。但如果要总结一下我们目前所看到的,那就是:

·?只要有大型交易所支持,meme资产就可以产生林迪效应,成为金融产品。

·?一小部分进行小额投资的早期进入者可以获得丰厚的回报。关键是“要够早”。

·?大多数投资者的投资金额都低于1000美元。

·?我们看到的大部分丰厚回报都来自于1万美元以下的投资。

·?Meme资产类似于庞氏局,因为如果买方的流动性停止流入,它们可能会迅速灭亡。而交易所在中间架起了桥梁。

3、偏见的季节

人们常常会乐观地看待这个世界。相比槽糕的结局,人们更愿意相信好的结果。这种倾向通常被称为Pollyanna原则,是一种积极偏向。乐观是社会正常运转的必要特性。但如果你是一个徒或投资者,乐观可能会为你带来不应有的伤害。徒可能会相信结果将对他们有利。投资者通常假定其他投资者已经进行了必要的尽职调查。

在市场中我们常见此类故事。Luna破产一年后,很少有人会谈论400亿美元的价值是如何消失不见的。反而,我们关心的是下一轮大幅反弹将从何而来。另一种偏见是近期偏见。最近关于物价上涨的消息让我们相信这将是一个持久趋势。

还有因在社交媒体上看到他人大赚一笔的消息而产生的meme欲望。如果看看YouTube或Instagram,你就会发现这些社交媒体上不断在兜售人们应该“掌控”自己财务的想法。确实,一个人应该掌控自己的财务,就像掌控自己的健康一样。但“掌控”并不意味着要把自己的毕生积蓄投入到一个滑稽的代币上。通常情况下,如果投资者对加密货币等资产类型有主题敞口,那么他们最好什么都不要做。

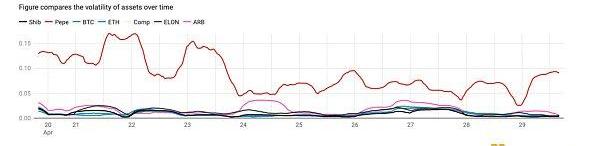

第三个原因更有可能:与波动性有关。许多加密原生用户用比特币或以太坊来衡量他们的财富。要想在市场上超越其他人,就需要承担更多的风险。在波动性较小的时期,即使是杠杆交易也不一定能创造出交易员所追求的回报。因此,他们在可疑资产上承担越来越高的风险,他们认为这些资产中多数价值将归零,而有些将帮助他们创造巨额回报。

随着meme币在公共领域的影响力越来越小,其波动曲线开始模仿其他代币。上图可见,Doge和Shib这两个早期meme资产开始表现出与比特币类似的波动。

够讽刺的是,大型基金经理也有这种倾向,即进行风险更高的押注,并一直持有,直到为时已晚。最近的一篇名为“加密货币的竞争和投机”的文章对2016年至2022年间进行加密货币投资的共同基金经理进行研究。文章指出,较早进入的基金经理,将资金投入到基金中,其表现优于较晚进入、模仿他们的同行。

在牛市和熊市周期中,进行早期投资的经理也更善于对冲和退出加密货币。这与散户朋友们没有太大的不同,他们只是想尽早参与一场meme币热潮而已。

事实是,无论我们采取何种道德立场,meme资产都将继续存在。只需几次点击,就可以找到发行和交易meme资产的工具。只要社区愿意团结在它们周围,我们就会看到围绕这些资产的投机活动激增。事实上,监管机构可以发挥作用,要求交易所建立一个框架,规定哪些meme资产是可以上市的,哪些不可以。

我不太清楚币安团队在对PEPE币进行尽职调查时掩饰了哪些“基本面”而不顾数百个团队为自己实打实的产品寻求上市的努力。但是,如果流动性转移到去中心化交易所,监管机构的任何框架都不太可能有任何意义。最极端的情况可能就是像TornadoCash一样被制裁。

我们这个行业面临的问题是,那些在制造很酷的东西的人也在兜售这些垃圾工具。当一个人高歌赞颂堕落行为的同时又要求监管,那么他几乎不会认真对待任何一个人。想象一下,如果乔布斯或扎克伯格整日忙于谈论他们的股票投资组合,而不是痴迷于用户的需求会怎么样。

结果就是,这个行业就像是站在可以改变世界的技术之巅进行金融欺诈的青少年一样。当然还有无数的建设者和研究人员,他们日复一日地努力工作,让资产和技术具有实际效用。

在我们生活的这个时代,金钱就如同meme币。我们这一代人正面临着通货膨胀和失业率上升带来的经济危机。这是一个缓慢的流血过程,以Instagram可爱的滤镜和Tiktok朗朗上口的曲调为标志。我们甚至使用生成式AI来进行艺术和文章创作——太有趣了。人们会想尽一切办法多赚点钱。有时会涉及到meme资产和NFT投资。

我们这个行业所能做的就是对meme资产的投资风险发出更响亮的警告。人们总是可以展示去中心化和区块链可以带来什么好处,而不需要用户把自己的毕生积蓄投入到链上庞氏局中。也许还能让我们了解到,是谁创造了人们可以随时随地使用的有用工具。每次在我们赞美徒之时,我们完全忽略了建设者。

建立一个可持续的生态系统需要两者兼而有之。

巴比特现场报道,12月19日,2020CCF区块链技术大会暨首届中国济南区块链产业发展高峰论坛在山东济南举行。济南市工业和信息化局副局长王冲鶄分享了济南市是区块链产业发展情况和相关政策支持.

1900/1/1 0:00:00据彭博社报道,资产管理公司OneRiver已成为比特币最大的投资者之一。 分析 | DragonEx交易所共计损失602万美元数字资产 已有近百万流入交易所:据PeckShield数字资产护航系.

1900/1/1 0:00:00黄尹旭:中国人民大学交叉科学研究院讲师、法学博士要目一、问题的提出?二、Web2.0架构中“围墙花园”式垄断源起:中心化的平台力量三、破除Web2.

1900/1/1 0:00:00本文将对比zkEVM和zkVM在技术上的差异,并介绍RISCZerozkVM及其即将推出的Bonsai网络.

1900/1/1 0:00:00据彭博社报道,IBM收购了加拿大支付公司ExpertusTechnologiesInc.,该公司现在将成为IBM全球业务服务部门的一部分。IBM和Expertus之间交易的细节尚未透露给媒体.

1900/1/1 0:00:00作者:RachelWolfson编译:陈一鸣链新人们期待已久的对以太坊网络的安全和可扩展性升级,已经按计划于12月1日启动,这对以太坊社区来说,是一个巨大的里程碑.

1900/1/1 0:00:00