原文标题:《AfterShapella,anewdawnforETHyieldproducts》

原文作者:CHRISPOWERS

原文编译:Kxp,BlockBeats

Ethereum的Shapella升级是一个近十年来转向权益证明的巅峰之作。这个升级使得持有PoS的Ethereum可以进行提款,紧随其后的是信标链在2020年11月的上线和Merge在去年9月的完成,这也标志着权益证明链正式被废弃。

2019年和2020年,Ethereum上的DeFi蓬勃发展,ETH在这两年的总锁仓价值中提供了超过一半的资金。Ethereum转向权益证明随之创造了新的赚取Ethereum收益的机会。

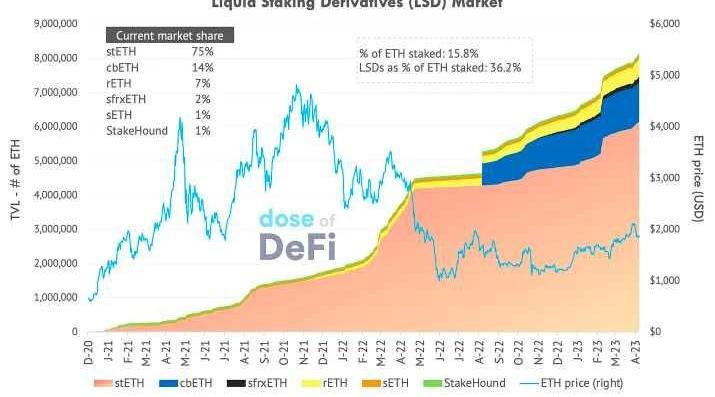

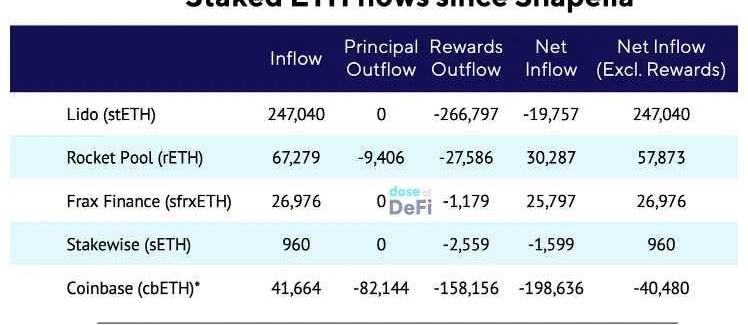

信标链推出不久之后,新的收益机会便开始显现了出来——流动性质押衍生品。Lido的stETH,Coinbase的cbETH和Rocketpool的rETH都允许持有Token直接获得Ethereum质押收益。在过去的两年中,LSD一直保持增长,其受欢迎程度现在将随着Shapella的提款功能开启而加速。

然而,这些Token仅仅是一个开始。期待已久的EigenLayer协议,可以通过测试网络在本月初启动,它使得Ethereum的重质押获得额外收益成为可能。该协议可能会显著降低在Ethereum上构建复杂应用程序的成本。它也可能开启Ethereum再质押Token的新时代,这将重新定义DeFi协议的核心资产基础。

金融科技公司Pezesha完成1100万美元融资:金色财经报道,肯尼亚金融科技公司Pezesha完成1100万美元融资,Women's World Banking Capital Partners II领投,参投方包括Verdant Frontiers Fintech Fund、cFund以及Cardano开发公司IOG,1100万美元融资中还包括了来自Talanton和Verdant Capital Specialist Funds的500万美元债务融资。

据悉,Pezesha建立了一个可扩展的数字借贷基础设施,允许传统和非传统金融机构向中小型企业提供借贷服务。Pezesha表示计划通过利用本地和国际银行机构、高净值个人和DeFi,每年为企业创造1亿美元的融资机会。(Techcruch)[2022/8/30 12:58:04]

Ethereum收益的ETF化?

Ethereum质押Token时代的想法已经得到了高度关注。在上个月的MEVnomics.wtf在线峰会上,Gauntlet的创始人TarunChitra阐述了一个引人注目的愿景:

「我们必然会有一些ETF化的概念,人们会想要不同类别的ETH收益。将会有:

Crust network平行网Crust Shadow成功完成Kusuma平行链注册:5月15日,Crust network平行网Crust Shadow成功完成Kusuma平行链注册,ID为2012。此前,Crust已完成Kusuma平行链插槽竞拍的准备工作,等待竞拍活动开始。[2021/5/15 22:06:38]

·最高等级的ETH收益——纯质押

·稍微有些风险但收益更高的ETH——质押加提交预言机更新

·更高风险的ETH收益选择——数据可用性和预言机更新

我可以想象人们会将ETH碎片化,分配给不同级别的ETH收益风险。」

这一愿景将建立在EigenLayer的ETH再质押协议被广泛采用的基础上。EigenLayer将使Ethereum验证者提供其他基础设施服务以换取额外的奖励。EigenLayer不允许这些额外奖励进行Token化,但Ethereum对于质押的ETH也没有这样做。对LSD市场的深入分析将有助于说明如何推出再质押产品,或者如Tarun所说的ETH收益ETF化。

LSD:Lido的主导地位?

NFT藏家 WhaleShark:NFT是数字资产所有和管理权的必然进化结果:NFT 藏家 WhaleShark 发表推特:“大家总是问我NFT的投资理论以及我为何坚信NFT肯定会在体量上发展得越来越大。我的答案是,加密货币是更好的货币,DeFi是更好的金融服务。NFT是数字资产所有权和管理的必然进化结果。我们生活的这个时代人们在线上花费的时间急剧增加。生活越来越数字化,线上时间越来越多,数字资产的价值自然会上涨。在这个时代,人们更愿意买入和持有数字资产和收藏品,即使他们“不真正”拥有这些东西。试想一下如果这些数字物品被赋能而从现在的围城中释放出来的世界。传统房地产很贵,几十年前,你的祖父可以用两年的工资买下一套房,但是现在几乎不可能。数字化也是一种经济选择。所有这些趋势都指向人类朝着数字化的自然迁徙,在这个过程中,需要科技确认资产的来源以及珍稀程度,并且提供真正的所有和管理权。NFT的未来如此光明,我需要做好防晒措施。”[2021/2/23 17:43:32]

当DeFi在2019年作为一个谜因和市场出现时,它有三个明确的市场领域:借贷、DEX和稳定币。LSD已经巩固了自己作为DeFi空间第四个主要市场的地位。

ETC:使用Keccak256或者SHA3算法将使ETC成为潜在的领导者:以太坊经典发推表示:使用Keccak256或者SHA3算法将使ETC处在一个独特的位置。就其自己挖矿算法的哈希率而言,将会成为潜在的领导者。[2020/9/7]

Lido取得了早期的领先地位,并没有后退。它吸引了数十家知名的验证者公司,然后专注于DeFi集成。它还推出了一个Curve稳定池,并向其提供LDOToken激励以建立链上流动性。在2021年和2022年初期,这种强大的链上流动性帮助stETH维持了与ETH的1:?1挂钩,尽管在撤回后只能通过Lido兑换为ETH的情况下。

一旦建立了链上流动性,Lido就开始将stETH整合到借贷协议中。Aave也在2022年2月将其作为质押品加入。这导致了一种流行的递归借贷策略:以stETH作为质押,借出ETH,然后用借入的ETH购买stETH——如此反复循环。这成为了一个杠杆化的ETH质押策略,但在Terra和3AC崩溃期间的市场波动日子里,stETH从ETH脱钩。

公告 | 石榴矿池上线 Handshake矿池和定制化挖矿软件:据石榴矿池官方消息指出,其已上线 Handshake矿池 和 Handshake 定制化挖矿软件。目前石榴矿池的Handshake出块率占全网60%以上,其定制化挖矿软件6miner,挖矿效率比官方miner高50%以上。石榴矿池(6block)聚焦于数字货币领域内的“独角兽”项目,提供挖矿、矿池、矿机、钱包等解决方案。[2020/2/5]

LSD:剩下的最佳选择

·Coinbase的第二大LSD是cbETH,反映了它在稳定币市场中USDC的第二位置。cbETH于2022年10月推出,具有吸引Coinbase托管ETH的大量零售和机构投资者的优势。就像它的法定入口使它成为稳定币市场的主要参与者一样,对于LSD也是如此。它还收取最高费用。Coinbase最大的担忧是监管。鉴于Coinbase目前面临的强烈审查,很难想象Gensler先生会忽略一个承诺收益的Token。但监管并不是Coinbase唯一的问题。随着币安宣布进入LSD市场,交易所车道将面临更多竞争,这一点也是如此。

·RocketPool是主要LSD中最分散的。它也是最古老的,起源可以追溯到2016年。重要的是,成为Rocketpool节点运营商是无需许可的。随着上周发布的Atlas升级,节点运营商只需要8个ETH即可加入协议,使他们参与协议的风险增加。

·Frax于去年11月推出其LSD。它相当集中,但打算在未来转向类似RocketPool的模式。Frax通过有效的流动性挖掘策略以及将其整合到其FraxLend产品中开拓了市场份额。

除此之外,至少有六个更小的LSD试图在不断增长的市场中打出一片天。我们很难为普通的LSD找到新颖的思路,但EigenLayer和ETH再质押将会收获赢得市场份额的机会。

EigenLayer:ETH收益的下一次迭代

EigenLayer由华盛顿大学的教授、UW区块链实验室主任SreeramKannan创立。在过去几个月中,EigenLayer已被Vitalik和其他核心Ethereum开发人员引用为解决Ethereum最棘手问题的解决方案。此外,该公司刚刚宣布进行了5,?000万美元的A轮融资,由区块链资本领投。

斯坦福大学的学生BridgetHarris很好地解释了再质押的优势:

「通常情况下,开发者需要在在Ethereum之外进行创新,或者基于EVM进行构建,但必须遵守上述约束条件之间进行选择,这些项目需要积极验证服务才能实现适当的验证。然而,建立AVS会带来重大的限制。」

「EigenLayer提出了一种解决这些问题的方案,即通过再质押和自由市场治理,将Ethereum验证者集所提供的安全性应用于这些模块上,以实现集成的安全性。」

与其启动一个网络,EigenLayer将招募Ethereum验证者来运行特定应用程序的其他服务。关键是利用验证者背后质押的ETH,以确保它们执行获得奖励的任务。要参与其中,验证者必须将其ETH质押撤回地址分配给EigenLayer。这将使得如果验证者不按照它同意的特定条件行事,其ETH可能会被削减。

通过这种模式,EigenLayer可以作为「Ethereum的分段网络」,在实施核心协议之前测试新功能。它还可以使验证者达成共识,实现MEV平滑,或者通过削减试图获得超过其公平份额的任何验证者来重新分配MEV利润。

最终,EigenLayer的核心目标是激励ETH持有者寻求更高的收益。

再质押LSD

在其白皮书中,EigenLayer明确表示,它并未将LSD确定为核心协议。

但我们可以看到未来的趋势,创造基于ETH再质押收益的Token化版本将变得更加困难。LSD都打包了来自Ethereum协议奖励的相同基础收益,尽管它们还引入了运行MEV-boost的额外回报。EigenLayer构想了数百种不同的ETH验证者收益机会。使它们可以互换的确实会是一个挑战。

我们相信,流动性再质押衍生品将采取与当前LSD相同的形式。EigenLayer旨在接受LSDToken本身,因此投资者可以在EigenLayer中质押stETH或cbETH,然后委托给运行更高回报服务的验证者。这是与现有系统和验证者集成的好方法,但无法提供足够的互换性和流动性以与DeFi进行交互,需要新的Token来捕捉额外的回报。

对于有志于开发流动性再质押衍生品的人来说,最重要的是围绕Ethereum应用程序急需的核心服务进行构建:一个既安全又能够提供高收益的服务。在此之后,重点应该放在LSD市场最初的形成方式上。这个简单的公式如下:

步骤1.招募多个顶级质押公司作为可信验证者。

步骤2.推出一个可以捕捉收益并通过Curve或Balancer建立链上流动性的Token。

步骤3.确保Token被主要借贷平台接受作为质押品。

这可能看起来并不复杂,但随着对带有收益的Token越来越敌视的监管环境,这个方案可能会变得复杂。

原文链接

标签:ETHEUMREUMETHERtogetherbnb全部攻略Minereum BSCYFEthereumtogetherbnb游戏官网

来源:字母榜作者:尹磊编辑:王靖憋了几个月后,陆奇终于在几天前宣布了他的“大模型世界观”。圈内其实早有传闻陆奇在研究大模型,在后来的演讲中,他也承认自己几乎被大模型的知识淹没.

1900/1/1 0:00:00作者:DonovanChoy,Bankless翻译:金色财经xiaozou2021年8月以太坊主网实施EIP-1559,标志着以太坊网络第一次开始burnETH.

1900/1/1 0:00:00作者:青城来源:雪豹财经社原文标题:《对话漫友CEO赖春晖:AI来了,漫画家还有未来吗?》 图片来源:由无界AI工具生成FastReading■能靠画漫画养活自己甚至实现财富自由的人只是凤毛麟角.

1900/1/1 0:00:00原文来源于?Dappradar,白泽研究院编译。因篇幅原因略有内容删改,建议感兴趣的读者阅读原文:随着BoredApeYachtClub(BAYC)成立两周年的临近,现在正是回顾YugaLabs.

1900/1/1 0:00:00原文作者:DanielLi,CoinVoice在区块链领域,最大化价值提取问题一直备受关注。MEV?是一种在区块构建过程中通过优化交易顺序从中获利的手段.

1900/1/1 0:00:00来源:量子位所有人都能上手微软Bing了!无需任何等待。只需注册一个账户,首页即可体验。 更关键的是,还有一大堆堪称“家底”的新功能来袭!支持100种语言多模态输出、持续聊天且记录可随时导出、类.

1900/1/1 0:00:00