作者:何不笑

HowdidSVBGetHere?

1、这家银行的盈利模式

SVB与很多传统的储蓄银行类似,也是吸收存款,并以较高的利率放出贷款赚取利差。但它并不面向C端客户,只做B端客户业务。

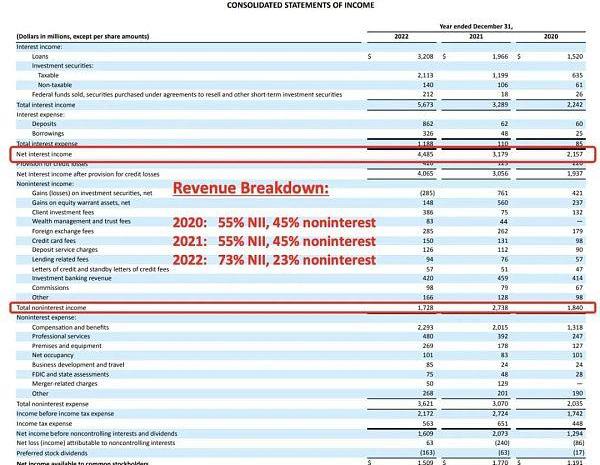

存贷息差收入通常叫做NII。NII是SVB最大利润来源。如下图所示,最近3年占比从55%上升至约73%:

2、怎么就亏损了呢?

SVB的NII主要来自2个业务领域:1)对硅谷大量的初创企业贷款;2)固投收益,主要是国债、MBS。因此,发生以下两种情况,SVB就将面临亏损:

SVB证券旗下部门预计将继续正常运营:金色财经报道,硅谷银行(SVB)证券旗下部门SVB Moffettnathanson预计将继续正常运营。[2023/3/12 12:58:49]

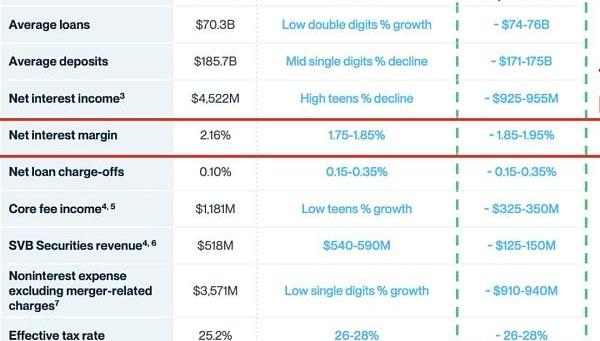

1)硅谷的初创企业们债务违约,还不上贷款或拖欠债务,和/或2)美联储基准利率中途上升。此时,SVB必须卖出自己持有的可出售资产来弥补初创企业违约造成的亏空。此外,利率上升同时也导致SVB在客户储蓄端资金成本增加,而其贷款的利息收入却是保持固定的,因为SVB大量投资于固定利率的美国国债等持有到期债券。所以,被迫出售AFS导致其盈利能力下降,即NIM降低,如下图所示。下下图是SVB的资产构成情况,在资产端,其AFS+HTM投资总额占92%,其中仅房地产抵押债券的投资占比55%,企业债和投资组合仅占8%。这一FI结构导致美联储持续提高利率的情况下,其投资收益能力大幅下降,因为占比确实太高。

Novogratz:对美联储将让储户在SVB事件上遭到资金损失感到震惊:金色财经报道,加密货币投资公司Galaxy?Digital创始人Novogratz:对美联储将让储户在SVB事件上遭到资金损失感到震惊。Galaxy?Digital没有与SVB银行有业务往来。[2023/3/11 12:55:35]

美国联邦存款保险公司:SVB银行被加州监管机构关闭:金色财经报道,美国联邦存款保险公司称,SVB银行被加州监管机构关闭,硅谷银行拥有约2090亿美元资产,该银行是今年第一家破产的受保险机构。硅谷银行受保储户周一可以进入银行。该行主要办公室和分办公室周一重新开放。建立了一个存款保险,指定联邦存款保险FDIC为接管人。硅谷银行有1754亿美元存款。硅谷银行的官方支票将继续兑现。硅谷银行的总部和所有分支机构将于2023年3月13日星期一重新开放。未投保的存款人将收到其未投保资金剩余金额的破产管理证书。[2023/3/11 12:55:08]

3.挤兑是怎么发生的?

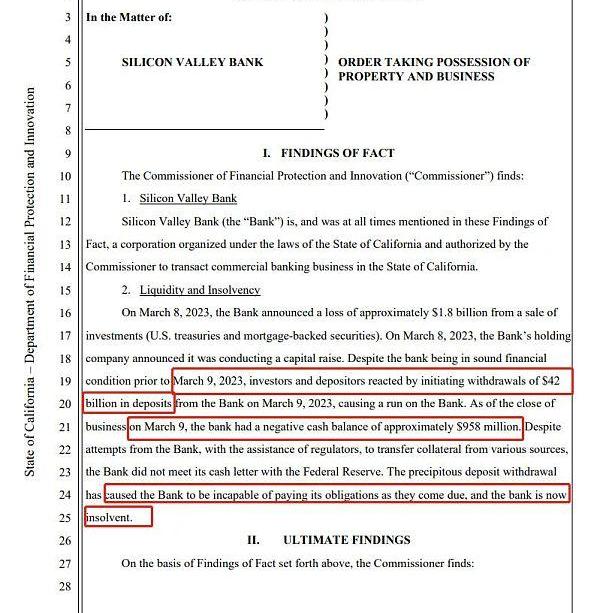

那SVB出售了多少固投资产呢?根据公开信息,到3月8日,SVB宣布将几乎全部约160亿美元的AFS固投组合卖出,这导致其资产减记18亿美元。18亿美元什么概念呢,它相当于SVB一年的净收入数——2022年挣的钱全赔进去了,而且还不够。为了填补这一亏空,它需要在最短时间内筹集到17.5亿美元或等值可交易资产。但SVB的声明引发了客户恐慌。根据加州金融监管当局的报告,截至3月9日营业结束,SVB客户总共取走420亿刀现金,SVB现金余额迅速转为-9.58亿刀,但他们却未能从其他来源筹集到所需的17.5亿缺口。3月10日,随着股价暴跌,SVB最终也放弃了抛售股票套现这条路,这意味着资产出售的努力也宣告失败。

非洲跨境支付创业公司Chipper Cash完成1亿美元C轮融资,SVB Capital领投:非洲跨境支付创业公司Chipper Cash完成1亿美元C轮融资,SVB Capital领投。Deciens Capital、Ribbit Capital和亚马逊首席执行官Jeff Bezos的个人风险投资基金Bezos Expeditions参投。Chipper Cash已在非洲推出加密交易服务。(bitcoinnews)[2021/6/6 23:16:06]

可见,在SVB宣布出售了约160亿美元的AFS导致账面损失18亿美元后,由于:

a)市场的回声室效应;b)预期的自我实现效应;c)流动性问题。

这些因素共同让市场认为,-18亿不会是终点。于是大家都跑去取钱。

4.市场为啥认为-18亿不是终点呢?

问题还在SVB的AFS和HTM二者的结构问题。

实际上,截至2022年第四季度,SVB持有的AFS和HTM总额仅950亿美元,但在近两年硅谷加密货币以及近期chatGPT科技风潮的推动下,这家银行自2019年第四季度至今,其存款扩张了3倍多,大多数硅谷初创企业都在SVB开设账户,巨量资金涌入了这家银行的负债端。所以,它的投资规模也必须跟着水涨船高。这本身没什么问题,问题出在结构配置:与随时可出售的AFS不同,HTM债券收益是以到期后的收益进行估值的,在债券没到期之前,这些预期损益并不计入SVB的当期年报,有助于平稳它的名义波动,稳住投资者信心。但问题是,现在Fed连续加息且力度已接近5%的水平,而SVB的主要投资却只能以远低于5%的收益率记账,客户更愿意把钱取出来去投资货币基金或其他机构债,而SVB却把这些钱大都投向了HTM,出现了期限错配。另外,除了出售的AFS,它还同时在负债端要以4%~5%的储蓄利率揽储融资。

5.?SVB冻结后,其余的客户资产还安全不?

美联储对银行有流动性监管要求,要求银行保持足够的“流动性储备”,也就是要有足够多的高流动资产足以支付30天的支付预期,而SVB目前的LCR约为250%,2个多月的量。因此,理论上,只要不是所有客户都跑来挤兑,SVB仍可保持其资产架构的大致稳定。

如前所述,SVB有90%的资产是各类FI和对企业贷款形成的债权,且已收回了:FI的80%和80%的贷款,总计约1500亿,这一数额对应于?1730亿美元的总存款,所以看起来问题不大。另外,按监管要求,每个账户都有总值25万刀的存款保险,这些保险虽然并不完全都适用于SVB的受影响部分,但它仍是可供后续协调使用的现有资产。

6.个人推测

在我看来,这次挤兑的成形,前段时间FTX的暴雷起到了重要的推动作用,那些因为FTX四眼宅不负责任的行为所引发的债务都幻化成一枚枚加密货币,构成了最初的大洞,这是道德风险凭空制造出的一个深坑,而不是流动性问题。当然,你也可以继续往前追溯,说FTX暴雷是因为Fed加息导致的资金离开了加密货币投资,而Fed加息则可以继续追溯到covid期间被迫进行的过量的货币宽松。不过,整体来看,它与2008年有性质上的不同,因为并非大规模房贷违约导致,兑付刚性较弱。

3月16日,Circle?发文宣布已经基本上清除了所有积压的?USDC?铸造和赎回请求。这也意味着,USDC已基本渡过了本次因硅谷银行“暴雷”而引发的脱锚危机.

1900/1/1 0:00:00作者:fairyproof近日,著名交易所Coinbase发布新闻,宣布上线自己开发的以太坊第二层扩展系统Base。该消息旋即在业内引发热议和讨论.

1900/1/1 0:00:00有限的游戏,其目的在于赢得胜利;无限的游戏,却旨在让游戏永远进行下去。-JamesP.Carse无限游戏是整个Web3游戏的圣杯.

1900/1/1 0:00:00Mar.2023,Daniel数据源:ArbitrumEcosystemOverview虽然L2的甜蜜点一直是DeFi.

1900/1/1 0:00:00原文作者:RTWatson编译:Odaily星球日报,Katie辜经过了一年多的预告,科技巨头亚马逊NFT平台上线正式进入倒计时.

1900/1/1 0:00:00撰文:Karen,ForesightNews作为Web3世界最重要的基础设施和庞大流量入口,加密钱包对于Web3大规模采用的重要性不言而喻.

1900/1/1 0:00:00