文章来源:CipholioVentures

撰文:ScarlettHe

本研究将介绍三个目前在衍生品领域中的王者:dYdX、GMX和SNX。我们将会探讨每个项目的基本概况、重要数据以及代币经济学。

dYdX

一.基本概况

dYdX是一个基于Ethereum的去中心化订单簿式衍生品合约交易所,项目成立于2017年8?月。

dYdX自2017年以来已经进行了四轮融资,共筹集8700万美元,投资名单里包括A16Z、Paradigm、PolychainCapital、Kronos等,资方阵容较强,项目发展资金充足。

二.项目团队

AntonioJuliano?—?CEO。于2015年毕业于普林斯顿大学,计算机专业。曾就职于Uber,2017年创建了名为Weipoint的去中心化网络的搜索引擎。

GeorgeXianZeng?—?COO。毕业于美国普林斯顿大学,曾就职于麦肯锡、Fecebook、Moonship,2022年加入?dYdX。

DavidGogel?—?VP。毕业于宾夕法尼亚大学,曾任职于AIG、RelayNode、GogelX,2020年加入?dYdX。

ArthurCheong?—?Chairman。毕业于南洋理工大学,曾就职于JSTCapital、Zilliqa,2021年加入?dYdX。

三.项目详解

1.发展历程

2.发展现状

建立在StarkWare提供的StarkEXL2解决方案的链上交易所

相比建立在L1上的早期版本,建立在L2提供了更低的交易费用、更好的交易性能、更高的杠杆率、支持更多的交易对。

交易过程中每一笔订单的成交都会上链,但是下单、挂单并不上链,在dYdX服务器上进行,去中心化程度有限。

只在存入资金和赎回资金时需要交gas,此后的交易过程不需要。

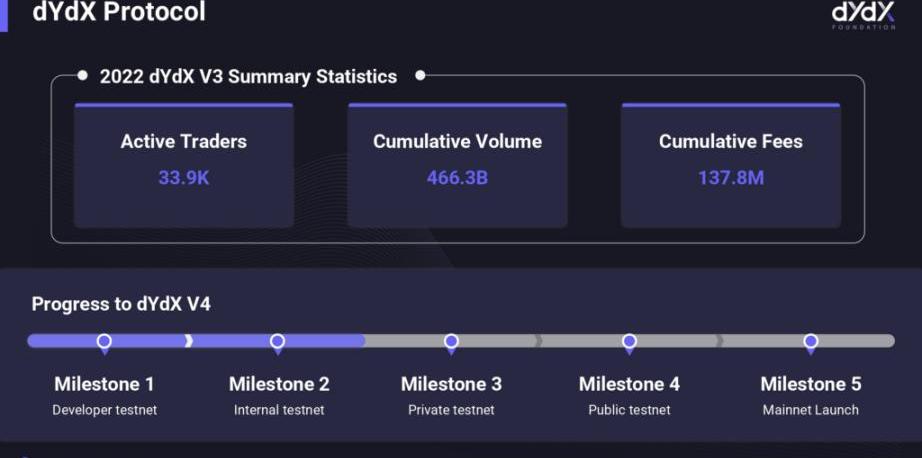

目前正在准备Cosmos上的V4版本,旨在大幅提升去中心化程度;并将协议产生的交易佣金分配给dYdX?的持有者。

dYdX目前只在在Layer2上提供永续合约交易

dYdX支持8种不同的订单类型?—?—市价订单、限价订单、止损市价订单、止损限价订单、追踪止损订单、止盈市价订单、止盈限价订单和一篮子订单。

提供最高20倍的多空双方交易功能,最小杠杆变动倍率为0.01。

交易模式。采用订单簿形式,由专业做市商Wintermute、Altonomy等提供流动性。

资金费率。资金费率由交易量以及dYdX代币持有数量决定。交易量或dYdX代币持有量越大,资金费率越低。

EigenLayer与区块链工具Nethermind建立合作伙伴关系:7月19日消息,再质押平台EigenLayer与区块链工具和基础设施开发商Nethermind建立合作伙伴关系。此次合作旨在通过结合各自的以太坊基础设施和重新抵押功能,推动区块链生态系统内的无需许可的创新。[2023/7/19 11:04:58]

提供iOS端?APP

目前尚未对美国用户提供服务

3.代币经济学

将dYdX平台上交易的角色分为以下三类:

a.交易者:在dYdX上进行永续合约交易。

交易挖矿:每个epoch最后,dYdX协议会空投3835616枚dYdX,根据交易者交易产生的手续费与未平仓量来确定每个交易者在每个epoch?能分到多少奖励。

dYdX交易产生的费用对交易者无分成。

b.专业做市商:专业做市商Wintermute、Altonomy等

流动性提供者挖矿:每个epoch最后,dYdX协议会空投115万枚?dYdX。

c.dYdX:收取交易佣金。

d.质押者:通过质押USDC进入流动性池/安全性池进行流动性质押挖矿。目前两个池子已经关闭,剩余奖励将不会分配,而是累积在奖励金库中,而奖励金库又可以由社区指挥。

四.重要数据

1.运营数据

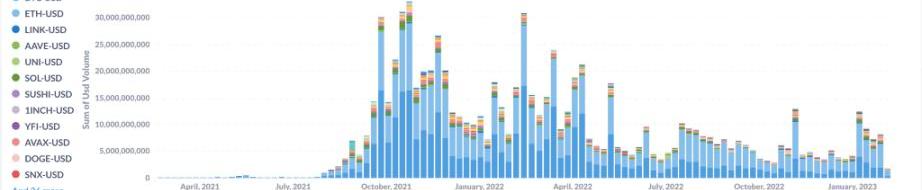

交易量:dYdX的交易量不断增长。随着当前epoch临近结束,dYdX的交易量会出现激增,可见dYdX上的交易者主要是为了交易挖矿而进行交易。年度交易量为$484.21b,2023年2月6日交易量为854.4M,超过Uniswap和SNX,且目前交易主要以USD-BTC和USD-ETH?为主。

年度费用收入:$123.59m

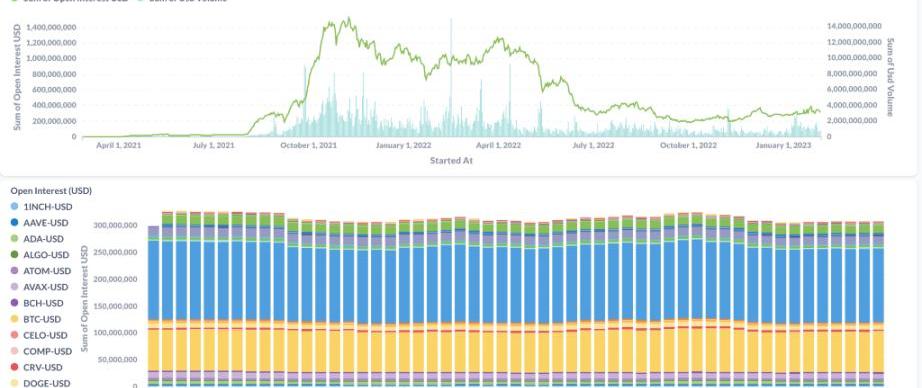

未平仓合约:2023年2月6日未平仓合约总量为315.5M,同样的,未平仓合约主要是USD-BTC和USD-ETH两个交易对上的未平仓合约。

TVL:2023年2月6日dYdX的TVL为$401.39m,在同类型的衍生品协议中排名第二,低于GMX的?TVL

*数据采集至2022年2月8?日

2.代币发行情况

a.发行

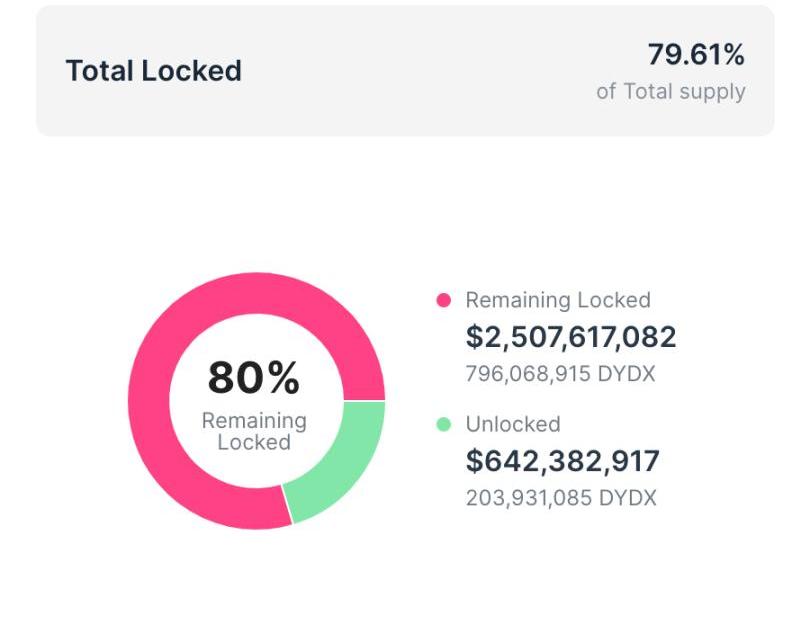

DYDX总量为10亿枚,将在五年内分配完毕,5年后将通过治理机制开启每年最高2%?的通胀。

代币的分配规则可以由dYdX持币人通过社区投票修改规则,由于团队持有大量的dYdX代币,可以直接确定投票结果。

OpenAI CEO:GPT-5根本不存在,只是在GPT-4的基础上进行更多的工作而已:4月15日消息,据媒体报道,4月13日,OpenAI CEO?Altman在接受视频采访时表示:我们现在并没有训练GPT-5,目前只是在GPT-4的基础上进行更多的工作而已。有人认为,这一串发言,完全就是欲盖弥彰,把GPT-5这个名字改成GPT-4.5不就完事了么。[2023/4/15 14:05:25]

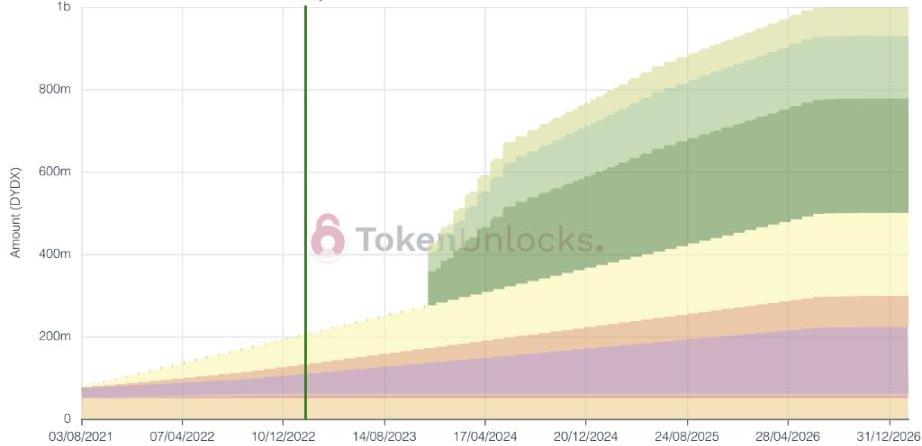

从2021年8月3日15:00:00UTC开始,每个epoch为28天。一共有60个epoch,持续时间为5年。最初五年$DYDX的总供应量分配如下。

b.解锁

dYdX团队初始计划于dYdX代币发行18个月后对50%分配给投资者、公司及基金会的代币进行大规模解锁。但于2023年1月25日,dYdX基金会宣布该部分初始释放日期推迟至2023年12月1?日。

新的解锁方案为:

在2023年12月1日,解锁30%;

从2024年1月1日到2024年6月1日,在每个月的第一天,以等额的月度分期支付40%;

从2024年7月1日至2025年6月1日,在每个月的第一天,以等额方式分期支付20%;

从2025年7月1日至2026年6月1日,在每个月的第一天,以等额方式分期支付10%。

此次推迟前,dYdX的价格从2022年11月25日的$2.5一直下跌至2022年12.30日的$1.0,此后又上升至2023年1月25日的$1.5,从下图中可以看出,在宣布解锁推迟后,dYdX的价格不断攀升至2023年2月7日的?$3.1

五.缺陷与风险

去中心化程度不足:只有真实交易上链,基础设施提供方Starkware并不开源,产品的中心化属性依旧很强。官方显然也注意到了这点,正在搭建V4,声称其能做到完全的去中心化。

数据研究员J.Hackworth:以太坊仍占据主导地位,空投投机者推动Arbitrum和Optimism增长:1月24日消息,数据研究员J.Hackworth发布了一个Dune仪表盘,对推动以太坊、Arbitrum和Optimism等发展的指标进行了解析,包括Layer2整体与以太坊的对比、钱包、参与度及推动增长的协议等。发现虽然Optimism和Arbitrum的交易组合产生了更多交易,但以太坊仍拥有5倍独立用户;过去一年内,93%的以太坊活跃地址从未离开过以太坊,而Optimism和Arbitrum地址中存在63%及59%的地址用户是多链的;相较于Arbitrum,Optimism拥有更多的余额超50万美元的钱包地址[2023/1/24 11:28:50]

V4的开发进度不能确定,官方此前称会在2022年底发布dYdXV4,至2023年1月已完成里程碑2?—?内部测试。

V4版本从以太和到dYdX桥接的安全性需要保证

从主网转移到Cosmos可能会导致一部分用户流失

性能不足:上链交易的速度与下单与吃单速度不匹配

代币效用:交易手续费不会对dYdX持有人分成,目前交易者的交易动机主要为交易挖矿。

代币价格:代币效用不足,导致dYdX代币价格持续下降。

六.思考与结论

质押池已经不再活跃,dYdX的整体交易方式更加偏向于CEX。如今交易量的增长主要是由于交易带来的dYdX奖励以及dYdX的较低的交易佣金,但是由于获得dYdX奖励后,持有dYdX无用,交易者会卖出,导致dYdX价格持续低下。因此官方也将对投资人、公司员工持有的大量代币的解锁日期从2023年3月延期到了2023年12月,意在避免抛压,维持dYdX?代币的价格。

选择Cosmos是一次确定性和产品未来的持续发展间的权衡。但一旦成功,会带来dYdX跨里程碑式的发展,同时也会激励更多产品使用Cosmos。

想要获得持续增长,dYdX的代币经济学需要更好的完善。目前的V4版本在离开Starkware后,交易者可能会得到一部分交易佣金,有助于协议的持续发展。

GMX

一.基本概况

GMX是Arbitrum和Avalanche链上的去中心化的永续合约和现货交易所,项目成立于2021年9月,创始团队在2020年创立了以太上的XVIX项目,后来创立了BSC链上的Gambit协议,GMX是Gambit协议的第一次迭代的成果。

二.项目团队

匿名团队。

三.项目详解

1.发展历程

2.发展现状

对交易可支持50?倍杠杆

由GLP提供流动性,具有显著优于dYdX?的代币经济学

美联储金融监管副主席巴尔:致力于降低通货膨胀:9月8日消息,美联储金融监管副主席巴尔表示,致力于降低通货膨胀。美联储的利率决议将由数据驱动,但迄今为止的数据相互冲突。银行资本审查的目的是确保足够的资本充足率水平。[2022/9/8 13:15:23]

无滑点交易,GMX根据AMM和预言机混合定价,没有滑点。对于大额交易很友好,并减少了做市商的无常损失

目前已有其他协议可以自由基于GMX构建产品,给GMX带来更多的流量和需求量

代码开源

GMX有了初步生态应用,如VestaFinance、Moremoney、DeCommas、UmamiFinance等

3.代币经济学

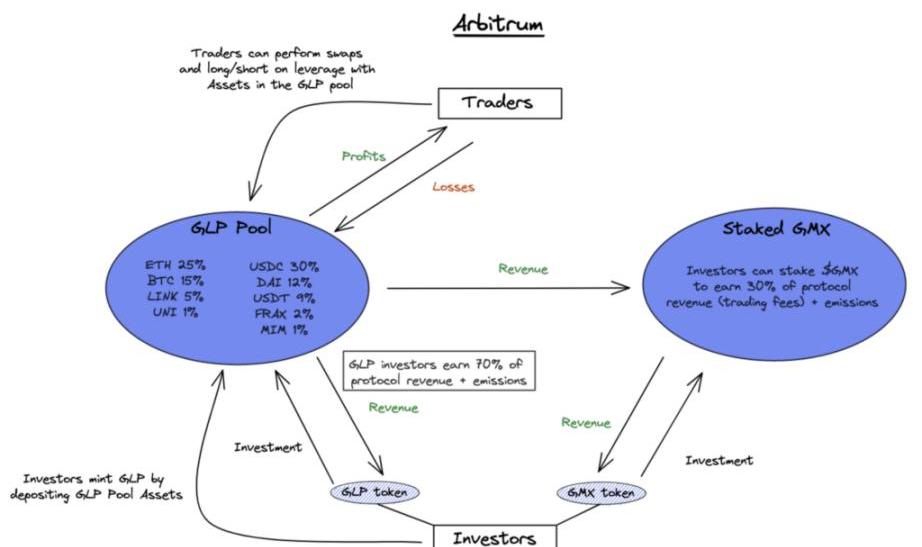

图片来源:https://rileygmi.substack.com/p/gmx

a.LP

投资者通过铸造GLP为资产池提供流动性,资产池是单一多资产池。

获得70%交易费用(ETHonArbitrum,AVAXonAvalanche)。

GLP是一个多资产资产池,代币GLP的价格随着资产池内资产的价格变化为变化。

b.GMX?持有者

质押GMX,获得30%交易费用分成,获得esGMX\30%交易费用以及Multiplierpoints。

esGMX可以vest,申请vest后,账户内的GMX和esGMX都会被锁定,处于无法出售的状态,但仍然会产生奖励。esGMX会在一年的时间内进行线性解锁。锁定的GMX可以随时提取,但这一行动将停止esGMX?的vest。

esGMX享有投票权。

c.交易者?Trader

可以用GLP资产池内的资产进行交易,可添加高至50x?的杠杆。

无论做空/做多,都需要支付「BorrowFee」。

交易费用与当前GLP池内资产的价值是否被高估/低估有关。

GLP池与交易者是对手方,交易者盈利,GLPpool会移去盈利部分资产;反之则会增加。GLP和交易者是零和博弈关系。

四.重要数据

1.运营数据

2022年度交易总量:$89.52b

年度费用收入:$175.39m

OI:$211m

TVL:$540.88m

GLP资产池当前的组成为:40.2%USDC,29.76%ETH,21.1%BTC,3.24%DAI,2.1%FRAX,1.3%USDT,1.23%LINK,1.03%UNI。主要资产为USDC,其次为ETH、BTC,整个池子的波动性会相对减少

交易者净收益/损失:在GMX中,交易者多数处于亏损状态,也就是说,GLP池在不断盈利

GMX具有79%的质押率

以太坊测试网Goerli/Prater合并于8月4日开始,合并后保留Goerli名称:7月28日消息,以太坊协议支持团队发布Goerli–Prater合并公告,称在最后一次测试网PoS转换中,Goerli即将与Prater合并,且合并后的网络将保留Goerli的名称。其中合并过程分为两个步骤,首先从共识层上的网络升级Bellatrix开始,预计于UTC时间2022年8月4日12:24(北京时间8月4日20:24)开始,随后是执行层的Paris升级,预计将在UTC时间2022年8月6日至12日之间进行(总难度10790000)。合并后,Goerli的验证节点网络将保持开放,供各个权益者运行测试网验证节点。

假设在Goerli/Prater合并过程中没有发现任何问题,一旦客户端发布了功能完整的版本,将在主网信标链上为Bellatrix升级选择插槽高度,并为主网过渡设置总难度值。然后,客户端将发布在主网上启用The Merge(合并)的版本。[2022/7/28 2:42:58]

*数据采集至2022年2月?8日

2.代币发行状况

GMX代币总计13.25?M,配置如下:

6MGMX给XVIV、Gambit迁移者。

2MGMX在Uniswap提供ETH/GMX?的流动性

2MGMX留做esGMX?奖励

2MGMX?归属于底价基金

1MGMX留给社区合作和推广

0.25MGMX给团队,2?年线性解锁

esGMX代币总计?2M,配置如下

每月100,000esGMX代币给GMX?交易者。

每月向Arbitrum的GLP持有人提供100,000esGMX?代币。

从2022年1月至2022年3月,每月向Avalanche的GLP持有者提供50,000esGMX?代币。

从2022年4月至2022年12月,每月向Avalanche的GLP持有人提供25,000个esGMX?代币。

五.风险与缺陷

esGMX锁仓机制强,需要一年时间才能解锁。这些由于质押产生的esGMX只会有极少数转化为GMX。

尽管质押GMX可以获得30%的交易费用,但是这部分奖励会被分为ETH/AVAX和esGMX两部分,处于esGMX的流动性考虑,esGMX部分的回报率应当给予折价。

相比GLP,成为GMX持有者有更多好处:GMX不承担风险,但可以分得30%的交易费用,而GLP需要承担货币价格变动带来的资产变动以及交易带来的损失。

空头交易者需要支付资金费用,牛市中会出现多头>空头的现象,GLP池不可持续

由于GMX机制中,空头方与多头方都需要向GLP?支付借款费用。

在市场上涨阶段,协议空方少,此时市场下跌,才会导致GLP?盈利

在牛市时,GLP出借资产必会导致损失,但同时他们也获得流动性补偿。可一旦补偿低于GLP的损失,LP可能会拿走流动性。

预言机带来的价格操纵风险。由于GMX采用预言机与AMM混合定价机制,一方面带来了0滑点,对于流动性强的资产来说有很大的优势;但是对于流动性不强的资产来说,就会带来价格操纵风险。

匿名团队存在一定的跑路风险。

六.思考与结论

团队分配的GMX很小,只有25万GMX,在2年内线性解锁。又考虑到esGMX的锁仓机制,归属于底价基金的2MGMX,市面上流通的GMX不会是GMX发行总量的全部,供应量会相对不那么大。

GMX有很好的代币经济学,但就代币效用来看,GMX的代币效用是三个项目中最高的。由于GMX代币效用高,在一段时间内会有较高的需求量。此外,GMX在其他协议上的引入也拉动了需求量的上涨。所以,在短期内,GMX在市场上可能会有较好的表现。

GLP的逆势上涨与他的产品逻辑有很强的关联性。在正常交易中,多空双方总有一方会向另一方支付资金费用,但在GMX中,无论做多还是做空都是向GLP池支付资金费用。GMX上的交易者在牛市中只会做多,导致GLP池的亏损,如果GLP收到的70%手续费无法弥补由于币价上涨对GLP带来的损失,人们会从GLP池中移除资产,导致GMX的流动性崩盘。GMX的长期稳定发展需要团队对GMX?逻辑的优化。

尽管有不少项目对GMX或GLP给予了关注,但我认为由于这些协议对GMX的粘性不强,目前的情况可能是由于GMX的亮眼表现所带来的。

Synthetix

一.基本概况

Synthetix是Optimism和Ethereum链上的合成资产协议,项目成立于2018年,其前身是?Havven。

二.项目团队

KainWarwick?—?创始人,创建了加密网关Blueshyft。

JustinMoses?—?CTO。毕业于悉尼新南威尔士大学,曾在MongoDB?担任工程总监。

ClintonEnnis?—?曾在摩根大通担任ArchitectLead,目前在OnChainTechnologies担任智能合约工程师。

三.项目详解

1.发展历程

2.发展现状

Synthetix是一个大产品矩阵,目前包含主协议Synthetix,衍生品与现货合成资产交易平台Kwenta,算法期权平台Lyra,二元期权与预测平台Thales,期权收益策略平台Polynominal,去中心化资管策略平台dHEDGE?等。

synths彼此之间可以进行无滑点的交易,但需要收取手续费。

不论在市场上行或是下行期间,SNX的价格变动和债务池的变动都可以相互对冲。

Lyra上的交易需要sUSD,Polynominal、dHedge等产品的交易都直接或间接为Synthetix的流动性提供了支持。通过构建起生态飞轮效应带来更多的流动性和需求,有助于其成为多链之间的LiquidityLayer。

原子交换。原子交换时Synthetix在2021年发布的功能,允许用户通过Chianlink和UniswapV3的组合对合成资产进行定价。

原子交换的核心原理是Synthetix在Curve上建立的sBTC、sETH、sUSD的流动性池,当综合交易成本低时,1inch会选择Synthetix链路,实现的第成本交换。

通过onchain的方式复制CEX的衍生品功能。比如做空BTC,不需要去CEX买做空合约,而可以直接在SNX买入iBTC?风险。

3.代币经济学

a.流动性使用者。可以去交易各种衍生品,并且不需要交易对手方,所以没有一般DEX会碰到的滑点和流动性问题。交易的费用一般是3‰?。

可以在没有滑点和流动性问题的情况下onchain交易各种合成资产,需要支付的是交易费用。

b.流动性的提供者。他们也是SNX的持有者,通过质押SNX,以SNX?:sUSD=4:1的比例铸造sUSD,在铸造sUSD的同时也会按照比例承担系统的债务。

流动性提供者会获取100%交易费用,并且会获得SNX通胀产生的SNX?奖励。

可以收取交易费用,并且获取额外奖励的SNX,但是会面临由于价格波动造成的资产损失的风险。

四.重要数据

1.运营数据

a.2022年度交易总量:$4.94b

b.年度费用收入:$14.81m

c.TVL:$432.50m

Synthetix的交易量和利润与另外两个项目不是一个量级,但是TVL却是一个量级,表明SNX协议中具有大量的资产。

*数据采集至2022年2月8?日

2.代币发行情况

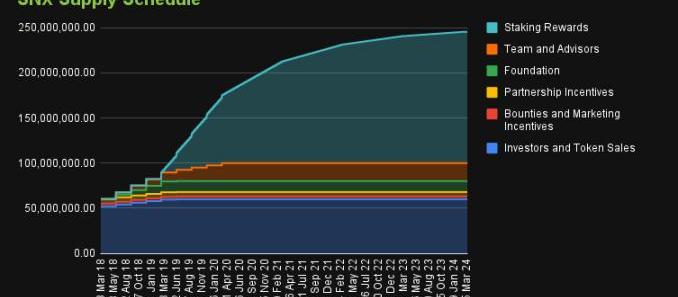

2018年2月28日,SNX进行首次代币发行。SNX代币的总供应量上限为282,337,310以及自第一个Epoch以来的通货膨胀。其中,

60.00%被分配给投资者和代币销售

3.00%分配给奖励和营销激励措施

5.00%分配给合作伙伴

12.00%分配给基金会

20.00%分配给团队和顾问

SNX的供应预计将在2024年3?月全部解锁。

五.缺陷与风险

SNX的价格目前是通过Chainlink来提供,会面临第三方的预言机风险。

V3版本的更新进度缓慢,完成时间尚不能确定

生态较为复杂,若非成熟完善的管理,否则会使系统的潜在不稳定型增加。

目前流动性会与SNX价格以及抵押率挂钩,目前的抵押率是400%,也就是说$4的SNX获得$1的sUSD,高抵押率会对sSYN的资产流动性产生较大的影响。

Synthetix的交易费率是三者中最高的,这会对交易者的交易体验造成影响

六.思考与结论

产品独特,逻辑性感,带来了极大的想象空间,近期收入增长使投资者看到了逻辑兑现的潜力。

项目比较复杂,整体的架构宏大,因此需要更长的时间进行发展,投资回报周期较长。

由于流动性会和SNX的价格与抵押率挂钩,资产池深度是有上限的,团队目前正在考虑增加抵押品种类能提高Synthetix合成资产synths的深度。V3版本中,多重抵押品的逻辑为协议的可持续性和发展空间扩大了上限。

由于synths与现实资产挂钩,可能会面临较大的监管压力。

SNX质押者可以获得100%的交易费用,但是会面临价格波动造成的损失,且交易费用较高,效用会打个折扣。

个人还是比较喜欢这个项目的,Synthetix的去中心化程度是三个项目中最高的。他的整体交易逻辑与另外两个有明显的区别,但是考虑到其实际应用以及代币经济学,该项目的可玩性还是很高的。机制比较复杂确实是一个问题,很多交易者可能会因此望而却步,V3已经在考虑对交易机制进行简化。

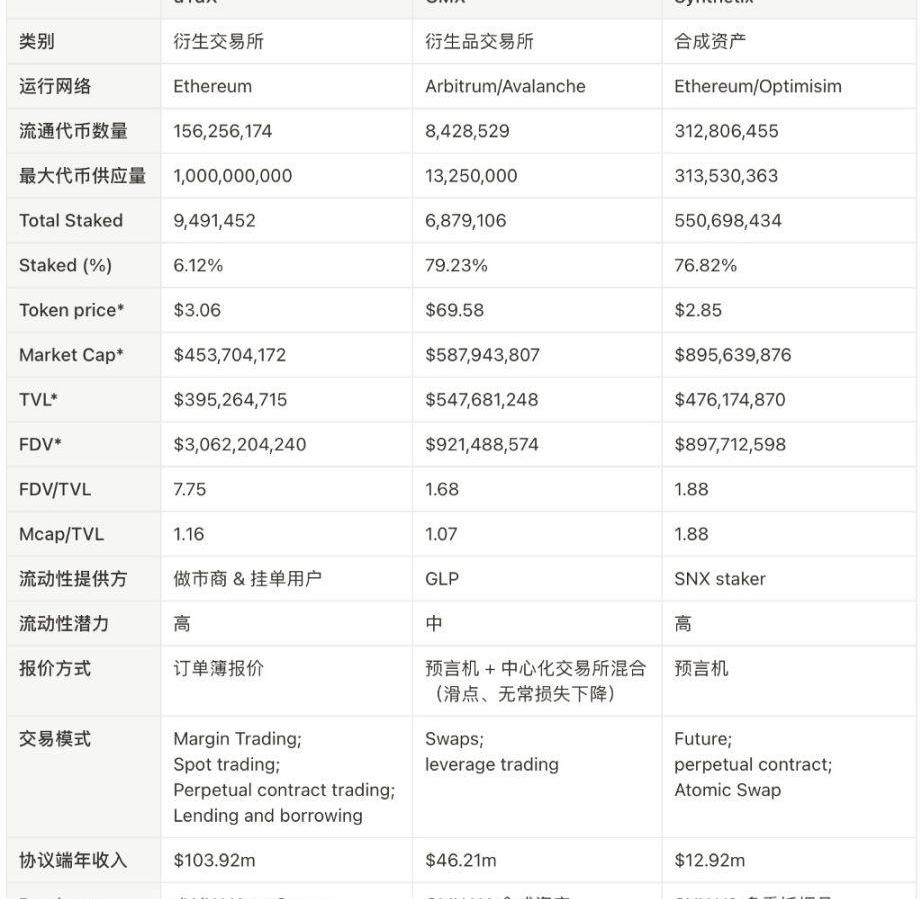

对比分析

*数据采集至2022年2月8?日

总结

dYdX目前最需要克服的是代币的效用问题,这个问题是否能解决需要等待其V4Cosmos版本的到来,长期来看还是有上涨潜力的。目前,dYdX拥有三个项目中最高的FDV/TVL,为7.75,且由于核心问题能不能解决还未成定数,近期的增长不一定能一直持续。

GMX目前的隐患是牛市死亡螺旋问题。但是其代币效用是三个之中最高的。而且该项目带动了整个Arbitrum?生态。

SNX的核心价值是synth之间的交易的低费用,这一价值已经在原子交换期间的高交易量中体现了。从2018年起至今,SNX的整体交易数据与另两个不在一个量级,且Synthetix的产品过于复杂,要尽善尽美做全要更长的时间。主协议而且会有流动性、交易费率上的硬伤,会削减代币效用。因此,投资周期会是三个项目里最长。

参考链接

https://craft.co/dydx/executives

https://antonio-dydx.medium.com/the-history-of-dydx-so-far-68bf46789f86

https://docs.dydx.community/dydx-governance/start-here/dydx-allocations

https://rileygmi.substack.com/p/gmx

https://www.panewslab.com/zh/articledetails/43mbrzzo.html

2023会是ZK大年吗?ZK作为L2、隐私、跨链等概念下的核心技术派系,该板块热度自2022年延续至今;近期的?ETHdenver大会上,ZK持续高热.

1900/1/1 0:00:00原文作者:@Ryanqyz_hodl原文来源:SevenUpDAO摘要:(?1)估值:与OP比较,使用FDV相对估值,SARB的价格应在2.088左右。使用MCap相对估值,价格在1.23左右.

1900/1/1 0:00:00金色财经报道,FTX正在起诉其巴哈马实体的清算人,FTX的新管理层希望美国特拉华州破产法院作出宣告性判决,称FTXDigitalMarkets对任何FTX债务人的财产“没有所有权”.

1900/1/1 0:00:00在比特币因“减半”而出现的4年牛熊周期中,众多的链上分析师通过诸多链上指标判断市场行情,在众多的链上指标中,已实现价格拐点的出现通常被认作熊牛过渡的关键点,过往三轮牛熊轮转中均得到了验证,而今.

1900/1/1 0:00:00作者:ABCDE投研合伙人老白最近硅谷银行和USDC短暂脱锚的事情占据了所有人的视线,本来Luna崩盘之后大家都已经“安于”USDT和USDC这种法币背书型稳定币了,这么一搞.

1900/1/1 0:00:00作者:潇湘过去一周围绕硅谷银行破产牵连出的银行业“黑天鹅”,震惊了全球金融市场,今晚即将出炉的美国2月CPI数据,似乎骤然间陷入了一个“较为尴尬的境地”——很多人会产生这样的疑问.

1900/1/1 0:00:00