编者按:本文来自blockin.ai

原文标题《UniV3的LP在持续亏损中苦苦挣扎,CeFi到DeFi的迁移是否会成为LP扭亏为盈的救命稻草?》

Odaily星球日报经授权转载发布。

近日,Alex在Twitter平台发布一篇关于LP在Uniswap?V3ETH/USDC中损失约1亿美元的发现,对Uniswap?V3的数据服务和策略研究提出质疑。Blockin团队一直致力于UniswapV3中LPs和POOLs的损益研究,这次专门针对UniV3币池的盈利状态展开进一步研究,希望对UniV3的LP是否在持续亏损这一命题提供有效的数据证明。

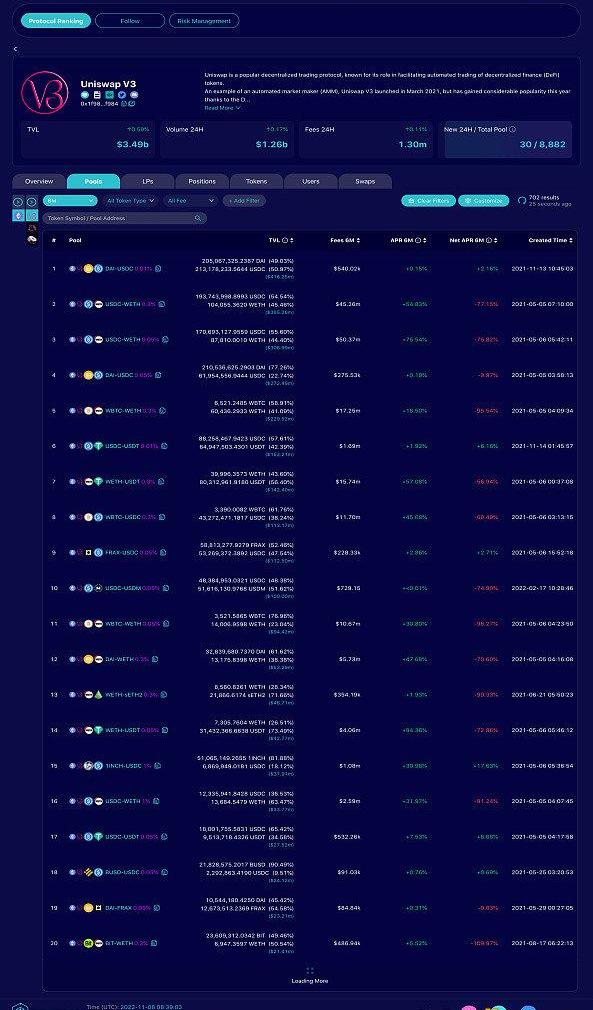

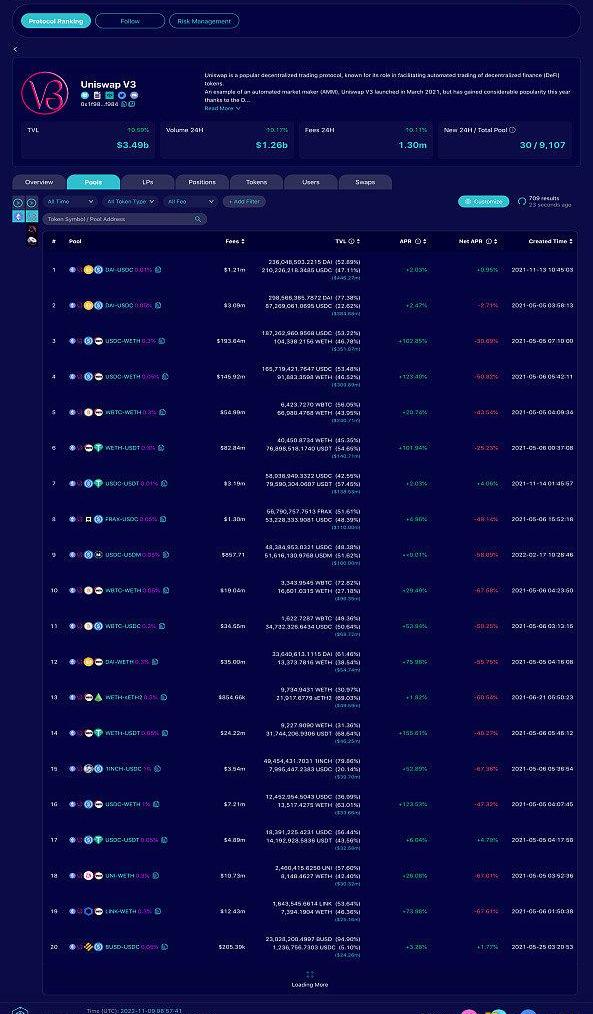

为了了解不同币对类型对池子收益的影响,我们针对709个TVL大于52个ETH并且有5次以上swap事件的币池,汇总了其自创建到2022年10月26日所有仓位信息。通过计算仓位每小时赚取的fees、无偿损失、净值、gas,可以得到池子每小时收益率,并累计自创建以来和最近6个月币池整体的挖矿年化收益率、净年化收益率。

为了区分币池类型,我们将DAI、USDC、USDT、TUSD作为认可度较高的稳定币,其他币作为非稳定币,在对币池进行分类。

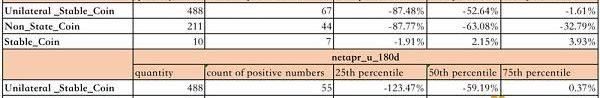

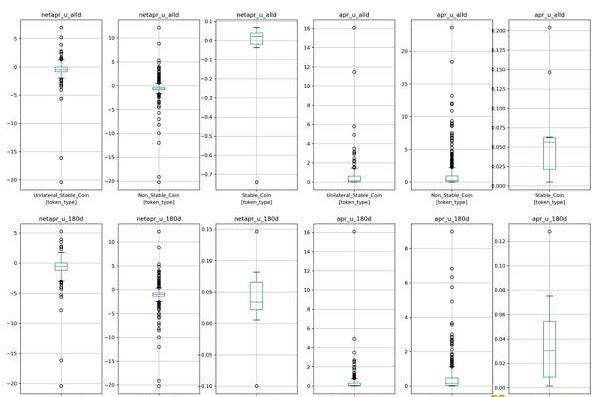

从不同币对类型的池子损益分布来看,86.27%的单边稳定币池和79.15%的双非稳定币池自创建至今净年化收益率都小于0,净年化收益率中位数分别为-52.64%、63.08%。近六个月以来,双非稳定币的净年化收益率75分位数甚至达到了-67.56%。这表明从很长的时间来看,大部分单边稳定币池和双非稳定币池都在亏损;而双稳定币池的挖矿收益虽然很低,但是70%的双稳定币池整体收益率为正,近六个月盈利的双稳定币池达到90%,虽然净年化收益率的75分位数还不到10%。

Uniswap总用户数突破250万,创历史新高:8月12日,据DuneAnalytics数据显示,Uniswap用户总数达251万,创历史新高。[2021/8/12 1:50:39]

对币池进行排名,发现TVL前20的大池子在近六个月有14个池子净收益率为负,其中12个池子净收益率低于-50%,而自建仓以来仅有4个大型币池的净收益率为正,且最高不到10%,另有9个池子净收益率低于-50%;

KingData监控:Uniswap昨日交易额上涨 75.43%:据KingData数据显示,昨日 Uniswap(UNI) 日交易量较前日上涨75.43%,现报887.92万美元。[2021/5/24 22:37:11]

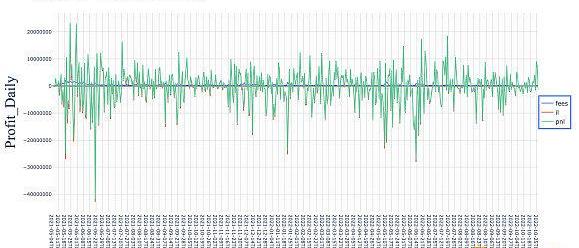

以USDC-WETH?0.3%池子为例,绘制自池子创建以来到2022年10月26日期间所有仓位和已确认损益仓位的fees、无偿损失以及净损益的单日折线图和累计折线图,发现很多时候fees无法覆盖无偿损失,导致了累计净损益已达到-1.128亿美元。然而净损益也有上升时期,如2021年6月25日中旬至2021年12月1日期间,累计pnl自-8196万美元上升至4217万美元;2022年6月18日至2022年10月26日期间,累计pnl自-1.853亿美元上升至-1.143亿美元。

UNI跌破30美元关口 日内跌幅为3.66%:火币全球站数据显示,UNI短线下跌,跌破30美元关口,现报29.9999美元,日内跌幅达到3.66%,行情波动较大,请做好风险控制。[2021/3/25 19:15:21]

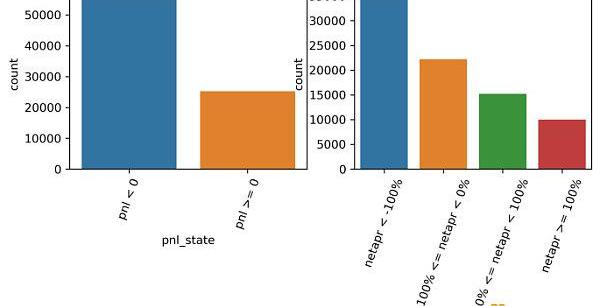

对Uniswap-V3中84129个有过挖矿记录的LP统计发现,58925个LP处于亏损状态,亏损比例达到了70.04%,另外,43.64%LP在挖矿期间净年化收益率小于-100%,仅有11.85%LP在挖矿期间净年化收益率大于100%。

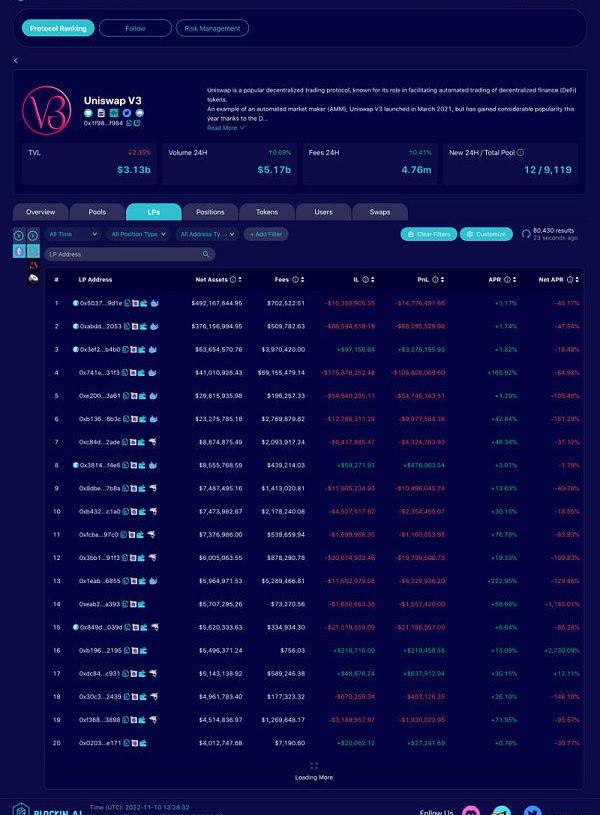

有些人认为可能有专业团队的大规模基金机构能够抵抗这种亏损状态,实时上我们发现当前Uniswap-V3中仓位总净值最大的前20个LP地址中,只有5个LP有所盈利,而按单位净值估算净年化收益率后,只有2个大户净收益率为正,其中只有一个LPnetapr达到了2730.19%,另一个LP的netapr为12.11%。

美国国税局或对UNI空投用户收取总计1.08亿美元税金:在美国,Uniswap的UNI代币申领人必须就获取免费空投代币收入缴纳所得税,美国Uniswap用户可能平均需要从空投收益中向美国国税局支付200-300美元所得税,具体取决于用户所获取的代币数量。在分发的10亿枚UNI代币中,15%将会提供给流动性提供者、用户、以及SOCKS赎回者/持有者。如果以3美元的代币价格计算,Uniswap本次空投可能为用户带来4.5亿美元「免费资金」,如果每个接受者都居住在美国,那么如果按照24%的平均所得税税率计算,美国国税局最高可能会收取总计1.08亿美元的税金。不过美国所得税的百分比是根据个人总收入计算得出的,适用的税率从10%到37%不等,这意味着从Uniswap索取的UNI代币对应的法定货币金额将决定会被收取多少税金。另外,根据美国税法,年收入在5万美元左右的个人需要按照22%所得税比例征收税金,如果按照这种情况计算的话,拿到UNI代币的用户至少需要准备好200-300美元向美国国税局支付税金,具体取决于UNI申请时的价格。(cryptobriefing)[2020/9/19]

MXC抹茶平台积分MX现已上线去中心化交易平台Uniswap:据MXC抹茶官方推特,7月31日10:00,MXC抹茶平台积分MX现已上线去中心化交易平台Uniswap。7月31日,加密资产分析师Qiao Wang在推特称,“Uniswap 24小时交易量为1.26亿美元,是Coinbase的三分之一,这一数字超越了Gemini等老牌交易平台。”[2020/7/31]

值得深思的是,究竟什么原因支撑了这些LP在持续亏损的情况下仍然愿意在Uniswap-V3协议中挖矿?

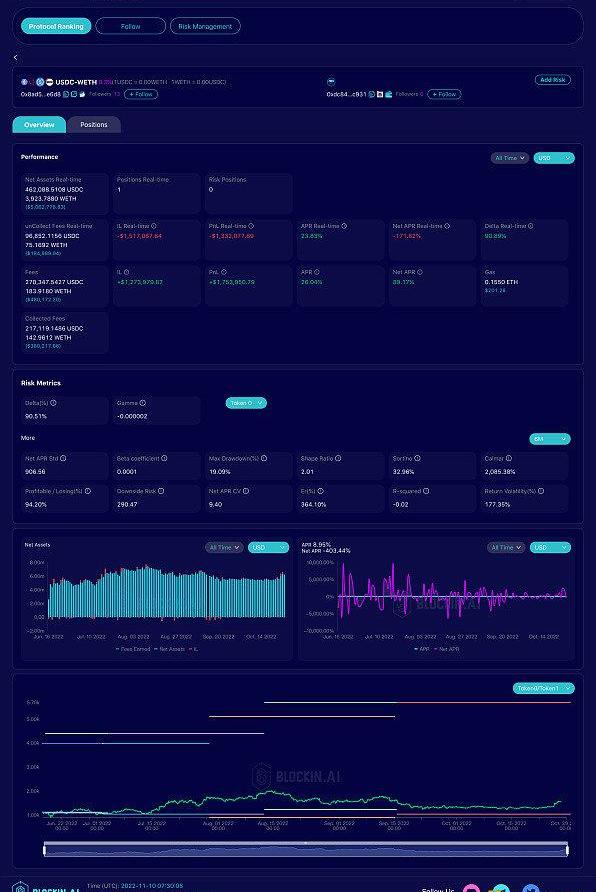

我们查看了USDC-WETH?0.3%中当前仓位净值最大的LP的挖矿行为(LP地址:0x741aa7cfb2c7bf2a1e7d4da2e3df6a56ca4131f3),该LP自2021年5月26日第一次进入USDC-WETH?0.3%币池挖矿以来,持续调整仓位,并且有不断调整从区间宽度、调仓频率等策略,然而从他的损益曲线看,除了少数时间段pnl向上倾斜,大部分时间亏损不断扩大。因此我们有理由怀疑这类大户可能在其他协议中有对冲行为来弥补V3内的损失,或是V3被当作了其他币价策略的期权对冲工具。

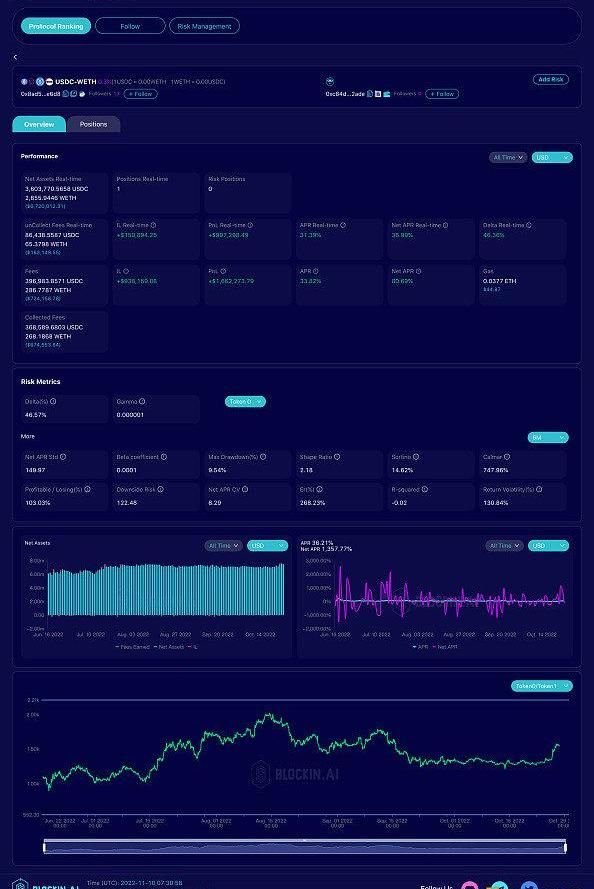

我们也查看了在USDC-WETH?0.3%中历史收益pnl最高的LP排名,选取在近一个月有挖矿行动的两个LP大户,发现他们具有相同的特点,从2022年6月进入,设置超宽的上下限范围,并且以很低的频率调仓或是不调仓。从风险指标来看,二者的sharpe值均在高于2,最大回撤率分别为19.09%、9.54%,日盈亏比分别为94.20%、103.03%。

两个LP策略区别在于LP1的下区间设的比较窄,在1000USDC/WETH左右,因此以USDC本位的风险敞口达到了90.51%,下行风险为290.47;LP2的下区间设置在约552USDC/WETH,因此以USDC本位的风险敞口为46.57%,下行风险为122.48。

不难发现,这两个LP能够盈利的主要原因在于2022年6月至今价格相对稳定,没有大幅下跌,即使是币价波动的时期价格也处于上下限之间,无偿损失并没有被确认。

LP地址分别为:0xdc848a72842d943b87926ae27ee05f1e949ec931、0xc84def0f58df9f25f1099ed477da7b27ac422ade

Uniswap?V3的盈利模式是多样的,并不是所有LP都以U本位计算盈亏,部分LP也以某个币种的数量增长作为盈利目标,因此我们分别统计了各币池以token0、token1为本位币的累计损益。

令人惊讶的是,从TVL前20的币池表现中发现,有13个币池无论以token0本位还是token1本位计无偿损失都是亏损状态,其中除了UNI-WETH?0.3%外与WETH现关联的剩余币池都是两个币本位无偿损失同时亏损。在常规认知中一个币本位无偿损失的增加意味着另一个币本位无偿损失的减少,当两方阵营同时亏损时,我们很难猜想实际的获利对象究竟是谁,毕竟进行兑换交易的用户也认为他们受到滑点影响蒙受了损失。

近日,受FTX挤兑危机影响,中心化交易所的信用问题遭到质疑,这导致了去中心化交易所的交易量在一个月内猛烈增长,其中Uniswap?V3交易量增长了898%。更高的交易量在TVL不变的情况下意味着fees将会增长,这给其中的LP带来了希望,以USDC-WETH?0.3%币池为例,当前该币池的日均交易额为1.164亿美元,当日均交易额达到1.867亿美元以上,即TVL稳定在当前水平且交易量达到当前的1.6倍以上时,fees将能够覆盖无偿损失,大部分LP将能够实现盈利。

作为AMM的标志性协议项目,目前Uniswap?V3交易量占据以太坊DEX交易量的50%以上,若用户在这次事件中强化了对去中心化交易所的信仰,这将是Uniswap?V3中LP扭亏为盈的转机。

DeFi数据1、DeFi代币总市值:375.17亿美元 DeFi总市值及前十代币数据来源:coingecko2、过去24小时去中心化交易所的交易量23.

1900/1/1 0:00:00原文来源:angelilu,ForesightNewsFTX暴雷对市场的影响已从各大交易所蔓延至NFT市场,根据OpenSea数据.

1900/1/1 0:00:00撰文/凯尔编辑/文刀 加密交易所FTX「后院」Alameda加杠杆重仓FTT,引发市场对两者的信任危机。此时,另一家交易所Binance放出要清算持有的FTT.

1900/1/1 0:00:00撰文:Kyle来源:WebX实验室NFT+DAO这样的想法目前对Web3可持续发展爱好者非常有吸引力,对于项目团队也是如此.

1900/1/1 0:00:002022年9月22日,美国商品期货交易委员会在美国加利福尼亚州北区地方法院对去中心化自治组织非法提供场外杠杆及保证金零售商品交易;(ii)未经登记擅自从事期货交易未能按照《银行保密法》下FCM的.

1900/1/1 0:00:00说到预测市场,其实并不是一个新概念。早在区块链和智能合约还未诞生之前,就已存在。广播、电视、互联网的普及,都曾让预测和竞猜产业的即时性、趣味性、丰富度大幅提升.

1900/1/1 0:00:00