流动性挖矿是引发此次DeFi浪潮的起点,当下中国玩家们开始纷纷模仿,只要你有基础的金融知识,就可以预知它最终将如此死亡。

先说两个概念:“流动性”和“挖矿”

流动性:

任何市场都需要随时可以被交易,也就是需要有买盘和卖盘,买盘和卖盘的撮合就叫做市场的流动性。

金融市场短期交易,交易的并非证券本身,本质上是在交易风险。市场只是提供了一个风险流转的场所,交易者从承担风险中来获得收益。市场参与者也会对于当前风险进行定价,而对于风险的表决就是买卖定价。

炒过币或者炒过股的人应该都知道,在金融市场里不怕不赚钱,也不怕被套,最怕的就是流动性枯竭。

想想今年的这几波暴涨暴跌,是代表着比特币价值的突然提升吗?并不是!而是市场缺乏对手盘,当市场上流动性枯竭的时候,价格就会出现剧烈的单边走势,甚至会危及整个市场的存亡,这就是流动性对于市场的重要性。

元宇宙项目Mars4.me获DWF Labs长期财务支持:5月5日消息,元宇宙项目 Mars4.me 已与 DWF Labs 建立战略合作伙伴关系,获得大量投资。DWF Labs 的投资与长期财务支持将加速推出 Mars4 生态系统的创新补充,包括在 Mars4 的 3D 生存游戏中推出多人游戏功能等。[2023/5/5 14:45:15]

挖矿:

区块链世界的“挖矿”是从比特币来的,对于一个完整的金融系统,系统货币的增发需要考虑“发给谁?”、“发多少?”、“以什么为评判标准?”这些问题,通过对于生态参与者和维持者的激励让系统进入到一个自运转的分布式系统。

另一方面,代币最初并没有价值,通过挖矿,最终完成价值的锚定和捕获,让代币变得稀缺和“有获取成本”。例如,POW 机制的框架下,矿工通过投资算力和运维,换取区块奖励并在二级市场参与交易,从而有了“关机价格”的概念。

全球基于加密货币的交易所交易产品资产管理规模11月下降17%:金色财经报道,根据Fineqia Research数据,11月1日至12月1日期间,163个上市ETP的总资产管理规模从253亿美元降至210亿美元。两只以FTX代币(FTT)作为标的资产的ETP已停止交易,同时新增六只ETP,使2022年迄今上市的ETP总数从159只增加到163只,目前总资产管理规模约为500万美元。

从年初至今(YTD)来看,加密ETP的资产管理规模下降了64%,与加密总市值61%的跌幅相似。[2022/12/7 21:27:21]

流动性挖矿:

了解清楚了“流动性”和“挖矿”,让我们组合一下,定义一下“流动性挖矿”:是指通过具有挖矿机制的 DeFi 产品,按照要求存入或者借出指定的代币资产,为产品的资金池提供流动性而获取收益的过程,从而提高了产品的活跃度和使用量。

ETH跌破1200美元,24小时跌幅达19.53%:金色财经报道,行情显示,ETH跌破1200美元,现报1198.61美元,24小时跌幅达到19.53%,行情波动较大,请做好风险控制。[2022/11/9 12:39:03]

以 Compound 项目举例。作为基于以太坊的 DeFi 协议,Compound 的主要业务为抵押借贷。根据 DefiPulse 的数据,7 月 7 日 Compound 的锁仓金额约为 6.5 亿美元。用户可以将自己的资产进行抵押而获得年化收益,也可以支付相应的利息来借出资产,而在借款和贷款的同时,都可以获取一定数量的系统分发的治理代币 COMP。

先说结论:在流动性挖矿的项目中,项目代币的价格往往是跟随着参与资金的增加而上涨。在这种情况下,参与的人数和锁定在平台的资金增多会带动项目代币的价格上涨,而项目代币的价格上涨反过头会继续刺激更多的资金参与到平台的流动性挖矿,高的流动性资金参与又回进一步提高代币价格,如此形成循环,甚至催生出一种“虚假的繁荣”,”伪庞氏的螺旋“。

Celsius发布索赔过程常见问题解答,预计很快将开始索赔流程:10月6日消息,加密借贷平台 Celsius Network 发文《索赔过程常见问题》,称预计很快就会开始索赔流程,目前通过 Stretto 网站提供的索赔证明表格预计将进行修订,以便客户更便捷地提交与加密余额相关的信息。

此外,Celsius 将提出动议,要求法院设定一个关于索赔截至的诉讼日期,并批准在不久的将来提出索赔程序,一旦程序获得批准,客户将收到有关如何提出索赔的详细说明。[2022/10/6 18:40:42]

来源 : Alberquilla

美国前财长敦促美联储直言加息对经济的冲击:8月22日消息,美国前财政部长萨默斯呼吁美联储传递明确信息,表明其需要实施限制性的政策来推高美国失业率,从而平抑通胀。萨默斯表示,我最担心的是,美联储会继续暗示,它可以拥有一切,包括低通胀、低失业率和健康的经济。如果美联储继续向外界保证可以轻松战胜通胀,那么会让人们非常怀疑未来的前景,可能进一步破坏其信誉。在杰克逊霍尔会议上,希望我们能获得明确信息,即政策尚不具有限制性,需要限制性政策才能遏制通胀,而且我们需要接受它所带来的后果。希望“这条讯息能够得到清晰明确的传达”。(金十)[2022/8/22 12:41:15]

来源:非小号

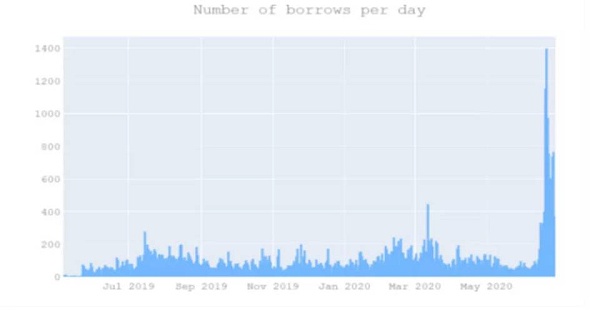

以 Compound 平台为例,借款人只要在Compound 平台借款就可以获得平台每天50%的COMP代币分配,而只要获得的COMP的价值可以覆盖还款利率就可以无损失套利,这也是导致借款数量随着COMP价格的攀升而急速攀升的主要原因。

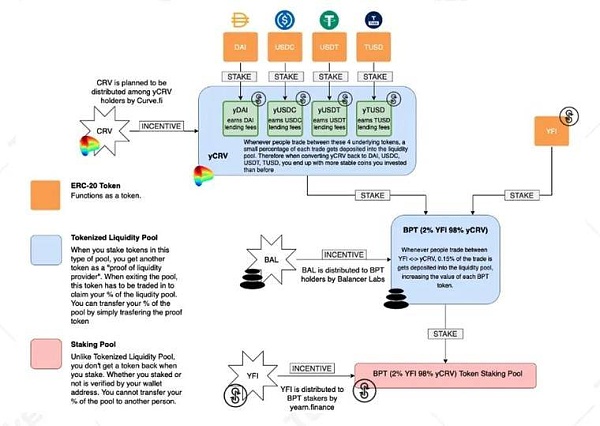

再以大热的YFI项目为例,用户可通过yearn.finance完成不同的流动性挖矿策略,属于流动性挖矿聚合平台。2020 年 7 月 17 日,yearn 在 Curve 上的锁仓量(TVL)约为 800 万美元。三天后,截至 2020 年 7 月 20 日(周一),这个数字已经提高到 1.47 亿美元。TVL 的涨幅带动了其治理代币 YFI 的价格,YFI 从最初的估值价格 30 美元飙升至 13616 美元。

流动性挖矿西方人看了新鲜,还起了个名字叫“Yield Farming”,但我们这一波分析下来发现模式好像很熟悉,这不就是当年的FCoin的模式吗?

FCoin当年发起流动性激励政策用自己的平台币FT奖励在平台交易的用户,平台交易量在一个月内迅速爆炸,而如此迅速成长的交易量并不是真实交易需求,而是有很多刷量机器人的投资者在其中投机。最终,FCoin平台在今年 年 2 月被关闭,未能向用户支付 6700 万至 1.25 亿美元。

让我们重新回到上一节中的例子,借款人只要在Compound 平台借款就可以获得平台每天50%的COMP代币分配,而只要获得的COMP的价值可以覆盖还款利率就可以无损失套利,这也是导致借款数量随着COMP价格的攀升而急速攀升的主要原因。

我们很快发现了这个模式的根源,投机者赚的是谁的钱?投机者通过在二级市场将奖励的代币流通到二级市场,将风险转嫁给了购买奖励代币的人,而自己作为一个投机者并没有真正的借贷需求或者交易需求,只是单纯的为了获得奖励代币,在交易市场卖掉获利。

很显然,这个模式激励本身并没有刺激真正的借贷或者交易需求,也没有真正解决供需之间的不匹配,交易者大多数也是为了刺激本身来的,而不是为了交易需求。

这种刺激模式的风险点就在于由于正向增长循环使得投机者迅速涌入,系统中投机者的占比远高于真正交易需求的占比,一旦当某一时刻对于投机者而言,其成本(交易的佣金或者借贷成本)超过了收益的分配,投机者就会退出交易,只留下少量真正的交易者存在。

由此,与风光时怎样正向循环涌入,结局就会是怎样的死亡螺旋收尾。局势一旦出现逆转,系统还没来得及建立负反馈的支撑(或者由于释放量爆炸式增长,导致根本无法进行任何有效的负反馈管理),加速价格下跌,加速投机者退出,造成系统崩盘。

当年FCOIN 团队在负循环时刻,试图进行人工负反馈,比如二级市场收购一些资产,最后杯水车薪,依然抵挡不了负反馈的洪流。

除此之外,流动性挖矿现在暴露在安全性风险及系统性风险之中。针对 bZx 的闪电贷攻击就是典型,攻击者在没有盗取代币的情况下,按照规则,十几秒套利超百万美金。具有跨链协议精神的 Defi 产品,已经越来越接近传统金融的杠杆游戏,流动性挖矿聚合平台的普及,让主流项目之间的互相影响日益加剧,可能会造成一定的系统性风险。

中国的整体的市场,还没完全从2017年的大泡沫中缓过劲来,作为从业者也很珍惜现在逐步发展的生态,不愿意看到大的系统性危机发生。对于项目方来说,流动性挖矿却是吸引了用户和玩家,但是是否能捕获价值,实现真正的价值供给才应该是我们思考的关键问题,对于该模式的结局我们持悲观态度。

特约作者:张不盹

译者注:请运行Prysm客户端的用户尽快升级到Alpha.23版本:https://github.com/prysmaticlabs/prysm/releases本期是wnie2计划之外的更新.

1900/1/1 0:00:00区块链被定义为“新技术基础设施”,但在行业领军者看来,其价值还远远不止技术。8月20日,蚂蚁集团副总裁、智能科技事业群总裁蒋国飞做客《寻找区块链力量》对话节目.

1900/1/1 0:00:001946年诞生了第一台数字计算机ENIAC(埃尼阿克),有别于模拟计算机,数字计算机以01二进制数字形式存储和处理数据,从而开启了人类社会的数字时代。20多年后的1968年,互联网诞生了.

1900/1/1 0:00:00前几日,以太坊的新测试网Medalla因为参与率低而导致验证过程无法进行了。这虽然只是一个小事故,也是测试网希望出现的测试情况,因为测试网的目标就是为了测试一切可能出现的危险.

1900/1/1 0:00:00解锁DeFi的EOS 能靠它起飞吗?8月15日,EOS创始人Daniel Larimer(BM)发推称,我在2014年创建第一个DeFi平台.

1900/1/1 0:00:00有一些去中心化金融项目可以提供闪电贷款。?Yam Finance(YAM)是一个DeFi项目,只是昙花一现.

1900/1/1 0:00:00