概要

DeFi的初始价值观是关于金融包容性和开放性。但随着Gas价格上涨,DeFi慢慢变成了巨鲸的游戏。

L1池因便宜、简单而有效扩展DeFi。

尽管如此,在L1的池子上存款、取款和调整资金仍然很昂贵。

StarkEx解决这个问题。解决方案就是DeFiPooling,该方案把L1上的账单拆分并在L2上提供头寸来重新平衡。

StarkEx3.0支持启用这一功能所需的新基础构件:L1限价单。

背景

DeFi旨在改善金融的包容性,这要归功于它的可组合和无需许可的性质。然而,当gas过于昂贵时,只有巨鲸能参与得起了。

如果希望DeFi在保持包容性的同时还能额外惠及千万用户,就亟需解决可扩展性问题,使交易成本保持在较低水平。

DeFi 概念板块今日平均跌幅为3.92%:金色财经行情显示,DeFi 概念板块今日平均跌幅为3.92%。47个币种中5个上涨,42个下跌,其中领涨币种为:RSR(+21.13%)、FOR(+8.17%)、NEST(+3.59%)。领跌币种为:YFII(-9.53%)、BZRX(-9.32%)、UMA(-8.95%)。[2021/8/25 22:35:19]

在YieldOptimizer中我们已经看到了向可扩展性发展的趋势。YFI和Harvest等项目让散户也能参与到高阶的昂贵交易策略中来。以YFIUSDt曲线策略为例。

作为一名普通交易者,优化Curve的借贷收益率相当复杂。需要把钱存入一个特定的池子里,把LP代币押进Curve储蓄池,设置锁定期来增加CRV奖励,并在链上投票选择分配给池子的奖励比例。

用YFI,上述的步骤都加以抽象化。只需在YFIUSDtyVault上进行一次存款,剩下的都交给协议负责。作为回报,该协议对利润收取20%的管理费。

火币研究院首席技术研究员马天元:当前Defi赛道锁定130亿美金:12月28日,火币Labs创业营六期开营暨跨年活动在深圳举行。火币研究院首席技术研究员马天元在Defi解析演讲中表示,Defi是区块链行业的创新赛道,伴随着IUO、流动性挖矿等创新玩法的涌现,Defi行业具有非常多的金融创新活力。截至2020年12月,Defi赛道整个锁定130亿美金。他在演讲中指出,Defi可分为Dex、稳定币、预言机、借贷、衍生资产五大赛道。其中,自动做市商(AMM)是Dex立身根本。[2020/12/28 15:51:24]

这20%的费用对大多数交易者来说,不仅省去亲自部署策略的麻烦,还节约了交易费用。

此外,通过聚合YFI客户的投票权,YFI的行为就像一个投资基金并影响Curve以使所有YFI交易者和代币持有者等这些利益相关者受益。

尽管如此,YFI在gas方面并不是最优的,因为从池中存取以及再平衡资金仍然是在L1上操作。因此,这些操作步骤往往价格昂贵到让人高不可攀。

DeFi 概念板块今日平均涨幅为1.57%:金色财经行情显示,DeFi 概念板块今日平均涨幅为1.57%。47个币种中38个上涨,9个下跌,其中领涨币种为:AMPL(+9.68%)、MLN(+7.40%)、TRB(+5.94%)。领跌币种为:HDAO(-9.25%)、COMP(-7.11%)、SNX(-1.89%)。[2020/12/13 15:02:42]

而DeFi聚合池就是来解决此问题的:它可以把存款、取款、再平衡等操作,都转移到可扩展且低成本的L2上!

什么是DeFi聚合池?

这种新机制能够让用户使用L2帐户更便捷地无Gas费交易:在Aave和Compound借贷,在YFI或者Harvest投资,又或是在Uniswap、Balancer或Curve提供交易流动性。

逐步流程

我们在此以一个简单的DeFi操作步骤举例:投资USDtyVault。

DeFi代币总市值已突破32亿美元:金色财经报道,DeFiMarketCap数据显示,去中心化金融(DeFi)代币的总市值已突破32亿美元。[2020/6/18]

参与者有:

交易者/用户/终端用户

用户A、B和C有资金在L2上交易。

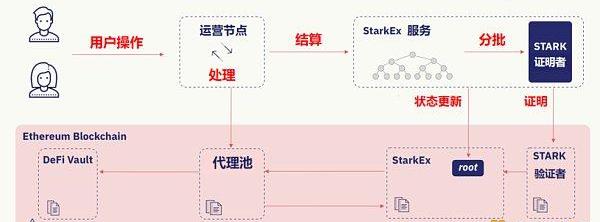

链下

运营节点以及为其提供服务的StarkEx系统。

链上

DeFi目标合约

动态 | Compound 推出为 DeFi 创造盈利模式的复合代币 dToken:加密借贷平台 Compound 宣布将于本月推出新的智能合约系统 dTokens,dToken 是基于其代币化借贷接口 cToken 开发的 Wrapper Token (复合代币),是基于 Dai 或 USD 计价的稳定币。 Compound 表示,推出 dToken 是完成未来路线图上包括增强支付隐私和可拓展解决方案的的重要先决条件,此举措旨在创造 Compound 的业务模式,以继续构建将 DeFi 推向主流的创新功能。[2020/2/7]

StarkEx智能合约

代理池:一个「新」的在链上智能合约,来协调StarkEx合约的需求、管理池子所有权,并与DeFi目标合约交互。

上述例子中,用户A和用户B想要存款进YFI,而用户C想要从YFI中取款。因此,用户A和用户B的需求正好与用户C匹配,只有剩下差额部分需要在链上交易。

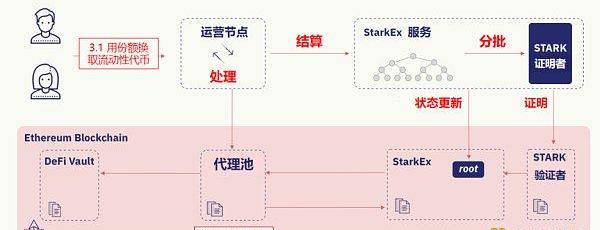

从A和B的角度来看的话,DeFi聚合池操作为两步:

将USDt换成StarkEx运营者从代理池出铸造出的份额

将syUSDt换成yUSDt

第一步:需求聚合

代理合约铸造代理池的份额

代理合约通过L1限价单将份额卖给交易者

StarkEx在链上结算这笔买卖

第二步:池子激活

代理合约从StarkEx智能合约中取出资金池中的资金

代理合约将这笔资金存入DeFi机池

代理合约收到存款凭证

代理合约创建一条链上限价单,给出存款凭证对池子份额的价格。

第三步:L2交易者收到LP代币

L2上的交易者用份额换回存款凭证

代理合约销毁份额

第四步:再平衡,完工!

有人可能注意到,代币撮合交易可以链下进行。那像把yUSDt换成yETH这样的再平衡,只要找到交易的另一方就可以,交易过程无需支付Gas。

少了什么东西?L1限价单

StarkEx上的DeFi聚合池还有一个组件需要解释:L1限价单。StarkEx上有三类基本操作:转账、条件性转账以及L2限价交易。下一个版本(StarkExV3)将支持L1限价单,L1上的智能合约能够在L2上发送交易。这是支持DeFi聚合池的最后组件。

结论

如果实现DeFi金融普及,我们需提供更大规模的交易处理量和更便宜的交易成本。而DeFi聚合池就是一种解决方案,等于是用商用机来取代私人飞机。如果DeFi想要再吸纳千万交易用户,这是最好的选择。

美联储周一宣布,已敲定关于向新型金融机构提供主存款账户(MasterAccount)准入的新指导方针。MasterAccount是美国金融链中的关键环节.

1900/1/1 0:00:00元宇宙的愿景已经存在,并且正在以多年来广受欢迎的视频游戏的形式受到人们的喜爱。原文标题:《Whatwillmarkzuckerberg''smetaverseactuallylooklike,a.

1900/1/1 0:00:00头条▌稳定币总流通供应量超过1500亿美元金色财经报道,根据CryptoRank数据显示,市场上的稳定币总流通供应量超过1500亿美元.

1900/1/1 0:00:00如果想把几十亿人带进Web3,如何为购买NFT的用户创造足够强大的外部性价值,成了重中之重。撰文:周舟一个奇怪的国际现象正在互联网行业发生,腾讯、Meta、Line、Vkontakte、Twit.

1900/1/1 0:00:001.CoinbaseCEO:如果被迫审查交易将放弃以太坊Staking业务经过几天不断增加的压力,Coinbase联合创始人兼首席执行官布赖恩·阿姆斯特朗表示,他宁愿关闭公司的以太坊质押服务.

1900/1/1 0:00:00持续近一个月的“幻核裁撤”风波终于以幻核的退出画上句号。 今日早间,腾讯旗下数字藏品平台“幻核”发布公告表示,基于公司聚焦核心战略的考量将做出业务调整,自2022年8月16日起,幻核将停止数字藏.

1900/1/1 0:00:00