最近出了个事儿,说大不大,说小也不小,那就是Uniswap前两周总流水超过了以太坊。

说大不大,是因为这毕竟只是一个单周数据,属于“偶尔为之”;说小不小,是因为Uniswap毕竟是以太坊上面千千万万个DApp的其中一个而已,现在一个DApp收入暂时超过整条链,哪怕只是昙花一现,也够“吓人”的了!

下个周期,有没有可能诞生收入价值接近甚至超过底层公链的超级DApp?

我想可能性还是有的。

毕竟我们曾经以为OS才是王道,微软就是最大的大腿,结果发现Facebook,Google等超级应用完全不输下风。再后来很多程序,更是把这些超级应用当成了平台,比如现在各种流行的微信小程序,Chrome的各种插件,就是基于Wechat与Chrome这两个超级应用而打造的。

区块链的世界,我们也许会看到类似的场景。

观点:预计加密矿企Marathon Q4收益将是Q3的三倍:金色财经报道,加密矿企Marathon在今日美国股市收盘后公布的第四季度收益。据分析师估计,第四季度收益将是其第三季度收益的三倍,预计将报告3840万美元的收入,但仍低于去年同期的6030万美元。

Marathon首席执行官Fred Thiel本月早些时候表示,因为能够”解决德克萨斯州站点的维护和技术问题”,Marathon 1月份的比特币产量环比增加了45%,在1月底达到了7.3 EH/s 的哈希率容量,并设定了到2023年中期达到23 EH/s的目标。[2023/3/1 12:35:23]

Uniswap

Uniswap无疑是一个超级DApp的头号候选人。

这是一个熊市里,TVL和交换量都没有显著下跌的DApp,虽然价格跟着大盘同样下去许多。

Acala在主网上线Acala EVM+,为波卡DeFi应用链带来完整的EVM+Substrate兼容性:2月8日消息,Acala宣布在主网上线Acala EVM+,允许 DApp 开发人员在 Acala 的 DeFi 应用链和波卡流动性中心上推出与以太坊兼容的 DApp。Acala 表示,任何 DApp 团队现在都可以将他们基于 EVM 的智能合约部署到 Acala EVM+ 上,只需进行最小的更改,同时利用他们在以太坊环境(MetaMask、Truffle、Waffle 等)中使用的相同工具。[2023/2/8 11:53:04]

超强的基本面,已经打下了超级DApp的良好根基。

剩下的就是往上添砖加瓦了。先是收购了Genie,又整合了Sudoswap,直接一只脚伸向了NFT领域。

然后Uni不是一直被诟病Token没有价值么?

数据:最近一周,以太坊网络新增149万枚NFT资产:金色财经报道,NFTScan数据显示,最近一周,以太坊网络新增149.55万枚NFT资产,平均每天新增铸造21.36万枚NFT资产。[2022/8/1 2:51:42]

费用开关提议走起!基本上满票通过。

当然,什么时候能实施就另说了,毕竟Sec还在那边盯着,这种社区治理投票打开的分红开关,到底算不算“证券”或是“违法”?我估计圈里圈外也没几个人能说清楚,根本就没有先例可循……

然而,这些都还不是最重要的,最重要的是,基于Uniswap开发的项目越来越多,这也就意味着,Uniswap真正意义上的成为了区块链最为重要的基础设施之一。

最早UniswapV2时代,流动性挖矿大火特火,许多项目需要使用Uniswap的LPToken去做挖矿。

到了V3时代,LP管理出现需求,Visor,Charm等项目开始探索基于V3的LP管理,可视化,自动平衡策略等方向。

马斯克:特斯拉的周边产品可以用狗狗币购买:5月27日消息,特斯拉CEO埃隆·马斯克表示,特斯拉的周边产品可以用狗狗币购买,SpaceX的周边也将很快可以用狗狗币购买。[2022/5/28 3:46:42]

现在V3相对成熟,像是PerpV2,RageTrade等直接使用UniswapV3作为其协议的一部分,用来做衍生品LP池,还有像是Voltz这样的项目则是寻求授权分叉来使用V3的源代码。

未来1-2年,相信会看到越来越多基于Uniswap设计,或是使用Uniswap作为其底层协议一部分的项目,对于LP资金效率的探索也从未间断。非常好奇下一轮牛市,UniswapTVL和手续费用的天花板会在哪里。

AAVE

第二个有这种feel的无疑是AAVE。

AAVE也有着同样良好的基本面:熊市里依旧不错的TVL和协议收入,多链部署,风险隔离等主要更新的V3。

然而,这些也不是最重要的。

与Uniswap一样,AAVE也开始被动或是主动的建立自己的“堆栈”。

比如最近一个A16Z投资的Morpho借贷项目,相对于其他自己重新建立借贷池与AAVE,Compound等直接竞争的做法不同,他更多是一个优化资金效率的借贷协议聚合器。

众所周知,AAVE的前身Ethlend是做点对点借贷的,没做起来,后来转型点对池之后一飞冲天。

然而点对点并非一无是处,其资金使用效率远高于点对池模型,利率在匹配成功的情况下也同样优于点对池,于是乎Morpho在Compound与AAVE的池子之上叠加了一层点对点的撮合与匹配,提供了更好的资金使用率与借贷利率。

这和上面提到的基于UniswapV3的PerpV2与RageTrade实在是异曲同工之妙。

更厉害的还在后面。

虽然Luna失败了,然而铸钞权这块肥肉实在是太诱人,依旧会有后来者前仆后继。

这不,最近关于稳定币GHO的提案在AAVE社区被几乎全票通过了!

AAVE未来要做稳定币几乎成了定局。

原本MakerDAO算是央行,负责稳定币DAI的发行,AAVE,Compound这些算是商业银行,给DAI提供借贷等应用场景。

现在商业银行摇身一变,央行职能我也想要!

有人说那跟DAI有什么区别呢?都是超额抵押。

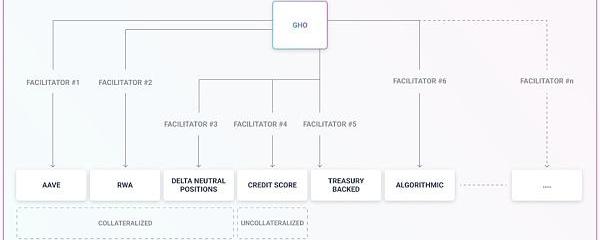

看那个图便一清二楚,通过引入Facilitator,GHO有了多个场景的铸造,除了传统的超额抵押,还有RWA现实世界资产抵押,类似资管的DeltaNetural中性交换策略,甚至有基于信用分数的无抵押贷款……

这是个比MakerDAO更加开放和复杂的“央行系统”。

而相信在GHO上线之初,AAVE肯定也会为其提供相对DAI与USDC更加优惠的利率等经济激励措施,感觉届时会与DAI来一场正面的硬碰硬。

其他

说实话,暂时还没有在其他项目上看到超级应用的潜力。

Curve当然不错,有着良好的基本面+类似CVX这种配合性项目,然而其稳定币专精的领域使其基本面向的对象基本是ToB+大户,用户基础远不如Uni和AAVE这么庞大,也许有一天外汇交易上链了,Curve成了外汇Token商贸的老大,届时倒是有可能成为一款换汇的超级应用,无论是ToB还是ToC。

又或许,某个Gamfi2.0的项目,突破了一代的play2earn,在高可玩性的基础上叠加了良好的经济系统,圈内圈外裹挟进去无数玩家,做成了一个链上“魔兽世界”的feel。那距离超级应用,就是一步之遥的事儿了~

标签:UNISWAPUniswapAVESUNIpawswap币的情况uniswap币卖出没反应arweave币价格预测

1.金色观察|美国政府制裁混币器Tornado其多个网址404美国政府正在打击加密货币混币器。2022年8月9日,美国财政部外国资产控制办公室(OFAC)宣布制裁混币器TornadoCash,将.

1900/1/1 0:00:00最近,Meta委托咨询公司写了一份元宇宙白皮书,预测元宇宙市场可达80万亿美元。MetaCEO扎克伯格认为,在构建元宇宙上,Meta和苹果正处于一场非常深刻的哲学竞争.

1900/1/1 0:00:00金色财经报道,美国法官周四裁定,RobinhoodMarketsInc(HOOD.O)必须面临市场操纵指控,理由是其在2021年“memestock”反弹期间对交易施加的限制.

1900/1/1 0:00:00原文作者:MilesDeutscher美国现在正式陷入技术性衰退,之前第二季度GDP增长出现负增长:-0.9%。让我们来看看最近5次衰退,以及这一次可能会有何不同.

1900/1/1 0:00:00近期SolanaTVL数据“伪造”事件引发关注。Coindesk发布的《曾“伪造”Solana七成TVL的“多重人格者”,正望向Aptos》文章揭示,Solana生态的开发者兄弟Ian和Dyla.

1900/1/1 0:00:00如今,初创公司在早期阶段不断优化增长已成为实现发展的标准。他们忘记盈利能力,而是完全专注于获得强大的产品市场契合度。这是一个久经考验的策略,已经帮助建立了一些世界上最大的web2公司.

1900/1/1 0:00:00