文章作者:NoahSmith原标题:对加密世界的经济误解

现金不是储蓄,稀缺性本身不会创造价值。

比特币和其他加密货币投资仍然在世界各地积极地进行宣传。在我最近的东京之行中,我看到发光的广告牌上有巨大的比特币标志,书店里的桌子上堆满了关于NFT的书籍。当我走过旧金山市中心时,FTX创始人SamBankman-Fried的脸浮现在我的面前,告诉我:"投资的未来就是加密货币,你要加入吗?"

大多数购买加密货币的普通用户可能不会对其基本价值进行深入、仔细的分析,无论是作为一种货币还是作为一种技术。相反,他们可能会因为工作中的某个人在2013年买了比特币,现在他开了一辆兰博基尼,或者因为他们的表弟买NFT获得了巨大的利润,但比特币和web3相关的故事在这里可能确实有一些重要性。当普通人问自己:"等等,为什么我又要买这个东西?即使这个故事本身并不能说服他们去买,会有一个故事来告诉他们为什么这是一个好的投资。

所以我认为,以实际的眼光来审视一下在加密世界中流传的一些经济故事是有帮助的。这些故事很难精确地确定下来,因为加密是一种去中心化的企业,没有一个权威机构告诉你应该如何看待比特币或元宇宙等。所以,把流传在市面上的故事描述成一个典型的人物,总是会让人陷入“稻草人”的危险。尽管如此,我认为在我看到的人们在Twitter和其他地方讲述的关于加密货币的故事中存在一些重要的经济错误——这些错误对我们应该如何看待比特币和其他区块链资产的价值有着重要的影响。

空头包围美股 摩根士丹利策略师青睐现金:8月22日消息,摩根士丹利的Andrew Sheets表示,持有美元现金看起来相对于美国股市更具吸引力。与此同时,投资者对全球股市反弹的信心开始动摇。摩根士丹利首席跨资产策略师Sheets在周日的报告中表示,与美国股票、美国国债和美国信用债相比,现金目前可提供较高的收益率、流动性和更好的12个月总回报率。在投资者开始意识到美联储加速缩表迫在眉睫之际,Sheets支持持有现金。(金十)[2022/8/22 12:40:24]

误解1:现金是一种长期储蓄

比特币的支持者通常认为比特币是美元等法定货币的替代品。他们给出了很多理由来解释为什么法定货币总是会失败,许多人喜欢宣布美元的死亡(到目前为止,为时过早)。这形成了一个投资论文的核心——如果世界将从用法币支付转向用比特币支付,那么如果这种转变发生,那么早期囤积大量比特币的人最终将变得非常富有。

我认为这种投资观点显然是错误的,比特币永远不会真正成为一种货币。DavidAndolfatto对此有一个很好的解释,(披露一下:出于其他原因,我确实持有一些比特币)但比特币取代法币的理由还有一个道德层面,这个层面的反驳比较微妙。无论比特币是否真的取代了美元,其支持者往往认为它应该取代美元,因为美元会引发通货膨胀。

Blockunicorn注释:DavidAndolfatto是一名迈阿密赫伯特商学院经济系主任,之前在中央银行任职。

预期法币贬值 中东连锁饭店Tahini将所有现金储备转换为比特币:位于加拿大的中东连锁饭店Tahini将其全部现金储备转换为比特币。该连锁饭店负责人Omar Hamam称疫情期间美国和加拿大政府增发货币以拯救经济,这种方式会让法币贬值,有可能的话会一直使用比特币来作为资金储备方式。(cointelegraph)[2020/8/20]

“通货膨胀”仅仅意味着美元的价值就是面包、汽油、医疗保障等实际有用的商品来衡量——随着时间的推移,美元价值下降。美联储的目标是2%的通胀率,通常通胀率会保持在相当接近的水平(虽然现在不是)。这就是为什么1美元不如以前值钱的原因——1913年1美元的价值大约相当于2022年的30美元。

对许多比特币使用者来说,这代表了一种不公正。为什么在遥远的华盛顿特区,不负责任的、未经选举的官僚们可以使你辛苦赚来的现金贬值?对这些人来说,比特币似乎代表了个人自主权,因为美联储不能决定你的钱值多少。比特币会随着时间的推移而升值,而不是贬值,这个想法似乎重视个人的节俭和正直,因为它承诺,努力工作和存钱的人将能够保持他们的劳动成果。

但这种想法建立在一个根本性的误解之上:认为现金应该随着时间的推移而增值。事实上,现金从来就不是一种长期储蓄的形式。

想象一下这样一个世界:现金会随着时间的推移而增值——仅仅因为你在床垫下塞了一些钱,你就可以每年承担越来越多的社会生产。事实上,这是一笔好买卖——真的太好了,这听起来很划算,对吧?。在这个通货紧缩的世界里,你的财富不劳而获——社会不断的把你越来越多的劳动成果转移给你,而你却什么都没做。

广发证券:央行数字货币取代现金是未来的大趋势:广发证券认为,数字货币相对现金可进一步降低交易成本,数字货币取代现金是未来的大趋势。央行数字货币落地过程中建议关注网络安全厂商、IT服务厂商、机具厂商等三条主线。参考ETC落地过程,在央行数字货币落地过程中,相关产业链环节厂商均有望受益。(证券时报网)[2020/5/14]

如果金钱随着时间的推移获得了正的实际回报,这种回报并不代表对所做的辛勤工作的奖励;它代表了一种免费的东西,一种施舍。在经济术语中,这被称为"租金"。

如果比特币真的成为了土地意义的货币,而且它的价值年复一年的上涨,这种上升的价值将代表着把真实的资源转移给那些坐拥现金却什么都不用做的人。这些真正的资源从何而来?它们必须来自有生产力的工人和公司。因此,比特币投资者想象的世界是这样一个世界:富有生产力的工人和公司正在补贴现金囤积者的生活方式。

这听起来不公平,而且它在经济上也没有效率。经济学家们反复争论最优通胀率是0还是某个小数,但你会发现,很少有人认为最优通胀率是负的。

那么,随着时间的推移,现金不应该让你变得更富有,那应该是什么呢?答案很简单:生产性资产。当你把积蓄投资到一家公司时,你(至少理论上)是在资助这家公司做一些有成效的事情。通过将你的资本配置到有生产力的项目中,你不是一个无用的食利者,你是一个资本家——你在承担风险,并从承担风险中获得回报。

声音 | Cointext创始人:有人计划通过51%攻击来接管比特币现金:Cointext创始人Vin Armani的一项新声明让加密货币社区大为震惊。据他说,Craig Wright和Calvin Ayre正计划通过51%攻击来接管比特币现金。在此之后,他们的计划是对其他加密货币采取同样的措施。[2018/11/14]

这就是金融经济学最基本原则之一的来源:风险回报权衡,在一个运转良好的金融市场,获得回报是对承担风险的补偿。

这就是为什么通货紧缩是没有真正意义的。一个好的短期价值储存方式(即,低波动性)不会是一个好的长期价值储存方式——也就是说,它不会获得高回报。好的货币是短期内价值可预测的货币,因此,它们不会在长期内获得良好的回报。(这就是为什么比特币,至少以目前的形式,不会被用作货币的原因。)

换句话说,现金不应该是你的主要储蓄工具。你的主要储蓄工具应该是长期生产性资产,如股票、债券和房地产。你应该只持有足够的现金来进行每月的购买,外加少量的应急基金,你的现金是你的流动资金。

现在,这个想法有一个大问题。由于几个原因,穷人不容易持有生产性资产。首先,一些生产性资产,比如房子,他们根本买不起。其次,他们信息匮乏,难以进入可以购买股票等商品的金融市场。第三,穷人的财富如此之少,仅仅维持一小笔应急基金就会占据他们全部储蓄的大部分。因此,穷人被迫以现金形式持有他们的储蓄。

芝加哥期权交易所总裁:可能推出以太坊和比特币现金期货:芝商所(CME)明确表示将于12月18日上线比特币期货,芝加哥期权交易所(COBE)也表示将在年底前上线,同时COBE总裁Chris Concannon暗示,除了比特币期货,将还会考虑推出其他虚拟货币期货,包括以太坊和比特币现金期货,而芝商所方面拒绝回答是否也有相关打算。[2017/12/3]

这是一个大问题,但解决办法不是让我们的社会转向通货紧缩货币,这样随着时间的推移,现金就能获得正的实际回报。当然,这样做会让穷人从他们持有的少量现金中获得微小的回报。但在这种制度下,大部分回报将流向那些能够持有大量现金的人——换句话说,流向富人。给穷人几块钱的回报不值得给富人一大笔不劳而获的意外之财。相反,如果你想给穷人钱来补偿他们不能买股票的事实,那就给他们现金福利。或者用社会财富基金为他们购买股票,比特币不是解决贫困的办法。

误解2:稀缺性创造价值

加密货币世界的大部分都是基于这样的想法:使某样东西有价值的方法是使其稀缺。这是比特币的基本理论之一,由于比特币的总数最终将被算法限制,比特币的价值将随着时间的推移而上升。这也是NFT背后的基本概念,如果你拿着一张容易被复制的无聊猿猴JPEG格式的图片,并告诉全世界只有一个人真正拥有这张JPEG图片,人们会认为只有你付费拥有了它,因为它是稀缺的。

最后,这也是人们试图将Metaverse变成最基础的商业模式之一。许多人似乎有这样的想法:互联网的下一次迭代将涉及对数字环境的独家访问,就像土地在数字领域。房地产在物理世界中占了很大一部分财富,那么为什么不在数字世界中也这样呢?

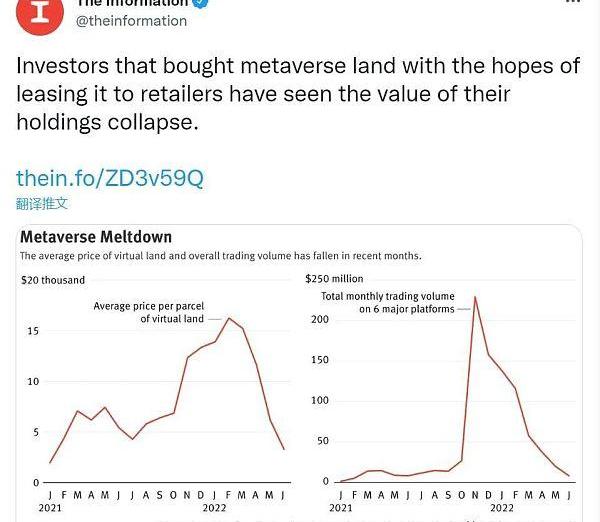

不幸的是,到目前为止,这个想法并没有很好发挥作用:

这可能只是太早了,而最终数字领域将是一个非常大的问题。但事实上,我们有一个深刻的理由怀疑这种想法是否会实现:稀缺本身并不能创造价值。

一些粗心的高中经济学老师可能会告诉你,稀缺性可以创造价值,以此来驳斥旧的实用价值理论。但事实上,创造需求的是实用性和稀缺性的结合——在边际上,是一种东西的稀缺程度与它的实用程度的关系。

“价值由供应和需求决定”,这只是一种修辞手法,简单的限制某物的供应并不是自然的使其有价值,因为需求可能为零——这就是为什么虽然有些孩子的画成为著名又昂贵的NFT,但你自己孩子的画在市场上极不可能获得任何积极的价格。

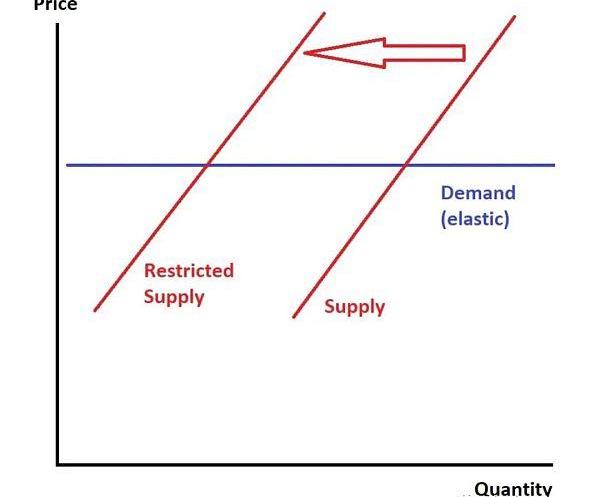

但是,即使有大量的需求,人为地限制供应可能根本就不会使价格上涨多少。原因是,供应转变的效果取决于需求的弹性,让我们画个图。

在这种情况下,需求是完全有弹性的--人们知道他们要为某物支付什么价格,而且不会多出一分钱。在这种情况下,即使你所卖的东西确实有价值——也许有很多价值!限制供应也不会提高价格,限制供应根本不会提高价格。相反,你只是卖的东西少了,赚的钱也少了。

现在,这是一个相当简单的模型,在经济中没有实际定价权。我只是用它来说明一个问题。更现实的是,如果公司有市场力量,使他们有一定的能力来选择卖多少东西和收多少钱吗?

在这样的世界里,公司可以(也确实)人为使他们的产品稀缺,以抬高价格。但这是一个糟糕的结果,它是一种市场失灵,因为它导致经济生产的东西太少,这就是经济学家不喜欢垄断的原因。

现在把这个原则应用到元宇宙。互联网的神奇之处在于,它为每个人提供了空间——在数字环境中创造更多“空间”的成本非常低,因此人们不会像在现实世界中那样被限制在他们可以建造的东西上。人为限制人们访问数字环境的次数,导致价格高于边际成本。

这要么是在经济上愚蠢,要么是在经济上低效。在互联网竞争激烈的情况下——任何人都可以以几乎零的成本进入并创建数字土地——然后人为的使自己的数字土地稀缺只会导致每个人都离开,就像上面推文中Metaverse产品发生的那样,如果你对某些数字领域有某种垄断——例如,如果你有一个大的现有社交网络,每个人都在使用——你可能通过限制访问和提高价格来盈利。但这意味着你正在使经济变得低效,通过对某些东西收费,根据其基本成本结构,应该是免费或几乎免费的。

现在,这一普遍规律也有一些例外——人们看重的东西,是因为他们决定在一场零和地位的竞争中,把它们作为地位的象征。我们称这些为Veblen商品,它们确实存在(真正的劳力士手表就是一个很好的例子)。如果你能够将你的NFT或Metaverse属性,变成人们为了证明自己有多富有而决定挥霍的东西,我想这对你更有帮助。

不过,总的来说,稀缺性不会创造价值。限制你自己的产品,直到它像钻石一样稀有,不会让它像钻石一样有价值。事实上,它通常只会让你赔钱。

加密人会考虑很多经济问题,这很好。但他们往往以松散、印象主义的方式思考这个问题,或者根据自己的道德准则进行一厢情愿的思考,又或者他们只是误解了基本的经济学原理是如何运作的。很多时候,他们认为可以通过一次又一次地对别人大喊大叫来迫使这些误解成为事实。伙计们,事情不是这样的。

撰写:AdamCochran对于跨链桥,我认为有两种正确的解决方案:更加复杂和去中心化——可能更接近协议的原生级别。速度更慢且成本更高.

1900/1/1 0:00:00原文:《白话开源和Web3》原作者:JoeyDeBruin编译:jomosis1997编译来源:TheSeeDAO一个朋友最近问我:对于一些造成当下社交媒体危害性的问题.

1900/1/1 0:00:00?撰文:0xLaughing,律动BlockBeats?? OpenSea的月交易量和日交易量自Luna暴雷引发连锁反应,整个加密市场暴跌,NFT市场也一夜进入寒冬.

1900/1/1 0:00:00DAO不需追求完美,只需精益求精。原文标题:《分叉之道》撰文:PackyMcCormick编译:郭倩雯在游戏中,「速通」意味着尽可能快地通关游戏.

1900/1/1 0:00:00本研报的研究员均来自NYUVioletVentureClub与PositiveVentureDAO,指导教授为Dr.XiChen,Chen为纽约大学斯特恩商学院(NYUStern)终身教授.

1900/1/1 0:00:001.金色观察|Bankless:有望引领下轮牛市的5大加密主题对于加密货币新手来说,我们知道眼见着加密货币价格暴跌到低位并不容易.

1900/1/1 0:00:00