原文:Staking,peggingandotherstuff

我提前为大量的错误道歉。在开始之前,我想做出适当的说明。

首先,这些都不是金融投资建议,因为我没有资格提供金融投资的建议,实际上我并不胜任做任何事情。它们只是我个人想法,不是我雇主的想法,因为我没有雇主——可能是因为我缺乏资格吧。

其次,我之前帮助构建了Lido,它是本文中的一个主题。我现在没有为Lido工作了,当然也不是代表Lido来写这篇文章。之前确实为Liao撰写过文章。我已经不在Liao工作一年多了。我甚至懒得把这个帖子给那些在Liao工作的人看——主要是因为如果他们发现了一些错误,我也懒得去修改这个帖子。

最后——我有一些LDO,也有一些ETH,还有一些stETH。所以很有可能我是非常带有偏见的,对这个话题的看法很糟糕,你可以忽略我的这些看法。但我确实努力来做到尽可能公正,因为当你找到正确的答案时,这篇文章就成功了,而不是在互联网上向很多人重复着错误答案。尽管如此,我还是个无可救药的人,因此还是会有许多缺陷。

Cobie,请你慢点,Lido是什么?

这是我在2020年10月发表的关于Lido应该是什么的博客文章:Lido的介绍。

简而言之,它是一种?ETH质押的协调协议。它是一个质押池,你质押ETH它给你代币化的ETH。

你质押1个ETH,Lido会返给你1个stETH。你的ETH通过Lido从一组节点运营商选择一个验证者来质押。ETH获得质押奖励,你的stETH余额会自动更改以匹配该信标链余额。

在ETH开发人员最终推出合并和随之而来的分叉后,stETH将能够“解除质押”并且可以赎回底层的?ETH。

由于以太坊把他们的质押设计得有点奇怪,并且随着信标链于2020年底推出,Lido变得非常受欢迎。对于用户来说,这是质押ETH最普遍的方式。

理解了吗?好吧,继续。

金色热搜榜:SOC居于榜首:根据金色财经排行榜数据显示,过去24小时内,SOC搜索量高居榜首。具体前五名单如下:SOC、BAT、ONT、ELA、IOTA。[2021/3/23 19:10:50]

stETH“挂钩”?

在stETH生命周期的大部分时间里,它与ETH的交易比例足够接近1:1。

stETH生命周期的前几个月非常不稳定,每个stETH的价格从0.92到1.02ETH不等。随着流动性的增加,stETH/ETH交易对会随着时间的推移变得越来越无趣。

后来?UST发生“脱钩”,Luna崩溃,stETH受到一些传染性打击。从那以后,以太坊的价格下跌了大约50%——事实上,最近十周以太坊一直在下跌。

可能因为是历史上价格最接近的交易对,人们错误地认为?stETH是与ETH“挂钩”。当然,这不是真的。

stETH不与ETH挂钩,也不需要以1:1的比例与ETH交易以使Lido运作。stETH根据质押ETH的需求/流动性以市场价格进行交易,而不是简单的挂钩。

Lido并不是唯一的流动性质押协议。看看其他较少使用且流动性较低的质押衍生品,可以清楚地表明,1:1的流动性质押市场不是人们所期望的。

Binance的BETH:

金色晨讯丨11月11日隔夜重要动态一览:21:00-7:00关键词:最高人民检察院,黎巴嫩,存款合约,Gemini

1.最高人民检察院:虚拟货币支付资致使打击难度增大;

2.黎巴嫩央行行长:计划在2021年推出数字货币;

3.以太坊2.0存款合约质押量达到启动所需的10%;

4.业内人士:数字人民币有望渐进式地重构电子支付格局;

5.美国OCC代理署长:加密货币支付机制已扎根于金融主流;

6.CME比特币期货11月合约收报15355美元;

7.美股三大指数仅道琼斯指数收盘上涨 区块链概念股涨跌各异;

8.Cash App第三季度比特币销售量超全网开采量;

9.Gemini开发“wFIL”服务,使其本机代币FIL在以太坊使用;

10.比特币持续震荡,日内最低报15112.15美元,最高报15397.38美元。[2020/11/11 12:15:23]

Ankr的AETHC:

这两种质押衍生品的工作方式与Lido类似。Ankr比Lido早一点推出,Binance的BETH是在几个月后推出的。所以它们存在的时间大致相同。

正如你所看到的,在他们的生命周期中,基本上都没有进行过“挂钩”交易。BETH价格?曾跌至0.85ETH。AEHC价格曾跌至0.80ETH。

质押衍生品不是稳定币,甚至不是“算法稳定币”。有些人将它们描述为更类似于Greyscale的GBTC,或类似于一个未来交付日期未知的期货市场。我也不太了解这些比较。从根本上说,它是锁定抵押品的代币化所有权。交易价格应该低于其锁定底层资产的价格。

赎回、套利和给质押的ETH定价

分析 | 金色盘面:十亿美元俱乐部大幅震荡 市场风险加剧:金色盘面独家分析,昨天十亿美元俱乐部成员大多跟随BTC出现巨幅震荡,BITMEX的永续合约XBT2小时振幅超过8%,开通期货交易的标的明显振幅较大,昨夜BITMEX的永续合约XBT的持仓减少了近8000万美元,相信其中爆仓不少。目前市场大趋势维持多头,短线建议观望。请投资者理性看待市场波动,做好风控。[2018/9/20]

通过在Lido质押,你可以用1ETH立即创造?1stETH。

因此,stETH的交易价格永远不应超过1ETH。如果stETH在任何时候以1.10ETH的价格交易,交易者可以简单地用1ETH铸造1stETH,并以1.10ETH的价格出售——他们可以重复此操作以轻松获利,直到平价恢复。

这种即时套利机会目前是单向的。

在合并和在eth2上可以交易之后,才能赎回ETH流动质押代币。

合并何时发生,任何人都只能猜测。如果让我来猜,我认为可能会在今年10月,但它很可能也会推迟到年底或明年年初。合并后,状态转换的分叉也需要等待一段时间。谁也不知道这需要多长时间,可能是合并后的6个月。

当然,一次可以解除质押的ETH数量是有限制的。如果通过任何方法质押的每一个ETH都同时被解除质押,那么解除质押队列可能需要一年多的时间。。

完成所有这些之后,流动性质押代币将在两个方向都有套利机会。交易者可以用0.9ETH购买1stETH,并且将1stETH兑换为1ETH,然后重复。

尽管如此,即使这条套利路线是在活跃的牛市外打开,流动性质押代币的价格仍可能低于1:1。公平价格可能取决于买家想要获得百分之多少的收益与赎回/解除抵押期间持有的风险——在此期间,卖家将权衡等待解除质押期对自身的影响?vs.立即出售的折扣。

现在,缺乏当前赎回路径导致流动性折扣。

在牛市中,对ETH的需求很高。以小额折扣购买stETH很有吸引力,因为交易者可以将低于1ETH的价格购买stETH作为赚取额外ETH的方式。此外,牛市中对流动性的需求较低。因为投资者乐于持有他们能产生收益的资产,所以stETH的抛售压力较小。

分析 | 金色内参:这个阻力位将决定BTC后市的走势:1、BTC挖矿情况

比特币挖矿仍有利润空间,可无视“已经跌破挖矿收支平衡”的猜测。

2、BTC大额转账

上周BTC链上转账较活跃,大户整理资金较频繁,但大部分是在场外进行,并无大资金流入交易所。

3、BTC相关资讯及监管

世界各地区监管正在趋严,短期对比特币利空,但长期利多。

4、BTC市场情绪

恐慌情绪有所收敛,但整体处在高度恐慌中,需要时间修复。

5、BTC后市预测

6800美元是重要阻力位,一旦突破,市场做多资金会入场,届时反弹的目标可看到11000-12000美元左右。

欲查看金色内参完整版内容,请查看“原文链接”。[2018/8/21]

然而,在熊市中,对ETH的需求消失了,对流动性的渴望迅速显现。尤其是对典型的反身性很强的资产,长期需求大幅下降。越来越多的人想要退出他们质押的ETH头寸,长期锁定资产比短期的ETH头寸更没有吸引力。

stETH对ETH的折扣取决于现有stETH的持有者需要多少流动性,和以折扣价购买这种质押ETH衍生品的需求有多大。

一些较大的鲸鱼最近通过退出stETH来表达他们对流动性的需求。

当然,还有其他一些因素。折扣定价已包括智能合约风险、治理风险、信标链风险,“合并会发生?”风险等。虽然这些风险比买方/卖方需求的变量更“恒定”,但人们评估其重要性的方式可能会随着市场恐惧的变化而改变。

宏观流动性偏好似乎仍然是最大的变量,而关于合并的情绪到目前为止不像主要因素。

被逼卖家

虽然许多人把注意力集中在stETH价格上,这很可能是由于USTptsd,但我认为stETH有可能是另一个故事。

金色财经现场报道 桑坦德银行研发主管:公共区块链是每个人都受到邀请但需要验证身份的网络:金色财经现场报道,今日在Coindesk 2018共识会议上有关深层次融资的圆桌讨论上,在被问及是否看到了公共区块链的作用时,桑坦德银行研发主管Julio Faura描述了一个“所有人都受到邀请但是每个人都需要验证身份的网络。不是私人的网络,但却是需要得到许可”的网络。[2018/5/16]

现在,StETH讨论中可能最值得注意的因素是:谁是被逼卖家?

似乎有几组卖家:

1.?杠杆质押者

2.?需要处理赎回存款的实体

第一组链上可识别。

杠杆质押者

交易者使用Aave来“杠杆-质押”ETH。交易看起来像这样:

1.?购买ETH

2.?将ETH质押为stETH

3.?将新的stETH存入Aave

4.?用此存款借入ETH

5.?将借用的ETH质押为stETH

6.?重复

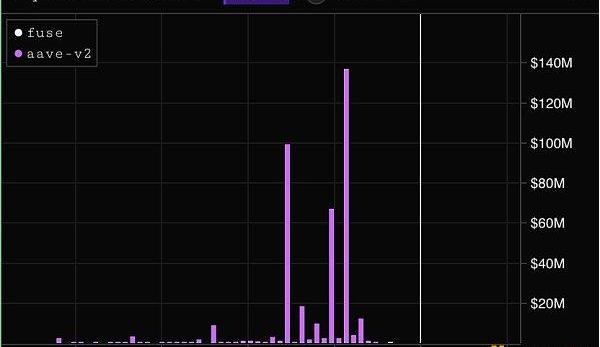

像Instadapp这样的产品将这种交易变成了一个“金库”,吸引了大量的存款进入杠杆式的?stETH头寸。

除非交易者能够为这些头寸提供更多抵押品,否则他们会存在链上清算的风险。同时,给这些头寸去杠杆化需要将stETH换成?ETH,这有助于stETH的定价。

如果触发他们的清算价格,这些被逼卖家可能会导致stETH价格大幅下跌,进而触发更低的清算价格。

CeFi存款/取款

第二组有点不透明。

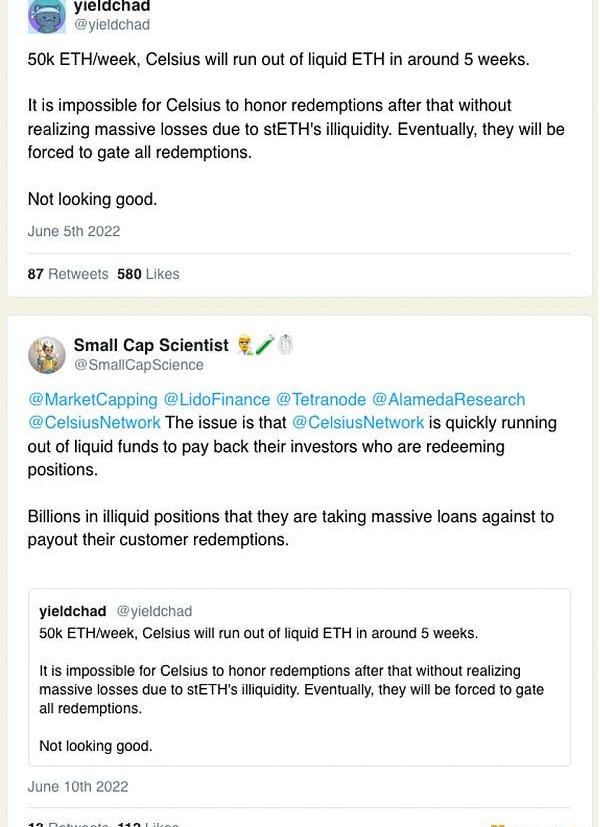

有传言和链上研究表明,像Celsius这样的实体存在所谓的流动性问题。当然,由于Celsius是一家“CeFi”公司,我们并不能真正了解他们的金融状况或财务管理战略。

因此,这完全是推测性的,不可能真正知道Celsius内部发生了什么。

但研究人员推测,目前用户取款的速度很快超过了Celsius拥有的流动资金。

也有人猜测Celsius在DeFi上的损失。据称,Celsius在StakeHound、Badger以及可能在Luna/UST损失了资金。

这种研究说法似乎是:

Celsius据说动用客户存款进行DeFi流动性挖矿,以提供收益。他们可能在漏洞中损失了一些资金,此外,他们还质押了大量ETH。这种质押的ETH缺乏流动性,可能持续6个月,也可能仅仅一年多一点。

而对于Celsius来说,因为它们的头寸规模大于stETH可用的流动性,所以即使是流动性质押也是非流动性的。

为了恢复用户取款的流动性,如果Celsius被逼卖出stETH,这可能是触发清算瀑布的事件。事实上,甚至对这种事件的恐惧也可能成为触发因素。

同样,这是推测性的。我们确实不知道Celsius的实际财务状况是什么样,他们可以使用哪些工具,他们有哪些客户负债等等。

虽然Celsius似乎不太可能完全失去客户资金,但理论上Celsius似乎有可能最终出现用户要求取款的情况,但Celsius已将这些资产锁定在信标链上,解锁日期似乎可以在以后不断延期。

Celsius如何处理这种假设情况可能很重要。如果他们针对这些质押资产筹集债务以偿还客户,那可能只是推迟了他们成为被逼卖家的时间,并使事情最终变得更糟。

那么,到底谁会是受害者?

我不会假装知道stETH价格未来会发生什么。

相反,我会尝试了解在最坏的情况下谁是受害者:想象一下,Celsius?fud是准确的,而链上杠杆质押者无法发布抵押品,等等。

谁会倒霉?

Celsius和Celsius储户显然是受害者——要么Celsius无法在合并前为每个人处理取款,要么最终通过低价出售,在合并前处理由取款而造成相当大的损失。

卖出stETH头寸,以挽回面子并保持一定的公众信心。)

杠杆收益农场的质押者显然也会倒霉,就好像他们的头寸被清算一样。

并且任何想要在信标链状态转换之前退出stETH头寸的人也会感到不便:如果交易者或投资者今天质押ETH,并且需要在3周或3个月内退出,它显然不能保证stETH/ETH的价格与它们的入场价格相同。

在所有合并等活动结束后,计划通过在信标链上解除质押来退出的非杠杆stETH持有者是可以保证价格相同的,因为每个stETH在信标链上都有一个1:1对应的ETH。

是否保证1:1赎回?

当以太坊合并后可以解除质押时,1stETH、1BETH、1ETHC等都可以兑换为1ETH。所以,如果你今天有10个stETH,当以太坊开发者最终合并以太坊时,你可以拿回10个ETH。

但是——有什么能阻止这成为现实呢?有两个主要的事情:

1.?惩罚——如果你今天有10个stETH,并且Lido验证者经过了一些惩罚,那么这种损失会在stETH持有者之间进行平均。stETH通过奖励向上变基,通过惩罚向下变基。通过某种惩罚事件,10stETH可能变成9.5stETH。我认为这对Ankr来说是一样的。RocketPool要求验证者发布额外的抵押品,所以这里有所不同。

2.?严重的协议bug——如果Lido、RocketPool、Ankr或任何其供应商有严重的协议bug,那么这也可能对他们的流动质押代币的赎回产生影响。

这两件事都是有可能的,因为它们一直都有发生过。但在信标链上,惩罚很少见,而且我认为大多数流动性质押协议都有精心策划的验证者集。

当然,协议也经过了广泛的审计——但我确信defi漏洞对审计协议的ptsd,对你有多强烈,对我就有多强烈。

虽然这些都是非常真实的风险,但在我看来,两者都不太可能——而且它们的风险并没有随着时间的推移而增加或减少。

还有一些较小的风险,例如Eth2交付风险和治理风险。但同样,它们并没有实质性地增加或减少。

无论如何,除了这些风险之外,无论当时stETH/ETH的市场汇率如何,当能在以太坊上解除质押时,来自任何流动性质押协议的1个流动性质押“ETH”都可以兑换为1个ETH。

走向状态转换

对于那些愿意接受智能合约和验证者风险的人来说,这种情况提供了一个有趣的机会:交易者为了套利赎回,他们愿意持有stETH多长时间,他们又会以什么价格进入?

随着信标链上的合并和状态转换越来越近,套利可能会变得更具吸引力。由于赎回时间的缩短,感知的价格风险可能会更小——但它仍将在很大程度上取决于交易者对美元价格的市场情绪。

作者:Cobie

译者:0xOak

你安装了每个人都在谈论的新跑酷游戏,你的化身立即获得了一套新技能。在教程关卡几分钟后,爬上墙壁并越过障碍物,您就可以迎接更大的挑战了.

1900/1/1 0:00:00互联网正处于一场革命的边缘,它被称为Web3。这个新的、颠覆性的网络将由高速互联网卫星、开放软件和不断扩大的人工智能、机器学习以及区块链来实现.

1900/1/1 0:00:00那些认为加密货币崩盘尚未到头的空头们又得到了一个押注比特币下跌的新工具。金融机构ProShares于周二推出了做空比特币策略ETF,这是美国第一只与比特币挂钩的反向ETF.

1900/1/1 0:00:00NFT的价格非常不稳定。牛市中,很多人都会在交易中亏损,熊市中更是如此。随着交易量的增长,越来越多的名人入场,越来越多的VC也开始投资NFT项目,NFT正迅速成为一种另类投资.

1900/1/1 0:00:00聪明的投资者知道什么时候该坚持,什么时候该向前,而什么时候又该悄摸地从后门离开。要想从这个市场中获得最大收益,你必须生存下来,才能发展壮大。而生存并不总是关于谁拥有最华丽的技术或最高的TVL.

1900/1/1 0:00:00今年初,笔者提议在国际设计科学学会下面成立元宇宙研究会,得到了国内外不少专家学者的积极响应。今年3月28日,国际设计科学学会元宇宙研究会成立.

1900/1/1 0:00:00