从VC基金系列、基金的规模和地域、基金间的竞争等角度解析加密行业风险投资领域增长情况。

原文标题:《一文了解加密行业风险投资领域增长情况》

来源:HuttCapital

编译:老雅痞

很高兴能发布我们对区块链风险投资领域的第四次年度回顾,对于区块链风险领域来说,去年是特别繁荣的一年,本着我们行业的透明精神,我们希望能公开分享汇总的数据。

本报告只关注区块链风险投资基金,目的是了解机构LPs的可投资范围,这与我们在领先的独立区块链风险投资基金平台HuttCapital的任务一致。

所有数据都来自HuttCapital的内部跟踪系统,显示了区块链风险投资基金的当前规模。

摘要

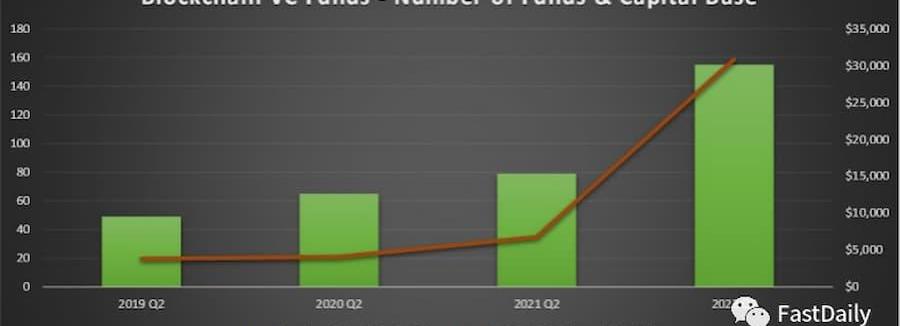

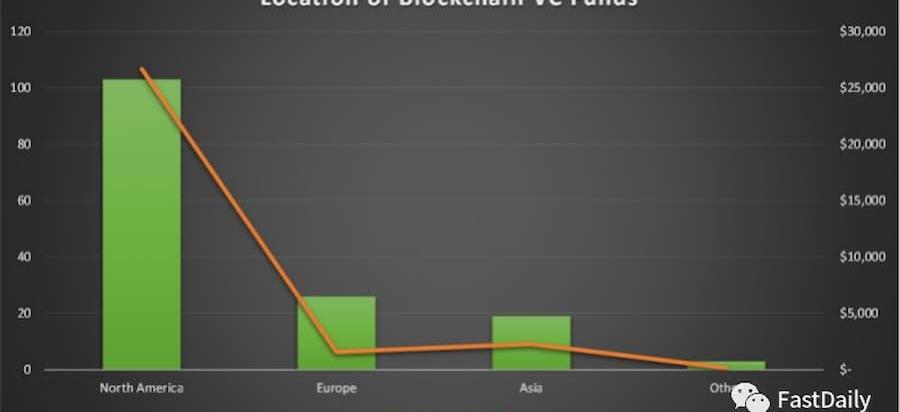

今年是区块链风险投资基金成立的创纪录的一年,在过去的12个月里,有76个新的区块链风险投资基金成立。我们目前正在跟踪155个区块链风险基金,比一年前的79个有所增加,同比增长96%。

Coatue普通合伙人Luca Schmid和Sebastian Duesterhoeft已离职:10月8日消息,援引知情人士报道,帮助领导其私人科技投资的Coatue Management普通合伙人Luca Schmid和Sebastian Duesterhoeft已离开这家总部位于纽约的对冲基金公司。Schmid计划与Checkout.com创始人Guillaume Pousaz合作成立家族办公室,以投资金融科技初创公司,Duesterhoeft将作为合伙人加入Lightspeed Venture Partners。据悉,Schmid曾领导了该公司的一些顶级加密投资,包括Chainalysis、Fireblocks和Dune Analytics等。[2022/10/8 12:49:40]

区块链风险投资领域正在快速增长,但基金所掌握的资本额度扩张得更快。这些区块链风险投资基金在目前的基金中拥有309亿美元的承诺资本,而一年前只有68亿美元,年增长率为357%。区块链风险投资已不再是过去几年的山寨产业。

QuickNode宣布正式推出QuickNode Marketplace:金色财经报道,区块链基础设施QuickNode今天在Messari Mainnet会议上宣布,正式推出QuickNode Marketplace。开发者现在可以为QuickNode Marketplace创建和销售定制插件,使QuickNode的95,000多名注册开发者能够以各种方式为其支持区块链的应用程序访问新的API。(prnewswire)[2022/9/23 7:15:13]

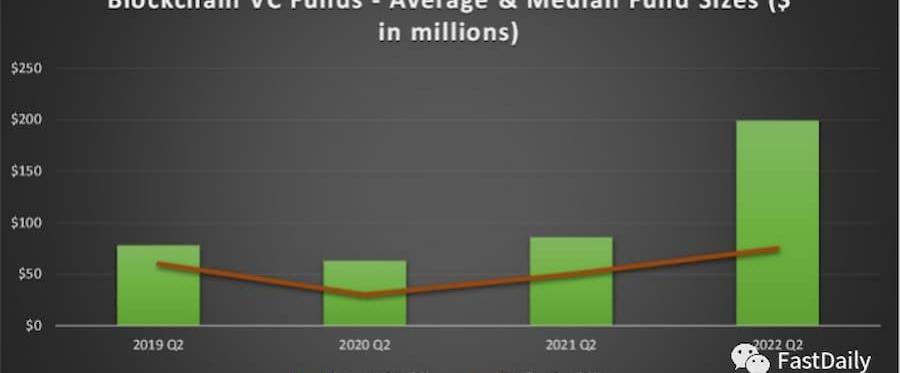

平均基金规模比一年前增长了132%,从8600万美元到1.99亿美元,表明现有的基金正在迅速扩大规模。基金规模的中位数增长了50%,从5000万美元增加到7500万美元,因为少数最大的基金对平均数字产生了巨大的影响。

区块链VC基金系列

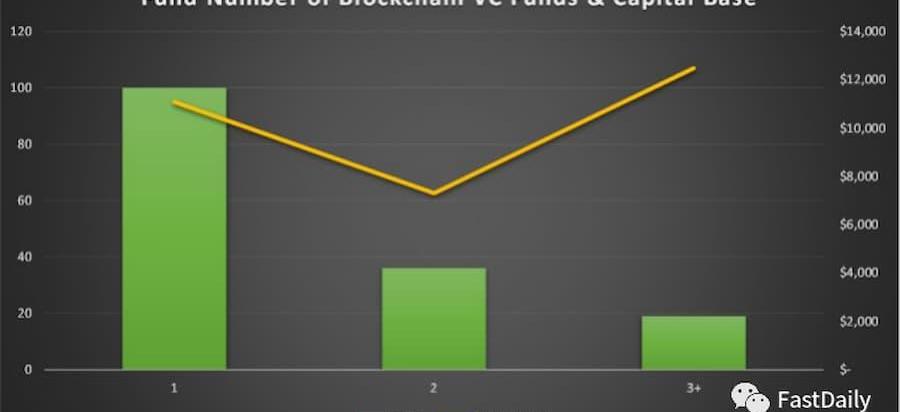

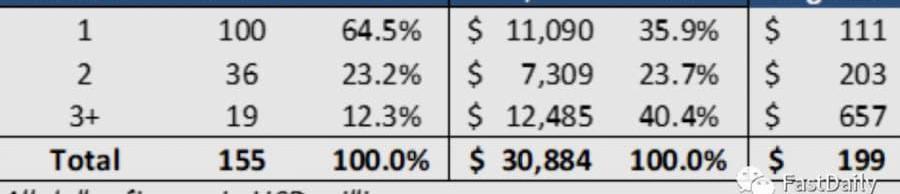

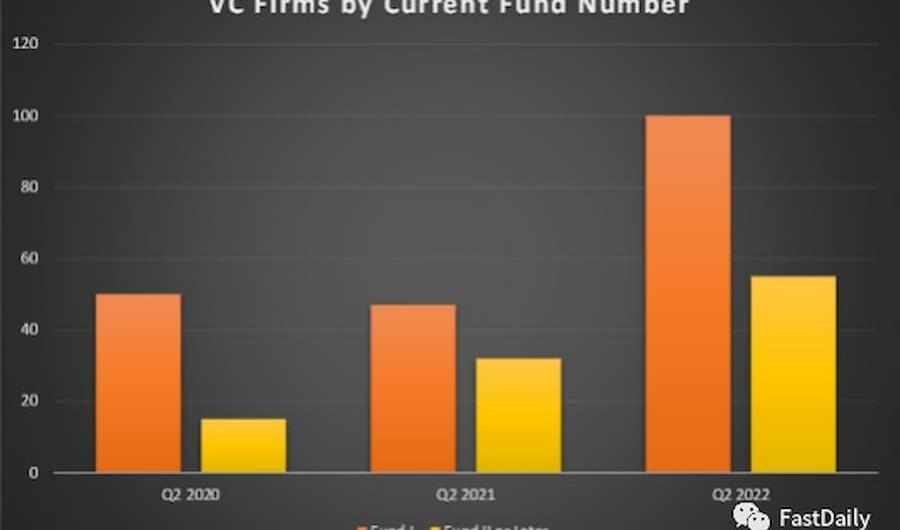

在155只区块链风险投资基金中,有100只首期基金,36只S基金,19只thirdfunds。

以太坊Layer2总锁仓量为43.6亿美元 7日涨幅18.46%:金色财经消息,据L2BEAT数据显示,当前以太坊Layer2总锁仓量涨至43.6亿美元,7日涨幅18.46%。其中,锁仓量前五分别为Arbitrum(23.5亿美元,7日涨幅21.96%)、Optimism(8.63亿美元,7日涨幅27.21%)、dYdX(5.49亿美元,7日跌幅5.39%)、Loopring(1.98亿美元,7日涨幅15.22%)、Metis Andromeda(1.16亿美元,7日涨幅29.81%)。[2022/7/20 2:25:07]

寿命较长的基金拥有最多的资本。thirdfunds占基金总数的12%,但占资本的40%。19只thirdfunds拥有的资本总额超过了100只首期基金。

Magic Eden创始人:过去几周网站数次宕机,已着手解决可靠性问题:5月29日消息,Magic Eden创始人Sidney在Twitter上表示,过去几周Magic Eden网站经历了数次宕机,主要原因在于流量的快速上涨以及交易机器人的问题。

Sidney表示,过去6周内热门项目的铸造使得MagicEden交易量增长了200%,每天RPC调用量达到了5亿次。虽然反机器人程序阻止了99.5%的机器人铸造请求,但仅0.5%的实际数量也非常多,所以Magic Eden已通过在铸造中收取0.001SOL的费用以及启用新的反机器人供应商来进一步阻止机器人参与。

此外,Sidney承认此前确实未重视可靠性问题,已着手在堆栈中替换RPC调用来降低错误率。[2022/5/29 3:48:33]

在过去一年中,首期基金,S基金和thirdfunds划分没有发生实质性变化,因为每一类基金都有强劲的增长。

区块链风险基金规模

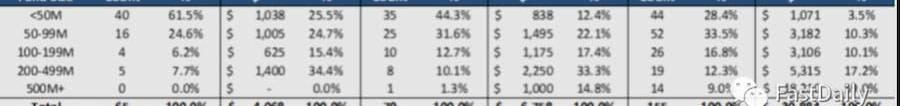

区块链风险基金规模在过去一年中大幅增长,大型基金控制的资本水平是前所未有的。

182亿美元的资本,或行业资本基础的59%,仅由14个5亿美元以上的基金控制。这些基金本身拥有的资本几乎是一年前整个行业的3倍。

Do Kwon提出“Terra生态复兴计划2”:金色财经消息,据Terra社区网站显示,Do Kwon提出了一项新的“Terra复兴计划”。

具体包括,1.将Terra链分叉成一条没有算法稳定币的新链,旧链被称为Terra Classic(token Luna Classic–LUNC),新链被称为Terra(token Luna–LUNA);

2.Luna将在Luna Classic质押者、Luna Classic持有者、剩余UST持有者和Terra Classic的重要应用程序开发人员之间空投;

3.TFL的钱包地址将在空投白名单中移除,使Terra成为完全社区拥有的链;

4.通过代币通胀来激励网络安全,目标质押回报率为每年7%。

Kwon表示,该计划仍在与社区协商中,具体细节可能会发生变化,提案将在代币持有者投票通过后生效。Kwon承诺投票将于5月18日开始。[2022/5/17 3:20:50]

这个行业比以往任何时候都更加分化。33家基金的平均基金规模为7.13亿美元,控制了76%的资本。其他122家基金控制着剩余的24%,平均基金规模为6000万美元。

尽管大型和小型基金之间出现了这种分化,但少于2亿美元的122只基金所控制的资本仍比一年前的整个行业多9%。

除了5,000万美元以下的基金,每一类基金规模都比去年有显著增长,由于许多同行的增长和市场的上升,5,000万美元以下的基金能够保持一定程度的隔离。44只5000万美元以下的基金控制着11亿美元,比一年前控制着8.38亿美元的35只基金增长了28%,增幅较为温和。

随着资本变得更容易筹集,我们已经观察到机会和成长基金的出现。这些是为补充现有的早期阶段平台而筹集的成长阶段基金,在传统VC中很常见,但现在进入了区块链领域。

区块链风险投资基金的地域

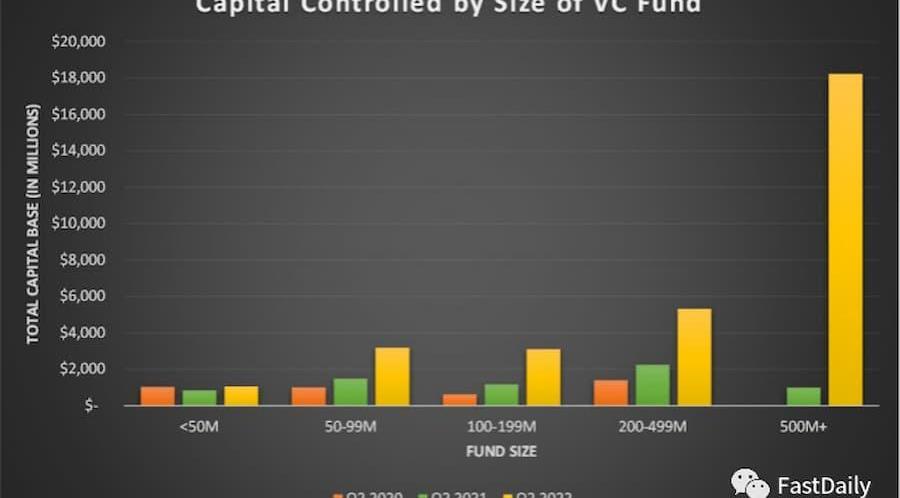

北美仍然是区块链风险投资基金的主要地点,68%的基金位于该地区,占该行业资本基础的87%。

北美也在推动巨型基金的趋势,其平均基金规模为2.59亿美元,而欧洲为6100万美元,亚洲为1.2亿美元。14个5亿美元以上的基金中只有一个是在北美以外的地区。

与传统的风险投资公司相比,区块链风险投资公司的主场地理环境不太重要。这些基金中的许多都是以全球为重点,而不考虑其所在地。因此,虽然在本分析中没有涉及,但我们预计基础区块链风险投资交易数据会更偏向于全球和分布,而不是区块链风险投资基金的位置。

其他观察

在过去的12-18个月里,区块链风险投资市场发生了重大变化。

巨型基金/资产聚集者的出现。

资本供应促使基金之间的交易竞争更加激烈。

高质量的区块链风险投资基金已被大量超额认购,难以获得。

DAO和公会正在抢夺传统VC基金的市场份额。

专业基金的增加。

Web3已成为通用型风险投资基金的潮流,但专业基金占主导地位。

观察1:巨型基金/资产聚集者的出现

对投资区块链风险投资基金有足够的需求,这样一来,有志于筹集大笔资金的公司可以首次这样做。这些玩家随着他们不断增长的基金规模而向高端市场发展,现在需要向大轮融资开出更大的支票来部署他们的资金。这导致了更多的资金被部署到成长阶段的公司和流动的代币,无论是通过直接购买还是国库交易。

向市场上游发展的趋势为种子前融资和种子阶段打开了一个缺口,这个缺口已经被新的和现有的小型基金所填补,他们将在最早的阶段支持创始人。许多较大的基金和行业战略家在新的早期阶段基金中担任LP,作为为他们自己的公司产生经过审查的交易流的一种方式。

观察2:资本供应促使基金之间的交易竞争更加激烈

该行业的资本基础在一年内增长了357%,其影响之一是对交易的竞争已经变得残酷了。在2021年之前,几乎所有拥有支票簿的人都可以获得好的交易。这种情况已经改变。现在,各基金正根据声誉和价值主张进行激烈的竞争,估值也因此而增加。

从有限合伙人的角度来看,了解哪些公司已经建立了差异化的品牌和价值主张,以便可持续地重复历史上的成功是至关重要的。每个基金的业绩记录看起来都很好,但这些业绩记录产生的环境几乎没有今天这样的竞争环境。

观察3:高质量的区块链风险投资基金已被大量超额认购,难以获得

在投资区块链风险基金方面,有限合伙人比以往有更多选择,但LP对投资区块链风险基金的需求显然比基金的资本基础增长得更快。每个基金都被超额认购。许多人被拒之门外,LP们正在争夺投资份额。机构正带着大额支票的资金大力杀入,我们在传统VC中看到的门槛游戏现在已经在加密货币空间重现。

观察4:DAO和公会正在从传统区块链风险投资基金手中夺取市场份额

风险DAO和游戏公会正在从早期阶段的风险基金中获得拨款,主要是种子前和种子阶段。高质量的风险DAO是一个有吸引力的资本来源,因为创始人可以获得由个人成员组成的多样化网络,这些成员带来各种专业知识和关系。我们在SeedClubVentures看到了第一手资料。今天,大多数风险DAO规模相对较小,因此在非常早期的回合中开出较小的支票,但我们相信这种资本来源将随着时间的推移而增长。

游戏公会为区块链游戏初创公司提供了一个独特的战略资本来源,传统的风险基金很难复制。有一个不断增长的游戏公会的世界,这些团体一直在占据早期游戏股权结构的空间。公会本身通常都有风险投资,而对游戏了解不深的风险投资基金可能乐于接触到新型游戏,而不是试图在一个不太熟悉的类别中挑选赢家。

观察5:专业基金的增加

我们认为,专业化程度正在提高,主要有两个因素。1)行业太大,范围太广,不可能涵盖所有的东西,不同的类别需要独特的专业知识和关系,所以基金必须确定他们在哪里有竞争优势,并致力于成为该领域的佼佼者;2)专业化是新兴基金区别于现有玩家的一种方式,并获得优势,特别是在DeFi、游戏、NFT或DAO等年轻类别中,我们最常看到专有的细分行业基金。

观察六:Web3现在是通用型基金的趋势,但专用基金占主导地位

通用型风险投资公司对Web3越来越感兴趣,许多公司指派专人负责这一领域,但绝大多数公司入局较晚,可以抢占的蛋糕太小,这在现阶段尤其如此。你会看到加密货币原生基金和其他行业参与者在早期阶段的股权结构占主导地位。

标签:区块链TERTerraLUN区块链专业学什么Magic Internet MoneyTerra ClassicLUNI价格

1.金色观察|看跌的加密市场影响NFT热度:谷歌NFT趋势减少70%整个NFT市场在2022年1月份达到了热度顶峰,可以看到,加密艺术品、游戏、数字证书等领域NFT概念爆发并持续发酵.

1900/1/1 0:00:005月30日消息,跨境支付巨头速汇金正试图扩大数字货币的采用,计划将推出基于Stellar的稳定币汇款平台.

1900/1/1 0:00:00尽管我们对DAO可能引发集体行动革命的方式感到兴奋,但我们应该记住:它们不会是第一个,也不会是最后一个。我们当前的世界主要围绕大型集中心化结构设计,如国家政府、大学和公司.

1900/1/1 0:00:00写在开始:这篇文章从性质上来讲,属于笔者从现行法律法规和经历为出发点,结合自身对比特币行业情况了了解,发表一点感想,不具有任何指导意义,也绝非对现实情况的评判,更不构成任何投资建议.

1900/1/1 0:00:00KNN3Network是一个web3关系数据图谱解决方案,类似于The?Graph,KNN3提供了GraphQLAPI供web3开发者访问.

1900/1/1 0:00:00在互联网发展初期,用户规模不大,主要用于各种信息的分享,但随着用户的规模扩大,互联网的作用越来越大,而其中身份系统这块基础内容的缺失,导致发生各种网络暴力事件以及肆无忌惮的人肉事件.

1900/1/1 0:00:00