你可能已经注意到,最近市场上的情况一直很不稳定。?这种疯狂是由特殊因素驱动的,熊市已经到来了几个月,并且这种疯狂很大程度上是由Terra模型的风险造成的。

随着UST的流通供应增长,它给LUNA的价格带来了向上的动力。这在看涨的市场中效果非常好,因为随着UST使用场景的增多,需求量变大,让持有LUNA的用户看到他们的代币直接创造价值。然而,在避险市场中,相同的机制可能会产生有问题的死亡循环。

让我们快速回顾一下发生在LUNA和UST身上的事情,并思考一下TerraformLabs团队到底需要做什么来确保这样的银行挤兑不会再次发生。

背景

1、人们倾向避险资产。宏观状况显然已经恶化了一段时间,全球不适应的利率和通货紧缩给股票和加密货币带来了持续的压力。这导致投资者从抵押不足的稳定币(UST)转向完全现金/现金等价物抵押的稳定币(USDC、USDT)。?

非营利组织DSF将通过最高500万美元的资助扩大分布式账本技术的应用:3月20日消息,非营利组织DLT Science Foundation (DSF) 宣布将通过最高为500万美元的资助计划,推动分布式账本技术(DLT)在全球的应用和发展。该计划将提供资金和技术支持,以帮助激发新的项目和创新,拓展DLT的应用领域。

据悉,该计划将重点支持非营利组织、区块链初创企业以及政府机构,以鼓励他们使用DLT技术解决现实世界中的问题。DSF称,他们希望通过这一计划推动全球DLT的应用和发展,推动区块链技术的普及。[2023/3/20 13:15:14]

2、UST的基础资产/负债不匹配。尽管没有抵押,UST总是可以1:1兑换1美元的LUNA,这一事实在代币需求之间建立了直接关系。在上涨的市场中,错配不是问题。然而,在低迷的市场中,对资产负债表的担忧变得更加明显,算法风险激增。

数据:近7600万枚BUSD在Paxos财政部烧毁:金色财经报道,Whale Alert数据显示,75,707,700枚BUSD(75,707,700美元)在Paxos财政部烧毁。[2022/12/25 22:05:55]

发生了什么?

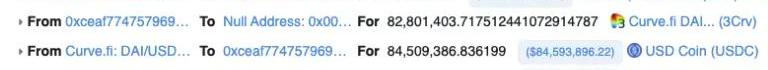

1、LFG先是发布了一项声明,将1.5亿美元的UST流动性从3CRV+UST池中转移出来,为4pool的推出做准备。同一时间,一个匿名地址桥接并抛售了8500万美元的UST。?

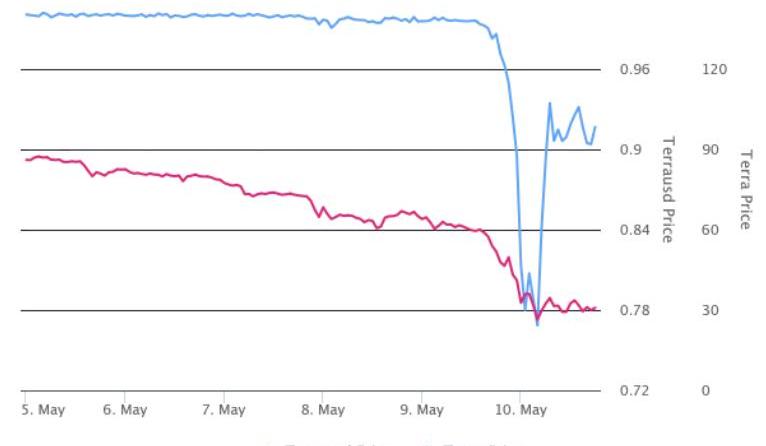

2、此次出售导致Curve池变得不平衡,并对UST价格施加下行压力。为了帮助纠正这种脱锚,LFG从Curve中移除了另外1亿美元的UST流动性。

DappRadar:Decentraland日活用户经修订后仅为650人:10月18日消息,据DappRadar修订后的数据显示,Decentraland每日的唯一活跃钱包数量(UAW),即与dApp交互的“活跃用户”数量仅为650。过去的30天里,Decentraland平台上共有7,490名独立用户,总交易量约为11万美元。链上数据显示,dApp的智能合约资产余额为2880万美元。DappRadar表示:DappRadar工具提示将UAW或用户数据描述为“与dApp的智能合约交互的唯一钱包地址数”。因此,要被DappRadar统计,用户需要进行区块链交易。此前Decentraland团队表示计划重新统计Decentraland用户数据,将追踪的智能合约数量从13个扩充至3000个以上。[2022/10/18 17:30:53]

3、但是这依然不足以使得UST恢复锚定,恐慌已慢慢在人群中蔓延。

开放式银行平台TrueLayer计划裁员10%,去年曾融资1.3亿美元:金色财经报道,开放式银行平台TrueLayer宣布计划裁员10%。TrueLayer联创兼CEO Francesco Simoneschi表示,“我们现在在一个非常特殊的环境和具有挑战性的市场条件下运营,TrueLayer虽然处于强势地位,但也不能幸免于这些更宏观的因素。”

TrueLayer目前提供的服务包括支付、付款、用户账户信息和用户验证,其客户包括MoonPay、Ramp、Revolut、Freetrade和Cazoo等加密公司。

此前报道,2021年9月21日,TrueLayer宣布以10亿美元估值完成1.3亿美元融资,由Tiger Global Management领投,支付公司Stripe参投。(The Block)[2022/9/16 7:01:54]

4、由于协议的设计,LUNA的价格始终与UST的流通量挂钩。然而在大规模的银行挤兑的环境下,LUNA价格迅速下跌,这意味着UST销毁兑换成越来越多的LUNA,从而造成潜在的死亡螺旋,还带来了区块链堵塞的副作用。

5、这一拥堵,导致了人们的恐慌进一步上涨。

6、Anchor中的头寸主要由LUNA担保。LUNA价格下降,导致UST被清算,这又进一步给UST的价格带来了压力。

7、TFL合作伙伴向3CRV+UST池增加了2.8亿美元以上的非UST流动性,以试图止血。这种流动性很快就被消耗掉了,因为流出量明显高于“救助”。??

8、Anchor存款大量流出,UST市场压力剧增。

9、这些抛锚的UST有两个去向:仍兑换成价值1美元的LUNA,LUNA抛压更强;转出Terra链抛售,加剧UST的脱钩。

10、UST越少导致LUNA越多,LUNA价格加速下降

11、随后LFG决定场外贷款7.5亿BTC来帮助UST恢复锚定,待市场正常化后,贷7.5亿UST回购BTC。

12、问题是,UST已经变得非常便宜,因此TFL偿还做市商的能力下降,如果BTC被清算卖出,将进一步拖累市场,进一步加剧死亡螺旋。

截至下午,锚定价值从0.66美元的低点回升至0.90美元。尽管如此,随着UST兑换成LUNA继续在市场上出售,LUNA价格稳步下降。

剩下的问题

Terra熊理论的关键点仍然是缺乏与UST交互的外来收益协议。稳定币旨在成为高流动性的交易工具,然而,对于UST,流动性是杠杆化的,并且高度集中在一个平台上。一周前Anchor有140亿美元的存款,而UST的市值为180亿美元。显然,除了在Anchor中存款赚钱外,实际使用案例的数量有限。

这使得UST成为一种风险较大的资产,相对于像USDC和USDT这样的现金或现金等价物支持的其他稳定资产。UST产生的收益在很大程度上是通过压缩Anchor的收益,随着投资者从追逐收益,转向规避风险,UST的唯一吸引力变得不那么重要了。甚至在"4POOL"问题之前,资金已经开始从"Anchor"中流出。

那么,Terra的解决方案是什么?

1、首先,团队必须再次建立对算法和整个模型的信心。没有它,底层的“算法”将无法工作。对LUNA的抛售压力只会持续到有足够资金支持挂钩之前。说到这里,有很多关于为挂钩防御筹款的讨论,这确实有助于消除这种脱锚的恐惧。

2、其次,也是最重要的,是在Anchor之外为UST创建用例。虽然这一直是Terra生态系统的持续目标,但它尚未实现。如果UST通过国库持有、用于池中,或者真正整合到DeFi中,那么银行挤兑就会变得更加困难。

标签:USTUNALUNALUNRug BustersFairLunarNew Community LunaLUNAINU

5月10日消息,NFT二层扩展解决方案ImmutableX称,在其被GameStop选为二层协议市场合作伙伴关系以来,ImmutableX正在将其全球订单簿整合到GameStopNFT市场.

1900/1/1 0:00:00目前,数字人民币试点城市包括北京、天津、河北、大连、上海、苏州、浙江、福建、青岛、长沙、广东、海南省、重庆、成都、西安等23个地区.

1900/1/1 0:00:00Web3模式提供了独特优势,更利于产品启动。互联网正在发生重大变化。虽然占主导地位的大型平台凭借掌控用户数据和网络效应几乎立于不败之地,但是Web3模式正在建立新的价值主张.

1900/1/1 0:00:00不管你喜不喜欢,该往前的不会后退。——《头号玩家》元宇宙的风一吹,VR/AR又活了。2014年,Meta以30亿美元价格收购仅仅成立2年的VR创业公司Oculus,引发一股市场热潮;2018年左.

1900/1/1 0:00:00金色财经报道,5月20日,Optimism发布了Bedrock的架构。文中称,该架构是最便宜、最快和最先进的汇总架构,笔者将其主要内容整理如下.

1900/1/1 0:00:00声誉分数的未来与社区息息相关现实世界中,我们可以用驾照来证明自己的身份,但它无法显示足够的个人信息或是声誉.

1900/1/1 0:00:00