DeFi收益耕作的辉煌时代结束了吗?

随着Token价格下跌,流动性挖矿激励枯竭,链上活动放缓,DeFi收益率继续下降。放入DeFi货币市场的稳定币存款能够产生两位数的收益的日子一去不复返了,因为现在很难在这些相同的协议中找到超过4%的回报。

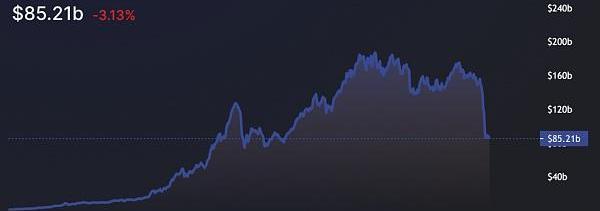

收益的枯竭也伴随着DeFi整体的资金流出,随着UST的崩溃,所有区块链的TVL(锁仓总价值)在一周内从1370亿美元下降到850亿美元,下降了近38%。我们也看到了许多锚定币,比如stETH-ETH,由于恐慌在整个系统中蔓延而偏离了挂钩。

上图:所有DeFi的TVL变化情况。图源:DeFiLlama

尽管如此,对于愿意承担风险的用户来说,仍然存在一些有吸引力的收益机会。记住,DeFi是一个前沿阵地——为了获得高额回报,你必须承担相应的风险。

让我们来探索一些仍然适用于ETH、BTC和稳定币的最具吸引力和风险调整的收益机会。

Curve贡献者Banteg:Curve上的CRV/ETH池在白帽黑客开始救援前几分钟被盗空:金色财经报道,根据区块链数据和Curve贡献者Banteg的说法,CRV/ETH池在白帽黑客开始救援前几分钟就被盗空了。这是今天发生的一系列攻击的一部分,目前估计表明,700万个CRV和1400万美元的包装以太币(WETH)在该漏洞中被盗取,这些代币是从Curve Finance上的CRV/ETH池中被盗的。

此前消息,Curve Finance称由于Vyper部分版本出现故障,许多使用Vyper 0.2.15版本的稳定币池 (alETH/msETH/pETH) 遭到攻击。受此影响,安全机构派盾称Alchemix、JPEGd、MetronomeDAO、deBridge和Ellipsis目前已累计损失2676万美元。[2023/7/31 16:07:40]

1.MapleFinance

网络:以太坊,Solana

资产:ETH,USD

预期收益率:5-9%APY

风险:?中/高

协议概述

Maple是一个非足额抵押借贷协议。该平台提供了一个场所,用户(流动性提供者)可以将他们的Tokens借给经过KYC认证的机构,比如AlamedaResearch和BlockTowerCapital,允许这些公司获得链上信贷。

Mirror将在Coinbase IPO后为其股票COIN提供合成资产,由Band提供喂价:官方消息,合成资产协议Mirror Protocol将在Coinbase IPO后为其股票COIN提供合成资产,由预言机项目Band Protocol提供喂价。[2021/4/10 20:03:45]

在Maple上发放的贷款来源于由其他专业Crypto公司(称为PoolDelegates,即流动性池代表)管理的借贷池(lendpools,用户/流动性提供者可往这些借贷池中存入资产),这些公司对各自池内借款人的信誉进行尽职调查。该协议已在以太坊和Solana上线,自启动以来已经产生了超过13亿美元的贷款。

收益策略

目前Maple上有三个以太坊池接受用户存款:由OrthogonalTrading(一家交易公司)管理的USDC池,以及由资产管理公司Maven11管理的USDC池和wETH池。用户可以存入每个池的同名资产来赚取贷款利息和MPL奖励,USDC池的收益在8.3-8.7%之间,而wETH池的收益是6.9%。

风险

在决定将资产存入Maple协议之前,用户应该了解几个关键的风险。第一个是流动性风险,因为Maple的存款人受不同锁定期的约束,目前上面讨论的每个池的锁定期为90天。

此外,存款人当然要承担借款人无法偿还贷款的风险。虽然这对借款人的声誉来说是一个永久性的链上污点,但借款人当然有可能拖欠贷款。考虑到这些资金池的低本金覆盖率(每个资金池的借款本金覆盖率在1.5-3.5%之间),用户在面临借款人违约的情况下几乎没有追索权。

Bancor投资者代理律师要求在美国审理集体诉讼案:金色财经报道,代表Bancor母公司BProtocol Foundation投资者的律师要求在美国审理对该区块链公司的诉讼。律师表示,被告曾称以色列是更合适的讨论场所,但没有提供任何支持的细节。此前在10月份,BProtocol称纽约法院无权审理其集体诉讼案。[2020/11/4 11:35:29]

2.ConvexFinance

网络:以太坊,Solana

资产:USD

预期收益率:8-11%APR

风险:低

协议概述

Convex是建立在去中心化交易Curve之上的收益协议。经验丰富的DeFi用户都知道,Curve使用了veToken(投票托管代币)模型,在该模型中,Curve协议的原生治理代币CRV的持有者可以锁定他们的CRV代币以换取veCRV(一种非流动性、不可转让的代币)。当提供流动性时,veCRV持有者可以赚取“加速的”(boosted)CRV奖励(高达2.5倍),加速的大小与LP(流动性提供者)持有的CRV代币数量成比例。

考虑到对于许多Curve用户来说,为了获得较大“加速的”CRV奖励则需要获得更多数量的CRV代币,因此成本也就过高,为此,Convex提供了一种有价值的服务,即向任何通过Convex质押了Curve的LPTokens(不管是不是veCRV)的Curve流动性提供者(LPs)提供“加速的”CRV奖励,从而增加了他们的收益。

动态 | USDT储备银行Noble Bank正寻求买家:据彭博社10月1日报道,由于2018年加密货币熊市导致的收入不稳定,在波多黎各注册的诺布尔银行(Noble Bank)正在以500万美元至1000万美元的价格寻求买家。该银行曾是Tether(USDT)的主要储备银行,面临来自其他银行的竞争,声称现在已“不再有利可图”。最重要的是,根据一位身份不明的消息来源,该银行的主要客户Tether和加密货币交易所Bitfinex,正在寻找其他银行作为支持。[2018/10/3]

收益策略

在Convex上有许多农场,用户可以在其中质押他们的CurveLPTokens来赚取Curve交易费、CRV奖励和CVX奖励。目前收益最高的三个农场是d3Pool(由FEI、alUSD和FRAX稳定币组成),alUSD-3CRV池(由alUSD、DAI、USDC和USDT稳定币组成),以及GUSD-3CRV池(由GUSD、DAI、USDC和USDT稳定币组成)。这三个资金池目前的收益率分别在8-11%之间。

风险

虽然在Curve上提供稳定币流动性并将CurveLPtokens质押到Convex上面,有着降低的无常损失(impermanentloss)的风险(因为其中的许多资产是相互挂钩的),但用户仍然应该意识到几个重要的风险。首先,用户暴露于每个池中的基础资产的风险之中,如果市场对池中的其中一项资产失去信心,那么Curve池中的资产可能会变得比例失衡,这意味着并非所有LP(流动性提供商)都能以相同的比例撤出每种资产。此外,用户还面临着Convex和Curve两层智能合约风险。

Bancor宣布6月起应用于EOS.IO区块链:Bancor 2月27日宣布,Bancor协议将从2018年6月起应用于EOS.IO区块链。Bancor目前仅在以太坊区块链上可用。Bancor产品架构师Eyal Hertzog表示EOS.IO代表了下一代智能合约区块链技术,可有效解决费用、可扩展性、安全性等问题。[2018/2/28]

3.Balancer

网络:以太坊,Arbitrum,Polygon

资产:ETH,USD

预期收益率:5-11%APR

风险:低

协议概述

Balancer是一个去中心化的交易所。该协议是高度定制化的,因为它支持创建有着不同权重的多资产流动性池(即流动性池中的资产可以有着不同的权重),而不是像其他AMMs(自动化做市商,如Uniswap和Curve)那样有着传统的同等权重的流动性池模式。

Balancer池还使用了金库(vault)架构,使流动性池中闲置的资金能够被路由到其他协议(比如借贷市场),为流动性提供者(LP)赚取额外的收益。与Curve一样,Balancer使用了一个veToken(投票托管代币)模型,BAL代币持有者可以锁定他们的BAL来换取veBAL代币,允许他们在提供流动性时获得“加速的”的奖励。

收益策略

与Curve一样,在Balance上有许多流动性池,在这些池中,流动性提供者(LP)可以赚取收益,而不会招致无常损失。这包括bb-aUSDT-DAI-USDC池,目前收益率在8-18%之间(取决于LP“加速”的规模),用户可以赚取交易费、BAL奖励以及来自Aave的利息收益(因为未使用的流动性会被存入Aave货币市场中,以进一步增加LPs的收益)。

其他有吸引力的Balancer流动性池包括USDC、DAI和USDT池(收益率在5-11%之间,具体取决于veBAL持有量)和wstETH-ETH池(收益率在7-11%之间)。值得注意的是,目前wstETH-ETH池是不平衡的,其中大约持有65%的wstETH,只有35%的ETH。

风险

在Balancer上提供流动性的风险与在Curve上提供流动性的风险相似。除了智能合约风险,Balancer的LPs还暴露于流动性池内的每一项基础资产以及流动性池变得不平衡的风险。此外,他们可能会面临无常损失的风险。

4.GMX

网络:Arbitrum,Avalanche

资产:ETH,BTC,USD

预期收益率:30-45%APR

风险:中/高

协议概述

GMX是一个在Arbitrum(L2网络)和Avalanche上线的去中心化永续合约交易所。该协议允许交易员从一个名为GLP的多资产流动性池中借款,从而使他们能够获得高达30倍的杠杆率。

GLP类似于一个指数,因为它主要包含高市值资产,比如ETH、BTC以及诸如USDC、DAI、USDT和FRAX等稳定币。GLP池内单个资产的权重是根据它们的头寸利用率确定的,当GMX上的交易员做多波动性资产时,波动性资产的权重更高,而当交易员做空稳定币时,稳定币在GLP池中占据更大的比例。

?收益策略

用户在GMX平台上获得收益的主要方式是向GLP流动性池提供流动性。该流动性池目前的收益率约为43%,其回报包括从使用杠杆头寸的交易员那里获得的基于ETH的借款利息,以及esGMX(托管的GMX),这是GMX的既得回报。

??Risks风险

有几个重要的风险,GLP代币持有人应该知道。首先,就像为任何流动性提供流动性一样,他们也持有GLP池内底层资产的价格敞口。此外,通过GLP向交易员提供杠杆,流动性提供者实质上是所有交易员的对手方。GLP的价格反映了这一点,当市场走势与交易者的仓位相反时,GLP的价格上升,当市场走势与交易者仓位一致时,GLP的价格下降。此外,GLP持有人当然会面临智能合约风险。

额外收益的机会

现在,我们已经深入讨论了一些更有收益的机会,让我们快速地强调其他一些用户可以让他们的资本发挥作用的方式。

1)NotionalFinance(3-6%APY-风险:低)

用户可以向基于以太坊的借贷平台NotionalFinance存入ETH、USDC、DAI和BTC,并获得固定利率的贷款利息,目前利率范围为3-6%。

2)Tokemak(6-9%APR-风险:中)

用户可以将ETH和各种稳定币(如USDC、DAI、alUSD、FEI和FRAX)单边存入去中心做市协议Tokemak?中,以赚取TOKE奖励。

3)RibbonFinance(14-25%APY-风险:高)

以太坊、Avalanche和Solana的用户可以将他们的资金存入Ribbon的金库中,这些金库通过运行自动期权策略(比如卖出持保看涨期权和现金担保看跌期权)来产生收入,

总结

当前的收益率已被压缩,但仍存在一些有吸引力的机会,用户可以在这些机会中获得相对于传统市场更高的健康收益率,并在本轮熊市中扩大Crypto储备。

在这个恐慌的时刻,资本可能正在逃离DeFi,但那些愿意留在前线的人将继续得到回报。

撰文:BenGiove,Bankless分析师

编辑:南风

“道者,万物之奥,善人之宝,不善人之所保”——《老子》第六十二章“去中心化社会:找寻Web3的灵魂”,是Vitalik等人的最新论文.

1900/1/1 0:00:00DeFi数据1.DeFi代币总市值:531.54亿美元 DeFi总市值数据来源:coingecko2.过去24小时去中心化交易所的交易量:30.

1900/1/1 0:00:00今天来给大家介绍一群黑猩猩。前几天聊了好多优秀的项目,探讨了几天各类精美画风,换换口味,再跟大家看看像素风.

1900/1/1 0:00:001.腾讯视频和优酷的数字藏品争夺战优酷视频与腾讯视频都是国内综合视频类网站用户比较广的APP平台,两者相互竞争,在竞争中成长,两者都盯上数字藏品,可以看出国内数字藏品的势头很猛.

1900/1/1 0:00:00Web3.0是什么?这个问题也许连在币圈泡了十几年的老江湖,也很难在三言两语间给出一个足够准确地回答.

1900/1/1 0:00:00随着加密货币市场继续失守,其总市值已经跌至1.4万亿美元,与此同时,比特币的价格也触及3万美元的关口,CoinShares和Glassnode的区块链分析师发现了投资者活动的有趣组合.

1900/1/1 0:00:00