用ScoopyTroples的话来说,DeFi2.0提供了三样东西:

在DeFi协议中提高资本效率:$TOKE将给做市商一笔贷款,然后做市商将提供流动性的另一边,然后创造市场/增加深度,并从价差中获利。

协议控制价值/流动性:$OHM是这方面的先驱。他们不仅有一个挖矿项目,还出售OHM来支持货币,并以$OHMDAI和$OHMLUSD的价格购买所有LP份额。

针对DeFi协议的高级资金管理:项目将获得资金并将其部署到DeFi中,以增加收入和收益。

什么是DeFi2.0?

用最简单的术语来说,DeFi是一个生态系统,通过这个生态系统,可以在公共去中心化区块链网络上使用各种金融产品。DeFi向任何人都开放这些产品,用户无需通过券商和银行等金融中介机构。

正如SamKazemian所描述的那样:DeFi2.0协议在资产负债表上持有资产的效率更高,并通过代币持有者的思维部署稳定币、流动性、激励机制和资产。DeFi2.0并不希望代币持有者只是选民,而是创建具有社会协调流程、机制和激励机制的平台,以在协议内生产和部署。

某钓鱼地址在7小时前从Multichain收到1020万枚USDT后将其兑换为5434枚ETH:7月10日消息,据Lookonchain监测,钓鱼地址Fake_Phishing183873在7小时前从Multichain:anyUSDT代币地址收到1020万枚USDT,并以1878美元价格将其兑换成5434枚ETH。该地址昨日也从Multichain:anyWBTC代币地址收到67.76枚WBTC(约205万美元)。[2023/7/10 10:45:33]

Messari创造了两大趋势将DeFi推出它的舒适区:LaaS和二级协议。

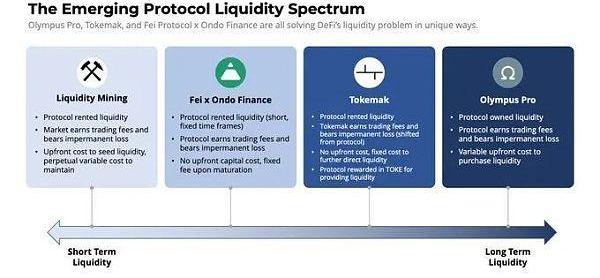

LaaS

流动性即服务(LaaS)提供商帮助协议解决流动性挖矿成瘾问题。流动性挖矿在DeFi中不再具有吸引力,因为它是协议资产负债表上的一项永久性费用。对LaaS提供商是有益的,因为他们帮助各种协议从市场上购买流动性,甚至以廉价和高质量的方式租用流动性。

Tether在Tether Treasury铸造12.5亿枚USDT:金色财经报道,据Whale Alert数据显示,稳定币发行商Tether于今日17:53-18:12分左右12.5亿枚USDT在Tether Treasury铸造。Tether首席技术官Paolo Ardoino补充表示,10亿枚USDT库存在Tron网络上补充。以太坊网络上有2.5亿枚作为库存补充。请注意,这是一个授权但未发行的交易,这意味着本次增发将用于下一次发行请求和链上交互。

金色财经此前报道,Binance发公告称,6月16日17:30之后,Binance将直接与Tether团队将12.5亿枚USDT-TRX换成USDT-ETH,以确保用户在所有链上的稳定币流动性。[2023/6/16 21:42:44]

“二级”协议

这些协议试图自动化、扩展或增强现有的DeFi模型。二阶协议利用了DeFi的可组合特性。这些协议也建立在现有的DeFi基础设施上,以增强、自动化或扩展现有的流程或模型。

澳大利亚2022年预算文件确认加密货币不会作为外币征税:10月26日消息,澳大利亚政府在周二发布的2022年预算文件中已澄清,加密货币将继续作为一种资产类别而非外币征税。这意味着,如果加密货币交易在当年盈利,并且是通过中心化交易所进行的,则需要缴纳资本利得税。此外,预算文件表示,任何央行数字货币(CBDC)都将继续被视为外币。据悉,澳大利亚储备银行目前正在研究自己的CBDC“eAUD”,一个试点项目将于2023年1月启动,并向行业参与者开放,以提交可能的用例。(Forkast)[2022/10/26 16:39:45]

DeFi2.0协议

以太坊信标链质押量突破1370万,质押总价值近220亿美元:9月14日消息,据欧科云链OKLink多链浏览器显示,截止目前以太坊信标链上质押数已增加至1370万枚ETH,截至目前为13,708,135枚,占当前以太坊总流通量的11.45%,验证者总量为428,069。按当前 ETH 价格计算,信标链质押 ETH总价值接近220亿美元。[2022/9/14 13:29:38]

在当前的生态系统中,我们拥有的大多数DeFi2.0协议都在尝试社交和算法规则,使它们的资本部署形式化。这些协议的区别在于抵押品、流动性、激励、治理代币和稳定币。

Olympus/OlympusPro

这个协议使用OlympusDAO的债券机制,让项目有机会获得自己的协议拥有的流动性。项目可以以折扣价格将其代币兑换为基础资产或任何类型的LP代币。这种方法是对传统的流动性挖矿计划的巨大改进,在该计划中,项目必须保持雇佣流动性。

市场分析:鲍威尔不再指望软着陆:9月1日消息,毕马威首席经济学家Diane Swonk表示,美联储主席鲍威尔在杰克逊霍尔会议的讲话“埋葬了软着陆的概念”。现在,美联储的目标是通过将经济增长放缓到低于其潜在增长水平来降低通胀,官员们认为这一增长率为1.8%。Swonk补充道:这是一个痛苦的过程,但比突然的衰退少一些折磨和痛楚。[2022/9/1 13:00:51]

OlympusPro允许协议永久购买流动性,同时保证这些代币的新需求渠道。OlympusPro债券中的基础代币与$OHM代币没有任何关系。然而,项目可以与sOHM或OHM配对,从而接触OlympusDAO的生态系统。

项目有机会使用原生代币并永久获得流动性,而无需担心损失。这与当前的情况不同,在当前的情况下,流动性挖矿具有类似的高前期成本,但没有任何回报。

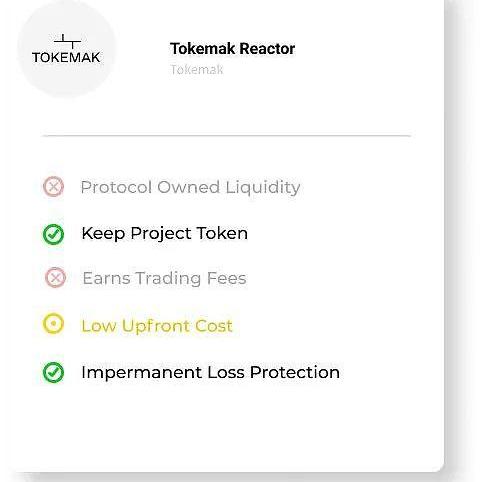

Tokemak

Tokemak是最早引入流动性即服务的协议之一。在Tokemak中,项目可以向反应器提供单个代币,然后与USDC或ETH等基础资产配对。

获得$TOKE的项目可以将他们的流动性导到他们选择的场所。这是一种比传统的流动性挖矿好得多的前期投资。

Tokemak的主要用途是:

流动性提供者和收益挖矿者:任何用户都可以将单一资产存入网络以用作流动性。

DAO:DAO可以利用Tokemak的流动性流来加强和直接为他们的项目提供流动性,这为传统的流动性挖矿提供了另一种选择。

新DeFi项目:新项目将能够以低成本建立自己的代币反应器,并使用Tokemak协议控制资产,为其项目从一开始就产生健康的流动性。

做市商:MM可以利用网络的资产存储来引导各种交易所的流动性。

交易所:交易所也可以利用TOKE的效用,以获得深厚的流动性,以增强其市场深度

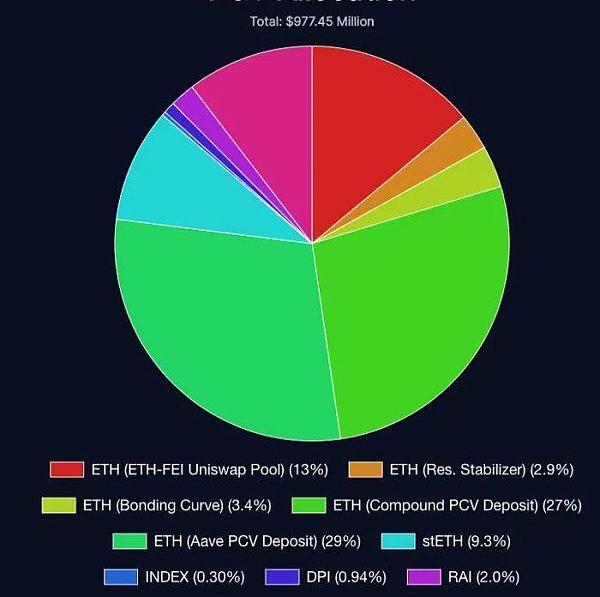

FeiProtocol

Fei是一种具有去中心化和可扩展稳定币的协议,称为$Fei,该稳定币由链上储备支持。Fei协议是一个巨大的MakerDAOCDP,它已经形式化了部署流动性的方式。事实证明,这种机制比基于市场的单个CDP更有效。

FeiProtocol宣布与OndoFinance合作,将为DeFi提供昂贵且短期的LaaS选项。因此,协议不需要前期资本成本,但会面临无常损失。FeiProtocol将在流动性期限到期时收取少量固定费用。

JasonChoi对2022年及以后的DeFi预测

JasonChoi在推特上总结了DeFi领域的一些期望:

以下是一些总结:

去中心化金融的成果已经建立起来了。CeDeFi提供了下一个十亿到万亿美元的机会。

大多数去中心化金融协议最终看起来都是一样的。它们最终将垂直于加密银行。

三年内,DEX总成交量将超过VEX总成交量。

在5年内,去中心化金融的自托管前端将占到所有分散金融使用的30-50%。

在未来3年内,50%的去中心化金融用户将拥有链上身份和信用评分。

匿名团队将在未来3年内创造出市值最大的约50%的DeFi协议。

在3年内,超过20%的L2使用将来自于Optimisticrollups。NFT可能会超越个别元宇宙及其个别区块链。

在未来五年中,表现最好的NFT的价值增长可能超过在NFT市场上产生的总收入。

大多数DeFi用户并不关心他们使用的是快速L1还是L2。

未来五年最大和最活跃的VC中,有一个将是DAO。

在未来五年内,我们可能会看到DAO收购一家知名的web2公司,并将其代币化。

标签:DEFDEFIEFIETHOrigen DEFIDeFi OmegaSEFI价格ethnographyofcommunication

以太坊2.0阶段的信标链上线已一年之久,再向前推进半年左右,以太坊主网将和信标链合并,那合并后的下一步大动作是什么呢?是分片链的进展.

1900/1/1 0:00:00DeFi数据1.DeFi代币总市值:1638.59亿美元 DeFi总市值数据来源:Coingecko2.过去24小时去中心化交易所的交易量:42.

1900/1/1 0:00:00每个人都会开始或加入其中。以下是我们需要知道的。什么是DAO?DAO是去中心化自治组织的缩写。它是企业或组织的web3结构。谁可以开始一个DAO?任何人都可以开始一个DAO.

1900/1/1 0:00:00这是一个关于创造者经济的65个项目清单,它们遵循了Web3的去中心化和代币化性质,介绍了目前正在运行的平台、让每个创造者经济的参与者能够获益.

1900/1/1 0:00:00近期,Web3.0似乎有接棒GameFi热点的趋势。其实Web3.0这个概念对于币圈老人们来说并不陌生,早在数年前,我们就开始憧憬Web3.0的宏大愿景,但是当时局限于行业整体基础设施的不完善,

1900/1/1 0:00:0012月6日,科技部发布了国家重点研发计划“区块链”重点专项2021年度拟立项项目安排公示的通知,并公示了10个项目.

1900/1/1 0:00:00