UniswapV2是最受欢迎和最成功的DEX。

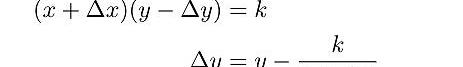

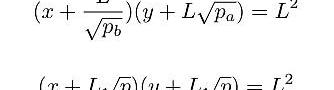

通过曲线对配对资产进行定价,结果变成了这样:

其中x和y是资金池中资产的余额。

给定Δx,为了将Δx交换为Δy,UniswapV2将执行以下计算:

这样交换后仍然满足xy=k不变量,价格为:

Star Atlas开发工作室ATMTA宣布进行重组并裁员:7月25日消息,Star Atlas开发工作室ATMTA透露,为应对充满挑战的市场环境,将对其业务进行重大重组。剩余的核心团队将由45人组成,而在2022年底峰值时为235人,在FTX事件后削减至167人。

重组后,ATMTA将以更精简的团队运作,确保他们具备必要的敏捷性和专注力,以交付其重点产品并维护其现有产品。此举还旨在提高该公司对潜在投资者的吸引力,以在条件允许时扩大产品开发。[2023/7/25 15:58:03]

UniswapV2的一大特点是无需许可,任何人都可以通过提供代币来创建两个资产的交易对。

例如,通过在资金池中提供x=1ETH和y=3000USDT,流动性提供者可以创建一个交易对,ETH最初定价为3000USDT/ETH。

尽管UniswapV2获得了广泛采用,但UniswapV2的关键问题是其资本效率低,因为流动性分布在价格上。

这意味着如果两种资产的价格集中在一个相对较小的范围内,则资金池中的大部分资产并没有有效地为互换做出贡献,从而导致较高的滑点和LP收取的费用较低。

UniswapV3的集中流动性

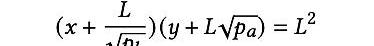

UniswapV3通过使用一种称为集中流动性的技术来改善资本效率低下的问题,该技术使用了以下曲线:

慢雾:苹果发布可导致任意代码执行的严重漏洞提醒,请及时更新:7月11日消息,慢雾首席信息安全官23pds发推称,近日苹果发布严重漏洞提醒,官方称漏洞CVE-2023-37450可以在用户访问恶意网页时导致在你的设备上任意代码执行,据信这个已经存在被利用的情况,任意代码危害严重,请及时更新。[2023/7/11 10:47:05]

其中交易的实际价格在中,p_a<p_b。

通过设置p_a=0和p_b=+∞,V2本质上是V3的特例。

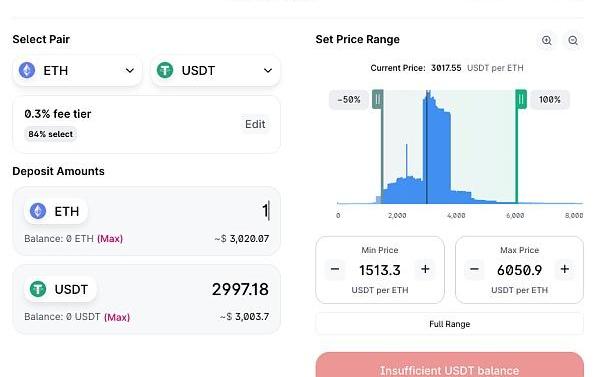

在提供流动性时,UniswapV3会向LP询问流动性的价格范围。

这允许LP将流动性集中在目标价格范围内,从而实现更高的资本效率。

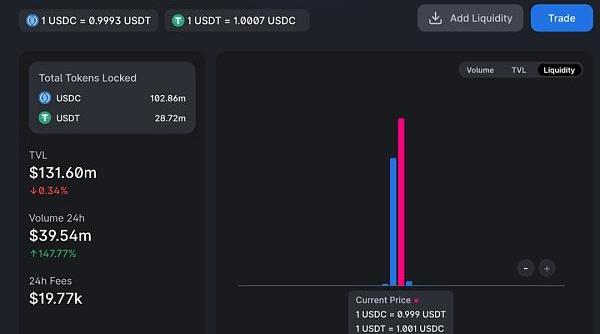

以稳定币交易为例,从下图中,95%的流动性集中在价格区间,实现了比UniswapV2约2000倍的资本效率。

由于流动性集中,交易USDC/USDT的滑点远低于V2,因此对于流动性池中提供的相同数量的资产,LP可以比V2收取更多的费用。

Nansen:三箭资本NFT销售预估价值约为1030万美元:金色财经报道,区块链分析公司Nansen披露的数据显示,三箭资本(3AC)NFT销售预估价格为6280 ETH,约合1030万美元,包括30枚Fidenza(4000 ETH),11枚CryptoPunks(1690 ETH)和17枚Ringers(1380 ETH),其中一些高价NFT有:3AC购买的CryptoPunk #6649价格为810 ETH、Archetype #397售出价为420 ETH(售出后一个月转入3AC)、Fidenza #216售出价为320 ETH(售出后一个月转入3AC)、3AC购买的Autoglyph #187价格为269 ETH。

据此前报道,三箭资本购买的一系列珍贵NFT将很快被出售。一份文件显示,3AC的清算人Teneo已于2月22日将此次出售通知有关各方。Teneo高级董事总经理Christopher Farmer表示,出售“是为了清算目的实现NFT的价值”,并补充说预计将在通知发出后28天内开始。[2023/2/25 12:28:14]

由于集中流动性的特点,UniswapV3的TVL进展非常顺利,在大约3个月内达到25亿。

Yuga Labs元宇宙Otherside虚拟地块Otherdeed交易总额突破11亿美元:金色财经报道,据cryptoslam数据显示,Yuga Labs元宇宙Otherside虚拟地块Otherdeed交易总额已突破11亿美元,本文撰写时达到1,100,357,229美元,交易总量为84,579笔。截止目前,Otherdeed在NFT藏品交易额排名中位列第六,次于Axie Infinity、BAYC、Cryptopunks、MAYC和Art Blocks。[2022/12/21 21:58:00]

多重汇集资产的集中流动性

UniswapV3仅为成对资产的集中流动性。一个很自然的问题是:

资金池中多种资产的集中流动性如何?

通过为多种资产集中流动性,我们可以实现更高的资本效率,因为资产可以共享资金池中的流动性。相比之下,在V3中,由于直接交易的流动性不足,交易可能会被路由到多个交易对。例如,交换TUSD->BUSD可能会被路由到TUSD->USDT->BUSD,这意味着交易者将支付更多的费用,滑点越高。

所以核心问题是:

多重资产的集种流动性曲线应该是怎样的?

不幸的是,答案并不简单,甚至更为复杂。让我们从从集中流动性中获益最多的稳定币交易开始。

假设两个稳定币的价格在之间,我们可以将V3曲线简化为:

域名NFTs.com以1500万美元的价格售出:金色财经消息,据Watcher.Guru发布推文称,域名NFTs.com以1500万美元的价格售出。[2022/8/4 2:57:36]

其中=。

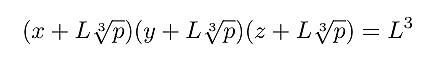

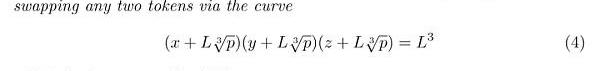

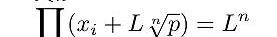

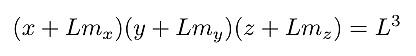

简化曲线的优点是它有点对称,直观的扩展是为另一个稳定币添加第三项,得到以下等式:

请注意,3个资产等式与2个资产等式的细微变化:

右手边是L3而不是L2

我们不使用左侧的p的平方根,而是使用p的立方根。

鉴于这个等式,我们有一个关键结果:

例子

BalancedPool

3个有6位小数的稳定币

x,y,z=,即每个资金池中有1M

p=0.999,即价格范围是

由于这三个术语相同,我们有:

L=x/(1—?0.999)=2998.99977x

请注意,与xy=k曲线相比,其中L=x,我们的资本效率约为2000倍。

用10,000e6T0交换T1将返回9999.96e6T1,其中曲线如下所示:

多个价格范围。例如,假设我们有p_0<p_1,并且LP可以选择其流动性的价格范围之一。

因此,该算法将联合求解以下方程以进行交换。

不同资产的不同价格范围,方程式如下所示:

总结

集中流动性是DEX中最热门的话题之一,具有以下好处:

更高的资本效率

降低滑点

更多费用

UniswapV3是第一个为配对资产提供集中流动性的DEX。对于稳定币交易,资本效率可以达到2000倍。

我们建议对多池资产集中流动性:

在多种资产之间共享流动性。

非常适合稳定币交易。

可以成为相同支持资产互换市场中的有竞争力的产品。

稳固的智能合约实施。

在过去的一年里,区块链领域显现出一个重要趋势:人们从关注去中心化金融(DeFi)过渡到同时思考去中心化治理(DeGov)。2020年DeFi的发展方向十分宽泛,被称为DeFi之年.

1900/1/1 0:00:00人类总是有一种与生俱来的收集东西的欲望。然而,我们所抓住的完全是基于品味的。在某些情况下,只需看看传统收藏品市场,看看这个行业有多大.

1900/1/1 0:00:00随着DeFi的兴起以及伴生的暴富神话,风险也随之而来。DeFi领域的风险损失总量多达10亿美元。有的损失可能是协议本身设计问题,但除此之外很大一部分风险是可保的.

1900/1/1 0:00:00我们大多数人可能都知道,在加密货币市值排行榜中,市值排名第一是比特币,排名第二是以太坊,但如果我告诉你现在市值排名第三的是Cardano,可能一些人会很诧异.

1900/1/1 0:00:002021年8月5日,伦敦硬分叉见证了以太坊区块链到目前为止最大的更新之一:EIP-1559,它改变了收费市场在网络上的运作方式.

1900/1/1 0:00:008月27日,ZTCapital宣布将通过拨款200万美元专项投资基金等一系列举措助力元宇宙、GameFi等领域的优秀项目加速成长.

1900/1/1 0:00:00