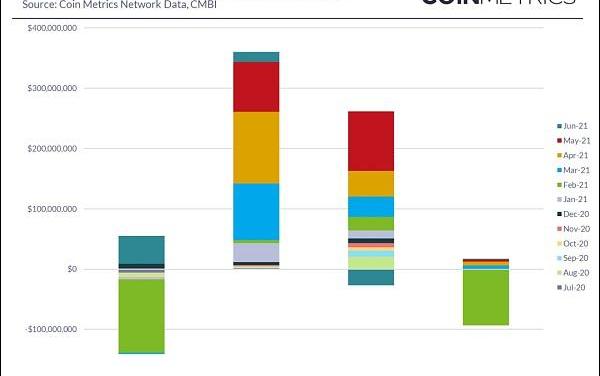

截至2021年第二季度,加密资产市场的额外净增值为100亿美元。这一增长与上一季度的数值一致,但它是2020年第四季度数值的两倍、2020年第三季度数值的5倍以上。这种实质性增长最重要的原因是过去12个月:

大多数加密资产的价值出现上涨。例如,比特币自去年同期以来价格几乎上涨了2.5倍,与之相同的是,其他资产在去年也经历了显著的价格上涨,比如以太坊就涨了600%以上。

部分基金会、团队和长期持有者希望以有吸引力的价格获得流动资金,导致资产流通量增加。

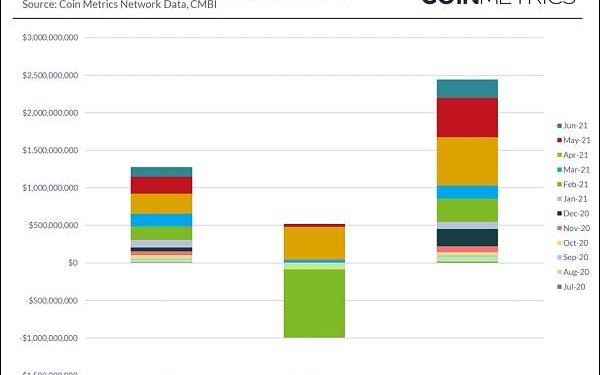

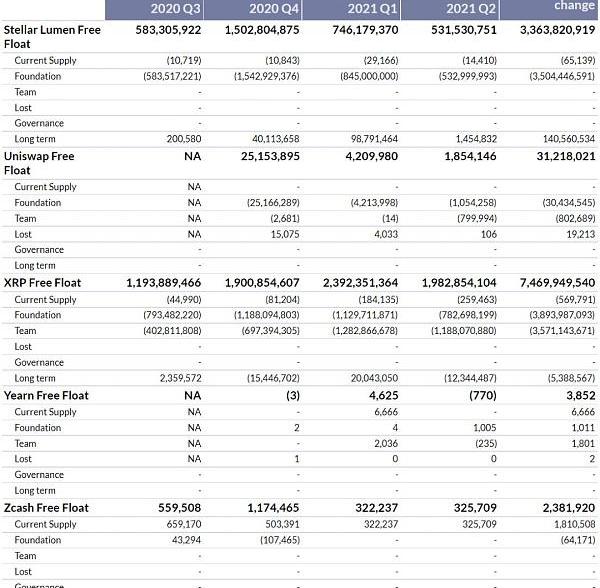

价格上涨和市场新增的自由流通量两项原因导致2021年第二季度自由流通市值增长,其中最大贡献者是Ethereum、XRP、Dogecoin和StellarLumens。

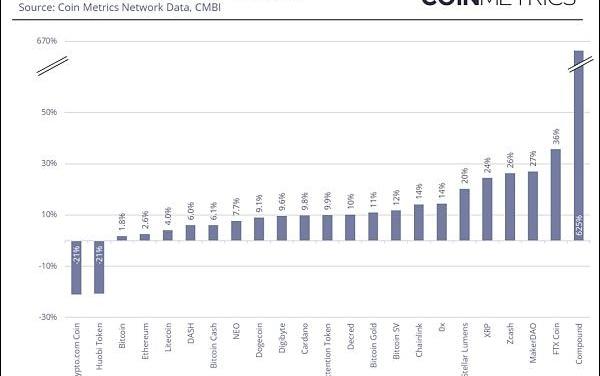

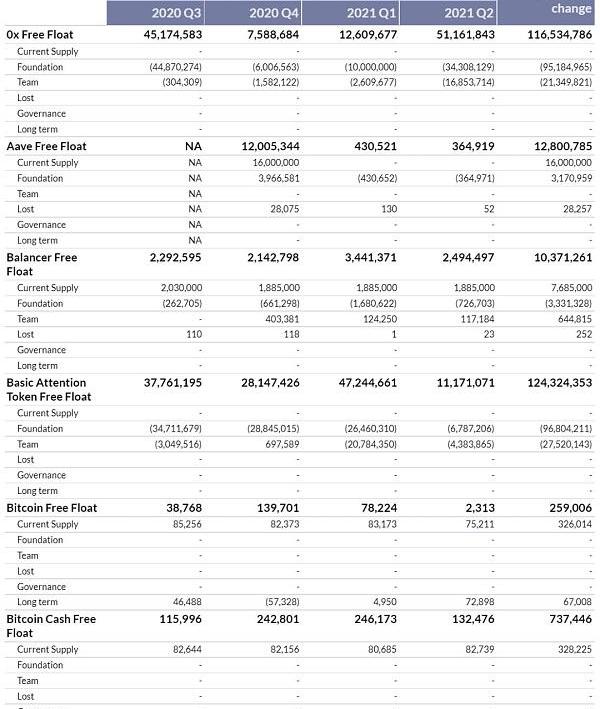

去年,自由流通年膨胀率最高的加密资产依次是Compound、FTXCoin、MakerDAO、Zcash和XRP。同期,Crypto.comCoin、HuobiToken和Bitcoin的年通货膨胀率最低。

注:在2021年2月和4月,Crypto.com对基金会控制地址内的596亿和590亿CRO分别进行了两次的一次性销毁;Compound在2020年3月推出时初始流通盘较少,流动性挖矿导致了其早期的高通胀。

基金会控制地址

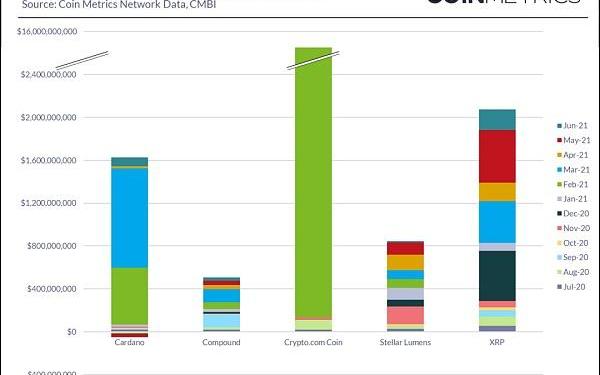

2021年第二季度期间,转移到确定的基金会和公司控制地址之外的加密资产净值为35亿美元,低于上一季度的171亿美元。

然而,如果除去第一季度Crypto.com销毁的133亿美元,那么本季度基金会控制地址引发的供应膨胀仍然相对平稳。本季度基金会持有代币数量变动最主要的两个原因如下:

TheCrypto.comCoinfoundation进行了第二次销毁,销毁了来自基金会控制地址价值12亿美元的代币。

数据:到2022年底加密货币用户数量将突破10亿:金色财经报道,据Crypto.com的一份报告显示,2021年全球加密货币人口增加了178%,从1月的1.06亿上升到12月的2.95亿。预计到2022年底,加密货币用户的数量将突破10亿。该报告解释说,2021 年上半年采用加密货币是“显着的”,并补充说增长的主要驱动力是比特币。此外,“各国再也不能忽视公众对加密货币的日益增长的推动。在许多情况下,我们可能期望对加密行业采取更友好的立场。Crypto.com 指出,希望发达国家为加密资产制定明确的法律和税收框架,以萨尔瓦多为例,更多面临高通胀经济和货币贬值的国家可能会采用加密货币作为法定货币。(news.bitcoin)[2022/1/27 9:16:22]

TheRippleFoundation从基金会控制的地址转出8.5亿美元。

注:公司/基金会的资产销售可能出于很多原因,包括但不限于运营费用、团队成员/顾问归属、战略长期合作或BD、计划内和计划外的代币销毁、战略投资和财务管理。公司或基金会也可能会有不同的行为,或者选择不经常发行大量的产品,或者根据需要发行。此外,资产从基金会/公司控制的地址转移并不一定意味着资产已被出售。

注:2021年2月,Crypto.comFoundation销毁了价值133亿美元的CRO

注:2021年4月,Crypto.comFoundation销毁了价值12亿美元的CRO

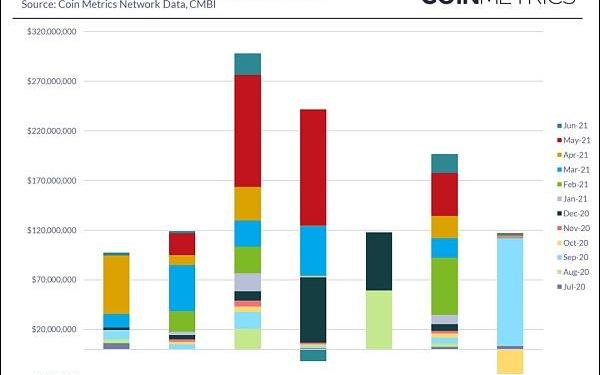

团队控制地址

2021年第二季度,转移到公司团队控制地址之外的加密资产净值大幅增加,最高达到了30亿美元。2021年第二季度期间,团队控制地址的资产增加自由流通供应最多的如下:

XRP:新增12亿XRP进入流动性更强的市场,价值14亿美元。

EthHub联合创始人:2021年ETH表现将优于BTC:今日,EthHub联合创始人Anthony Sassano在推特上发布其对以太坊2021年的预测:1.ETH的表现将优于BTC;2.非美元稳定币将获得关注;3.Layer 2的采用将急剧上升;4.EIP-1559即将上线;5.eth2阶段1将启动;6.DeFi代币将取代前30名中的大部分死亡币。[2021/1/2 16:14:15]

Chainlink:新增的1950万LINK进入流动性更强的市场,价值为6.24亿美元。

Crypto.com:其中23亿CRO离开了团队控制地址,其中大部分最终进入了可销毁钱包,因此未对Crypto.com自由流通供应产生影响。

注:移出团队控制地址并不一定意味着资产已被出售,而可能是活动的迹象。

自由流通量变化详情?

0X(ZRX)

2021年第二季度,从基金会控制地址移出ZRX总量为3400万,比上一季度增加了2400万。

然而,其中2100万ZRX被存入了ZRXvault。由于ZRXvault中的代币可以赚取利息,执行治理功能,并且和其他代币之间没有区别,它们被视为是活跃的且比被动持有的资产更具流动性。

团队控制地址在第二季度转出1680万ZRX,相较前三个季度共转出450万ZRX明显增加。然而这些转出的代币大部分存入了Compound和Makerto,可能是被用作贷款的抵押品或赚取收益。

基金会和TeamZRX交易行为的净影响是增加了4150万ZRX的自由流通量供应。

AAVE(AAVE)

由于Aave是在去年第四季度才推出,其自由流通的历史有限。至第四季度末,Aave控制的地址仍然管理着超过300万的AAVE,其中有超过50万仍处于Migration合同中且未被LEND持有人认领。AAVE也在第二季度推出了他们的流动性挖矿,导致AAVEDAO的通胀率增加,AAVEDAO现持有260万AAVE。

人民币升幅创2020年8月6日以来最大 USDT溢价率为0.35%:8月27日,人民币兑美元中间价较上日调升176点至6.8903,中间价升值至2020年1月23日以来最高,升幅创2020年8月6日以来最大。在岸人民币兑美元现报6.886,USDT在火币场外报价6.91元,溢价率为0.35%。[2020/8/27]

第二季度内,AAVE共增加了36.5万的自由流通量。

BALANCER(BAL)

Balancer通过他们的流动性挖矿计划向流通领域释放了188.5万BAL,这和2020年第四季度的数值相同。

第二季度内,Balancer基金会释放进入更多流动性市场的BAL数量减少,基金会控制地址中仅转出72.5万BAL,低于第一季度的170万BAL。再加上团队控制地址中11.7万BAL的小规模净积累,Balancer本季度自由流通量的净变化为250万。

BASICATTENTIONTOKEN(BAT)

2021年第二季度期间,BasicAttentionToken有着过去一年最低的季度增长量。第二季度仅有1120万新的BAT进入流通,相较上一季度的4710万有所减少。其中大部分的减值源自基金会控制的钱包的活动减少。基金会控制的钱包中最活跃的‘BAT:UPGReserve’,也只有600万BAT的净流出,大大低于前三个季度的量——分别为2650万,2880万和2470万。

同时,确定的团队控制地址弥补了剩余的自由流通量的增加,本季度有440万BAT进入更具流动性的市场,低于2021年第一季度的2000万BAT的流出量。

BITCOIN(BTC)

2021年第二季度挖矿活动发行的新比特币为7.52万,略低于前几个季度和发行目标的预期,下降的主要原因是中国矿工为遵守当地的新法规和执法而下线矿机,哈希率大幅下降,导致被生产出来区块更少以及本季度的通货膨胀率降低。

然而,本季度内有7.3万比特币已超过5年没有活动。根据自由流通计算方法,这些代币被归类为可能属于战略性的长期持有者或已遗失,因此对流动性市场没有影响。

上述情况导致本季度比特币的自由流通量净增仅为2000BTC。?

BITCOINCASH(BCH)

BitcoinCash的自由流通量较前两个季度降低了约10万。虽然第二季度挖矿的排放量与前两个季度一致,但自BitcoinCash与Bitcoin分开以来只有5万BCH首次从激活的硬币中进入自由流通供应,低于前几个季度的16万BCH。

声音 | 分析师:比特币将在2020年底达到10万美元:加密货币分析师Dave the Wave接受采访时表示,他认为到2022年底,10万美元将是比特币的长期目标,他此前曾预测BTC的底部将在6000美元。根据Dave the Wave提供的图表,自2011年以来,描述比特币价格走势的这条抛物线多年来一直保持稳定,目前显示出看涨的宏观趋势。(CCN)[2019/12/26]

上述情况导致BitcoinCash本季度的自由流通量净增13.2万BCH。

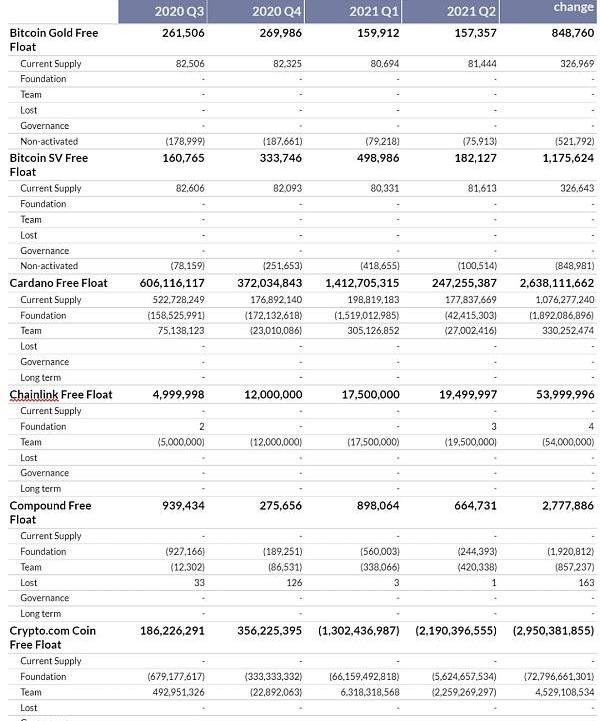

BITCOINGOLD(BTG)

BitcoinGold的自由流通量在2021年第二季度增加了15.7万BTG,与第一季度的水平一致,但比2020年第三季度和第四季度的增幅低了10多万。其中8.1万BTG来自挖矿活动,另外7.6万BTG来自BTG分叉后首次激活的BitcoinGold的自由流通量。

上述情况导致BitcoinGold本季度的自由流通量净增15.7万BTG。

BITCOINSV(BSV)

2021年第二季度,BitcoinSV的自由流通供应量增加了18.1万BSV,较2021年第一季度新增49.8万的自由流通量而言大幅下降。

虽然与挖矿有关的BitcoinSV新发行量与前几个季度一致,但自BSVfork以来只有10万BSV被激活,这是自2020年第三季度以来最低的激活供应的季度增幅。

上述情况导致本季度的自由流通量净增18.2万BSV。

CARDANO(ADA)

2021年第二季度,Cardano的自由流通量增加2.47亿ADA,相较单个季度自由流通量供应增加15亿ADA,创下记录的第一季度明显下降。

本季度增长的大部分是PO的结果,在Cardano的供应链上增加了1.78亿ADA。

CHAINLINK(LINK)

Chainlink的自由流通量供应已连续第三个季度出现增加,经历了自2019年第三季度以来最高的季度增长。2021年第二季度增加了1950万LINK,高于第一季度的1750万LINK。

其自由流通量供应的增加皆因来自团队确认地址的转出交易。

COMPOUND(COMP)

第二季度内,共有66.5万COMP进入自由流通量供应中,相较第一季度而言减少了26%。

本季度基金会控制地址释放的COMP代币减少了56%,只有24.4万COMP代币被释放到流动性更强的市场,主要是通过流动性挖矿释放。

动态 | 报告:到2024年全球区块链供应链市场总值将达26.749亿美元:据美通社消息,Reportlinker最新报告指出,全球区块链供应链市场在2018年的估值为8570万美元,由于对供应链透明度的需求不断增长,预计到2024年,该市场总值将达26.749亿美元,年复合增长率将达80.4%。[2019/7/9]

然而,团队控制地址的分发增加了,42万COMP离开了密切持有的团队控制地址,相较第一季度的38.8万和2020年第四季度的8.7万而言出现了增加。这可能是团队归属代币分发的结果,因为该协议已推出超过一年。

CRYPTO.COMCOIN(CRO)

2021年第二季度内,theCrypto.com基金会再次对CRO基金会持有的单位进行了销毁,于4月1日将50亿CRO发送到销毁地址。

由于被销毁的单位来自于基金会控制地址,此次销毁并不影响CRO的自由流通,而是体现了未来CRO最大供应总量的变化。本季度内,团队控制地址的23亿CRO被发送到销毁地址进行销毁。此外,还有21亿CRO在本季度被销毁,其中一些直接来自Bittrex交易所的自由流通量。

上述变化的净影响是CRO的自由流通量供应减少了22亿,其自由流通量已经连续两个季度出现减少。

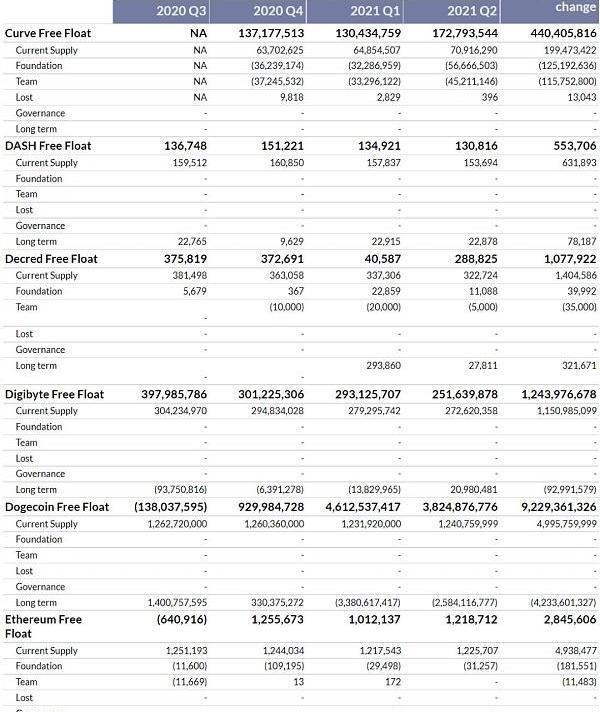

CURVE(CRV)

2021年第二季度,Curve的自由流通供应增加了1.73亿CRV,略高于前两个季度的1.3亿CRV和1.37亿CRV的增长量。

Curve是2020年8月推出的一个相对较新的协议,它有一个预定的代币发行速度,会在接下来的几个季度继续以近似的速度发行。增加的大部分自由流通供应量来自从基金会控制地址转入流动性挖矿导致发行量增加,以及团队控制地址释放出的CRV。

DASH(DASH)

第二季度挖矿相关活动的DASH发行量为15.4万,与前几个季度相似。本季度有2.3万DASH代币被认为不活跃超过5年,属于长期战略投资者或遗失的供应。

上述两个因素的净结果是本季度DASH的自由流通量增加了13.1万。

DECRED(DCR)

2021年第二季度内的自由流通量供应增加了28.9万DCR代币,相较第一季度自由流通量增加的最低纪录有所增加。增加的自由流通量供应大部分来自于本季度挖矿活动中增加的32.3万DCR,另有2.8万DCR因老化被移出供应,1.1万DCR代币因基金会累积而被移出供应。

DIGIBYTE(DGB)

第二季度Digibyte的自由流通供应增加了2.52亿DGB,相较第一季度减少了14%。与Digibyte挖矿有关的通货膨胀每季度都在继续减少,本季度的增加量是2700万,相较第一季度的27900万再次下降。

本季度内还有2100万DGB因不活跃超过5年而被从自由流通量中移除。根据自由流通方法,这些代币会被归类为可能属于战略性的长期持有者或已遗失,因而对流动性市场没有影响。

DOGECOIN(DOGE)

2021年第二季度,Dogecoin的自由流通量再次出现相对大幅的增加。增加的起因是某个持有26亿个DOGE代币突然进行了交易,以及挖矿活动带来的12亿个DOGE代币的新的链上供应。

本季度Dogecoin的自由流通量净增38亿。

ETHEREUM(ETH)

Ethereum的自由流通量在2021年第二季度增加了120万ETH,其中绝大部分的新供应量来自矿工的区块补贴,另有3.1万ETH从基金会控制地址转移到流动性更强的市场,它与因老化而被从自由流通量供应中移除的3.8万ETH相互抵消。

FTXTOKEN(FTT)

第四季度内,FTX代币的自由流通供应连续第二个季度出现下降。这是160万FTT代币被发送到销毁地址并销毁的结果。

第二季度量销毁量相较第一季度的210万FTT低了24%。2021年第二季度内,没有发送团队或基金会控制地址转入更多流动性的地址的交易,导致本季度FTT的自由流通供应减少了160万。

HUOBITOKEN(HT)

Huobi代币仍然是加密货币市场上最稳定的通缩资产之一,它在2020年的每个季度都出现了自由流通供应的减少。这种情况在第二季度没有改变,HT的自由流通供应减少了121万。这其中包括:

Huobi继续进行HT的链上销毁,向销毁地址发送HT。

Huobi基金会将400万HT从基金会控制地址转入更具流动性的市场。

LITECOIN(LTC)

第二季度内,Litecoin的自由流通供应增加了58.7万LTC,这与之前的季度增长基本一致。虽然来自挖矿相关活动的新供应量保持相对稳定,第二季度内增加了64.4万LTC,但超过5年的休眠地址出现的5.7万LTC净增长从市场中移除了一些流动性。

本季度最终的净结果是,Litecoin的自由流通量供应增加了58.7万LTC。

MAKERDAO(MKR)

MakerDAO的自由流通供应在2021年第二季度恢复了净增长,有7.5万MKR加入到自由流通中。

这一增长的主要原因是有5.5万MKR被从MakerDAO治理合约中移除。除此之外,MakerDAO还经历了链上供应的减少,本季度从DAI产生的费用中回购了3900MKR并进行了销毁。

NEO(NEO)

2021年第二季度,NEO的自由流通量增加了2.18万。这一增加来自本季度内从基金会控制地址转入到了更强流动性的地址。

STELLARLUMENS(XLM)

2021年第二季度,StellarLumen的自由流通供应增加了5.32亿XLM,相较上一季度减少了29%。自由流通量的增加来自本季度内从基金会控制地址转入更强流动性的地址的XLM。

UNISWAP(UNI)

2021年第二季度,Uniswap的自由流通供应量增加了100万UNI,自由流通供应的增加皆因首次用户仍然是从UNI分配地址索取他们的空投。

XRP(XRP)

2021年第二季度,XRP的自由流通供应量增加了20亿,这与他们前两个季度的表现基本一致。本季度市场额外流动性的最大贡献者是RippleTeam控制的地址,其提供了12亿XRP的净流出,自2020年第二季度以来增加了4倍。同时,RippleTeam控制的地址也提供8亿XRP的净流出。

YEARN(YFI)

2021年第二季度,Yearn的自由流通供应减少了770YFI。其中大部分源自于确定的团队控制地址中增加的YFI,而这些增量中的大部分又来自于YearnVaults中的已部署的国库资产。

ZCASH(ZEC)

2021年第二季度,Zcash自由流通量供应增加了32.6万ZEC,与上季度的增长非常相似。本季度的低水平增长是最近在2020年11月发生的ZCash区块减半事件的结果。

Zcash的自由流通供应没有其他已知的变化。请注意,如果基金会和团队采用了隐私交易,其是否控制资产就是不可知的。?

详细的自由流通分类表

*深潮CryptoFLow提示各位投资者防范风险,本文所提观点不构成任何投资建议。

-?END?-

作者:BenCelermajer|

来源:Coinmetrics

翻译:NOON?

标签:COINOINCOICOMFidlecoinCanada Coincointiger交易所app下载INCOME币

今天,我们已经发现付款方式的习惯和模式正在改变。虽然现金还是普遍存在于我们生活当中,但是在新一代年轻当中,现金支付已经不是这代人的主要支付手段,它正在被电子支付和数字支付以及其他不同类型的支付所.

1900/1/1 0:00:00原标题:日本首富曾投资比特币巨亏,而他的公司却成驰骋区块链江湖"巨无霸"日本首富孙正义在日本是一个家喻户晓的传奇人物,从贫穷学生白手起家到创办软银集团.

1900/1/1 0:00:00以太坊的工作量证明机制是否将在2.0升级完成后退出历史舞台?这句话包含两个问题:一,以太坊PoW是否必须终结;二,终结是否发生在2.0升级完成之后。回答这两个问题首先需要理解分片的逻辑.

1900/1/1 0:00:00当前,区块链技术日益成为银行业务创新的“标配”。“区块链技术可以帮助银行缓解信息不对称、信任不对称的问题,有助于优化银行管理体系及业务流程.

1900/1/1 0:00:00随着加密货币成为主流以及越来越多的人了解它的实际运作方式,该领域中最大的参与者比特币和以太坊面临着越来越多的批评,指责其为了保持区块链运行而实施的挖矿操作对环境的破坏.

1900/1/1 0:00:00总价值锁定同时是DeFi中最受欢迎和最容易被误解的指标。总资本分配(TCA)可能是更准确的措辞。TVL暗示价值被“锁定”在协议中,忠诚且坚定不移。不幸的是,对于许多项目而言,情况并非如此.

1900/1/1 0:00:00