就像金融界的大多数事物一样,当某件东西承诺了极高的回报率时,通常都会有猫腻。当然,DeFi借贷也不例外。

简析DeFi

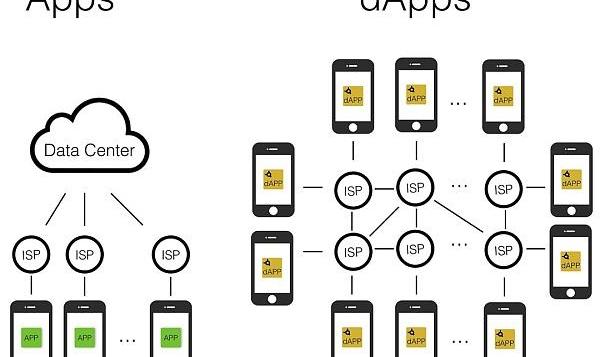

简单来说,DeFi简称为分散融资,是一个基于区块链的应用生态系统。

它提供一系列类似于传统银行、保险经纪人和其他金融中介机构提供的金融服务。

不过主要的区别是,这些分散的应用程序被称为dapps,会自主运行,没有任何第三方在中间代理。

这是因为每个数据处理程序都是由一个智能合约提供动力的—一个特殊的计算机程序,当满足某些预定义的条件时,它就会自动执行一项功能。加密贷款只是传统金融服务的一种,现在已经可以通过这些“点对点运营的数据应用程序”来访问了。

Gate.io“天天理财” 第140期 DeFi流动性挖矿赚USDG已开启:据官方公告,Gate.io“天天理财” 第140期 DeFi流动性挖矿赚USDG今日中午12点开启,锁仓七天; “每周鲨鱼鳍” 第5期 BTC鲨鱼鳍理财剩余9%仓位;“天天理财” 第139期 GT锁仓挖矿赚USDG剩余15%仓位;USDT理财体验金活期专场正持续进行中。[2021/2/28 18:00:49]

类似于将资金存入储蓄账户来收取利息,加密货币投资者现在也可以锁定他们的资金,或通过使用它们,在一系列分散的平台上提供流动性,并获得定期利息支付。

这些dapps上提供的许多利率明显高于传统金融领域的现有利率,这一优点使其成为了对加密货币持有者极具吸引力的被动收入流。

但是在借出任何资产之前,有许多相关的风险每个人都应该意识到。

三大风险

非永久性损失

当你把你的资产投入到流动性池中时,你就已经冒着被称为“非永久损失”的风险了。与流动性提供者只是将资产存放在加密钱包相比,非永久性损失是当锁定在流动性池中的资产价格在被存入后发生变化,并产生的未实现的损失,这通常以美元来计算。DeFi池会保持池中资产的比率。以太坊/链接池可以将池中的以太网令牌和链接令牌的比例分别固定为1:50。

DeFi一周数据速览(2.15-2.19):金色财经报道,据欧科云链OKLink数据显示,本周涨幅前三的币种为:DODO7日涨幅170.10%,锁仓量为8617万美元(+19.83%);Bancor7日涨幅79.40%,锁仓量为9.56亿美元(+74.13%);REN7日涨幅49.70%,锁仓量为10亿美元(+12.34%);

此外,当前以太坊上稳定币流通总量达到351.9亿美元。更多数据见下图。[2021/2/22 17:40:09]

这就意味着任何希望提供流动性的人都必须按照这个比例将以太和链接存入池中。

DeFi池依赖于套利交易者,将池资产价格与当前市场价值相对比:

若链接的市场价格为35美元,但ETH/LINK池中的链接价值为34.5美元,套利交易员发现差异后会在经济上激励添加ETH到池中,以去除贴现的LINK。

当套利交易者用一个token淹没池以移除贴现token时,token的比例会发生变化。

为了重新获得平衡,流动性池会自动提高较高供给的token价格,并降低较低供给的token价格,以鼓励套利交易者重新平衡池。一旦资金池重新恢复了平衡,流动资金池价值的上升往往就会小于贷款协议持有资产的价值,不过那是暂时的损失。

OKEx DeFi播报:DeFi总市值153.1亿美元,OKEx平台SUSHI领涨:据OKEx统计,DeFi项目当前总市值为153.1亿美元,总锁仓量为175.4亿美元;

行情方面,今日DeFi代币普涨,OKEx平台DeFi币种涨幅前三位分别是SUSHI、AAVE、CRV;

截至17:00,OKEx平台热门DeFi币种如下:[2020/12/2 22:52:52]

非永久性损失情况表。资料来源:协同台研究

以下是对图表数据的总结,以及价格变化和百分比损失之间的关系:

1.25倍的价格变化=0.6%的损失1.50倍价格变动=2.0%损失1.75倍价格变动=3.8%的损失2倍价格变动=5.7%的损失3倍的价格变化=13.4%的损失4倍价格变动=20.0%损失5倍的价格变化=25.5%的损失

V神:稳定币是DeFi中最真正可持续和最有价值的事务:金色财经报道,V神在推特回复网友称:“稳定币在我看来仍然是DeFi中最真正可持续和最有价值的东西。”[2020/9/18]

为了捍卫这些协议,流动性提供商会向池中增加资产,从而按比例获得交易费,这通常可以抵消暂时性的损失。例如,Uniswap向有限合伙人收取0.3%的固定交易费。

关键提示:

减少非永久性损失的最好办法是向包含波动性较小资产的资金池提供流动性,如稳定币。你不应该因害怕暂时的损失而离开DeFi空间,相反,它只是在借出你的资产之前,所要必须了解的一个可计算的风险。

闪贷攻击

闪电贷款是DeFi领域特有的一种无抵押贷款。

在传统的集中式银行模式中,有两种贷款:

1.无担保贷款,这些不需要抵押品,因为它们通常金额较小,比如几千美元。

2.担保贷款,这些都是较大的贷款,所以需要抵押品,如财产,汽车,投资等。在整个贷款过程中,银行会用工具来评估客户的信誉,如信用评分、报告等。

闪付贷款是一种无担保贷款,它使用智能合约以减轻与传统银行业相关的所有风险。

报告:ETH和ETC4月回报率最高,可能与DeFi和稳定币的兴趣增加有关:加密货币交易商SFOX发布的加密市场5月报告显示,目前加密市场的参与者正在等待减半事件,投资者将目光转向传统金融市场,截止5月4日,BTC仍与标普500 指数的相关性为0.40,依旧呈正相关性。ETH和ETC的4月回报率高于包括比特币在内的其他主要加密货币,这可能与人们对DeFi和稳定币的兴趣增加有关。[2020/5/9]

这个概念很简单,借款人可以在不提供任何抵押品的情况下获得数十万美元的加密资产,但问题是他们必须在发送同一笔交易内支付全额,这通常只有几秒钟。如果贷款没有还上,贷款人可以简单地回滚事务,就像什么都没发生过一样。

因为发放这类贷款是零风险的,所以贷款额度没有限制;并且由于整个过程是分散的,所以没有信用评分或报告会阻止一个人获得闪贷。而闪贷攻击就是指一些不良行为者利用这些特殊类型的贷款借到巨额资金,并利用这些资金操纵市场或利用脆弱的DeFi协议为自己谋取私利。

前段时间,闪贷攻击针对了农产聚集者PancakeBunny,攻击者导致PancakeBunny的权杖价格下跌了95%,这引起了媒体的关注。

他们这样做的方式是通过PancakeApp贷款协议借入大量的BNB,然后在非市场贷款池中操纵bunny的价格,再将其倾销到公开市场,从而导致其价格暴跌。

就像几乎所有的闪电贷款攻击一样,小偷们逃了出来,还没有任何反响。据估计,攻击者总共净赚了300万美元。一旦一个流动性池被抽干某种特定的token,流动性提供者可能会面临暂时性损失。

更不用说被这些攻击所击中的一些鲜为人知的token了,就如bunny,这导致投资者对项目失去了所有信心,价格也难以回升。

DeFi“拉地毯”

DeFi“拉地毯”就是指项目方跑路。

如果没有DeFi领域的传统监管形式的话,用户就必须对他们愿意将资产借给或购买token的平台建立一定程度的信任。

可不幸的是,这种信任经常会被破坏。

“拉地毯”是一种新型的退出局,DeFi开发者创建一个新的token,将其与领先的加密货币配对,并建立一个流动性池。然后他们将新创建的token推向市场,并鼓励人们将其存入池中,通常会承诺以极高的收益率。

一旦池中有大量领先的加密货币出现,DeFi开发人员就会暗箱操作,故意编码到token的智能合约中,以铸造数百万的新token,用于出售流行的加密货币。

这样他们就可以从池中获取真正流行的加密货币,并留下了数百万无价值的token,在此之后,创始人就会消失得无影无踪。一个著名的“亿万美元拉地毯”事件出现在2020年:

当SushiSwap开发者ChefNomi意外清算了他的token—超过十亿美元的抵押品后,Uniswap竞争token的价格立刻跌至了接近零的水平,这被认为是“DeFi史上的大事件”之一。

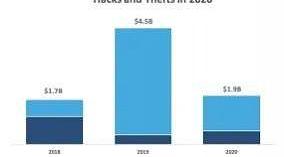

DeFi欺诈行为图表。2020年资料来源:密码追踪

DeFi欺诈是一个价值数百万美元的黑产业,尽管开发人员在努力地降低风险,但欺诈者始终是会存在的。

如何避免这些DeFi借贷威胁?

尽管目前这种类型的恶意活动很猖獗,但在投资之前,还是有一些方法可以检查出公司是否存在潜在退出局的。

这些防范方法包括:

1.在其他项目中验证团队的可信度2.勤奋地阅读项目的白皮书3.检查项目的代码是否已被第三方审计4.对潜在的危险信号保持警惕—比如不切实际的预期回报和在促销和营销上的超支

最终,DeFi协议的无许可证设计,也是破坏金融行业的潜在漏洞。有限的监管和监督加上区块链的开源性质,意味着处理大额资金的借贷协议总是会存在漏洞。

几乎所有的区块链行业部门都一样存在着这种风险,但是随着时间的推移以及开发技术的发展,这些风险将会被降低。

原文链接:

https://www.coindesk.com/defi-lending-3-major-risks-to-know

DeFi数据1.DeFi总市值:740.6亿美元 市值前十币种排名数据来源DeFiboxDeFi总市值数据来源:Coingecko2.过去24小时去中心化交易所的交易量:34.

1900/1/1 0:00:00加密货币领域又将诞生一家独角兽。据CoinDesk报道,NFT市场平台OpenSea近日完成由硅谷著名风投a16z领投的1亿美元B轮融资,投后估值15亿美元.

1900/1/1 0:00:00虽然多地法院在近几年中多次采用了区块链存证平台提供的证据,但并不意味着所有的存证只要上链就能得到认可。由于具有“不可篡改”的特性,区块链在注重证据的司法领域,成为最有前途的高新科技应用.

1900/1/1 0:00:00全球最古老的三相电发电厂宣布,将用自己生产的一部分电力进行比特币挖矿。全球最古老的三相电发电厂—1897年建立的麦坎尼维尔发电厂(MechanicvillePowerStation),宣布将用它.

1900/1/1 0:00:00NFTs有任何内在价值吗?这是过去几个月来最激烈的话题之一。当你第一次遇到NFTs时,以第一直觉,是一定不会去购买的,你会纳闷:为什么人们要花费数百万美元,只为拥有那些什么都做不出也不存在的东西.

1900/1/1 0:00:00欧盟反和反恐融资新规则欧盟委员会)在当地时间7月20日,宣布了一项“雄心勃勃的一揽子”立法提案,以加强欧盟的反和反恐融资规则,改进对可疑交易和活动的侦查.

1900/1/1 0:00:00