全景图观:

TokenInsight将DeFi行业分为九个板块:

去中心化交易所?DEX,DEX又分为现货DEX和衍生品DEX;

借贷Lending,借贷又分为浮动利率借贷与固定利率借贷;

YieldFarming;

稳定币&锚定资产Stablecoins&PeggedAssets;

保险Insurance;

期权?Options;

二层网络Layer2;

基础设施Infrastructure;

合成资产与指数SyntheticAsset&Indexes;

Q2市场数据:

在5月12日左右,整个DeFi市场的总锁仓量高达1081亿美元,日期基本也是?ETH?的阶段最高价附近;

借贷和DEX板块仍然占据着DeFi应用的主流位置;

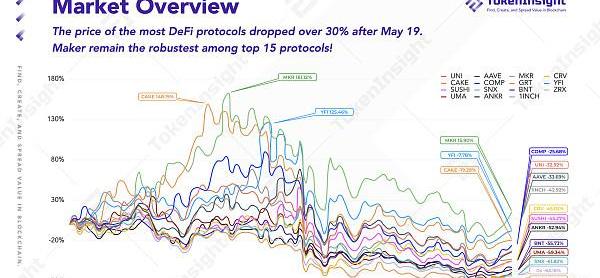

大多数DeFi协议的币种价格下跌幅度超过30%,MKR表现十分强硬;

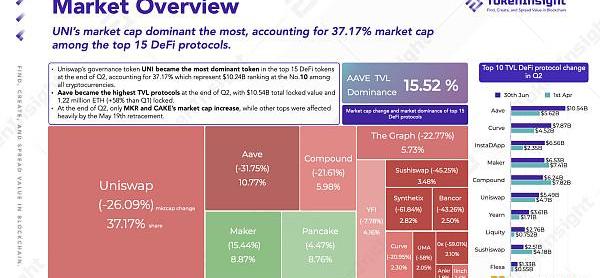

在DeFi协议市值占比里,UNI占据着龙头。

其中七大项目占当前的锁仓量的69.5%,它们分别是:

AAVE:105.4亿;

FTX破产管理地址接收数笔从Alameda相关钱包转入的ARBToken,约合4.2万美元:金色财经报道,链上数据显示,由 FTX 破产财产控制的钱包已经从与 Alameda Research 相关的钱包中收到了几笔 Arbitrum (ARB) 空投,该钱包现在拥有 33,125 枚 ARB 代币,价值约为 42,000 美元。

该钱包还持有价值 1000 万枚 USDC、近 300 万美元的 WBTC 和 400 万美元的 ETH。[2023/3/27 13:29:03]

Curve?Finance:81.9亿;

MakerDAO:68.2亿;

Instadapp:67.7亿;

Compound:65亿;

Uniswap:54.9亿;

Yearn.finance:36.8亿;

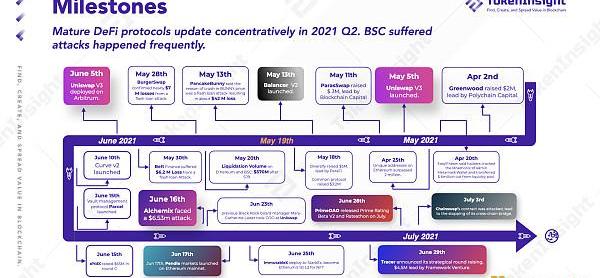

Milestones:

一些发生在Q2DeFi协议里的标志性事件:

UniswapV3上线;

闪电贷攻击事件多发;

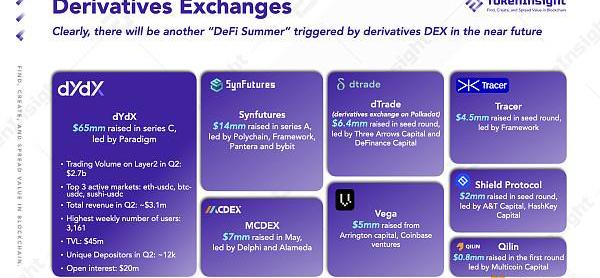

衍生品DEX?dYdX?获得6500万美元C轮融资;

DEX:

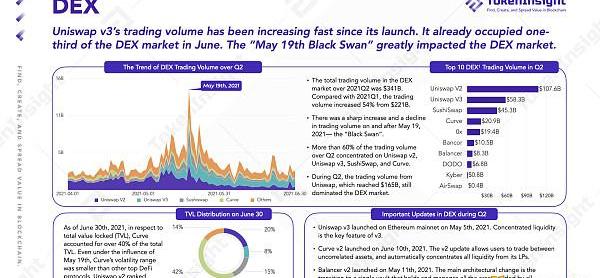

西方不能失去耶路撒冷,就像DEX不能失去Uniswap一样。这可不是夸张,$UNI一度在DEX的平台币里占据1/3的市场份额。

图上内容共分为四部分:

左上为Q2DEX交易量堆叠面积图,可以清晰地看到519的顶点;

右上为各大DEX交易量柱状图,Uniswap一骑绝尘;

左下为各大DEX锁仓量饼图,Curve在锁仓量这块,方方面面拿捏;

右下为Q2DEX的重大更新情况,比如UniswapV3上线等;

UniswapV3:

Aave实验部门Newt推出首个时间Token化项目Aika:2 月 25 日,Aave 实验部门 Newt 推出首个时间 Token 化项目 Aika。使用 Aika 可将时间作为 NFT 在 Polygon 上铸造和出售,以此记录事件和在区块链上的工作情况。对于公会、DAO 和其他加密原生组织,Aika 提供了一种标准化获得服务报酬的方法。此外,Aika 还可用于餐厅预订、个人会议和共享汽车等。[2022/2/25 10:15:22]

上述小了,应该是西方不能失去耶路撒冷,就像DeFi不能失去Uniswap。随着UniswapV3获得「商业源码许可证」,Sushiswap?的荣光可能就不再了。

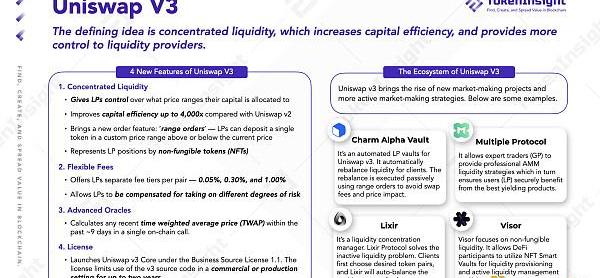

UniswapV3有四个新特征:

集中流动性

a.让LP控制其资金分配到其想要的交易价格区间;

b.与v2相比,将资金效率提高多达4,000倍;

c.新的订单功能:“范围订单”——LP可以在高于或低于当前价格的自定义价格范围内存入单个代币;

d.用?NFT?的形式来展示LP头寸;

灵活费率

a.为每对LP提供三个不同的费用等级;

b.允许LP因承担不同程度的风险而获得收益补偿;

增强版预言机

通过一次链上调用计算过去约9天内任何的TWAP价格;

商业许可

在获得「商业源码许可证」BusinessSourceLicense1.1的情况下推出Uniswapv3Core。该许可证将保证v3源代码在长达两年的时间内无法被用于其他项目商业或营业环境中使用。

另外图的右侧TokenInsight还列举了几个UniswapV3新的做市项目,他们分别是:CharmAlphaVault、MultipleProtocol、LixiR、Visor。

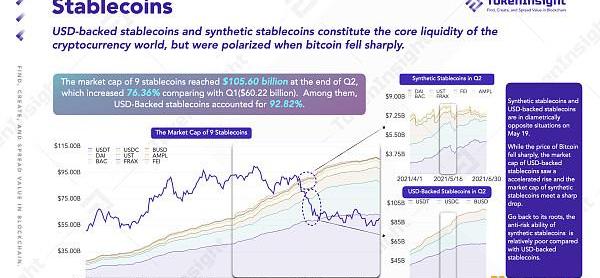

稳定币板块:

九大稳定币市值破千亿,比Q1上涨76.36%;

以USD作为抵押物的稳定币占份额达到92.82%;

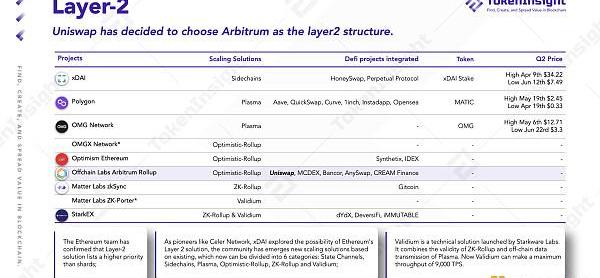

Layer2:

动态 | 员工曝光VIPKID内部邮件 饭补改为Token积分形式发放:互联网教育科技公司VIPKID近日发布全员邮件,内容显示公司将饭补现金变更为Token积分形式。据了解,该Token积分名为米花,类似于一种内部积分。目前该Token积分有何用处尚不清楚,亦不清楚是否使用区块链技术,此前VIPKID的饭补一直是以现金形式发放的。(区块律动)[2020/1/14]

尽管Polygon仍然遥遥领先,但是新星已经在悄然升起了。

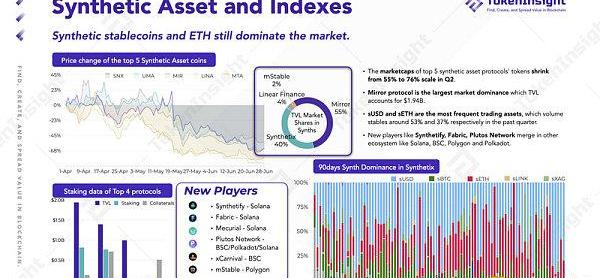

合成资产与指数:

排名前五的合成资产代币市值缩水严重;

Mirror和Synthetic占据着市场的绝对份额;

一些新的合成资产协议在以太坊外的其他公链发行;

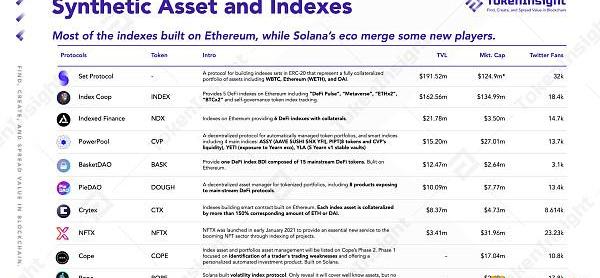

合成资产与指数:

其实大多数这类指数协议都是构建在以太坊上的,此处一共列出10个指数项目:

Setprotocol:构建在以太坊上,代表包括WBTC、WETH和DAI在内的完全抵押的资产组合;

IndexCoop:包括“DeFiPulse”、“Metaverse”、“ETHx2”、“BTCx2”和自身项目治理Token$INDEX共五种指数产品;

IndexedFinance:提供6个带抵押品的DeFi指数,项目市值较小;

PowerPool:包括4个主要指数:ASSY、PIPT、YETI、YLA,具体不介绍了请看图;

BasketDAO:听名字就知道是一篮子的意思,以15个主流DeFi币种构成指数BDI;

PieDAO:去中心化资产管理协议,包括8个与主流DeFi协议相关的产品;

动态 | TokenInsight:TI指数表现平稳 BTC 人气 50 日企稳后创新高:据 TokenInsight 数据显示,反映区块链行业整体表现的 TI 指数北京时间 10 月 28 日 8 时报 591.27点,较昨日同期下跌 1.34 点,跌幅为 0.23%。此外,在 TokenInsight 密切关注的 21 个细分行业板块中,24 小时内涨幅最高的为通讯版块,涨幅为 2.3%;24 小时内跌幅最高的为分布式计算版块,跌幅为 4.22%。

另据监测显示,BTC 人气热度突破近 30 日高点,今日 0.121,全网转账数较上周下降 2.85% 至 23.8 万。BCtrend 分析师 Jeffrey 认为,人气连续 50 日企稳后创新高,四季度回暖可期。[2018/10/28]

Crytex:每个指数资产均以超过150%的相应数量的ETH或DAI作为抵押;

NFTX:不出意外的话应该是市面上第一支要以NFT做指数的协议;

Cope:资产管理和投资组合将在Cope发展的第二阶段上线,构建于?Solana?链上;

Rope:Solana链上的波动率指数协议;

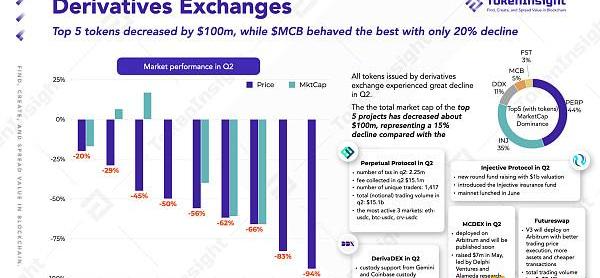

衍生品DEX:

本篇着重讨论?Injective、Perpetual、DerivaDEX、MCDEX、Futureswap各自的Q2营收、项目进展等:

$PERP?和$INJ占据了衍生品DEX平台币市值的大部分;

大家可以注意到图上有的币种下跌但是市值却上涨的情况,这是因为该币种在Q2有新币释放;

衍生品DEX:

TokenInsight认为:在将来的DeFiSummer里,爆发点很可能是衍生品DEX。因此本篇主要列出dYdX、Synfutures、MCDEX、Vega、dTrade、Tracer、ShieldProtocol、Qilin等在Q2的融资情况。

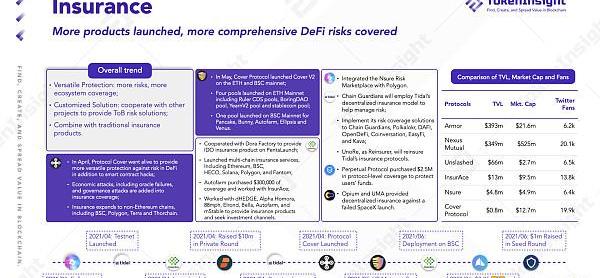

保险板块:

杨东:Token机制的背后还是众筹,与数字经济的发展密不可分: 中国人民大学金融科技与互联网安全研究中心主任杨东在接受采访时表示,Token机制的背后还是众筹。通过众筹模式,实现一种点对点的链接,把消费者和生产者以及其他利益相关者融为一体。Token的主体更加多元,在法律定性上,它实际代表了一种组织方式的升级或者叠加,是与数字经济的发展密不可分的。[2018/5/14]

一个有意思的现象是,似乎保险产品越多,DeFi的各种风险似乎也暴露出来。但同时Q2保险板块也有很多新的进展:

更多的公链生态,也正在被保险产品覆盖;

ToB的保险承保方案正在兴起;

区块链链上保险产品与传统保险产品相结合;

本篇我们主要整理了六个保险项目的锁仓量、市值、粉丝数供大家参考。

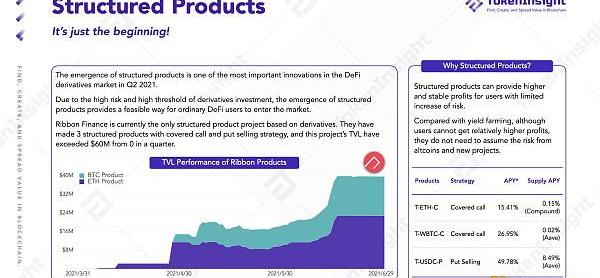

结构化产品:

结构化产品的出现是Q2DeFi衍生品市场最重要的创新之一。而RibbonFinance是目前唯一基于衍生品的结构化产品。本篇将专门讨论RibbonFinance,因为目前暂无其他项目可供研究,TokenInsight的季报无任何充值字眼,请放心查阅。

由于衍生品投资的高风险和高门槛,结构性产品的出现为普通DeFi用户进入市场提供了可行的途径。

Ribbon提供了3种结构化产品,采用了备兑看涨期权和卖空看跌期权策略。该项目的TVL在Q2从0增长到6000万美元。

为什么要选择结构化产品?

结构化产品可以在风险增加有限的情况下为用户提供更高且稳定的收益;

与之前的YieldFarming相比,虽然用户无法获得相对较高的利润,但他们也不需要承担山寨币和新项目带来的更多风险。

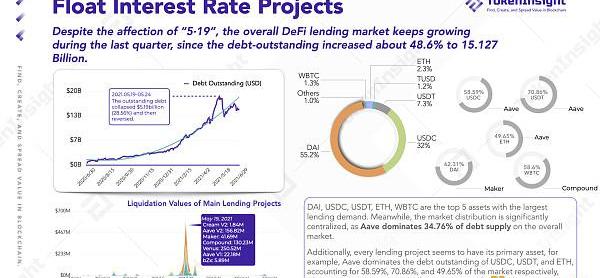

浮动利率借贷项目:

一些重要的数据:

尽管519全方面影响市场,但是借贷市场的规模相比Q1仍然增长了48.6%,达到151.27亿美元;

图中右下可以明显得看到519当天的主流借贷协议的巨额清算量,在TokenInsight官网取90d数据会看得很明显,颇有一种“我不是针对谁,在座的每天都是乐色”的感觉;官网清算量查看链接如下:https://tokeninsight.com/data/DeFi/charts

AAVE占据着借贷市场34.76%的债务份额,占据着USDC、USDT、ETH借贷市场的绝对份额,MakerDAO和Compound瓜分了DAI和WBTC借贷市场;

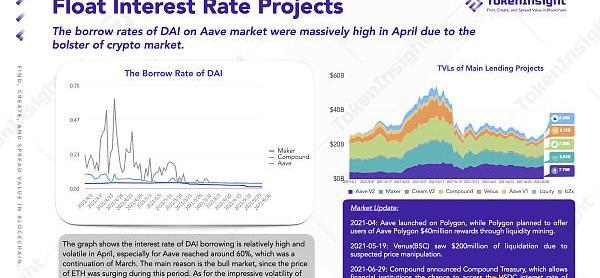

浮动利率借贷产品:

4月中旬?Coinbase?上市的篝火,无差别映红了每一个参与者的脸庞。体现在DeFi的借贷市场上来看就是,AAVE上的DAI借贷率一度达到60%,并在4月下旬开始逐渐回落。

图的右上侧为Q2以太坊链上主流借贷协议的锁仓量走势情况;

另外一个值得记住的事,5月19日BSC链上的Venus遭遇的公然价格操纵,最终清算量达到2亿美金;

固定利率借贷项目:

与“传统”的浮动利率借贷项目相比,固定利率借贷项目更为复杂,市场也需要时间去感受“固定利率之美”。一个很直观的数据,浮动利率借贷的代表们AAVE和CompoundTVL分别达到100亿和65亿美元级别,而图中数个已公布TVL的固定利率借贷项目“才”3.7亿美元。

本篇主要展示以太坊链上的固定利率借贷项目,谨供大家阅读理解:

BarnBridge:将具有风险偏好的用户分成不同的群体,并提供固定或浮动利率借贷;

88mph:将用户存款集中到池子里,并通过浮动利率债券为系统的债务提供资金;

Pendle:将计息代币分为所有权通证和收益通证,前者可在SushiSwap中交易,后者在Pendle设计的AMM中交易;

Notional:拥有fCash和DAI池的AMM,其中fCash的价格意味着利率。固定利率是通过地址持有的fCash数量来实现的;

Element:与Pendle类似,不同的是Element的AMM是为所有权通证和随着时间增值的。收益代币在正常的AMM中交易;

Swivel:类似于Pendle和Element将有息代币分成两个代币的方式。在Swivel中使用订单簿而不是AMM,Swivel也支持其他协议中的代币进行交易;

APWine:Alpha和Beta具有订购模式。V1尚未正式推出,交易代币采用AMM模式。

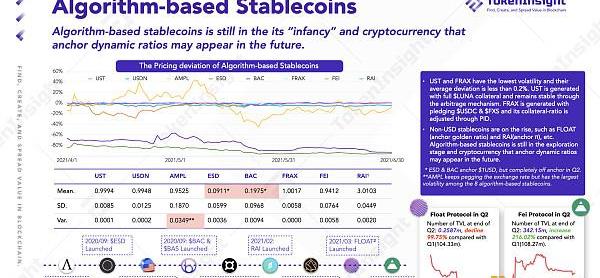

算法稳定币:

一些算稳板块的数据和介绍:

UST和FRAX的波动性最低,平均偏差小于0.2%;UST由$LUNA抵押生成,并通过套利机制保持稳定。FRAX是通过质押$USDC和$FXS生成的,其抵押品比率通过PID进行调整;

非美元稳定币正在兴起,如FLOAT和RAI等。基于算法的稳定币尚处于探索阶段,未来可能会出现锚定动态比例的加密货币。

ESD和BAC锚定1美元,但在第二季度完全脱离锚定;

AMPL一直与汇率挂钩,但在8种基于算法的稳定币中波动性最大;

Float有多惨呢?Q2结束时的TVL相较于Q1基本可以忽略不计了。

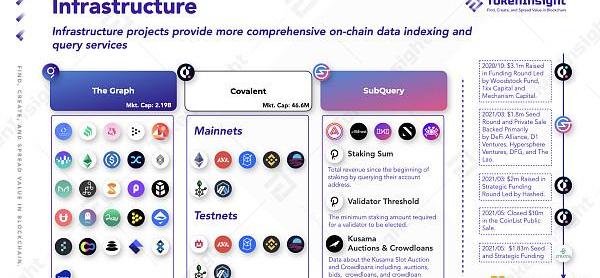

那些帮助项目建设的基础设施/工具:

本篇主要展示三个基础设施项目:

TheGraph:市值将近22亿美元,采用TheGraph数据索引的项目包括Uniswap、MakerDao、AAVE、Compound等;

Covalent:市值4600万美元,以太坊、雪崩协议、Fantom、BSC等公链采用;

SubQuery:未发行Token,聚合来自?Polkadot?和Substrate项目的数据;

图右侧为各大基础设施的融资情况。

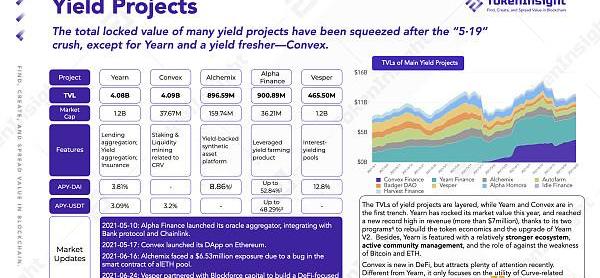

那些年你耕过的田YieldFarming:

本篇主要讲以太坊链上的YieldFarming项目,此处共列出Yearn、Convex、Alchemix、AlphaFinance、Vesper五大项目的基本信息,整理一些数据向大家说明:

各大项目的TVL分层明显,而Yearn和Convex处于第一梯队;Yearn重建代币经济的两个计划和V2升级,同时Yearn今年的市值也大幅上涨,并创下了收入新高;

Convex是DeFi中的新事物,但最近引起了很多关注。与Yearn不同,它只关注Curve相关代币的实用性,同时收费较低,并提供CRV质押。

另外是一些项目动态更新:6月底Vesper与Blockforce资本合作建立了一个以DeFi为重点的基金。

非以太坊链上的DeFi项目:

BSC生态上的DeFi项目在Q2上半年经历了疯狂增长,下半年整体萎缩严重,没有任何上升趋势,而且似乎BSC链上的项目更容易成为黑客攻击的目标。

与此同时,Polygon生态系统的DeFi项目也在4月份奠定了基础。5月19日,Polygon生态虽然受到市场冲击,但仍保持相对稳定的增长。并且在5月24日,随着老牌以太坊DeFi项目的加入,Polygon的日交易量超过了BSC。

结论:

BSC在走下坡路,如果币圈第一流量红人CZ不出手的话;

其实Polygon完完全全是个披着Layer2外衣的Layer1公链。

至此,TokenInsightQ2DeFi季报基本翻译/讲解完毕,欢迎各位老师朋友探讨/交流/斧正。Don'ttrust,verify!

随着互联网,特别是移动互联网的发展,数字出版已经形成较为完整的产业链,给网络作家等相关参与方带来可观的收入。但另一方面,侵权盗版制约着数字出版的进一步发展,各参与方都深受其害.

1900/1/1 0:00:00深圳市民可使用数字人民币乘坐公交出行了!记者昨日从市交通运输局获悉,该局联合中国人民银行、农业银行、建设银行和深圳通有限公司,正式启动数字人民币在公共交通绿色出行领域试点应用的工作.

1900/1/1 0:00:00AxieInfinity最近很火。在过去七天里,这款基于NFT的游戏创造了超过3900万美元的收益,这几乎超过了比特币和以太坊的总和。原因是什么?嗯......首先,这是一个有趣的游戏.

1900/1/1 0:00:00变幻莫测的区块链其中蕴藏着数以万亿计的潜在市场,随着进程的不断突破,区块链技术围绕公链展开的数字竞赛已成为开发者们必将遇到的核心关键.

1900/1/1 0:00:00头条▌央行:数字人民币可通过智能合约实现可编程性7月16日消息,中国人民银行发布《中国数字人民币的研发进展》白皮书,其中提到,“数字人民币通过加载不影响货币功能的智能合约实现可编程性.

1900/1/1 0:00:00如果我说,当前已经是以太坊自创生以来获得最多认可和肯定的时期了,我想应该没有人会反对。你可能也还记得,2018、2019这两年,以太坊遭受了多大的质疑和轻视.

1900/1/1 0:00:00