DeFi不是连续时间金融,而是离散时间金融,DeFi的频率由公链的内在节奏——出块时间决定。尽管出块时间从事前看是一个随机变量,但以出块时间为时间单位,可以把主流金融领域的利息理论引入DeFi。因为链上交易性能的限制,DeFi需要适当拉长付息周期,更有必要引入精确的利息计算方法。本文以PoS矿池如何既提供Staking收益也提供流动性为例说明了在DeFi的利息理论的实用价值。

问题的提出

与其他所有金融活动一样,DeFi的基础也是投资和融资。因此,对不同的投融资方式所带来的收益的定量刻画就构成了对DeFi进行定量分析的主要内容,而刻画和衡量投资收益的最直观、最基本的概念是利息。利息可以从不同的角度理解。从债权债务关系的角度,利息是借贷关系中债务人为取得资金使用权而支付给债权人的报酬。从简单的借贷关系的角度,利息是一种补偿,由债务人支付给债权人,因为前者在一定时间内占有和使用了后者的部分资金。从投资的角度看,利息是一定量的资本经过一段时间的投资后产生的价值增值。

DeFi中的利息有多种成因。一类最特殊的利息是当DeFi针对的加密货币属于PoS型公链或自带Staking属性时。此时,Staking构成风险最低的加密货币投资渠道,Staking平均收益率将成为围绕该种加密货币的投资和融资活动的利率基准。在一定程度上,可以把Staking平均收益率视为国债或央行票据利率,DeFi中的其他利率等于基准利率加上风险溢价。当然,这并不意味着Staking平均收益率是所在公链生态的无风险利率。比如,对于通过PoS矿池参与Staking的加密货币投资者,他们要承担PoS矿池的操作风险,不同PoS矿池在同一时间段上可以产生不同的Staking收益率。

邹传伟:数字人民币在核心系统没有使用区块链技术:近日,万向区块链首席经济学家邹传伟在澎湃新闻的问吧栏目中表示,数字人民币作为人民币现金的“升级”版,会在一定程度上替代人民币现金,但不会完全取代。中国人民银行将继续发行和管理人民币现金,因为人民币现金的持有和使用是真正的“零门槛”,不需要依靠智能手机。数字人民币在核心系统没有使用区块链技术,但吸收了区块链技术的关键特征。[2020/10/19]

在对利息的处理上,Staking存在两类情形。第一类是作为Staking收益的加密货币不能继续参与Staking,这对应着单利情形。第二类是作为Staking收益的加密货币能继续参与Staking,也就是利息收入可以记入下一期的本金,这对应着复利情形。DeFi与Staking之间有紧密联系,研究DeFi的利息理论需要先研究清楚Staking有关的利息计算。

DeFi的利息理论需要考虑公链的两个特殊之处。第一,时间单位的确定。现实中有三种常用的度量投资时间的方法:「实际投资天数/年实际天数」,「30/360」,以及「实际投资天数/360」。尽管公链中有时间戳,但公链中时间的延伸体现为区块的不断生成,时间单位是出块时间。公链的出块时间由验证节点在分布式网络中运行共识算法决定,尽管有统计上的平均值,但从事前看是一个随机变量。本文对DeFi中的利息的分析,都是以出块时间为单位进行。如果要和现实中的利息相比,需要先根据出块时间做年化处理。

万向区块链邹传伟:疫情会加速DC/EP进展:万向区块链、PlatON首席经济学家邹传伟表示,疫情会加速DC/EP的进展。第一,疫情中,现钞可能携带病是全社会关心的问题,人民银行为此对疫情防控重点地区回笼的现金加强了管理。DC/EP不存在这个问题,并且DC/EP的“双离线”支付功能更显优势。第二,疫情后国际局面会更复杂,DC/EP为疫情后人民币国际化的新局面提供新思路。第三,数字货币可能满足应对疫情的货币政策和财政政策的特殊要求,比如零利率时的货币政策,更积极的财政刺激政策。(21世纪经济报道)[2020/4/22]

第二,付息周期的确定。在很多DeFi应用中,理论上每个新区块都伴随着利息的产生,但如果这些新产生的利息都第一时间通过链上交易来完成支付,既可能消耗较高的Gas费,也可能造成链上拥堵。解决方法是让利息先累积一段时间再集中支付,但这对精确计算累积利息提出了要求。

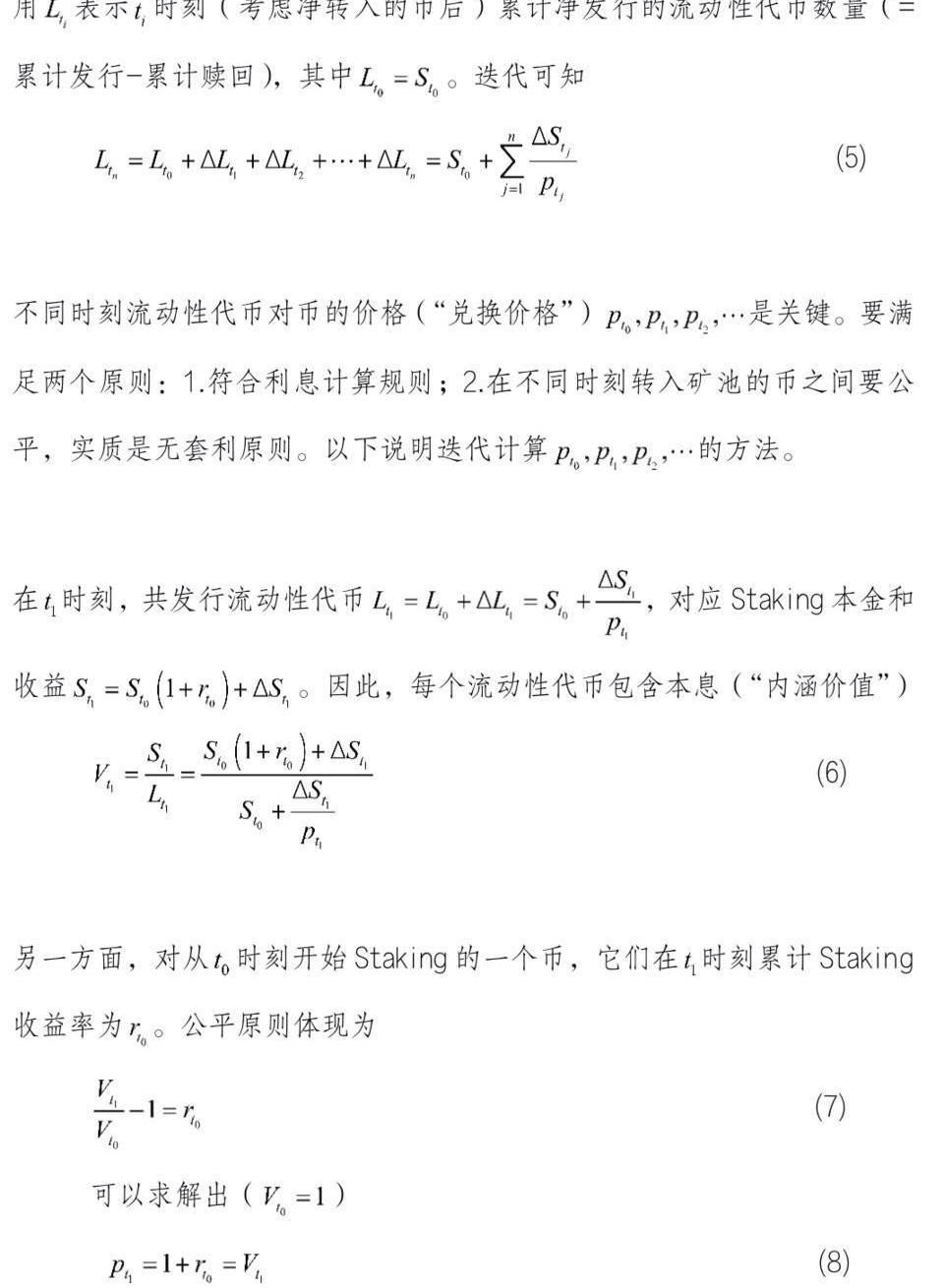

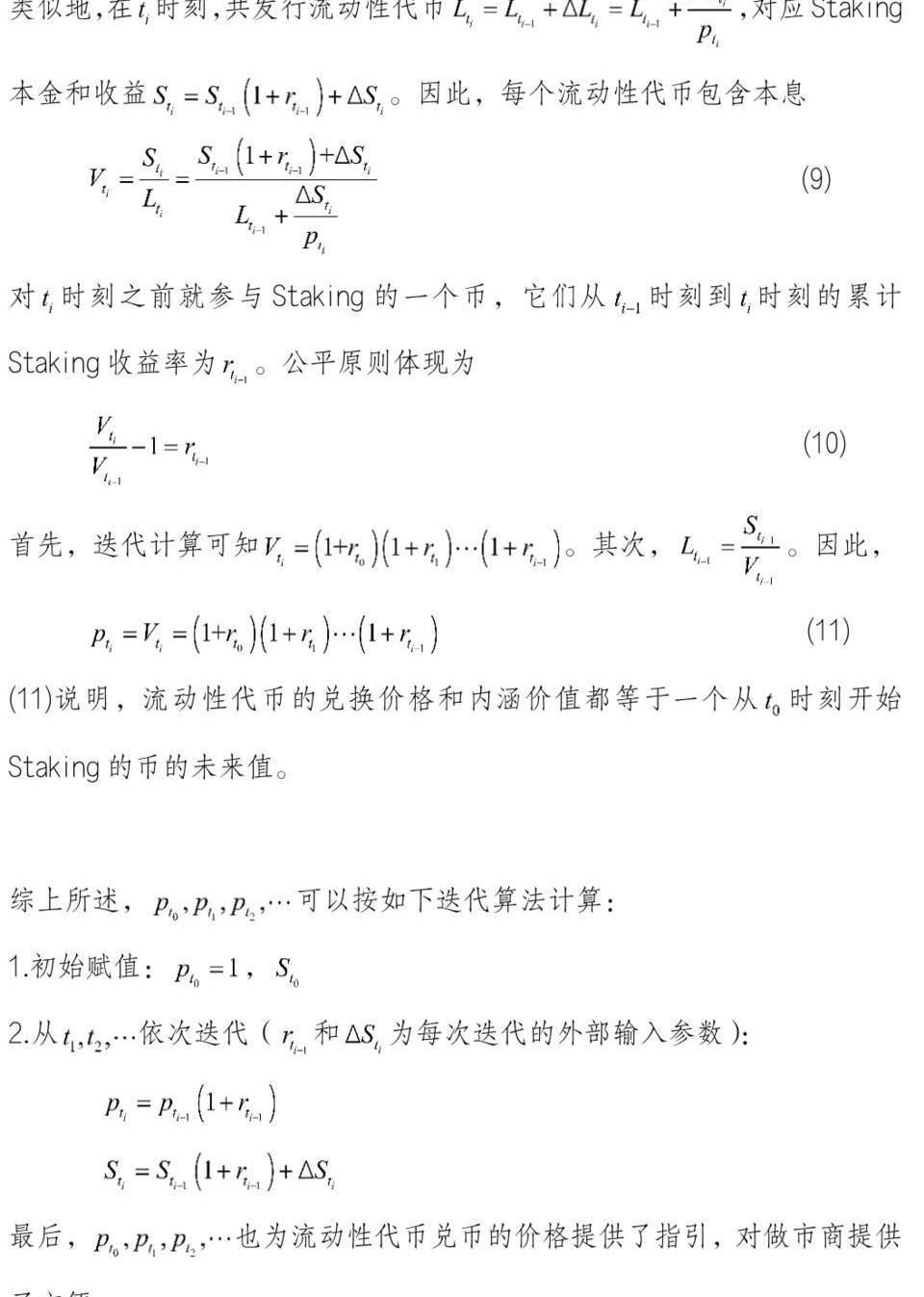

本文接下来用三个应用例子说明DeFi的利息理论的基本概念。第一,PoS型公链中Staking抵御通胀的效果,以说明现值、未来值和贴现因子等概念。第二,PoS矿池如何在向投资者提供Staking收益的同时也提供流动性,以说明对复利的处理。第三,以太坊2.0矿池的流动性解决方案,以说明对单利的处理。后两个例子还将说明无套利定价的思想。

声音 | 邹传伟:全球稳定币对弱势货币、不可兑换货币和发展中国家货币将有替代作用:万向区块链首席经济学家邹传伟今日发文《金融与技术的平衡之道︱FMI、科技创新与政策响应之三》。他在文章中表示,近期以Libra为代表的全球稳定币备受关注,如何平衡公共利益与私人利益也是全球稳定币面临的核心问题之一。稳定币的“稳定”来自于其锚定的法定货币,而法定货币价值稳定是中央银行向社会提供的最重要公共产品之一。私营机构发展稳定币时,有没有可能过度消费这种公共产品?邹传伟认为,从理论上分析,这种可能性是存在的,有三个可能渠道。一是违背100%法定货币储备原则,超发稳定币;二是偏离通过稳定币提供支付服务的目标,追求法定货币储备的投资收益,进行高风险、高收益投资;三是开展基于稳定币的存贷款活动,出现稳定币的多层次扩张(类似从M0到M2)。他在文章中提到,稳定币一旦面临大额集中赎回,其储备资产中可能没有足够的流动性资产应对赎回需求,而稳定币不享有中央银行的最后贷款人支持,极端情况下可能出现储备资产“火线出售”、稳定币挤兑等现象,从而影响金融稳定。因此,需要研究稳定币对货币政策和货币政策传导机制的影响,对稳定币的储备资产需要准确测定、核算并建立托管和管理规则。邹传伟最后表示,全球稳定币对弱势货币、不可兑换货币和发展中国家货币将有替代作用,会放大强势货币的货币政策的外溢影响。(第一财经)[2020/1/19]

PoS型公链中Staking抵御通胀的效果

声音 | 比特大陆首席经济学家邹传伟:我非常赞同双币结构 稳定币非常重要:2018区块链学术研讨会在重庆举办,会上比特大陆首席经济学家邹传伟:我非常赞同双币结构,股票不能拿来流通。我也认同稳定币是一个很大的方向,比特大陆的吴忌寒也持相同观点。稳定币存在才能完善支付体系,我倾向于金本位的稳定币结构。通过市场化的方式建立分工机制,引进一个token,激励社区,实现组织经济的可持续。Pow和pos、侧链等复杂博弈论工具都是为了解决这些问题,用技术限制人或者用经济激励人。[2018/8/24]

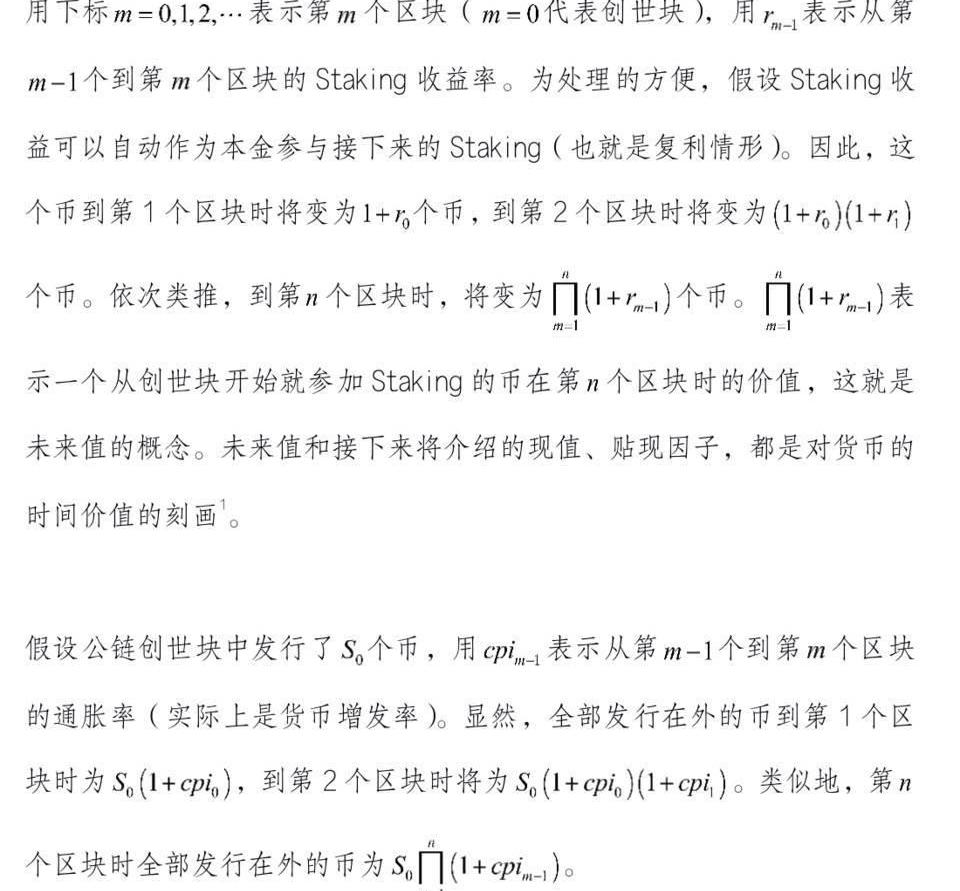

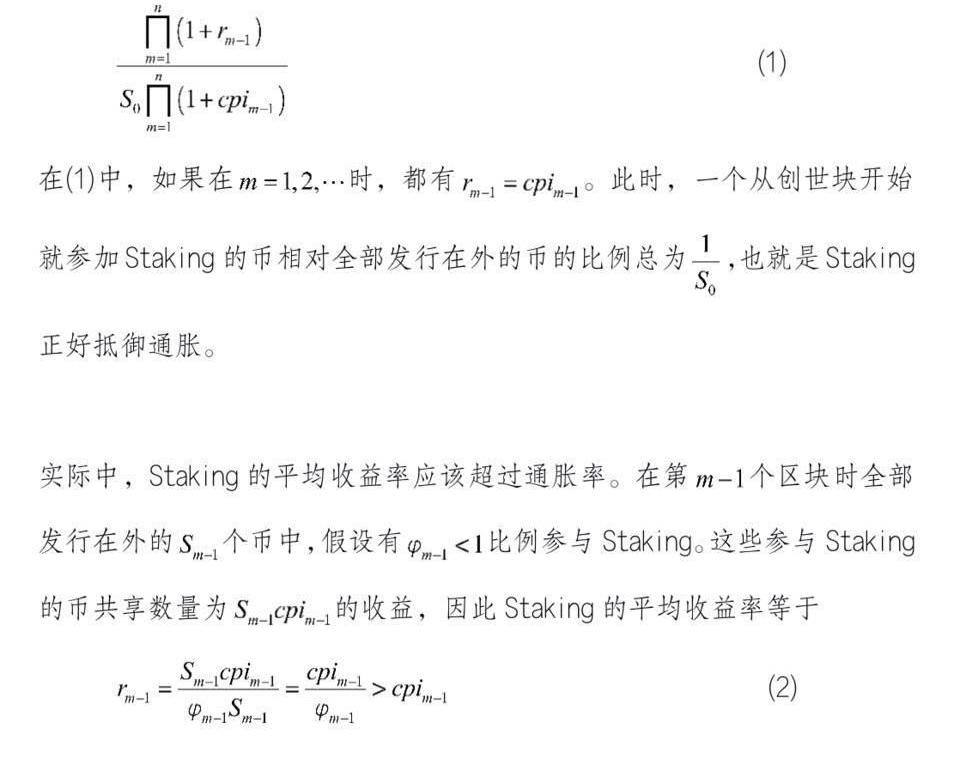

考虑在PoS型公链中,一个从创世块开始就参加Staking的币相对全部发行在外的币的比例。

因此,一个从创世块开始就参加Staking的币相对全部发行在外的币的比例为

哈佛梅森学者邹传伟:保险会受区块链技术影响,但不会消失:今日,哈佛梅森学者邹传伟在“清华五道口@迭代区块链创业营”群中回答关于由于区块链技术的发展,保险业是否会消失时回答道:“保险不会消失。保险有两种形态:公司型保险(我国占主导的形态)和契约型保险(国外很多,我国近期发展的相互保险属于这个形态)。技术会影响保险公司的展业方式,特别在营销、定损和赔付等方面。但保险的功能不可能被技术替代,而且到目前也看不到技术会在保险的两种形态以外催生出其他形态。”[2018/3/4]

(1)和(2)说明,一个从创世块开始就参加Staking的币相对全部发行在外的币的比例将随时间增长,Staking确实有助于抵御通胀。但实际中,很多币不会一直处于Staking状态,PoS矿池因为没选上验证节点、Slashing等情况不一定总能实现超越通胀率的收益。

(1)的另一种有意思的情形是,尽管全部发行在外的币没有硬顶,但可以分解成如下形式:

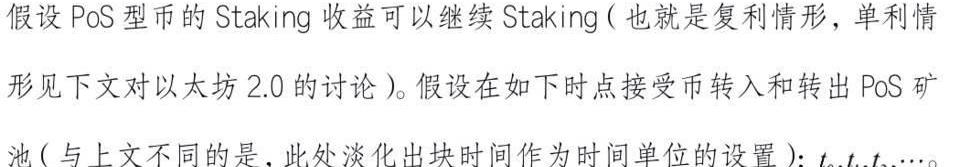

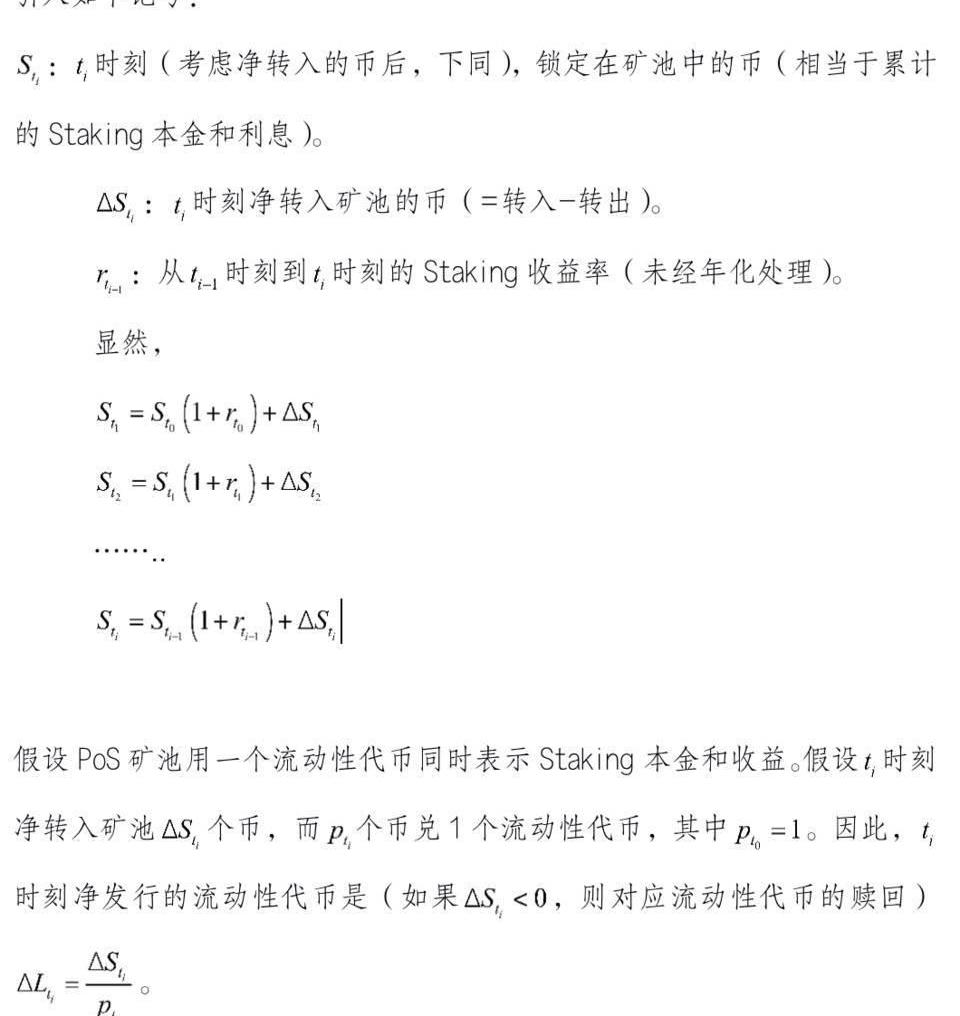

PoS矿池如何既提供Staking收益也提供流动性

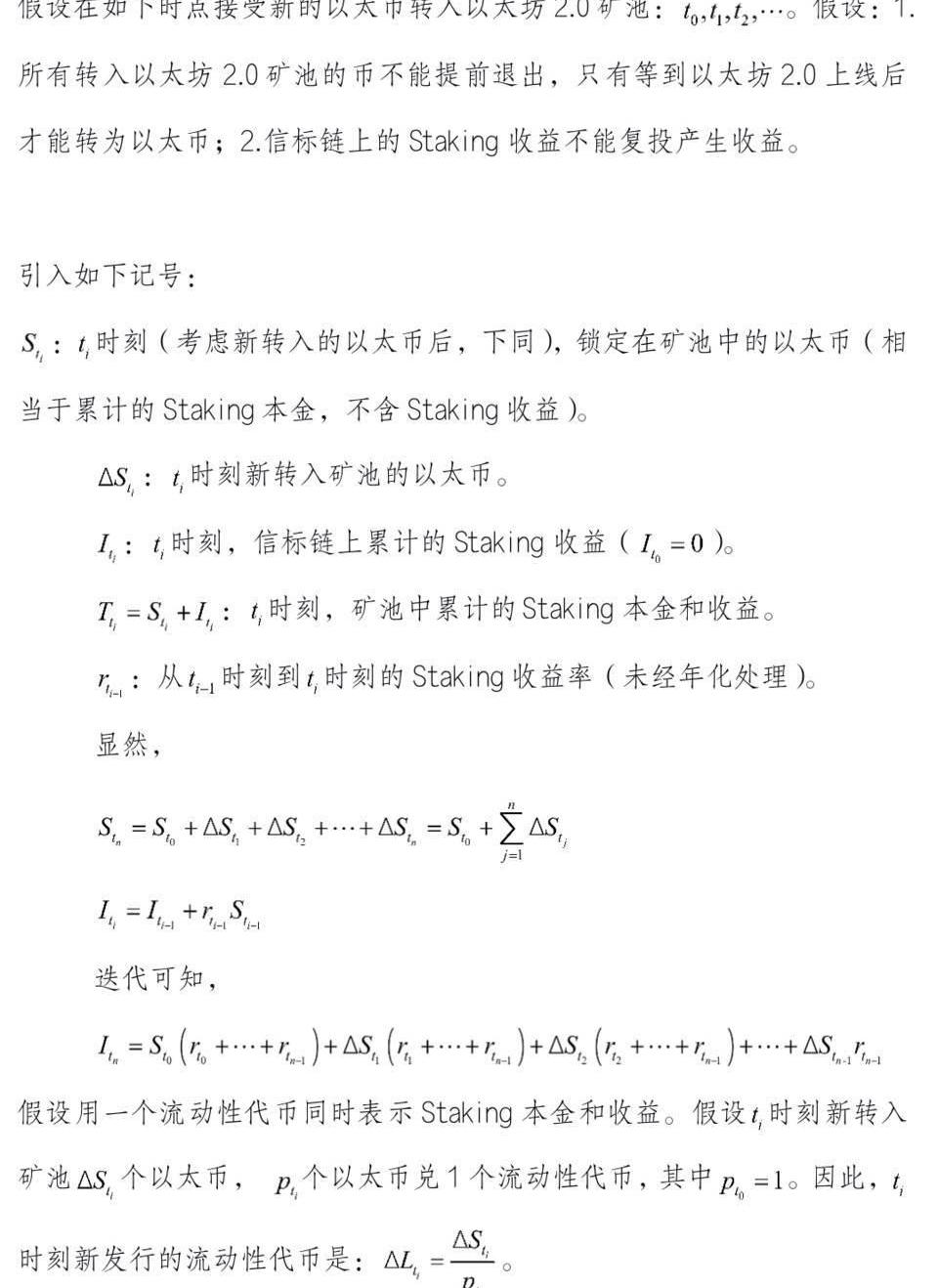

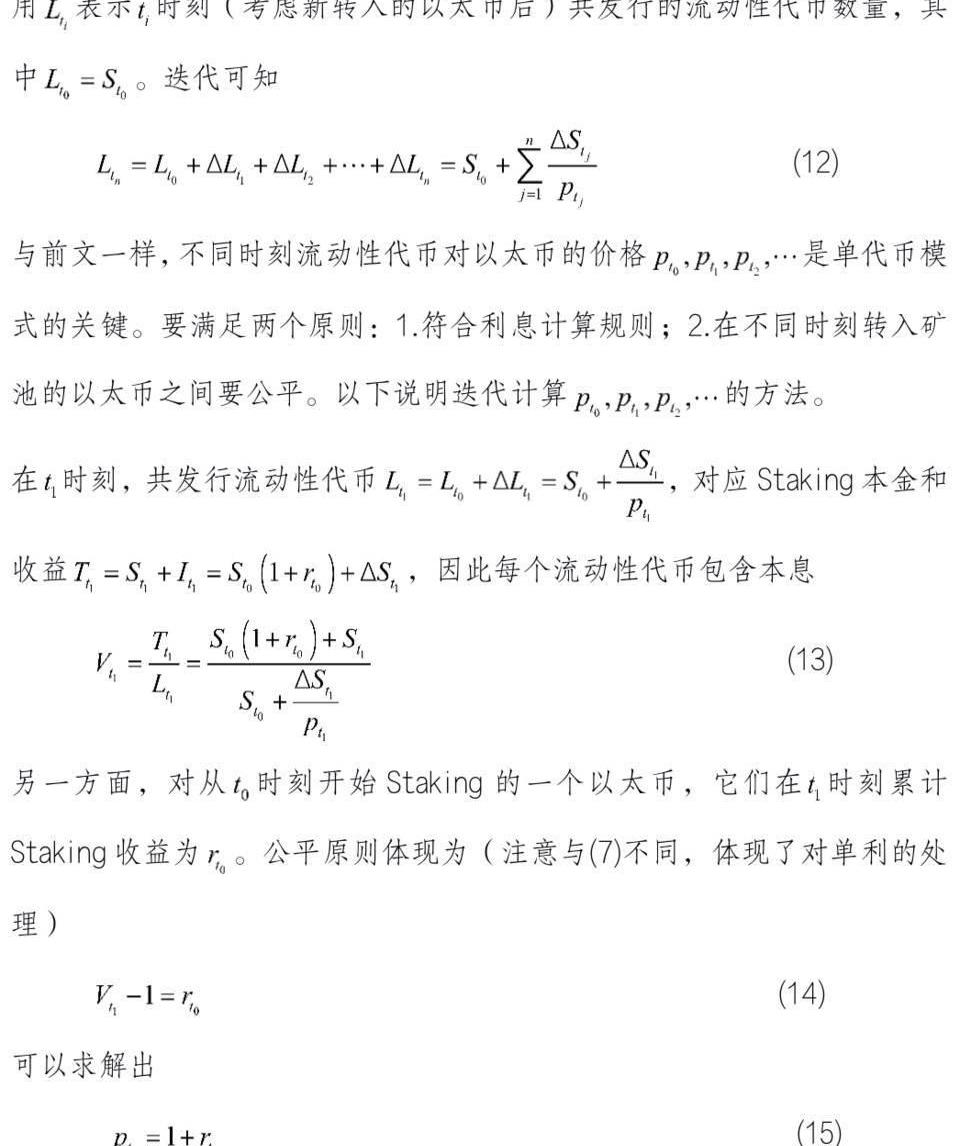

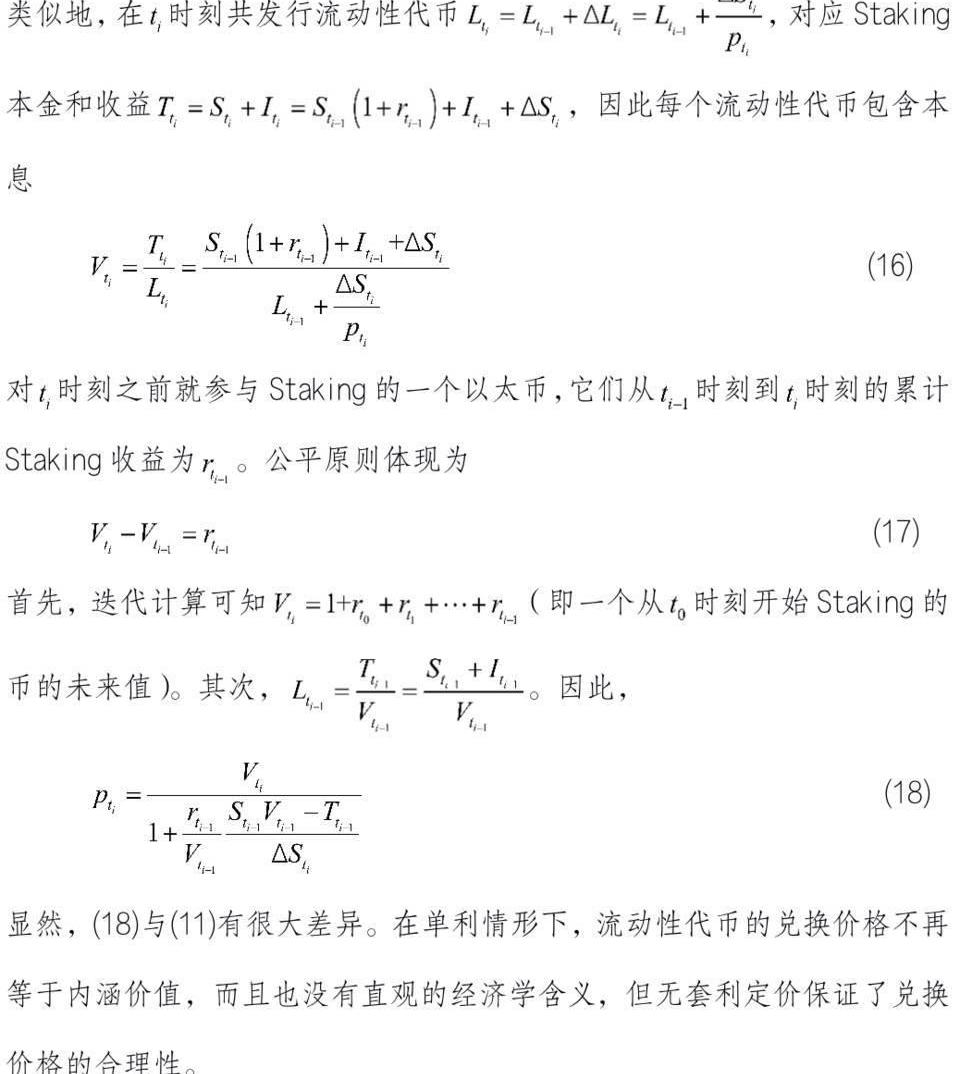

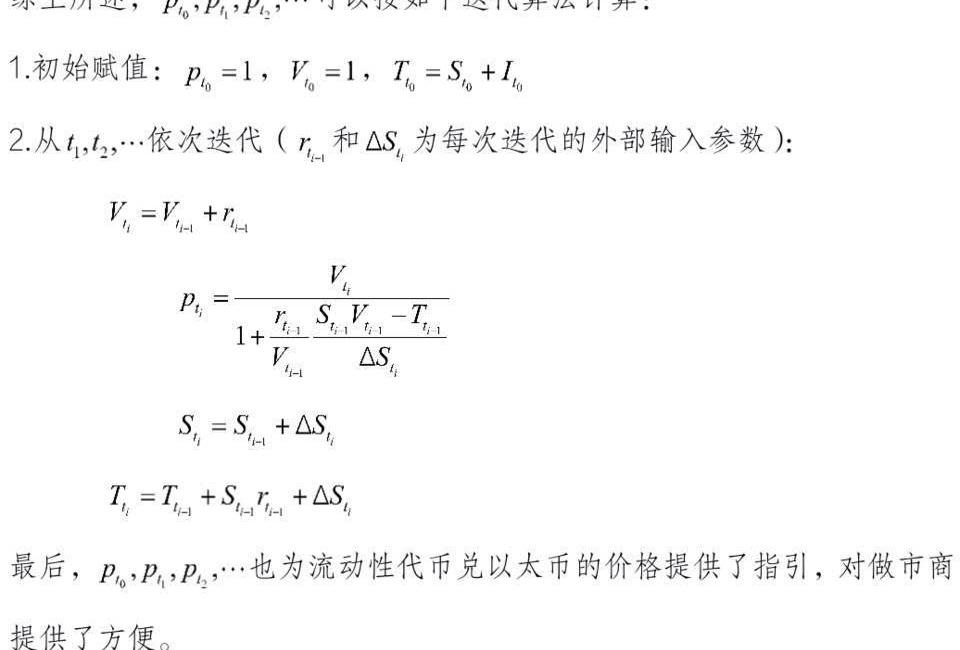

以太坊2.0矿池的流动性解决方案

在以太坊2.0中,以太坊投资者只需通过智能合约抵押32个ETH就可以成为验证者,32个ETH也是每个账号参与Staking的数量上限。每个区块的验证者都是信标链从一个很大的验证者集合中选择出来的。以太坊2.0通过随机数发生器进行随机选择验证者,被选中的128个验证者将组成一个委员会,负责创建新区块并获得相应出块奖励。每64个区块后,信标链会重新随机选择验证者。为了吸引更多的投资者参与Staking,以太坊2.0将验证者的年收益率与抵押的ETH数量挂钩。当系统中抵押的ETH数量较少时,验证者的年收益率会很高,随着抵押的ETH数量增多,验证者的年收益率会降低。但参与以太坊2.0的Staking锁定期时间很长,大概是2年。另外,信标链上的Staking收益不能接着参加Staking。这就使得以太坊2.0矿池必须向投资者提供流动性,但因为单利的存在,面临更复杂的问题。

小结

DeFi不是连续时间金融,而是离散时间金融,DeFi的频率由公链的内在节奏而非现实世界的节奏决定。尽管出块时间从事前看是一个随机变量,本文分析已证明,以出块时间为单位,可以把主流金融领域的利息理论引入DeFi。现值、未来值、贴现因子、单利、复利和无套利定价等基本概念和工具也适用于DeFi。而且因为链上交易性能的限制,DeFi需要适当拉长付息周期,更有必要引入精确的利息计算方法。本文以PoS矿池如何既提供Staking收益也提供流动性为例说明了在DeFi的利息理论的实用价值。

DeFi中已存在跨期的投资、融资活动,利息理论为计算投资收益率和融资成本提供了基础工具。对DeFi中的固定收益证券、贷款和衍生品,利息理论和无套利定价将成为有力的分析工具。

撰文:邹传伟,万向区块链首席经济学家

标签:INGSTASTAKStakingbiking和cycling区别WSTA币Wrapped Staked USDTstaking ETH

交易所是什么:交易所是一个固定的“地点”,用来交易某种信息、物品等。交易所是提供信息、物品价格价值的一个渠道,会有多个交易所存在,那么如何抹平交易所之间的价格差,避免市场用差价赚钱,扰乱市场呢?.

1900/1/1 0:00:00来源|?ethresear.ch作者|?VitalikButerin译者按:本文需要读者对状态管理和stateexpiry机制作一定了解.

1900/1/1 0:00:00区块链的诞生可谓符合“天时地利人和”,当前互联网正处于过度中心化的阶段。我们回顾一下互联网的历史.

1900/1/1 0:00:00DeFi数据1.DeFi总市值:717.44亿美元 市值前十币种排名数据来源DeFiboxDeFi总市值数据来源:Coingecko2.过去24小时去中心化交易所的交易量:25.

1900/1/1 0:00:00一个人生命中的最大幸运,莫过于在他的人生中途,即在他年富力强时发现了自己生活的使命。?茨威格在《人类群星闪耀时》中如此写道.

1900/1/1 0:00:00第一中西部银行2021年第二季度向美国证券交易委员会提交的一份报告显示,其信托部门持有29498股灰度的比特币信托,价值超过88万美元.

1900/1/1 0:00:00