2020年疫情结束后,机构投资者竞相持增比特币、以太坊等数字资产。在宽松的流动性环境中,沉寂许久的数字资产稳步开启上行走势。2021年第一季度,数字资产市场延续之前的强势,头部数字资产几乎全部创出历史新高,牛市行情全面打开。随着时间进入五月,诸多毫无价值的山寨币登堂入室,成为市场主流。疯狂的上涨环境中,市场参与者好像忘记了数字资产本身的高风险属性。

5月12日,美国公布了4月经济数据,CPI同比大幅上行4.2%,为2008年9月以来新高,核心CPI同比上涨30%,创1996年1月以来最高涨幅,通胀压力将会影响美联储货币政策的节奏,投资者对通胀超预期上行的担忧引发权益市场的大幅波动。糟糕的外围环境叠加业内的利空因素,数字资产市场在上周损失惨重,比特币与以太坊均出现明显下跌:比特币从50,000美元跌至42,000美元,以太坊从4,300美元跌至3,200美元。极速的单边行情伴随着大规模清仓。截止发文,数字资产市场中两大主流通证从高点的回落幅度均已经超过30%。

总结上周期权市场的数据,我们发现:?

·期权市场成交量再度放大,投资者竞相购入看跌期权保护头寸;

·比特币在值期权隐含波动率上升至110;

·以太坊下跌超过30%,远期隐含波动率曲面仍然保持乐观;

·相比于比特币,市场对以太坊似乎更具信心。

感谢Bit.com对本文重要数据内容的支持。专业期权交易平台,请访问:Bit.com

比特币

上周马斯克的看空言论对比特币现货价格造成不小的冲击,投资者购置期权应对价格变化。过去七天,比特币期权市场成交量大幅上升。在隐含波动率跳升的背后,比特币期权偏度由正转负,看跌期权被投资者疯狂买入,市场疲态尽显。而在五天前,以太坊刚刚创出4,300美元的历史新高。

观点:期权市场数据表明投资者预计比特币在盘整后迎来牛市:Longhash在微博表示,经过了近期的回调之后,比特币期权市场的投资者似乎正在期待BTC价格的上涨。虽然比特币出现大幅回调,但期权市场的投资者可能依旧对其中期前景充满信心。

根据交易量最大的加密货币期权交易所Deribit的数据,当11月26日比特币跌至16000美元区域时,期权市场的投资者在积极囤积比特币。自那以后,比特币一直没有再回落到16000美元区域,这表明交易者在该区域有很高的购买需求。期权和零售交易所的交易者可能对比特币的中期前景充满信心,这有几个主要原因。最明显的原因是越来越多的机构投资者开始接受比特币作为一种价值存储手段。[2020/12/15 15:16:54]

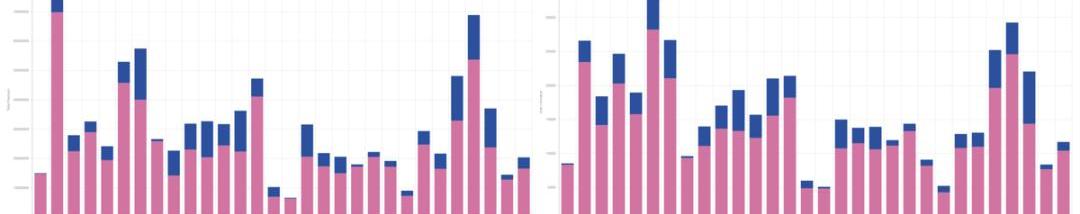

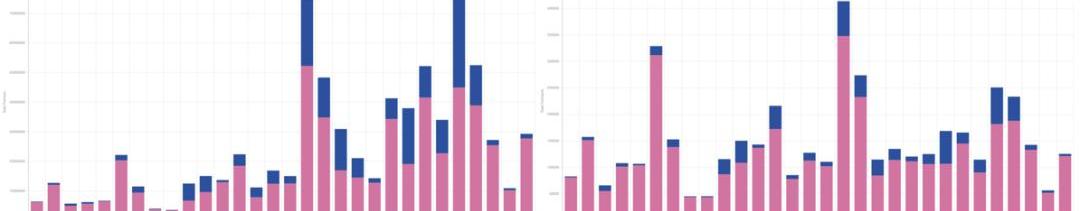

比特币期权权利金成交量与比特币期权合约成交量,截至5月17日20:00,数据来源:gvol.io

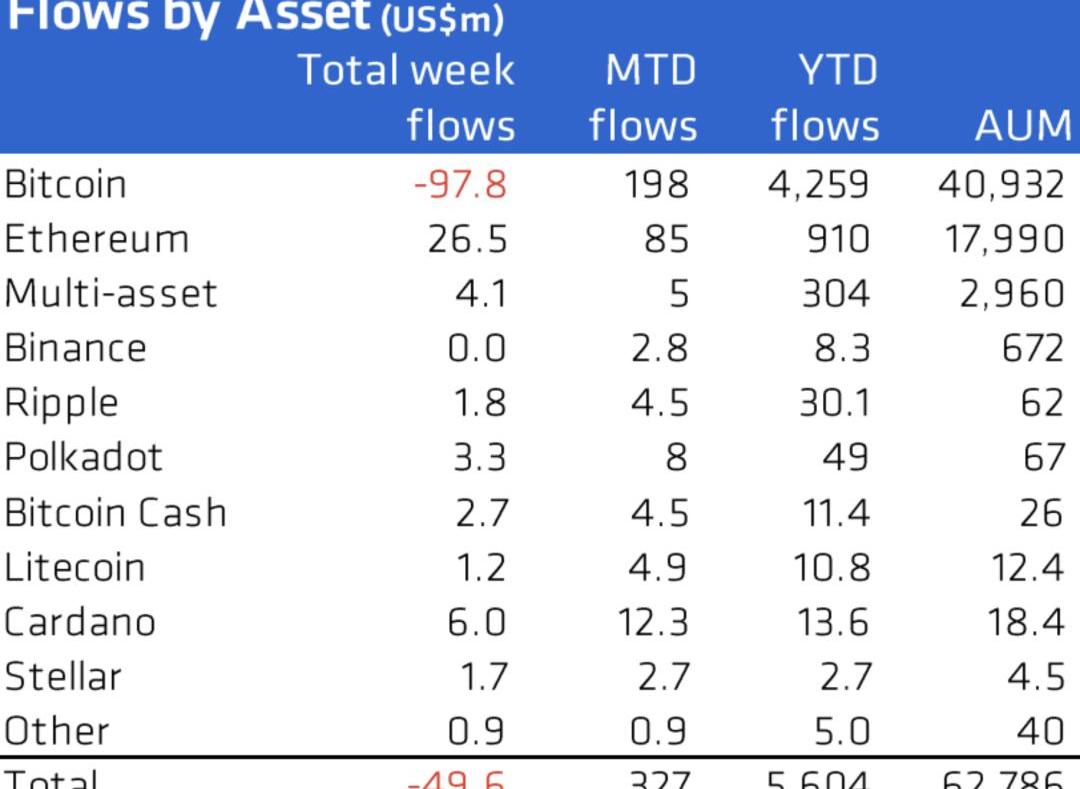

根据Coinshares的最新数据,上周数字资产基金出现本年以来的首次净流出,值得注意的是,上次基金出现如此规模的流出是在2019年5月。其中,以比特币为投资标的数字基金的流出规模最大,单周流出规模达到9,800万美元。除比特币以外,其他种类的数字资产基金总体呈现流入状态,机构投资者似乎开始了多元化配置。

数据:BTC期权市场未平仓合约总额达35亿美元:加密货币衍生品交易所Deribit晚间发推称,BTC期权市场的未平仓合约总额目前约为35亿美元。Deribit公司持有超过28亿美元的BTC期权未平仓合约。[2020/11/12 14:08:55]

数字资产基金流入情况,数据来源:coinshares

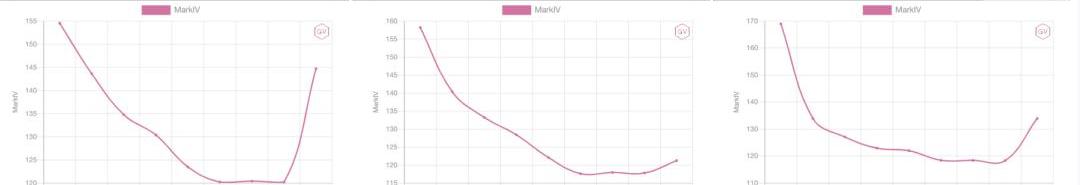

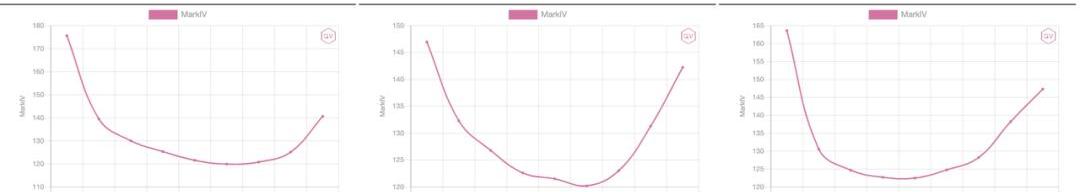

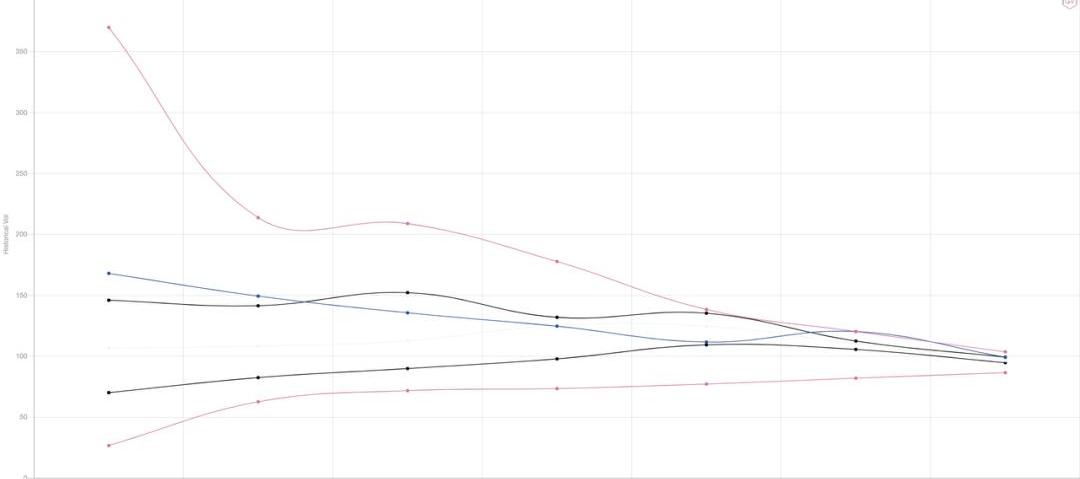

比特币现货价格大幅下跌,中短期的隐含波动率曲面受到的影响更加明显,均呈现出明显的左偏形态,短期市场中弥漫着一定的恐慌情绪。

比特币期权中短期隐含波动率曲面变化,截至5月17日18:00,数据来源:gvol.io

尽管结构出现一定的松动,远期隐含波动率曲面仍然维持住了轻微的右偏形态。从长远来看,市场并没有对比特币完全丧失信心。

比特币期权远期隐含波动率曲面,截至5月17日18:00,数据来源:gvol.io

根据Bybt跟踪的爆仓数据,本次市场调整引起的合约爆仓规模较小,5月13日仅有不到50亿的合约头寸被强平。值得我们注意的是,本次调整幅度远超“4.18”,但是引起的爆仓规模却没有那么明显。

BTC合约多空持仓人数比为1.14,期权市场多空双方偏均衡:截至7月14日10:30,根据OKEx交易大数据,BTC合约多空持仓人数比为1.14,市场做多人数有所增加,但市场多空双方人数仍偏向拉锯;季度合约基差在100美金附近,永续合约资金费率为正值,交割及永续合约持仓总量有所增加重新逼近8亿美金,市场多方实力仍然较强;而BTC交割及永续合约精英持仓方面,做空账户比为53.00%占据优势,多头持仓比为19.85%占据优势,精英账户多空双方再次分歧,关注大户持仓变化。从期权合约数据来看,看涨/看跌主动买入量为0.99,主动买入看涨期权人数稍有回升,期权市场多空势力偏向均衡。[2020/7/14]

数字资产市场爆仓情况,来源:bybt

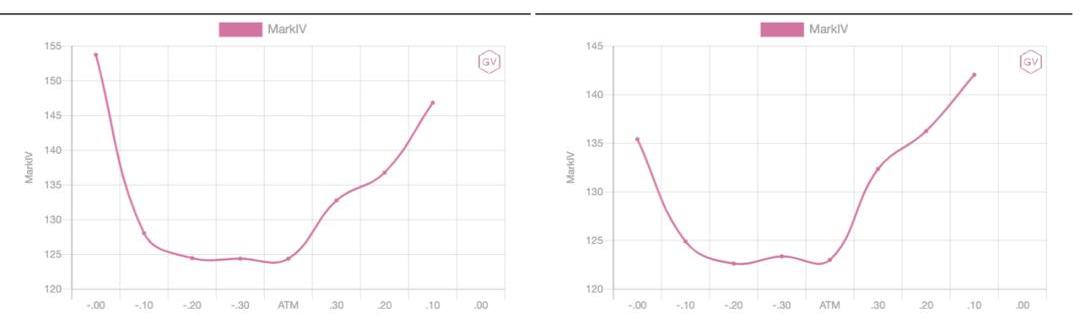

比特币隐含波动率的期限曲线表现出“Backwardation”的结构,交易员对看跌期权的争夺将短端隐含波动率提升到了非常高的水平。

比特币期权隐含波动率期限结构,截至5月17日20:00,数据来源:gvol.io

Skew数据:BTC期权市场整体情绪看跌:金色财经报道,Skew数据显示,5月19日,比特币期权的看跌/看涨比率攀升至1以上,随着恐慌情绪加剧,该比率在5月20日升至1.27。这表明交易员买入的看跌期权多于看涨期权,意味着出现了看跌趋势。从这个角度来看,可以认为投资者可能一直在押注比特币的下跌,或者只是为了在抛售时对冲他们的投资组合。然而,尽管存在这样的悲观情绪,Skew的BTC期权流量指标表明,看涨期权处于领先地位。然而,卖出看涨期权被视为看跌信号。事实上,根据可获得的数据,有37%的交易者可出售其看涨期权,占1495.7 BTC。这意味着投资者押注比特币的下跌,这与25%的购买看涨期权的看涨交易者不同。因此,不管看涨期权如何,BTC期权市场的整体情绪仍然看跌。[2020/5/22]

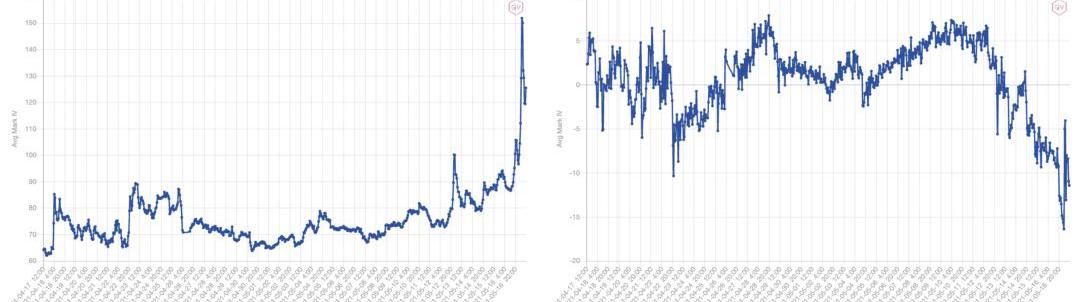

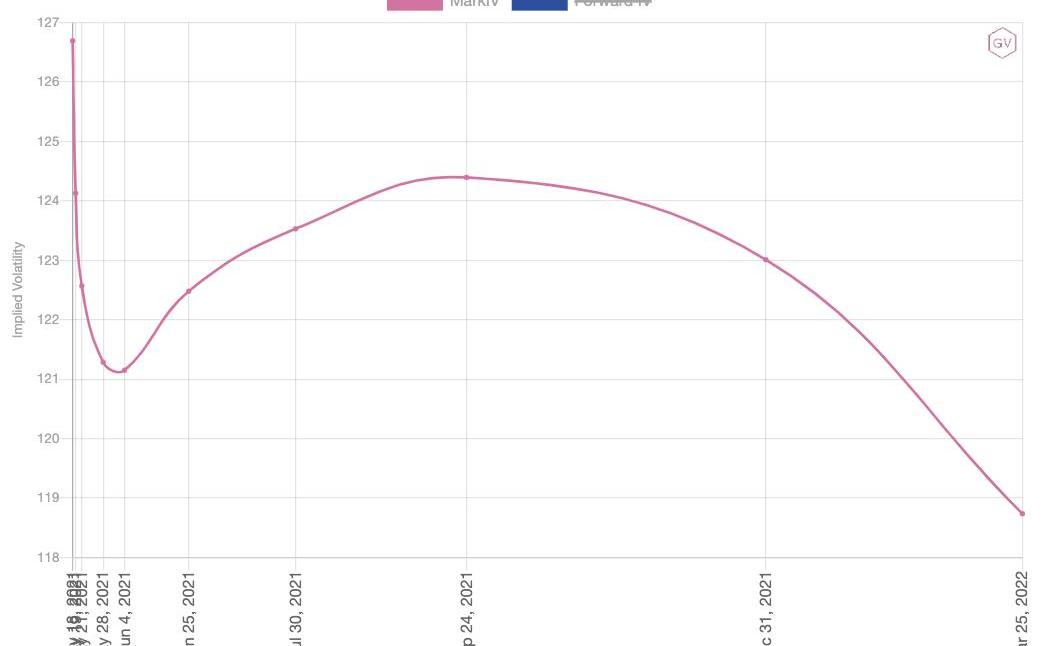

从高阶数据观测,随着现货价格的下降和市场恐慌情绪的蔓延,比特币在值期权的隐含波动率跳升到月内高点,与此同时,期权偏度值急转直下,最低跌至-15。结合以上指标可以看出,投资者竞相买入看跌期权,寻求组合的价格保护。

比特币期权隐含波动率与偏度过去1个月变化,截至5月17日18:00,数据来源:gvol.io

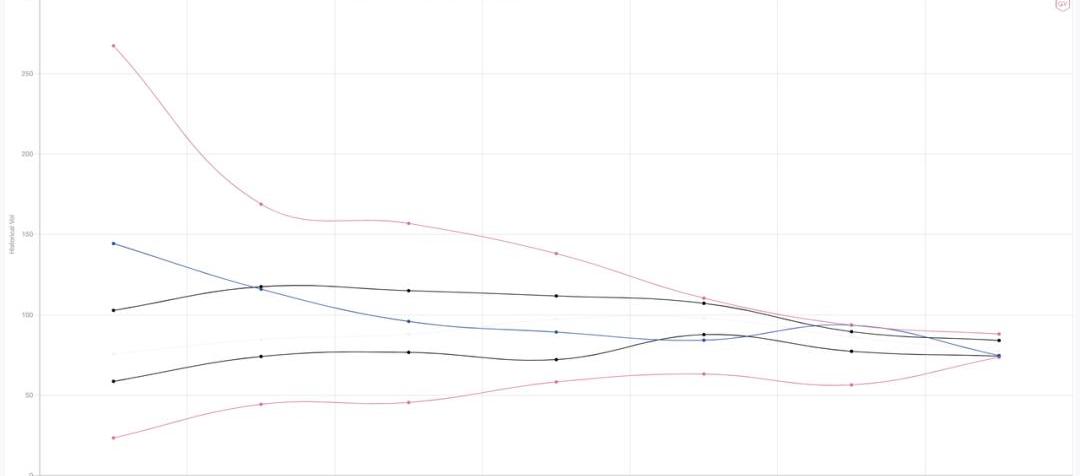

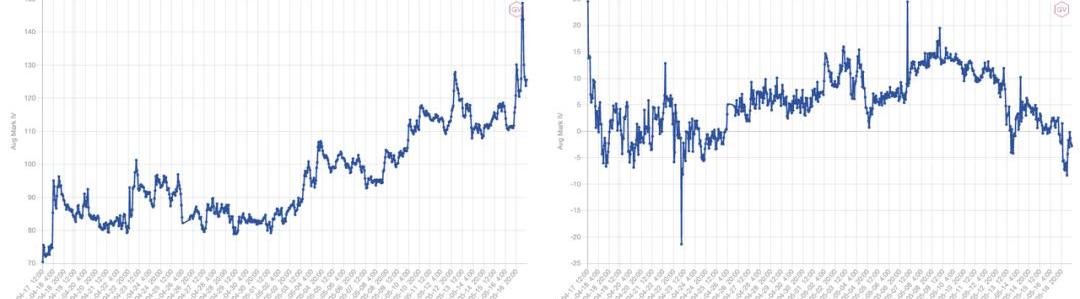

通过历史分位图进行波动率观测,巨大的市场调整几乎将所有窗口内的现实波动率拉升到50%分位以上。更为重要的是,如果市场出现修复,比特币现实波动率的上行好像仍有空间。

分析:新入场矿工和机构推动了近期CME比特币期权市场的增长:5月17日消息,自减半以来,芝商所(CME Group)的比特币期权市场一直在升温,上周未平仓合约和交易量创下新纪录。对此,交易员推测,芝商所比特币期权的新进展是由矿工和新进入市场的机构推动的。据CME透露,该产品的新账户数量已突破2100。(The Block)[2020/5/18]

现实波动率历史分位图,截至5月17日20:00,数据来源:gvol.io

观察波动率的历史变化,期权隐含波动率远远领先现实波动率。鉴于如此极端的形态大概无法持续,对于投资者来说,卖出短期波动率似乎是不错的选择。

现实波动率与隐含波动率的对比,截至5月17日20:00,数据来源:gvol.io

以太坊

在上周,以太坊期权市场成交非常活跃,在权利金口径上更是如此。

以太坊期权权利金成交量与以太坊期权合约成交量,截至5月17日20:00,数据来源:gvol.io

以太坊在本次市场调整中损失惨重,从短窗口分析,左偏的隐含波动率曲面表明部分投资者不再看好以太坊的近期市场表现。

以太坊期权中短期隐含波动率曲面,截至5月17日20:00,数据来源:gvol.io

以太坊中远期隐含波动率曲面仍然保持正向形态,其中,远期曲面更是无视本次调整,展现出明显的右偏结构。与此同时,远期的期权偏度仅仅下降了5%。相比于比特币,投资者对以太坊有更高的期待。

以太坊期权远期隐含波动率,截至5月17日20:00,数据来源:gvol.io

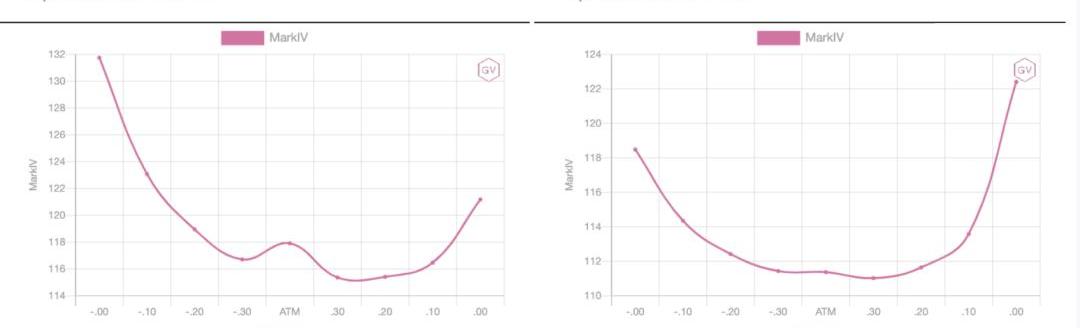

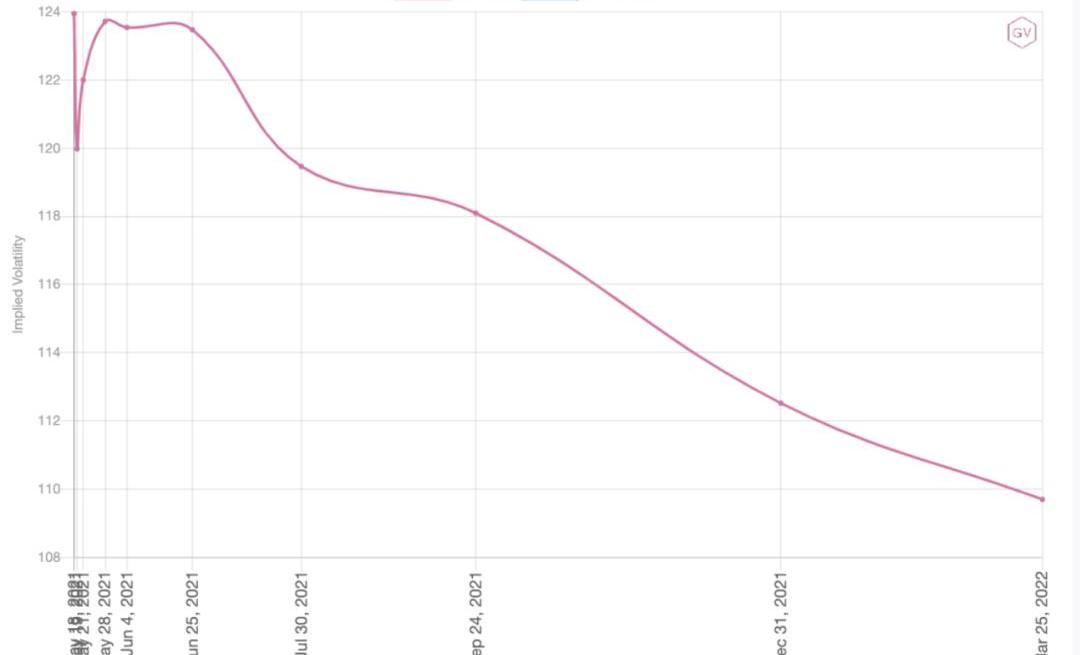

前一期周报中,我们曾提到:以太坊与比特币由于分化的市场表现呈现出不同的期限结构。而在面临相同的市场环境时,两者给出了一致反应。与比特币类似,以太坊同样表现出非常明显的“Backwardation”结构。五月初的上涨已经将隐含波动率抬升到较高水平,在基数效应下,隐含波动率很难实现进一步跳升。当这样的市场环境为卖出短期期权提供了不错的时间窗口。

以太坊期权隐含波动率期限结构,截至5月17日20:00,数据来源:gvol.io

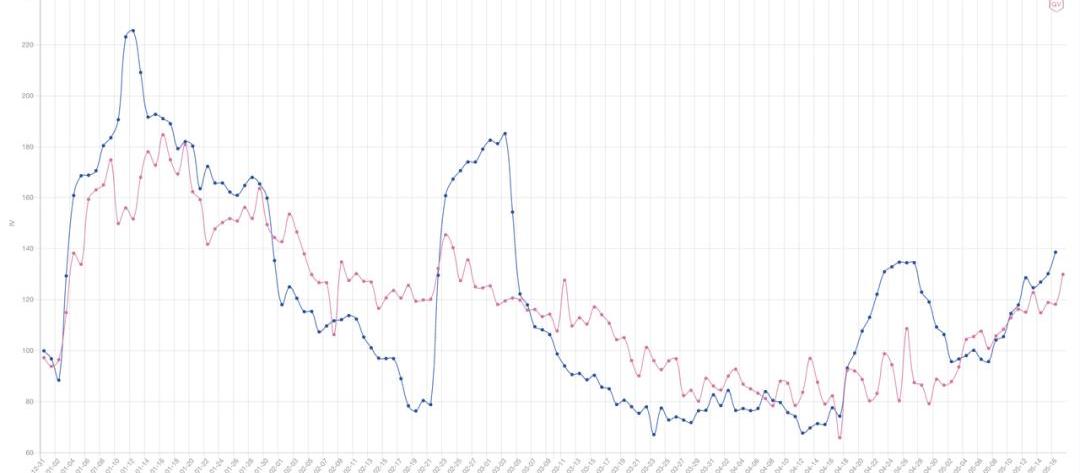

观察高阶数据,以太坊期权的在值期权的隐含波动率上升至30天内的最高水平,值得注意的是,相比于前一周以太坊突破历史新高,市场对本次下跌给出的反应更加强烈。在偏度方面,以太坊的期权偏度值最低下探至-10,相比于比特币最低偏度值仍有不少优势。

以太坊期权隐含波动率与偏度过去1个月变化,截至5月17日20:00,数据来源:gvol.io

市场整体上对ETH比BTC乐观,主要有二:第一是认为以太坊7月升级的通缩行情,第二是市场过多的把这次下跌认为是因为ElonMusk。

个人认为这两点其实都是较为脆弱的论点-ETH过去3个月的大幅上涨很大程度上得益于DeFi挖矿锁仓带来的供给短缺正反馈。而DeFi挖矿的阿喀琉斯之踵是无常损失-它是一个和波动率平方成正比的函数。

如果市场再继续下跌到ETH<3k,那么以上正反馈有机会会转头变成下跌的正反馈,那么我们有可能看到2k的ETH。当然如果这真的发生,将会是难得的抄底机会。

从期权的角度,Eth的偏度应该会维持在较高的负值水平一段时间。

Bit.comCOODaniel

从历史分位图来进行观测,以太坊从4,300美元一路下跌至3,200美元,直接抹去35%的累计涨幅。近端窗口期内的以太坊现实波动率处于75%的历史分位区间。

现实波动率历史分位图,截至5月17日20:00,数据来源:gvol.io

相对于现实波动率,以太坊的隐含波动率表现出一定的折价,市场对本次下跌的定价仍然怀有一定的乐观。

现实波动率与隐含波动率的对比,截至5月17日20:00,数据来源:gvol.io

结论

尽管市场波动尚未停止,期权周报将本次调整定义为事件性冲击。在5月份之后,市场中接连出现近乎荒谬的山寨币行情,部分投资者悄然提升着交易账户内的杠杆规模,充斥着盲目乐观情绪的市场在面临事件性冲击时往往会非常脆弱。投资策略的构建在于应对未知,我们需要对市场保持敬畏。

END.

哪种能源消耗更低的加密货币将被选中呢?特斯拉CEO埃隆·马斯克今早发推称,特斯拉暂停使用比特币支付,正考虑使用能源消耗更低的加密货币.

1900/1/1 0:00:00本文仅代表作者ネミッサ个人意见,不构成投资建议。Pleasedoyourownresearch. Sushi不是很早就有的头部DeFi应用吗?为什么还称“新玩法”?如今Sushi已经不再只是单纯.

1900/1/1 0:00:00在自由市场中,人们可以在所见范围内自由地探索价值,而目前探索的价值恰好在隐性所有权的数字代币之中.

1900/1/1 0:00:00本月初,美国联邦储备委员会提出了一套拟议的新标准,用于评估希望获得美联储支付和账户服务的“新型机构”。目前来看,该指导意见只是一个建议,尚未生效.

1900/1/1 0:00:00因马斯克让特斯拉暂停接受比特币支付以及批评比特币耗能,比特币一度跌至4.5万USDT。在作为比特币交易和挖矿市场之一的中国,近日再度受到多方打压,比特币价格从4.5万USDT跌破4万USDT.

1900/1/1 0:00:005月15日,火币全球站发布《HT4月运营月报》,数据显示HT月度销毁金额超1亿美元,创下历史新高。消息一出,很快引起多方关注与讨论.

1900/1/1 0:00:00