每天都会有成千上万人第一次体验去中心化交易所。然而,公链的一些特性往往会让新手无所适从,这里面甚至包括很多熟悉传统交易平台的老手。结果,在套利者和抢跑者的攻击下,交易者的表现不尽如人意。

总的来说,我们可以将每笔交易的成本分成以下几个部分:

价格冲击

经纪商或交易费

滑点

底层区块链的交易费

本文是自动做市商入门系列的第一篇,将讨论交易成本中的首要部分:价格冲击。你将了解到以下内容:

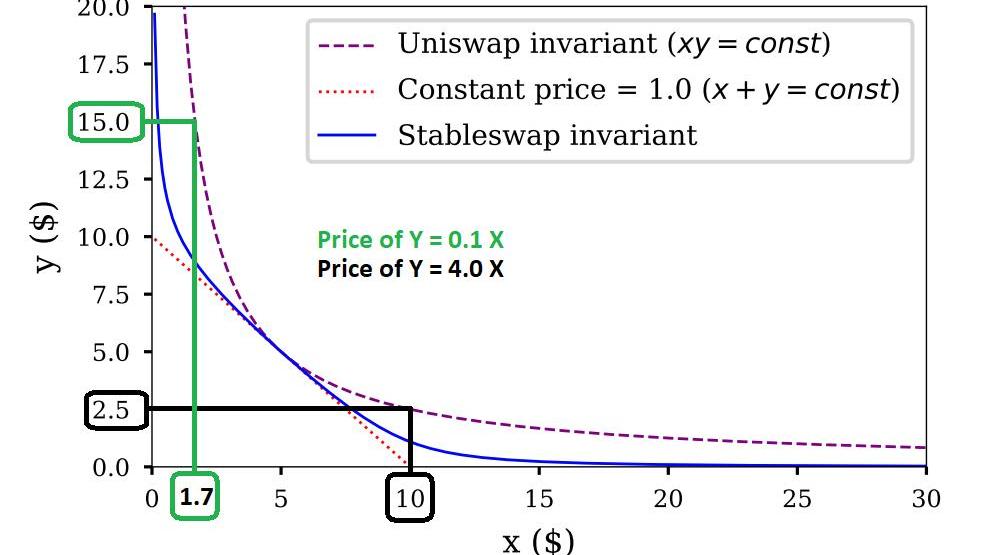

Uniswapv2、Sushiswap和Balancer?1等自动做市商是如何决定报价的;

如何使用一些简单的策略来尽可能减轻你的交易所带来的价格冲击。

什么是流动性池?

大多数去中心化交易所会运行多个不同交易对的流动性池,如ETH/WBTC。这些流动性池起到了自动做市商的作用,而非在订单簿模式下撮合买卖双方。

流动性池是一个储备了两种或多种代币的智能合约。只要符合特定规则,任何人都可以向流动性池注入资金,或从中取走资金。

例如,恒定乘积函数x*y=k?就是规则之一,x和y分别代表代币A和B的存量。若想从流动性池中取出一些代币A,交易者必须按一定的比例向流动性池中注入代币B,以确保x和y的乘积等于常量k2。

自动做市商是如何决定报价的?

POL供应量将突破MATIC原有100亿枚上限,还将以特定的速率逐年增发:7月13日消息,POL白皮书显示,为了保证对验证者的奖励及对生态系统的支持,POL在100亿枚的初始供应之外(全部由MATIC转换而来),还将以特定的速率逐年增发。

具体而言,验证者奖励方面,Polygon建议将用于此途径的POL年发行率设定为供应量的1%,在最初的10年内,该速率无法更改,之后社区可以通过治理框架来决定具体数值,但发行率永远不会超过1%;生态系统支持方面,Polygon也建议将此用于此途径的POL年发行率设定为供应量的1%。与验证者奖励发行一样,该数值可在10年后通过治理框架进行降低,但永远不会超过1%。[2023/7/13 10:53:03]

根据恒定乘积做市商公式,代币A的价格为?price_token_A=reserve_token_B/reservetoken_A。

-图1:不同的自动做市商公式对应的不同价格曲线。在上图例子中,当一个Uniswapv2流动性池有15个Y代币时,0.1个X代币即可买入1个Y代币。当这个流动性池只有2.5个X代币时,4个X代币才能买入1个Y代币。其它价格曲线旨在将流动性集中到某个价格附近-

加拿大区块链公司DMG宣布1月共开采100.2枚比特币:金色财经报道,区块链和加密货币技术公司DMG Blockchain Solutions公布1月运营结果。DMG 以 0.91 EH/s 的实现哈希率开采了 100.2 个比特币。截至2023年1月31日,DMG 的比特币余额为 413.8 比特币。根据接收订购矿机的时间,DMG 预计在 2023 年初将其哈希率提高到 1 EH/s。

此外,DMG宣布,其 Petra 平台已成功用于向比特币区块链提交多笔交易。[2023/2/15 12:08:31]

举一个真实的例子,在撰写本文时,Uniswap的ETH/WBTC流动性池内有2700个WBTC和86000万个ETH。根据二者的存量之比,ETH当时的市场价格是2700/86000=0.0314WBTC。

关键在于,Uniswap不会根据其它市场上的价格变化更新价格。Uniswap的市场价格只会随流动性池中代币存量之比变化而变化。在用户交易过程中,交易池中的代币存量会不断发生变化。

举个例子,当币安上ETH的价格跌至0.0310WBTC时会发生什么情况?这时,Uniswap流动性池中的ETH存在溢价,从而产生套利机会。套利者就会到币安上买入“便宜的”ETH,然后立即在Uniswap上卖出赚取差价,直到Uniswap上ETH的价格同样降至0.0310WBTC,无法继续低买高卖为止。在上述例子中,套利者共计使用550个ETH买入了17.2个WBTC。

数据:Aave上ETH借贷利用率达100%,动态借款利率逾180%:9月15日消息,Aave上ETH借贷界面显示,ETH借贷利用率达100%,动态借款利率达180.11%。[2022/9/15 6:57:23]

因此,即使自动做市商不会根据现实世界的信息更新价格,交易者还是可以相信自动做市商提供的报价是密切追踪全球市场价格的,因为这里面存在持续不断的套利行为。

什么是价格冲击?

虽然我们学习了如何根据代币存量之比计算当前市场价格,但是该市场价格只反映了边际代币的价格。然而,交易者通常会一次买入或卖出大量代币,导致代币价格递增。

当前市场价格和预期执行价格之间的差异被称为价格冲击。

价格冲击取决于以下两个因素:

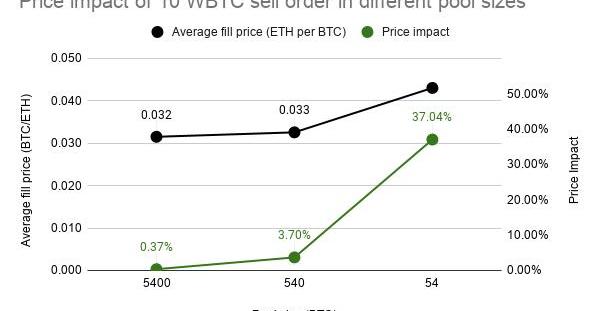

你的交易量在流动性池规模中的占比;

流动性池采用的交易规则。

-图2:不同订单规模下的平均执行价格和价格冲击对比图。这两个因子都随着订单规模增大而增加。随着订单规模在流动性池规模中的占比增加,执行价格相对市场价格会高出更多。-

育碧CEO:旗下NFT项目处于Web3相关技术整合的研究阶段:金色财经报道,游戏巨头育碧首席执行官Yves Guillemot在采访中表示,NFT游戏项目Quartz处于Web3相关技术整合的“研究模式”,“我们正在研究所有Web3功能。我们最近测试了一些东西,这些东西为我们提供了更多关于如何使用Web3以及我们应该打造怎样游戏的世界”,并表示,Ubisoft现阶段主要希望了解“NFT如何应用于游戏以及它们是否会使游戏玩家受益”。

据悉,Ubisoft在推出Ubisoft Quartz Beta版后,于12月宣布首次涉足NFT,旨在为游戏玩家提供可玩的NFT,这些NFT可用于Tom Clancy的Ghost Recon Breakpoint等游戏。

此前报道,育碧CEO表示,正在构建跨元宇宙的Web3工具。(Cointelegraph)[2022/9/13 13:26:12]

-图3:在Uniswapv2上不同规模的流动性池中交易一笔10WBTC的卖单后,平均执行价格和价格冲击的对比图。流动性池规模指的是交易池中两种资产存量的总价值。同样大小的卖单在不同流动性池中的占比分别为0.19%、1.85%和18.52%。因此,根据经验来看,你的订单的价格冲击约为订单规模在流动性池中占比的两倍。-

NFT元宇宙游戏Mech.com完成600万美元种子轮融资:6月28日消息,NFT元宇宙游戏Mech.com宣布完成600万美元种子轮融资,Shima Capital领投,Polygon、Big Brain、Anti Fund、Cryptology、Master Ventures、BreederDAO、MetaVest、Andromeda VC、Pulse Ventures和Gumi Ventures等参投。

据悉,Mech.com正在开发一款match-3游戏,玩家可以在其中获得“矿石”并兑换其原生Token FORGE。此外,Mech.com还在开发一款竞技场对战P2E游戏,其中将引入NFT和FORGE Token。(Digital Journal)[2022/6/28 1:36:15]

如何最小化价格冲击?

正如我们之前提到的,价格冲击在交易总执行成本中占据很大一部分。以下是一些实现价格冲击最小化的简单策略:

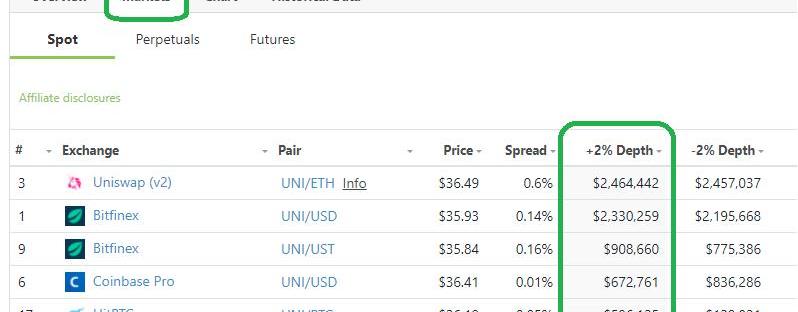

找到最深的市场:到目前为止,我们已经确定价格冲击取决于交易规模在流动性池规模中的占比。因此,我们想要找到在我们所关注的价格范围内最大的流动性池,这样就可以让代币的执行价格尽可能接近市场价格。Coingecko上的市场深度表提供了很好的参考。

-图4:市场价格±2%内UNI交易对的流动性排序。请注意Uniswap和Bitfinex之间的价差变化。-

关注DeFi以外的市场:虽然这是一篇关于自动做市商的文章,但是我们不会假设你总能以最佳价格达成链上交易。实际上,由于我们所讨论的自动做市商的流动性分散在一个价格段内,通常很少会有流动性集中在当前市场价格附近。这是许多去中心化交易所都试图解决的问题。例如,Uniswapv3可以让做市商将其流动性集中在当前市场价格附近,从而提供比中心化交易所更有竞争力的价格。如果有一笔交易改变了去中心化交易所上某个代币的价格,且该代币还在其它市场上交易,就会产生套利机会。正如上文所述,套利者将执行与该交易相反的操作,让去中心化交易所上的价格回到全球市场价格。显然,套利行为的存在本身就是一种交易不当证明,因为交易者等于是在向套利者“捐钱”。这就引出了一个问题:当其它市场存在的情况下,你是否应该承担2至3%的价格冲击来执行链上交易?

注意交易费:自动做市商收取0.3%的交易费,这就意味着最佳买单和最佳卖单之间的价差是0.6%。在这一范围内,自动做市商不会与其他交易所的价格对齐。换言之,即使是流动性最高的自动做市商交易也存在0.3%的价格冲击。尽可能降低交易费带来的影响是至关重要的,对于那些在中心化交易所上价格冲击很小的交易来说尤其如此。因此,相比之下,中心化交易所可能是更好的交易执行平台。尽管如此,还有其它很多原因导致去中心化交易所的交易费较高,如全托管,或免去引导、KYC或存款流程。但是,即使在这些情况下,交易者也应该意识到较高的交易价格背后意味着去中心化或即时流动性溢价。

分散交易:首先,我们可以延长交易时间线,将一笔交易拆分成几笔较小的交易陆续完成。这点对于更偏爱去中心化交易所的交易者来说尤其重要,尽管DeFi领域之外还存在其它流动性市场。举个例子,你可以将一笔交易分割成5笔,每次买入20%,然后等待套利者将价格恢复。这5笔交易的价格冲击加起来低于一笔交易,但是需要消耗更多gas成本,执行时间也会更长。交易的规模越大,这个策略的优势越明显,因为相对减少的价格冲击来说,固定的gas成本就划得来了。

直线交易并不一定是成本最低的:并非每个交易都恰好能找到对应的交易对流动性池,即使能找到,也不一定比使用中间货币更便宜。例如,尽管代币A和B可以直接在流动性池中达成交易,但是在代币对A-ETH和ETH-B的流动性更充足的情况下,A→ETH→B的交易路线通常更便宜。从这一方面来说,聚合器非常有用,即使你只是参考它们提供的信息来选择交易路线。

使用去中心化交易所聚合器:最后,你可以使用1inch、Matcha或Paraswap等去中心化交易所聚合器。这些聚合器相当于DeFi领域的智能订单路由。它的作用原理是,自动做市商卖出第一个代币的价格会比第10个代币低。每当某代币在多个流动性池中交易时,聚合器会从所有流动性池买入该代币,尽可能降低交易对每个流动性池的价格冲击。不同于在一个市场上放长交易时间线,聚合器会将交易分散在尽可能多的市场上立即执行。和手动分割交易一样,聚合器同样需要消耗比单笔交易更高的gas成本。

-图5:用ETH买入10个、50个、100个和200个AAVE的最佳策略。交易规模越大,交易路径就会加入越多交易所,避免造成某个流动性池的价格波动太大。-

预告

在本系列的第二篇文章中,我们将详细介绍滑点。几乎所有自动做市商交易都会被抢跑,最终以交易者愿意接受的最大滑点执行。这是公链交易的“特征”,是如今的去中心化交易所无法避免的。这一成本只能转换,从而导致“三难困境”。

致谢:感谢EvanSS、GeorgiosKonstantopoulos、DaveWhite、DanRobinson、ArjunBalaji和raul的讨论和审阅。

免责声明:本文仅供参考,不构成任何投资建议,不应用来评估任何投资决策的优劣,或作为会计、法律、税务或投资建议的依据。本文反映了作者当前的观点,不代表Paradigm、其附属公司以及相关人员的观点。本文所提出的观点如有改变,恕不更新。

注

注1:基于中心化限价订单簿模式或批量拍卖模式的去中心化交易所不在本文的讨论范围内。

注2:每笔交易的交易费会导致乘积略高于常量k。

原文链接:

https://research.paradigm.xyz/amm-price-impact

作者:Hasu

翻译&校对:闵敏&阿剑

标签:ETH中心化交易所SWAPUNIEthereumVault影子去中心化交易所链接LSWAP币United Farmers Finance

据CoinDesk周一报道,美国最大的银行之一摩根大通将在今年晚些时候向客户推出主动管理型比特币基金,此举将标志着摩根大通的业务重心发生重大变化.

1900/1/1 0:00:00原文标题:《观点|治理程序可抽取的价值》治理程序是协议的最终拥有者。无论是独裁还是富豪统治,治理程序控制着相关协议的每一个可变动的方面以及它们如何变化.

1900/1/1 0:00:00以太坊今天突破了3100美元的心理大关,截至发稿时,在币安上最高上涨至3110美元。以太坊价格在几个主要交易所达到了里程碑,包括Bybit、Coinbase和BitMEX.

1900/1/1 0:00:002021年,数字货币行业发展迅速,稳定币的供应量也经历爆炸式增长。在以太坊网络上发行的稳定币总量已经接近600亿美元。其中中心化法币稳定币占据了市场的半壁江山,比如USDT和USDC.

1900/1/1 0:00:00来源:链新作者:冯铭在传统金融行业,保险是最重要的基石之一。在金融市场较为发达国家,保险总资产通常会占到金融总资产的25%-35%左右。对标传统保险,DeFi保险也是一个非常广阔的市场.

1900/1/1 0:00:00注,原文作者为TesaHo以下为全文翻译:什么是预言机?预言机是现实世界服务和区块链协议之间架起桥梁的中间方。预言机检索链下数据,并将这些数据发布到区块链上供智能合约使用.

1900/1/1 0:00:00