Uniswap通过为主动型做市商和惰性LP开放选择权,试图撮合双方,并强迫他们按照同一套规则参与交易。

Uniswap最近推出其备受赞誉的去中心化交易所的第个三版本。外界反应褒贬不一,争论主要在于V3如何改变主动型和被动型流动性提供者之间动态的不确定性。人们的反应是好坏参半。考虑到ParsecResearch去年秋天就对此推出的预测文章《Uniswap的成功机遇在于复制对冲基金之王Citadel的夏普率》,我们有必要进行跟进分析。

V3的设计提出了一种可行的尝试,使文中所述的权衡空间变成无效,调和主动型和被动型LP。

一方面,V3是V2的超集,如果所有LP要从提供流动性,那么您的定价曲线与V2相同。另一方面,LP现在可以以类似限价单的方式在单独的「桶」中提供流动性。这一升级明显旨在改善吃单者的体验。问题自然就变成了:如果我们已经在牺牲惰性流动性,为什么不建一个订单簿就够了呢?

DEX聚合器1inch宣布集成UniSwap V3:5月7日消息,DEX聚合器1inch发推宣布集成UniSwap V3。[2021/5/7 21:34:52]

答案是:一方面因为计算环境的掣肘,一方面是要挑战必须牺牲惰性流动性的观点。

订单簿v.UniswapV3

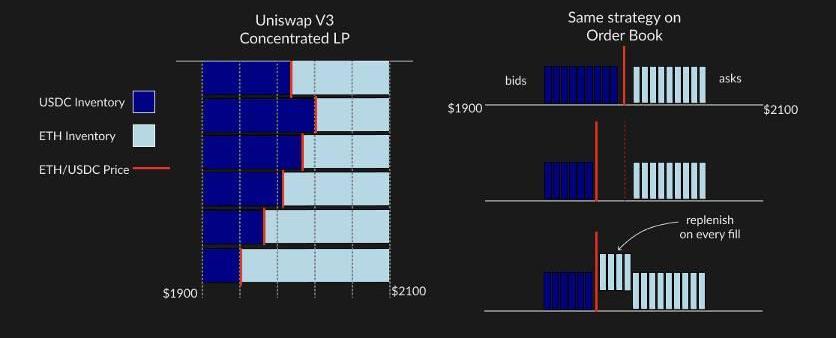

在标准的限价订单簿中,交易场所提供一个报价振幅,股票交易中通常为0.01美元,加密货币交易因交易场所不同而不同。依据振幅的大小,挂单者可以在任意报价上逐一报出订单,但所有订单都必须独立管理。

在UniswapV3中同样确定了一组类似的价格振幅服务,但挂单者在V3中可以指定一个价格变动范围,利用价差订单全面覆盖这一范围。这样可以混合使用被动策略和主动策略,但重要的是,对于某些半被动策略,可以显著减少操作次数。

数据:大约有4750万美元的UNI代币被委托至协议治理:根据Dune Analytics最近的指标,大约有4750万美元的UNI代币被委托至协议治理。该指标还显示有超过2000名委托人和超过87000名UNI持有者。与大多数DeFi治理系统一样,少数几个大型地址拥有大多数投票权,可能会让鲸鱼掌控协议的发展方向。

上月末,Glassnode的一份报告对Uniswap代币分发路线图和治理计划进行了深入研究,结论是该协议远远没有达到真正的去中心化。当时仅15个地址控制了至少1000万枚UNI。其中四个地址是保留给治理库的,一个是空投分配者地址。在剩下10个地址中,其中9个包含团队和投资者代币分配的一部分,而最后一个地址由币安控制。(CoinGape)[2020/10/6]

假设LP认为ETH/USDC的价格范围在1900-2100美元之间,V3价差头寸可以一次性完成所有操作,而无需逐一调整竞价单和询价单以及管理所有的订单,从而显著降低了交易成本和维护成本。

霍比特公链将推出跨链版本的Uniswap AMM DEX HBC 24小时上涨19.84%:据悉,霍比特公链HBTC Chain将推出支持Uniswap类型的AMM DEX,依托自身跨链功能,实现跨链版本的类Uniswap平台。

霍比特HBTC行情页显示,HBC 24小时涨幅达19.84%,截至快讯时间,暂报价4.098USDT。

HBC是霍比特公链HBTC Chain主网代币,霍比特公链HBTC Chain作为DeFi生态基础设施,以去中心化和社区共识为基础,综合运用密码学和区块链技术,在技术层面支持去中心化的协会制治理能力。通过BHPOS共识机制,结合椭圆曲线数字签名、零知识证明和可信多方计算等密码学工具,实现跨链托管资产私钥在所有验证节点的分布式生成和签名。在此基础上,霍比特公链HBTC Chain可实现轻量级非侵入式的跨链资产托管、跨链资产锚定发行以及OpendDex体系。[2020/8/19]

DeFi项目Union Finance获KR1 PLC 7.5万美元投资:区块链投资公司KR1 PLC透露,其已向DeFi项目Union Finance投资了7.5万美元。Union Finance允许个人和组织在区块链上获得贷款,而不需要抵押品、信用评分或公开账簿上的个人信息。KR1董事总经理兼联合创始人Keld van Schreven在一份声明中表示:“DeFi生态系统中锁定的资产总价值已突破10亿美元,我们预计这一数字还会进一步增长。Union Finance正是KR1喜欢的DeFi项目类型。”(Proactive Investors)[2020/5/1]

RangeStrategyonV3vs.OrderBook

由于V3将订单按价差覆盖在整个振幅范围内,所以当订单横穿一个价位时,它会与LP资本按比例匹配。这与LOB截然不同,LOB是按先进先出法(FIFO)与不同的限价单匹配。这类细节听起来微不足道,但我向您保证,绝对不是。在每种流动性交易所环境中,非常微小的执行细节可能会对算法交易者的最佳策略产生很大影响。这在公有链情境中尤为突出。在这种情况下,最佳策略可能对整条链具有负外部性。由于执行订单和费用对挂单者而言按比例累加,因此似乎在单个价位内执行订单对交易的争抢会有所减少。

惰性流动性方面

当我思考前面链接的那篇有关AMM利弊权衡的文章时,理论上有一个漏洞,即聚合器的效果。流动性的累积对惰性LP产生寄生效应,尤其是多数领先的聚合器在高流动性交易所采用的PMM模式。这是寄生性的,因为主动型做市商有选择地加入交易,以填补无信息流,而不必面对庞大的、价格不断变化的市价单做其交易对手。随着时间的流逝,这会侵蚀LP的回报,因为主动型LP可以在聚合器订单中插队,而最终交易者的边际Gas费用则增加。

DEX王者

这使我了解了我个人认为V3真正的重要性——一种可靠的尝试,成为去中心化交易所的王者。Uniswap通过为主动型做市商和惰性LP开放选择权,试图撮合双方,并强迫他们按照同一套规则参与交易。这就是让回头看订单按比例混合的妙处。通过将惰性/活跃订单均等混合在一起,可以使寄生聚合器做市商的问题偃旗息鼓。该设计将被动和主动LP捕获到同一订单队列中。结果是主动型做市商承担了较大的价格/库存风险,但可以换取大幅度削减交易费用。被动型做市仍会收取费用,并受益于主动型流量增加所带来的taker流量增加。

但是这只能是当Uniswap直接路由到大量交易时才行。

从长期看直接路由很难把握,但可以通过两种途径实现:

逐一拼做市商的延迟/基础设施成本,超过了在Uniswap之外进行路由的价格优势。仅当Uniswap流动性超强且拥堵时间小于15秒时,才会发生这种情况。此外,多数聚合器路由方案都涉及边际增加的用户体验和Gas成本。

使用UNI代币鼓励进行直接路由。Uniswap治理坐拥价值约50亿美元的UNI代币,可将其用于激励直接交易流,奖励吃单和路由交互界面。当t→∞时不可持续,但如果能让第一条成为现实,则值得这样做。

这一设计机制依然存在很多问题。抢先交易/三明治交易依然会是持久的威胁?对maker和taker而言,订单簿交易所实际上是拥有极大优越性的环境?尽管如此,该设计还是目标远大的,并再次改变了DEX次元。

撰文:WillSheehan,ParsecFinance创始人编译:PerryWang

标签:UNIUniswapSWAPDEXUniCandyuniswap币snowswap币值得买吗dHEDGE Top Index

市场情绪:根据相关数据显示,截止发稿前24小时全市场主要虚拟币上涨数量占比36.78%,明显少于下跌占比的63.22%,涨幅超过10%的币种有556个,比下跌大于10%币种的比例少41.6%.

1900/1/1 0:00:00“矿塌了?”4月1日,愚人节,稳定运行88天之后,EOS最大的算法稳定币系统USDX崩盘,代币USDC最低跌至0.65美元.

1900/1/1 0:00:00上周,全球支付巨头PayPal宣布,它已经开始让美国的用户用加密货币在线支付东西。理想是丰满的,现实很骨感,将加密技术作为一种支付系统,还有很长的路要走.

1900/1/1 0:00:00在莱特币社区内部经过几次激烈的讨论后,莱特币决定进行一次复兴营销活动——Litecion将更名为“BitcoinLite”。四月一号的愚人已经结束,但在加密领域里仍然有一个笑话.

1900/1/1 0:00:00在持续的牛市中,比特币能飞多高?交易员们一直在考虑这个问题。自去年10月以来,这种加密货币的价格上涨了五倍。 彭博社比特币分析师认为,比特币价格今年可能会从约56000美元攀升至40万美元.

1900/1/1 0:00:00加密货币行业头部衍生品交易所BitMEX创始人决定在美国铁拳下屈服。据彭博社4月7日消息,BitMEX联合创始人、前CEOArthurHayes近日已在夏威夷向美国当局认罪.

1900/1/1 0:00:00