“Balancer今日宣布与DeFi借贷协议Aave达成合作关系,共同建立第一个BalancerV2资产管理器,允许从BalancerV2池中获取闲置代币并将其路由到Aave以产生额外的收益。同时,寻找最省gas的方式,使在不增加swap费用的情况下获得额外的收益。”

鉴于最近发布的BalancerV2,我们很自豪地宣布与Aave建立合作伙伴关系,以建立第一个BalancerV2资产管理器——允许V2池中的闲置资产在Aave上获得收益。

使用BalancerV2,池代币保存在单个ProtocolVault中。但是,任何池都可以通过资产管理器在金库中使用其存放的代币,从而在资本不用作swap流动性时仍旧可以将资金投入使用。这将在下面详细说明。

DeFi协议Sovryn推出由比特币支持的稳定币DLLR:3月17日消息,基于比特币的DeFi协议Sovryn推出100%由比特币支持的稳定币Sovryn Dollar(DLLR),DLLR从其他比特币支持的稳定币中聚合而来的,并与美元挂钩。[2023/3/17 13:08:54]

作为事实上的DeFi借出协议,Aave带来了包括BAL在内的各种受支持代币的多样性组合。与Aave的合作关系将为Balancer带来更高的资本效率,使流动性提供者能够在swap手续费和BAL奖励之上获得额外的收益。

“DeFi之所以如此令人兴奋一定程度上在于其可组合性方面。通过与Balancer建立了伙伴关系,我们将可以通过Aave-Balancer资产管理器优化流动性提供商的体验,并通过AAVE/ETHSafety为Aave风险承担者开辟了新的可能性激励池。我们期待着将来与Balancer探索更多的协同效应。”—Aave创始人兼首席执行官StaniKulechov

从这里开始:汇集合成贷款代币

DeFi 概念板块今日平均跌幅为4.39%:金色财经行情显示,DeFi 概念板块今日平均跌幅为4.39%。47个币种中5个上涨,42个下跌,其中领涨币种为:HOT(+29.17%)、KCASH(+11.96%)、LBA(+4.58%)。领跌币种为:REP(-10.65%)、SUSHI(-10.40%)、CRV(-10.34%)。[2021/7/9 0:38:27]

Curve团队一直是通过利用借贷市场来产生收益来提高AMM资本效率的先驱。

最早的两个Curve池——Compound池和Y池——截止今日已经产生了大量的交易。以Y池为例,我们可以注意到一些有趣的地方:

所有增加的流动性都直接路由到Yearn并包装以产生额外的收益。

该池包含各种yToken,这些yToken代表实际添加的代币的收益率版本。

所有这些封装/解除封装的复杂性都是从最终用户那里抽象出来的,因此他们可以使用该池中的流动性轻松地将DAI换成USDC。

BitMax首发DeFi币 EASY日内涨幅达7%:据BitMax官网显示,截止今日18:30 BitMax首发DeFi币日内涨幅达8.74%,现报价7.18USDT。

更多详情见BitMax平台官网查看。[2020/11/3 11:33:23]

当发生这样的交易时,DAI被封装到yDAI中,然后交换为yUSDC,而后者又被解包为USDC。

随着以太坊gas价格的持续飙升,对于AMM,gas效率至关重要。除非金额很大,否则成本高昂的swap交易将成为破坏交易的因素。使用上面提到的YCurve池,从TUSD到USDC的简单swap大约需要80万gas,而在执行此特定交易时需要超过240美元。在每次swap交易中封装和解除封装代币的效率非常低。

BalancerV2提供了一种进行廉价交易的新方法,同时允许基础池资产在其他协议上产生收益。

了解BalancerV2资产管理器

众所周知的事实是,AMM中的大多数流动性经常不使用。大笔交易会导致很多滑点,因此交易者避免进行这类大额交易。这就是说,只要价格变动不大,池就能在实际可用的流动性低得多的情况下促进完全相同的交易。

IOST推出“DeFi激励计划2.0” ,重金加码助力开发者掘金DeFi:据IOST官方消息,今日,IOST基金会正式宣布推出“DeFi激励计划2.0”,推动DeFi开发者持续创新,催生更多优质的DeFi项目。本次,IOST将重点扶持储备池DEX、借贷类DeFi产品、稳定币类DeFi产品、DeFi矿池、预言机、金融衍生品、DAO等项目。

IOST一直致力于打造一个开发者友好、用户0门槛的的全球化DeFi生态,为全球用户提供优质的DeFi服务。此前,IOST成立了百万美元“诺亚预言机”专项基金,吸引了众多DeFi开发团队加入IOST生态。本次,IOST“DeFi激励计划2.0”将重金加码,助力更多开发者掘金DeFi。[2020/8/20]

Maker基金会首席执行官:CeFi和DeFi最终将合并:金色财经报道,Maker基金会首席执行官Rune Christensen表示,拍卖的投标时间已经增加到6个小时,这意味着在网络堵塞的情况下,拍卖参与者将有更多的时间进行投标。这些更改应该会阻止零投标拍卖的发生。他还指出,采用USDC作为附加抵押品可以降低系统对以太坊波动的依赖性,从而使其更加稳定。针对围绕采用USDC所带来的中心化风险的批评,Christensen指出,为了维持MakerDAO协议的稳定性,有必要添加基于现实世界资产的其他抵押品类型。此外,Christensen表示,DeF还处于初期,DeFi最终将与CeFi合并。[2020/4/23]

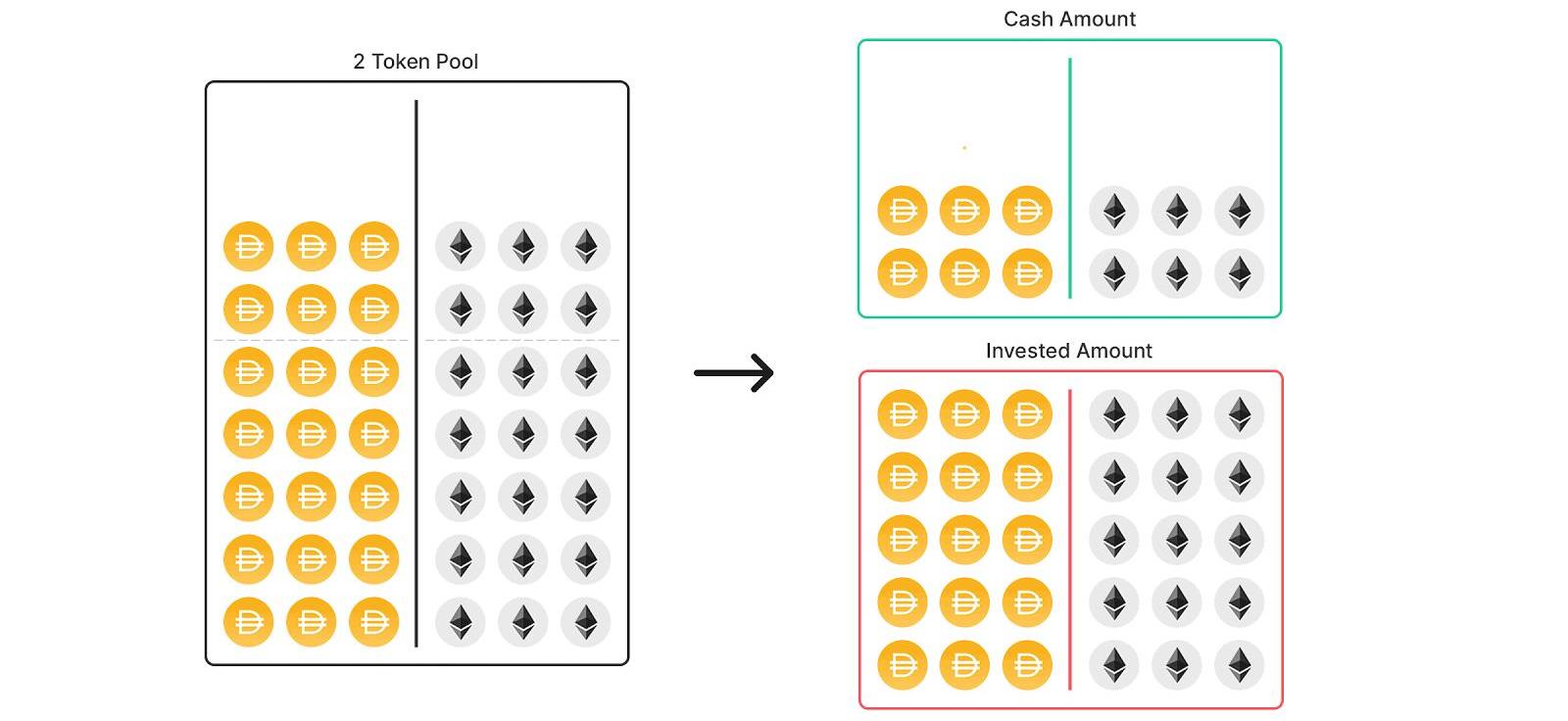

Aave-Balancer资产管理器从BalancerV2池中获取闲置代币并将其路由到Aave以产生额外的收益

我们把从Balancer的金库中发送到Aave的代币数量称为池“投资金额”。每种代币的一小部分缓存buffer始终留在金库中,以避免交易失败。此buffer是“现金量”,即在金库中可用于交易的代币数量。

作为AMM的自然结果,如果价格开始朝一个方向变化,那么变得更昂贵的代币将在池中变得更加稀缺。这意味着该代币的现金量将逐渐减少,直到达到零为止。届时,任何尝试购买此代币的swap尝试都会失败。

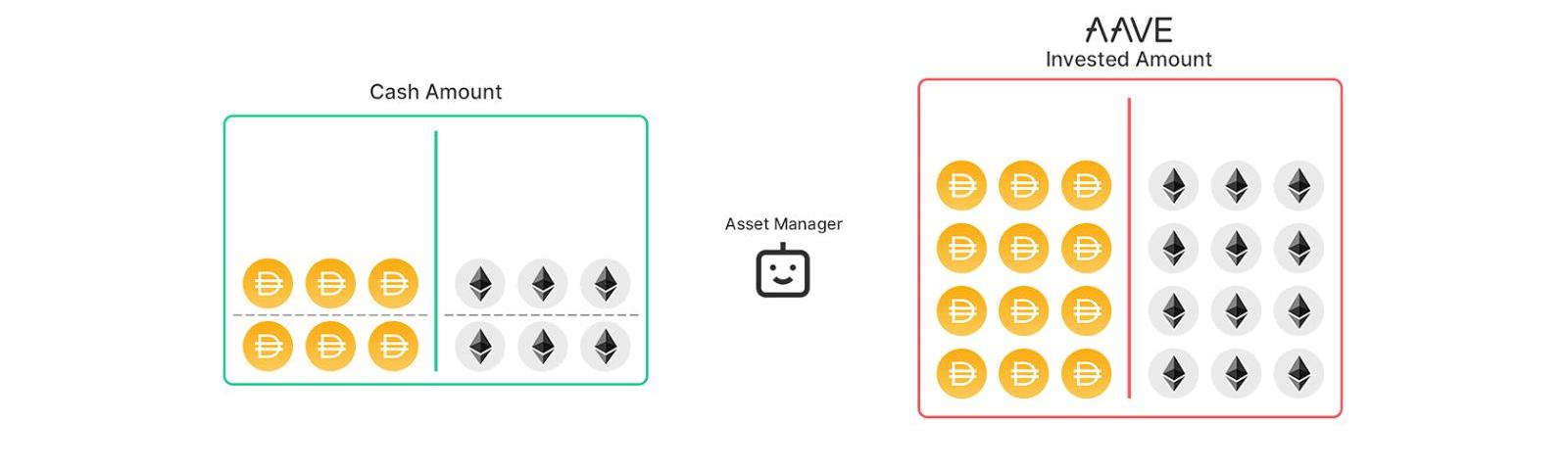

这是Aave-Balancer资产管理器发挥作用的方式,方法是通过赎回Aave上一部分已投资代币并将其发送回金库以防止swap失败来补充该代币的现金量。资产管理器还通过将更多的代币发送给Aave来最大化其收益,从而增加了在池中变得越来越丰富的代币的投资数量。在下面的动画中,资产管理器用DAI补充池,并向Aave发送更多WETH以最大程度地提高收益。

Aave-Balancer资产管理器补充Balancer金库中DAI的现金量,以防止交易失败,并向Aave投资更多WETH以最大程度地提高收益

显然,必须在代币的现金量达到零之前进行补充,因为我们不想出现交易失败。值得庆幸的是,Balancer的新SOR考虑了现金量,因此交易不会失败,而只会用尽可用现金。尽管如此,触发补给的保管人仍必须受到激励,以便他们能够支付补给交易成本并获得一定的利润。这些奖励最终由资金池的LP支付。

Aave和Balancer团队都在积极努力,确定应该多久进行一次补给,以及触发这些动作的链上流程是什么样的。这包括围绕代币对的波动性,封装和解封代币的成本,以太坊gas成本和Aave贷款利率的变量。AlexEvans,我们在Placeholder的朋友,也是AMMs研究的参考人物,他也花时间与其他同事一起探讨这个优化问题。

但是,很明显,需要为大型swap补充资金池是偶尔发生的,这意味着该方法比目前可用的现有解决方案具有更高的gas节省效率。每次swap的封装和解封代币的现有流程将等同于没有任何缓冲区,并且必须为每笔交易向池中补充交易所需的确切金额。

Balancer与Aave的合作将优化上述流程,以找到最省gas的方式,使在不增加swap费用的情况下获得额外的收益。虽然BalancerV2将从Aave-Balancer资产管理器着手,但欢迎其他项目将其自己的资产管理器甚至定制的AMM池集成到V2生态系统中。

Aave+Balancer

除了建立第一个BalancerV2资产管理的伙伴关系之外,Aave和Balancer还在许多计划上紧密合作。上个月,BAL被添加到AaveV2中——AAVE成为第一个支持Balancer的本地治理代币的主要贷款协议。

Aave最近推出了对80/20AAVE/ETH安全激励池的长期支持,使LP可以帮助保护协议,同时在AAVE和BAL中获得奖励。经过仔细审核的集成展示了使用Balancer来实现Placeholder的JoelMonegro所谓的流动性证明的力量。任何项目都可以使用80/20Balancer池来使用户抵押项目代币,同时提供大量所需的流动性。

如Joel所述,Balancer的灵活特性为Aave带来了巨大的流动性解决方案,其中智能池在资产可用来保护协议和防止短缺事件的方式中扮演着关键角色。

这种伙伴关系为进一步整合这两个协议奠定了基础,包括围绕新货币市场进行研究以及将BalancerV2上的代币用作Aave抵押品的方式。

下一步是什么?

Aave/Balancer资产管理器的研究和编码已经开始,我们希望它在三月份BalancerV2推出后不久就可以准备进行初始测试。

如果您是Aave或Balancer社区的成员,并且有兴趣参与此项目或成为V2启动合作伙伴,可以早期访问BalancerV2代码库。

V2指日可待,我们很高兴向世界展示我们已经做了很长时间的工作。

标签:BALBalancerCERBALAE GLOBALDisbalancerAsia Influencer PlatformFivebalance

金色早报|鲍威尔讲话偏鸽提振比特币市场 金色早8点刚刚26头条▌美联储主席:宽松货币政策将继续存在美联储主席鲍威尔表示,宽松货币政策将继续存在.

1900/1/1 0:00:00为什么通用AMM模型不适用于期权交易定价?陀螺财经刚刚29划重点1.期权定价取决于各种因素(如到期时间和隐含波动率等),在大多数情况下,它们往往为零.

1900/1/1 0:00:00随着代币价格稳定上涨,加密投资者手里已经拥有了充裕的资金,对他们来说,当下的任务是在眼花缭乱的市场中找到价值项目,并参与其中。加密货币投资的私募市场也持续升温.

1900/1/1 0:00:002021,加密货币投资是否有确定性机会?如果这个问题的答案是yes,那么我会给出两个答案,Layer2、衍生品DEX.

1900/1/1 0:00:002008年10月,一位名叫中本聪的化名程序员发表了一份白皮书,他在白皮书中描述了一种去中心化数字货币的协议。他把这个协议称为比特币.

1900/1/1 0:00:00风险提示:“金色说明书”系列教程,根据项目公开消息,为各位提供相关资讯,不作为投资建议。参与需谨慎!现在几乎人人都在谈论NFT,这是纽约时报2月22日的新闻: Mark?Cuban已经进军NFT.

1900/1/1 0:00:00