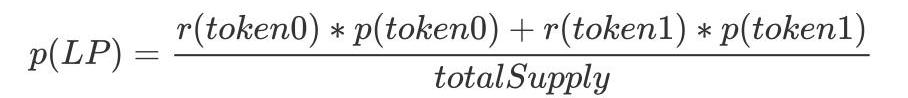

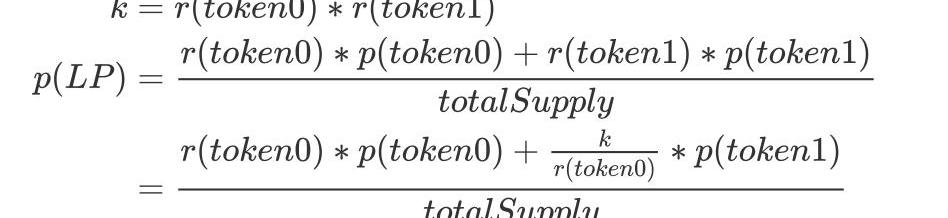

最近在研究Defi衍生品价值评估的问题,比如Uniswap的Liquitidyprovidor(LP)Token该如何估值呢?直观的感觉就是LPToken的价格等于Pair中代币数量的总价值除以LPToken的总量。

其中r(token)是指Pair中代币的reserve数量,p(token)是指代币的价格,totalSupply是指LP的总量。这个公式貌似没有问题,但在实践中却遇到了大问题。

WarpFinance被黑

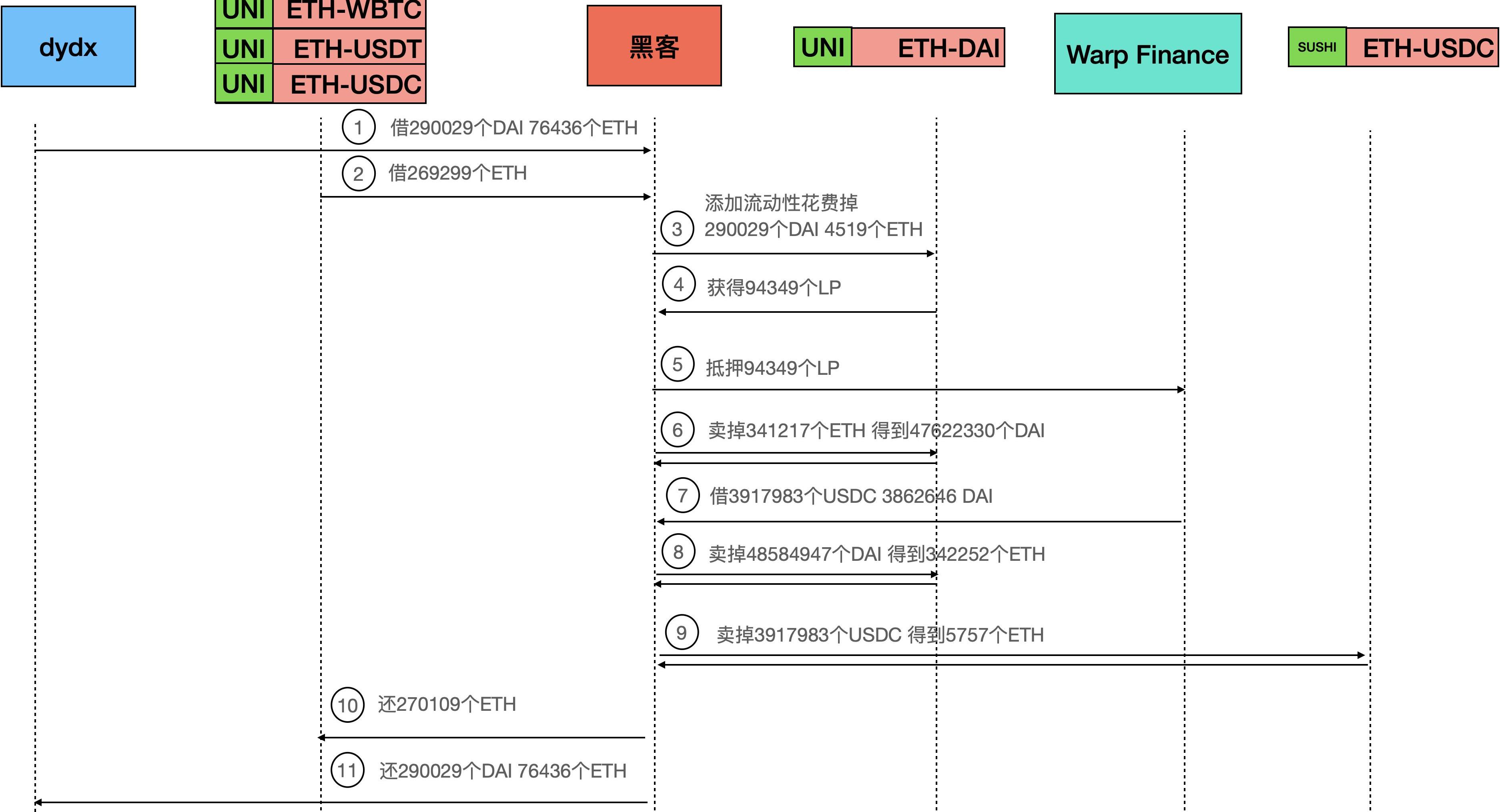

2020年12月17号一个名为WarpFinance的Defi项目被黑了,黑客通过闪电贷操纵Uniswap的ETH-DAI代币数量大幅提高了LP价格,然后黑客从WarpFinance借走了超过770万美元的稳定币,而黑客抵押的LP最终兑换的价值仅为586万美元。

WarpFinance是一个抵押借贷项目,它的抵押品是Uniswap的LP,通过超额抵押LP能借出DAI、USDC等稳定币。如果你持有ETH这样资产,你可以将ETH放到Compund或者Aave这样的抵押借贷平台吃利息,也可以放到Uniswap中做市获取交易手续费。在Uniswap中做市得到的LP流动性很差,如果你持有LP但是又需要稳定币咋办呢,可以拿LP去WarpFinance中抵押借稳定币,WarpFinance这个项目的意义就在于此。

分析:美国交易时段成为比特币看涨主要推手:3月21日消息,加密服务提供商Matrixport的分析表明,美国买家避险需求是推动比特币上涨的重要原因。研究和策略主管Markus Thielen表示,自3月10日下跌以来,比特币上涨了44%。其中31%的涨幅是在美国交易时段推动的,这表明美国人正在购买比特币。美国银行业的压力还没有结束。

此外,根据Matrixport的数据,自今年年初以来,比特币上涨集中在哦美国股市的工作时间。BTC今年迄今为止上涨了66%:在美国交易时段,比特币上涨了47%;而在亚洲交易时段,只上涨了16%;在欧洲交易时段几乎没有大的波动,只上涨了3%。(Coindesk)[2023/3/21 13:17:10]

对于抵押LP借稳定币这个逻辑而言最关键的就是LP的价格,价格估低了倒还好,只是影响LP资产的使用效率,如果是价格给估高了,则会给项目带来非常大的损失。WarpFinance中计算LP价格的代码正如上文所示的公式一样:

公式是没问题的,那黑客到底是怎么攻击的呢?先看看黑客攻击的交易,通过etherscan和ethtx.info展示的交易执行数据可以得到下面的攻击流程:

分析:大多数用户应该是使用现金委托方式在灰度进行GBTC申购:微博网友“BCH爱好者BruceLee”刚刚发文称,灰度的申购方式有两种,一是现金委托,二是实物存入。1.现金委托的方式,是用户把USD交灰度,委托他们在公开市场买入BTC。过了六个月锁定期,用户可以拿到相应的GBTC。2.实物存入的方式,是用户将自己持有的BTC存到灰度那里。过了六个月锁定期,用户可以拿到相应的GBTC。他表示,第一种方式,等于在公开市场净注入资金,所以会在短期内推动币价上涨,立竿见影。第二种方式,相当于是换个地方保管币,短期内没有带来增量资金。所以有的时候看到某天灰度增持的不少,价格却没动甚至跌了,千万别奇怪,很可能是有人使用这种申购方式。但是从长期效果看,两种方式都达到了锁仓的目的,把外部市场的币锁到了没法赎回的灰度基金里面,让美股里面汪洋大海一般的资金去接盘。他最后指出,从BTC最近两个月的走势看,大多数用户应该都是使用第一种方式进行申购的。[2020/12/10 14:46:57]

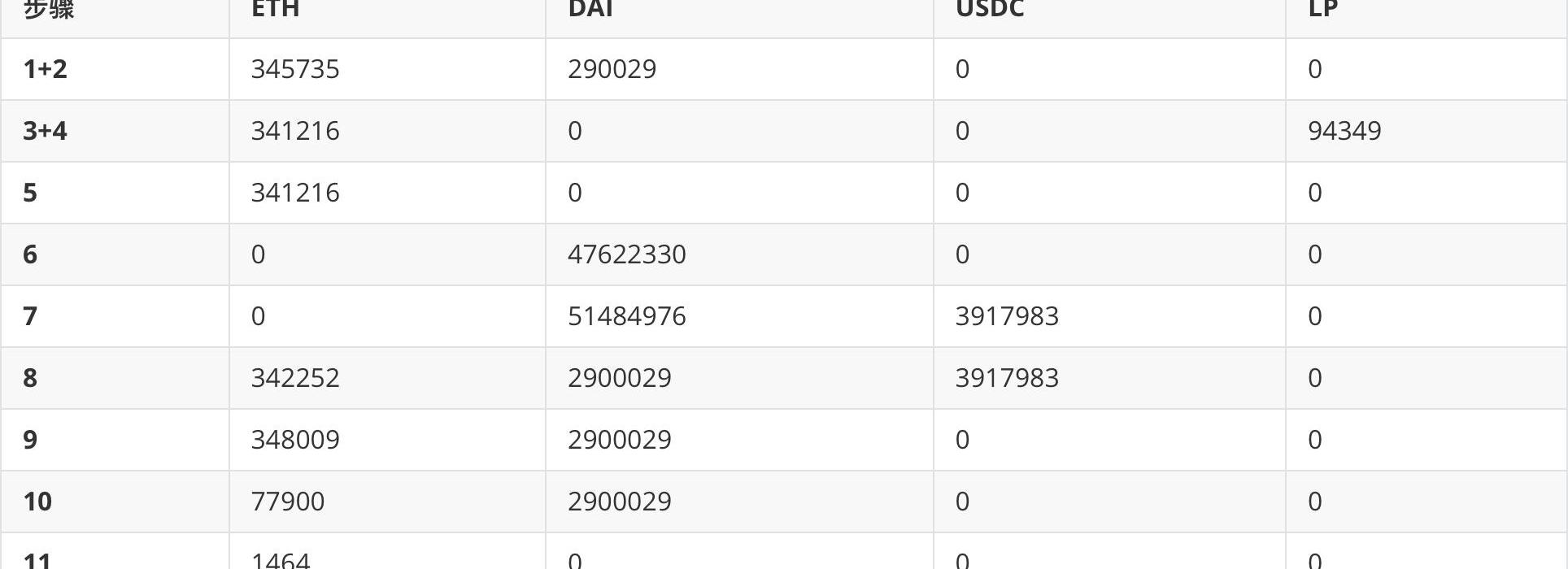

每个步骤之后黑客地址上的币种余额变化如下表所示:

分析:尽管有大量抛售但BTC价格仍稳定 供需曲线波动将决定未来价格走势:加密分析公司Chainalysis最近的一份报告显示,超过35.6万枚比特币被“发送”至交易所,利润超过25%。Chainalysis首席经济学家Philip Gradwell称,此处的“发送”并不完全是指清算。他表示,“发送”意味着加密货币从任何实体转移到另一个实体。所以它们不一定会被送到交易所。Gradwell补充说,在确认加密移动的目的地后,80%的比特币可能“被发送到交易所”。他接着说,比特币被“送到”交易所并不意味着被清算为法定货币,它可以被交易为山寨币或稳定币。根据该报告,尽管过去两周出现了大规模抛售,但比特币仍能保值。报告说:“人们目前正在以高利率获利,而价格却保持不变。”简而言之,比特币供应充足,卖家希望实现自己的利润,但与此同时,也存在对比特币的需求,买家希望获得更高的利润。供需曲线的波动将决定未来的价格走势。(AMBCrypto)[2020/8/15]

黑客的操作简单的总结就是:

通过闪电贷借ETH和DAI

添加流动性获得LP

向WarpFinance抵押LP

大量卖ETH抬高LP的价格

从WarpFinance那里借到超过LP实际价值的稳定币

归还闪电贷借来的ETH和DAI

为什么LP的价格能被抬高,黑客为什么是卖ETH而不是反向操作?这个需要分析下上面那个LP的价格计算公式。根据Uniswap的AMM规则有:

分析:油价下跌或损害使用火炬气挖矿的比特币矿工:CoinDesk发文称,出于环境原因,采油公司需要减少气体排放。因此,为了防止在现场散发出多余的气体,即火炬气,一些比特币采矿公司(例如加拿大的UpstreamData、科罗拉多州的CrusoeEnergy和德克萨斯州的DJBitwreck)捕获了多余的气体,以为数百台比特币挖矿计算机提供了燃料。然而,如果石油市场崩溃导致这些电源关闭,比特币矿工就无法捕获他们的废气。当比特币的价格急剧下跌时,比特币挖矿很快就会变得无利可图,导致一些矿业关闭。如果比特币价格保持低位,那么只有大型的矿场才能承受数月持续没有利润。[2020/4/21]

在黑客从WarpFinance借稳定币之前只对ETH-DAI池进行了卖ETH操作,这个操作不会影响totalSupply。另外一方面在WarpFinance的实现中p(token)的价格采用的是Uniswap的X-USDC池子ETH-USDC和DAI-USDC的代币价格,而且是时间加权平均价(TWP),这个价格是黑客没法操控的。再加上price(DAI,USDC)的价格可以认为是1,因此LP的价格公式(忽略掉totalSupply)可以简化为:

分析 | BCH价格周报分析:BCH/USD可能跌至160美元以下:过去一周,比特币现金兑美元汇率从150美元的支撑区出现了强劲的上行回调。BCH/美元对跌至146美元,并攀升至160美元、180美元和190美元阻力位上方。甚至突破了200美元的关口,但买家未能持有收益。结果,次跌破190美元,远低于100个简单移动平均线(4小时)。在下跌过程中,上一波反弹的Fib回档位从146美元的低点跌至206美元的高点,跌破61.8%。目前油价在160美元的支撑位上方企稳,仍有进一步下跌的风险。一旦收盘价低于160美元,油价可能也会跌破150美元的支撑位。[2018/12/2]

在兑换发生前ETH-DAI池的k值我们可以通过ethtx.info上的日志信息看到

UniswapWETH-DAI.Sync(reserve0=60911018344037202213498302,reserve1=94928655114461712381666)

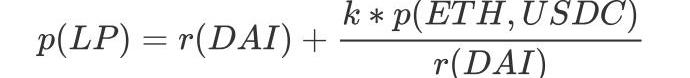

计算得到的k值大概是5.7*10^12,而兑换前p(ETH,DAI)的价格为640左右,而在受攻击前p(ETH,USDC)跟p(ETH,DAI)的值应该是差不多的。因此根据给定的k和p(ETH,USDC)可以绘制LP的价格与DAI的数量的函数关系曲线图,如下所示:

这个曲线是存在一个最低点的,从图中可以看到当r(DAI)的值在6.04*10^7的时候LP的价格最低,而黑客在攻击的时候池子中的r(DAI)为6.09*10^7恰好就在最低点附近。从曲线上看最低点左侧的曲率更大,因此减少池子中的DAI就是一个更优的选择,这也是为什么黑客选择卖ETH。

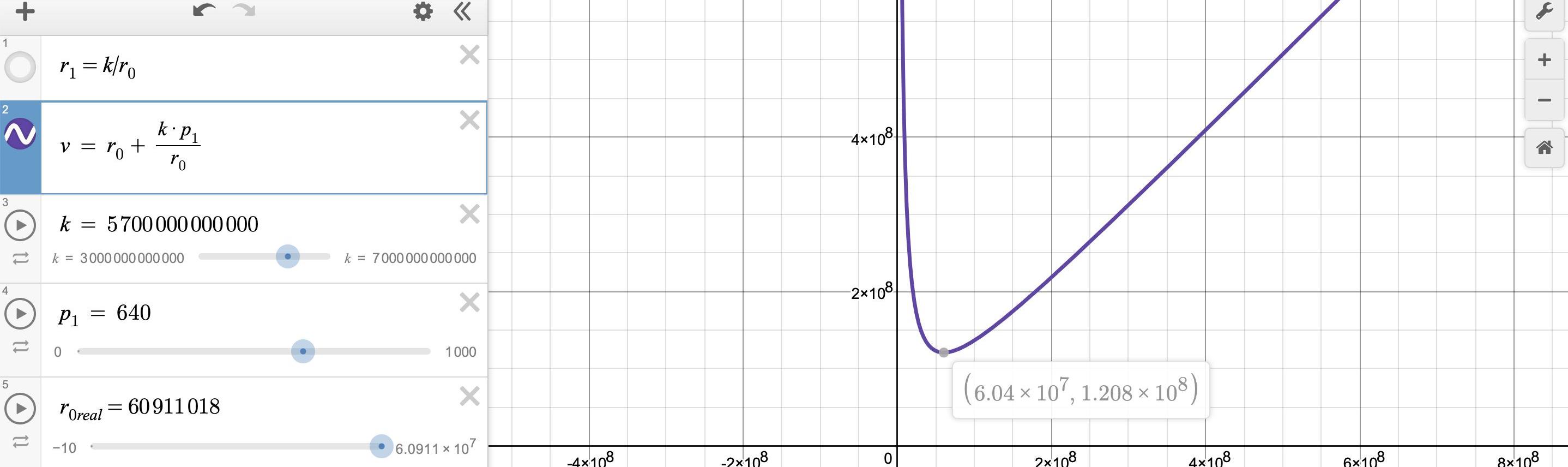

AlphaFinanceLab的做法

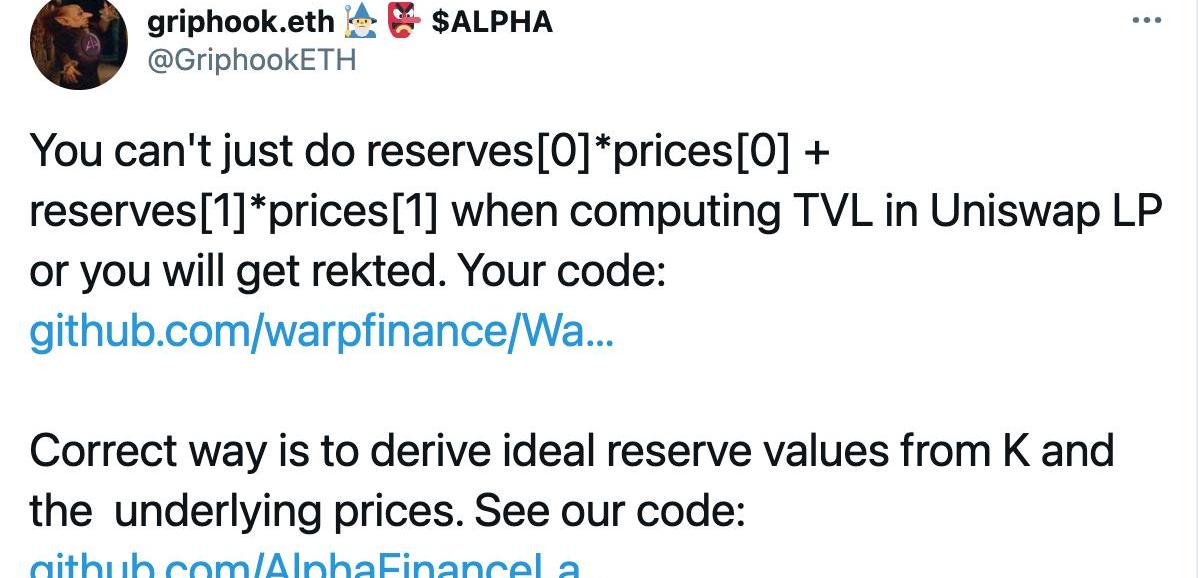

在WarpFinance被黑客攻击后,AlphaFinanceLab在twitter上指出了WarpFinance计算LP价格的问题:

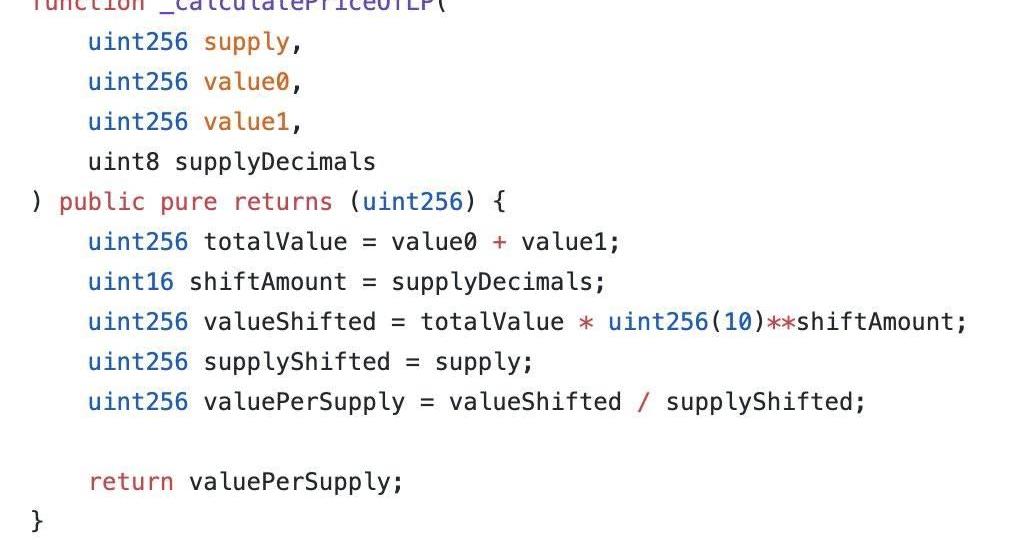

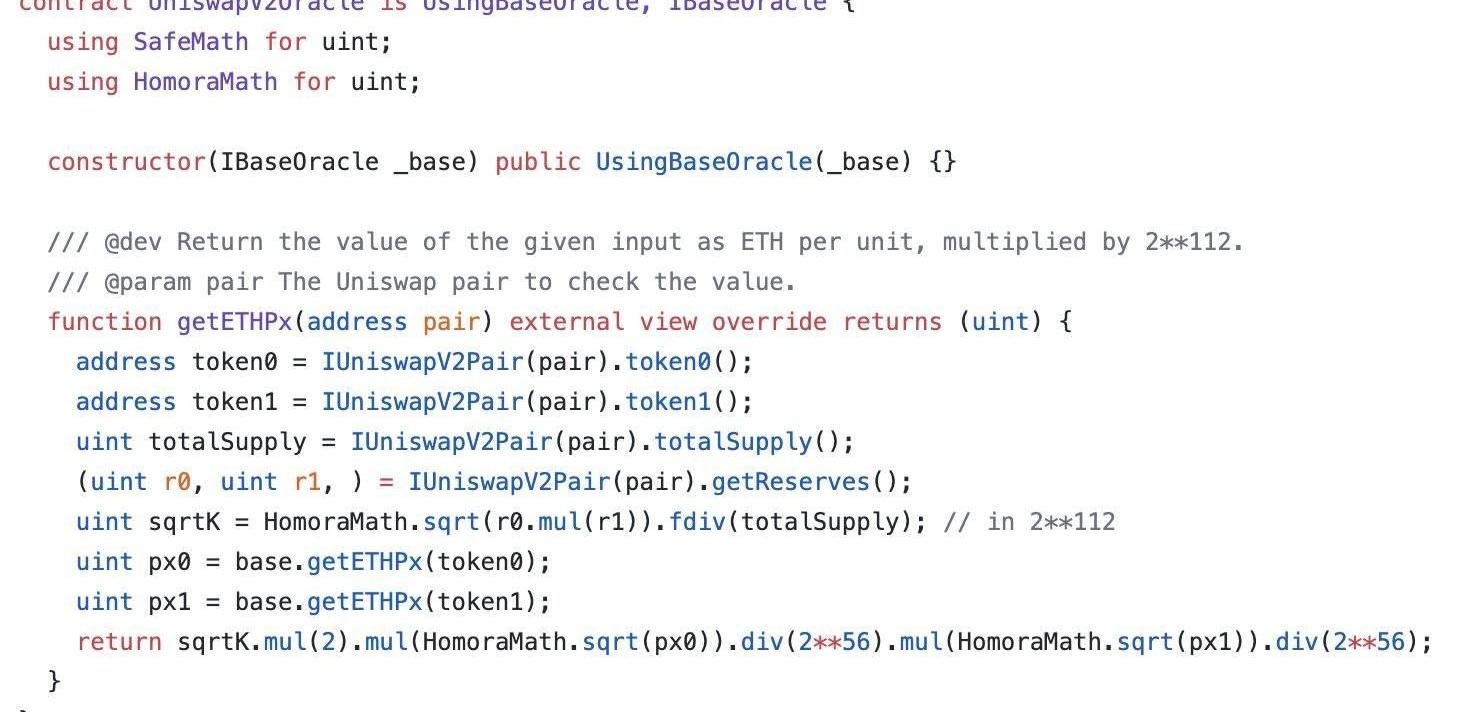

AlphaFinanceLab计算LP价格的代码如下图所示:

从代码中可以看到

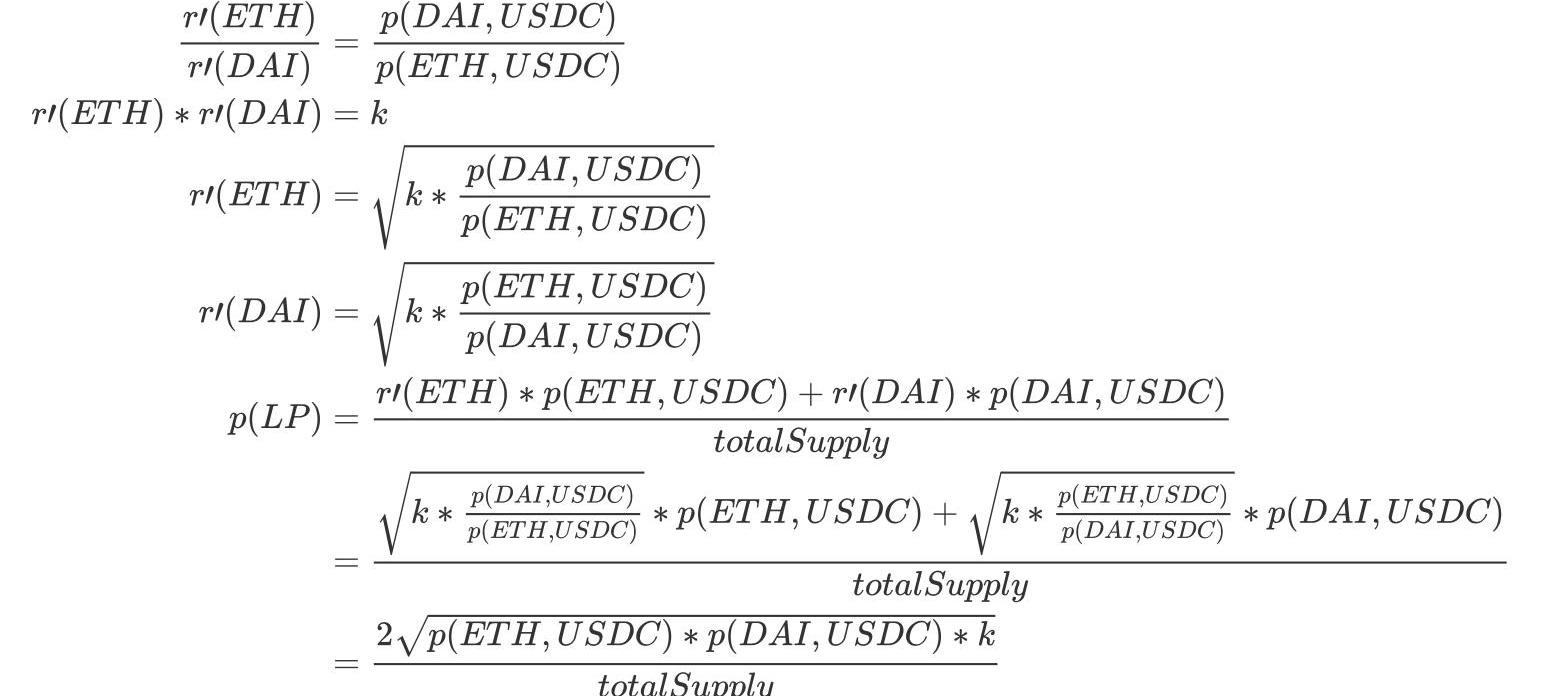

这个公式是怎么来的呢?实际上这个公式依然基于WarpFinance所采用的公式,但是AlphaFinanceLab认为不能使用ETH-DAI池中的r值,应该使用一个所谓公允的值r`。假定ETH-USDC和DAI-USDC中的价格都是公允的,那么

上面这个公式中LP的价格受p(ETH,USDC)和p(DAI,USDC)的影响,假定p(DAI,USDC)的值始终是1,如果要使LP的价格翻一倍则p(ETH,USDC)需要翻4倍,而这个操纵是很容易的只需要往ETH-USDC池子中投入跟r(ETH)相同数量的ETH然后换出r(USDC)数量一半的USDC就能达成。回头看看WarpFinance攻击过程中的第6步,黑客卖出大量的ETH使得ETH-DAI中ETH的价格由最开始的640降到30左右,即使最开始ETH-DAI池有大概6100万美元的DAI,但显然这个池子的深度在黑客借来的ETH面前还非常不够看。

不过AlphaFinanceLab采用的公式确实比WarpFinance要好一点,它的LP价格曲线是一个抛物线,并不存在像WarpFinance中有某个最低点,因此不会被精准攻击。另外要攻击也只能执行买入ETH的操作。

更优解?

给资产进行估值的时候本质上是在干什么?本质上是在看资产能卖多少钱,比如ETH的价格是100USD,那么1个ETH的价值就是100USD。但是如果是给10000个ETH进行价值评估就不能以100USD的价格进行计算,因为100USD只是市场当前的盘口价格或者是TWP,而真正将10000个ETH卖出得到的实际成交价往往比报价要低。

市场的流动性分散在多个地方,有中心化交易所也有去中心化的交易所,如果Defi项目对资产的评估依赖的是链上的报价那么资产的流动性也只能依赖链上。以WarpFinance为例,在第6步中黑客往ETH-DAI池注入了341217个ETH来交换DAI,此时第5步黑客抵押的94349份LP也会对应大量的ETH,这么大量的ETH能以p(ETH,USDC)的价格卖出吗?显然是不可能的。

实际上Uniswap本身就提供了更精确的接口来帮助我们评估卖出一定数量的ETH到底能得到多少个USDC:

functiongetAmountsOut(uintamountIn,addresscalldatapath)externalviewreturns(uintmemoryamounts);

而且这个接口还会把实际交易过程中收的手续费算进去,因此会非常准确。

结束语

以资产作为抵押的项目被攻击的手段一般都是抬高资产价值然后借出比资产价值实际上高的多的稳定币,而链上价格非常容易被闪电贷操控,而且操控的幅度会超出你的想象,比如WarpFinance攻击中把ETH-DAI池中的ETH价格从640打到30。评估资产的价值要以资产实际被卖出时能值多少钱为准,也许实际上做不到这一点,但是要往这个方向努力。

但最重要的还是要有足够高的抵押率,WarpFinance的抵押率就不高所以才被攻击成功,这种项目在最开始启动的时候最好设置高额的抵押率确保安全,即使用户的资产利用率低一点也没关系。

如果WarpFinance能在受攻击后第一时间从ETH-DAI池把ETH取出来然后在中心化交易所上以合适的卖出也是不会遭受损失的,但实际上当ETH-DAI池出现30这样的低价后,无数的套利机器人就像闻到血腥味的鲨鱼一样扑了上来,很快就会填平这个差价。WarpFinance在反应过来的时候为时已晚。

标签:ETHANCFINADAIEthernal FinanceKaizen Financereflect.financeDaikokuten Sama

主打最佳交易路径1inch能否稳住优势?耳朵财经刚刚11门槛高、交易成本居高不下已经成为了阻碍用户参与DeFi的重要因素。但是,哪里有需求哪里就有解决方案.

1900/1/1 0:00:00我们离Solidity1.0的发布越来越近了。Solidity0.8在0.7发布之后仅5个月就发布了!登链社区正在同步翻译Solidity0.8的文档今天我们就来探讨一下如何把合约迁移升级到0.

1900/1/1 0:00:00作为团队是否在「做事」的重要指标,虽然GitHubCommits和开发者活跃度无法完全说明区块链项目现状,但这些数据确实能一定程度上说明项目的持续性和潜力.

1900/1/1 0:00:00?和股票市场不一样的是,加密货币一天24小时都在进行市场交易。尽管投资者可以随时交易,价格波动率在一天中并不是相等或一致的。有些时期波动很大,有些时期很少甚至几乎没有价格变动.

1900/1/1 0:00:00许多DeFi的参与者已经成为代币合约漏洞的受害者,这导致他们损失了不计其数的钱或代币。这中情况在Uniswap中最常见,因为只要他们有技术并且可以支付以太坊手续费,任何人都被可以写一份智能合约.

1900/1/1 0:00:00作者|哈希派分析团队 金色财经合约行情分析 | BTC持仓量处于近期低位,观望情绪较浓:据火币BTC永续合约行情显示,截至今日18:00(GMT+8).

1900/1/1 0:00:00