DeFi借贷协议现在为许多良种农业企业提供了动力,已经经过测试了,被认为是一种相对安全的方式,可以在数字资产上获得额外的收入。现在这些协议受到的关注度越来越高,我们觉得很有必要做一些科普,来指导大家如何去选择正确的DeFi借贷协议,什么时候是最佳时机。本文从APR、费用、安全性等多角度对以太坊上比较流行的借贷平台进行了比较,并向大家解释了一些重要的费用注意事项。???

DeFi借贷协议允许任何人无需通过KYC即可成为贷方并获利,而且与集中交易不同,托管人无法卷款跑路。?

当然,没有任何一种投资是无风险的。不过到目前为止,很多DeFi贷款协议已经运行了一段时间,没有发生过任何重大事件,并且已经被证明具有相当强的弹性,某些协议不仅可以在高度波动的市场中运行下来,同时还可以提供大概5%的年化收益率。

利息从何而来?

在我们对比研究这些借贷平台之前,首先必须要了解的很重要的一点是:获得的利息来自何处。就借贷协议而言,利息来自借款人。?

每个借贷协议还提供了借用支持资产的选项,借款人用利息偿还贷款。这些已偿还的州际资金会支付给贷方。通常来说,贷方多于借方,因此借款利率比较高。???

如何选择DeFi借贷平台?

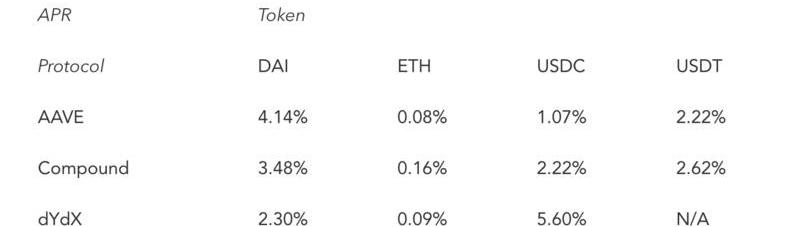

如何选择DeFi借贷协议,其实没有一个标准的答案。诸如AAVE、Compound和dYdX之类的流行协议的操作方式其实大体上都差不多,因此可以重点考虑的因素主要就是风险、回报和个人需求等。

针对这个考虑,我们列了以下一些因素,可能会对大家使用DeFi借贷协议前做决策有帮助。

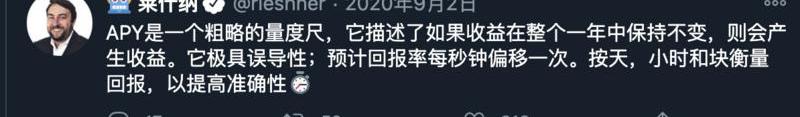

年化收益率

讨论借贷协议时,首先要考虑的可能与预期收益有关。换句话说,人们最先想知道就是,这个借贷协议可以为存款资金提供了多少APR。?

Paxos发布关于Silvergate Bank的声明:平台已内置银行冗余:金色财经报道,美元稳定币BUSD发行方Paxos在社交媒体发布关于Silvergate Bank的声明,其中表示Paxos几乎没有接触过Silvergate Bank。上周已停止了SEN连接和电汇到 Paxos的Silvergate账户,并继续处理外出提款。作为一家受监管的机构,Paxos 一直专注于保护客户的资金,平台内置了银行冗余(banking redundancy)。[2023/3/9 12:51:07]

APR可以决定一年内预计能获得多少收入。但是问题来了,DeFi协议中的APR高度易变。通常,实际年化收益率取决于借给资金池的资金与借入资金之比。如果借贷池中有很高的比例,那么利息就会上升,这会激励贷方增加池中的流动性,而激励借贷者则无法以高利率借贷。?

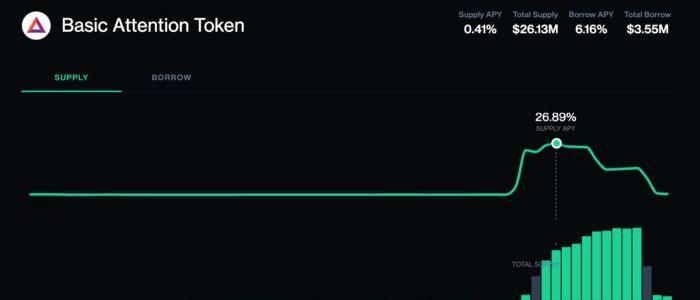

贷方和借方之间的比率可以以非常高的频率每天变化,甚至是逐块变化。例如,由于引入了COMP治理代币,BAT协议上的BAT代币的APR从0%上升到27%,并在短短几天内又回到0%。

FTX发布关于新LUNA空投和代码变更的说明:5月27日消息,FTX发布关于新LUNA空投和代码变更的说明。FTX表示将支持新LUNA空投,Terra网络将更名为Terra Classic网络。

本次空投定义出两种空投,FTX将分别以不同方式来处理。FTX将于5月27日04:00 (UTC)进行以下代码变更:

1. 旧LUNA (Terra Classic)代码变更为LUNC;

2. 旧TerraUST (Terra Classic)代码变更为USTC;

3. 新LUNA (Terra 2.0)代码变更为LUNA2。[2022/5/27 3:45:23]

上图为BAT的APR:从0%到27%,再回到0%,数据记录时间:2020/12/29

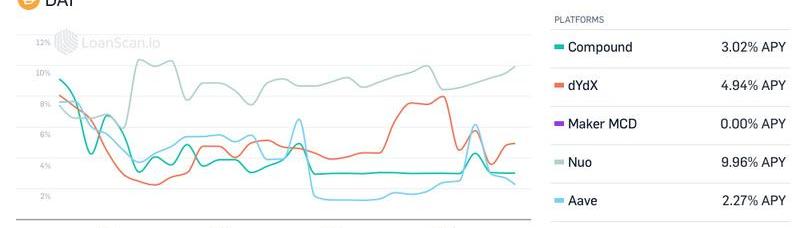

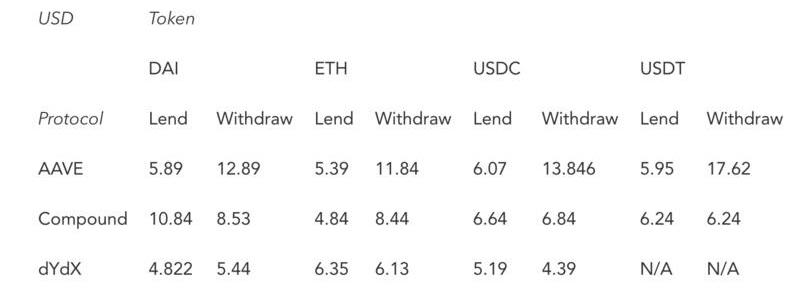

可以看到,即使是稳定币,APR也会随协议和资产而变化。

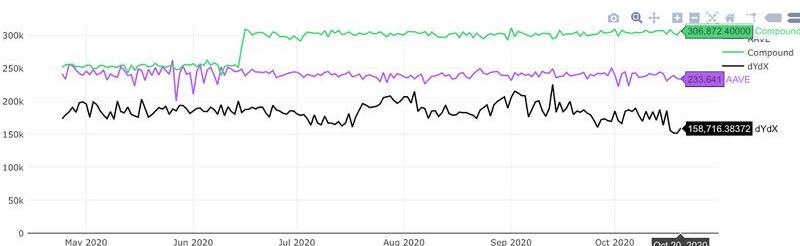

一种更好的方法是随时间跟踪APR。Compound网站上提供了平台上每种资产的历史数据图表。当然,历史数据不能帮助预测未来,但可以提供一些依据。

中国通信标准化协会理事长奚国华:关于区块链有四件事需要澄清:12月22日,在“2020可信区块链峰会”上,中国通信标准化协会理事长奚国华发表致辞,并表示关于区块链有四个方面需要澄清:一、区块链不等于比特币,虽然区块链的基本思想诞生于比特币,但比特币只是区块链的金融应用之一;二、区块链不等于数据库,其解决的核心问题是多方互信;三、去理想化,作为融合新兴技术,区块链与现有技术一脉相承,并非是万能的;四、去污名化,区块链在不引入第三方中介机构的情况下,降本增效。[2020/12/22 16:03:41]

上图为过去30天在DAI各种平台的APR

交易费用和gas费

以太坊上的每笔交易都会向矿工支付一定的费用,以确保网络安全。每笔交易的成本取决于三个主要因素:

gas的数量:这个决定了计算的复杂性。智能合约越复杂,完成每笔交易所需的gas就越多。

gas的价格:链上发起的交易越多,价格就会越高。因为每个区块的空间是有限的,如果一笔交易想在链上拥堵的时候被打包,就会花费更多gas。

ETH的价格:gas费是以ETH支付的。如果ETH上涨,交易费会更贵。

GasAmount*GasPrice*EthPrice=transactionfee

gas和ETH的价格与借贷协议无关。借贷协议取决于ETH的需求以及以太坊链上的交易。

使用平台所需的gas量根据协议的不同、代币的不同、以及交易是在协议中进行存款还是从协议中退出而变化。

给定所需的gas量,得出交易手续费的方法是,金额*gas*ETH价格。为了能够公平地对比AAVE,Compound和dYdX协议,我们既查看了向协议存入的单笔交易,又查看了以太坊交易历史中交易所需的平均gas量。

动态 | 居民向旧金山一处DUI检查站的警察赠送关于比特币的书籍:旧金山海湾地区布伦特伍德市(人口5万)一个预先宣布的酒后驾车(DUI)检查站最终无人被逮捕。据当地媒体报道,当地居民在节日期间给检查站的警察们带来了一些礼物。他们说:“许多居民很高兴看到警察这样做,有人提供热巧克力,有人提供一本关于比特币的书。”(Trustnodes)[2019/12/23]

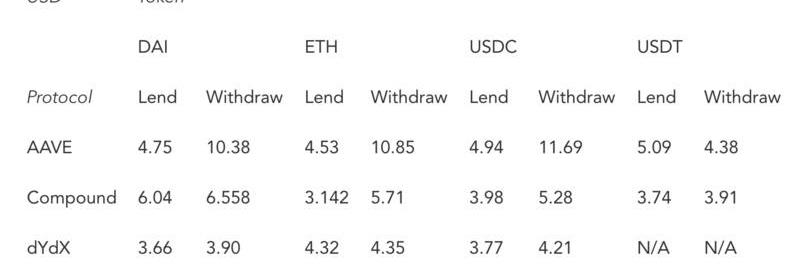

上图表示的是,当gas价格为每单位50GWei,ETH价格为$400时,在钱包中看到的典型交易成本。

协议dYdX在所有资产的借出和提款中均以最低的交易价格脱颖而出。对于借出ETH,Compound上的交易价格大致相同,而AAVE的所有资产的提币成本均明显更高。?

钱包显示的价格通常略微高估了成功完成交易所需的实际gas量。为了获得更准确的估计,我们查看了流行token的所有三种协议的历史限制。完整结果可在DuneAnalytics的信息中心中找到。以下是分析中的一些重点:

从下图可以看到,在Compound上贷DAI最贵,其次是AAVE,最便宜的是dYdX。

bi网关于BI网5月16日交易奖励详情:B-I.TOP在5月16日交易奖励详情:BI网在5月上半月(计算时间段为:2018年5月1日0:00--2018年5月15日24:00)累积交易金额¥156433374.26,手续费合计¥313453.31,将于5月16日10:00分发奖励给持有BIC的所有用户(以发放时BIC持有量为准),1BIC奖励0.06342CNT(100%奖励机制)、本次共计销毁BIC1089.44,剩余BIC总量4942544.02。[2018/5/16]

下面这张表显示的是一个月中所需的平均gas量:

不过相对于其它借贷协议,AAVE在大多数情况下都是最贵的,dYdX是最稳定。对于大多数可用资产的流动性供应和提取,gas需求都有些相似。Compound在供应ETH方面有更好的优化,在USDT方面比AAVE更便宜。

数学运算

在确定贷款是否适合自己前,需要做一些数学运算。做出正确的决定取决于每个协议的当前APR、当前市场价格、锁定资金的时间以及是否有最低存款要求。

例如,假设我们要将USDC存入dYdX,因为它需要最少的费用并提供最高的当前APR。假设APR恒定为5%,ETH价格稳定在400美元,并且网络拥堵将gas价格定为每单位50GWei。首先,我们计算存款和取款的gas费。?

根据上表,从dYdX存入和提取USDC所需的gas总和为:

188,784+210,934=~400,000

乘以50Gwei并得出每ETH$400的价格是:$8。

考虑到这些费用,我们应该至少存入X*0.05>$8,得出160美元,一年后收支平衡,这笔交易才有意义。当然,所有这些参数都可以更改。gas价格波动性很大,ETH价格和APR每天都在变化。好的一面是gas费几乎与借出的金额无关。存入100美元或100,000美元的费用实际上是相同的。??

安全方面

选择借贷协议时,最应该考虑的关键因素是安全性。没错,所有DeFi协议都在区块链上运行,但这并不意味着它们本质上是安全的。归根结底,支持这些协议的智能合约仅仅是软件,任何软件都可能存在导致资金损失和协议完全瓦解的可能。?

举个最近的例子,bZxFulcrum,这个平台由于合约里的错误损失了了35万美金的用户资金。导致该协议被暂时暂停,无法进行任何存款或提款。

像任何金融服务一样,检查借贷平台是否被公认、是否可靠也至关重要。AAVE、Compound和dYdX都经过了资深审计公司的审计,其中一些经过了多次审核。尽管审计不是绝对的安全保证,因为代码仍然可能存在缺陷,但是缺乏审计的协议一定要慎之又慎。

AAVE审计报告:https://blog.openzeppelin.com/aave-protocol-audit/

Compound审计报告:https://blog.openzeppelin.com/compound-audit/

dYdX审计报告:https://blog.openzeppelin.com/dydx-perpetual-audit/

要考虑的其它基本安全因素是:是否有一个中心化的团队来控制合约、由谁来掌握私钥、服务是否保证在资金丢失时退款。这些参数有时可能很难建立,但这不应阻止用户进行全面的尽职调查。尤其是那些重仓参与的投资者。

最近,Gauntlet和Defipulse共同为Compound和AAVE推出了一组专门的安全指数。比如说Gauntlet的指数是进行内部模拟,模拟各种市场和网络状况,目的是确定即使在极端行情下,借贷方案仍能保持偿付能力的可能性。这不是一个常数,并且不包含协议的所有风险因素,但是可以在做出投资决策时作为一个工具来使用。

支持资产

并非所有平台都支持同一种类型的代币。dYdX只支持USDC、DAI和ETH。AAVE和Compound支持的比较广,比如,现在想借UNI只能去Compound,想借贷KNC只能去AAVE。

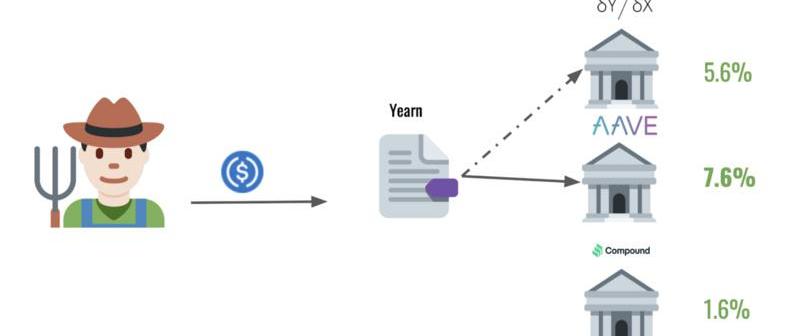

DeFi的龙头Yearn,借贷利率聚合器

Yearn是由资深的智能合约开发商AndreCronje开发的协议。

该协议最初是作为借贷收益汇总器而诞生的,它有助于最大化在各种DeFi借贷平台上获得的APR。Yearn无需在平台之间进行手动切换,而是作为单个池运行,其中所有池资金都存储在协议中具有最高APR的协议中。

每次用户通过借出或提款与协议进行交互时,Yearn合同都会检查所有启用的平台上可用的APR。如果在当前使用的平台之外的其他平台上可获得最高的APR,则所有资金都将被提取并转移到利润更高的平台上。??

上图为Yearn合同中的资金在协议之间移动

从Yearn第一代以来,体系结构已发生变化,但原理保持不变。将资金放在一个单独的资金池中,然后让合同决定这些资金将在哪里获得最佳回报。?

将来我们可能会更广泛地涵盖Yearn,但是需要注意的是,增加的合同会增加另一层次的复杂性和风险层。由投资者决定是否要承担这种额外的风险。而且,由于Yearn是一个聚合器,因此与它进行交互的费用可能还取决于当前使用的基础协议以及合同本身所增加的复杂性。?

摘要

借贷协议是在不承担太大风险的情况下稳定赚取数字资产收入的一种不错的途径。但是,每个人在参与前都必须做好调研,保护自己,并且使自己能从投资中获得最大的收益。以下几点请务必谨记:

查看一个协议支付的历史APR值。尽管这个不是一个恒定的值,但仍然是一个很重要的指标。

考虑一下投入了多长时间。因为隋然可以随时提现,但是提现成本和费用可能会很贵。

考虑协议的安全性及运营商的声誉。

由于过去几个月的gas费比平时要高,而且随着更多协议的推出,网络使用量似乎只会增加,因此,投资相对较大的量还是很有道理的。?

大家一直都很关心波卡和Kusama的平行链插槽竞拍。这一次,我们从社区里找了一些关于插槽竞拍的常见问题,集中做了一次解答.

1900/1/1 0:00:002020年,像Uniswap、Curve和1inch这样备受瞩目的DeFi项目发布了治理代币,其分配方案对协议过去的用户进行了大量奖励.

1900/1/1 0:00:00“数字人民币”再次“上榜”。1月4日召开的2021年中国人民银行工作会议部署了2021年十大重点工作,其中在提升金融服务和管理水平方面,会议要求,“稳妥开展数字人民币试点测试”.

1900/1/1 0:00:00尽管领先的比特币矿机制造商利用价格飞涨带来的旺盛需求将价格提高了一倍,但仍在几周内售罄了未来三个月的库存.

1900/1/1 0:00:002020年12月22日,美国证券交易委员会宣布批准了纽交所的“直接挂牌过程”建议,这一建议亦称为“直接公开发行”,更被传为“直接上市”计划.

1900/1/1 0:00:00罗斯柴尔德的话一如既往的响亮。在过去24小时内,市场有价值29亿美元的资产遭到了清算。兴奋感戛然而止,徒已经出局,现在谁还敢买?像往常一样,很多人会说他们看到了这一点,其他人甚至会说他们知道暴.

1900/1/1 0:00:00