文|沉思录编辑|Tong出品|PANews

11月的DeFi市场是跌宕起伏又前途光明。月初,Aave、Maker、Compound、Yearn等龙头项目纷纷创下几个月的低点,甚至历史新低。但最终因为市场整体回暖以及项目本身的进展,在月底都有不错的收尾。

热点项目更新

这一个月DeFi的最大热点当属Yearn的合并,Yearn先后与PickleFinance、CreamFinance、CoverProtocol、Ankropolis、Sushiswap合并,具体包括合并开发团队、整合yearn金库、整合投资策略、合并TVL等。yearn本身就包括聚合理财、保险、借贷等业务,合并是一个更加强大的DeFi帝国的崛起。

10月底上线的Andre的又一热门项目Keep3r在11月引起了更多的关注。Keep3r是一个去中心化的众包网络,任何人都可以在上面发布工作,而守护者可以根据自己的能力执行这些工作,获得报酬。在发布初期,Keep3r中只有针对Uniswap报价的工作,这使人们意识到Keep3r可以作为预言机。现在网络中已经有10个工作,涉及Yearn、Hegic、dForce、Bzx等项目,也证明了Keep3r具有无限可能。

11月中旬,去中心化交易所Bancor开启V2.1版本的流动性挖矿。早在2018年的时候,IBO就已流行,现在Bancor的V2.1版本,又通过无常损失补偿与BNT的弹性供应来解决自动做市中的核心问题。

DeFi 概念板块今日平均涨幅为4.53%:金色财经行情显示,DeFi 概念板块今日平均涨幅为4.53%。47个币种中44个上涨,3个下跌,其中领涨币种为:MLN(+24.05%)、WAVES(+14.81%)、KNC(+12.58%)。领跌币种为:CRV(-4.16%)、LBA(-1.72%)、LEND(-1.42%)。[2021/6/7 23:16:59]

Ampleforth新增了三个间歇泉激励,在这一个月里,AMPL的市值由1.09亿美元上升至2.57亿美元,上升了136%。在牛市中,AMPL市值的上涨很可能跑赢其它代币,AMPL的价格已经连续40多天维持在1美元以上,进入通胀模式。

近日,Aave上线了V2版本,优化了gas费,支持抵押品直接还款、闪电清算、本地信用授权、固定利率与浮动利率切换等。10月底,Aave宣布将协议的所有权迁移到治理智能合约上,之后AAVE的价格开始拉升,从最低点的26美元上升至82美元,并在最近的更新宣布之后涨至95美元,创历史新高。

新项目上线

这一个月,市场上也有很多新的项目出现。KeeperDAO是DeFi协议的链上承销商,由ThreeArrowCapital等机构投资。KeeperDAO中有两种角色,LiquidityProviders和Keepers。顾名思义,流动性提供者只需要向协议提供资金,获取收益的分成,现阶段还可获得KeeperDAO的代币奖励。而守护者负责在各个去中心化交易所之间套利,并清算Aave、dYdX、MakerDAO等协议中的不良资产,任何人都可以成为守护者,并无需抵押即可借出KeeperDAO中的资金,但需要在同一笔交易中归还。在行情波动,尤其是市场下跌时,因为网络拥堵与高昂的gas费,普通投资者很难参与MakerDAO等协议的清算,3.12时就曾出现有人以接近于0的价格清算了MakerDAO中的负债,导致MakerDAO不得不增发MKR来弥补亏损。KeeperDAO不仅使普通投资者可以通过提供资产来参与清算;守护者无需资金,只需提供策略就可以获得收益;同时也可以使Aave、dYdX、MakerDAO等DeFi协议更加安全,实现所有参与者的共赢。以DAI资金池为例,目前DAI的流动性共有1470万美元,在过去一个月时间里,已经实现51.8万美元的收益。

DeFi 概念板块今日平均跌幅为8.62%:金色财经行情显示,DeFi 概念板块今日平均跌幅为8.62%。47个币种中7个上涨,40个下跌,其中领涨币种为:CRV(+7.60%)、GXC(+7.16%)、SUSHI(+2.66%)。领跌币种为:YFI(-21.41%)、YFII(-21.04%)、AST(-19.12%)。[2021/5/13 21:56:48]

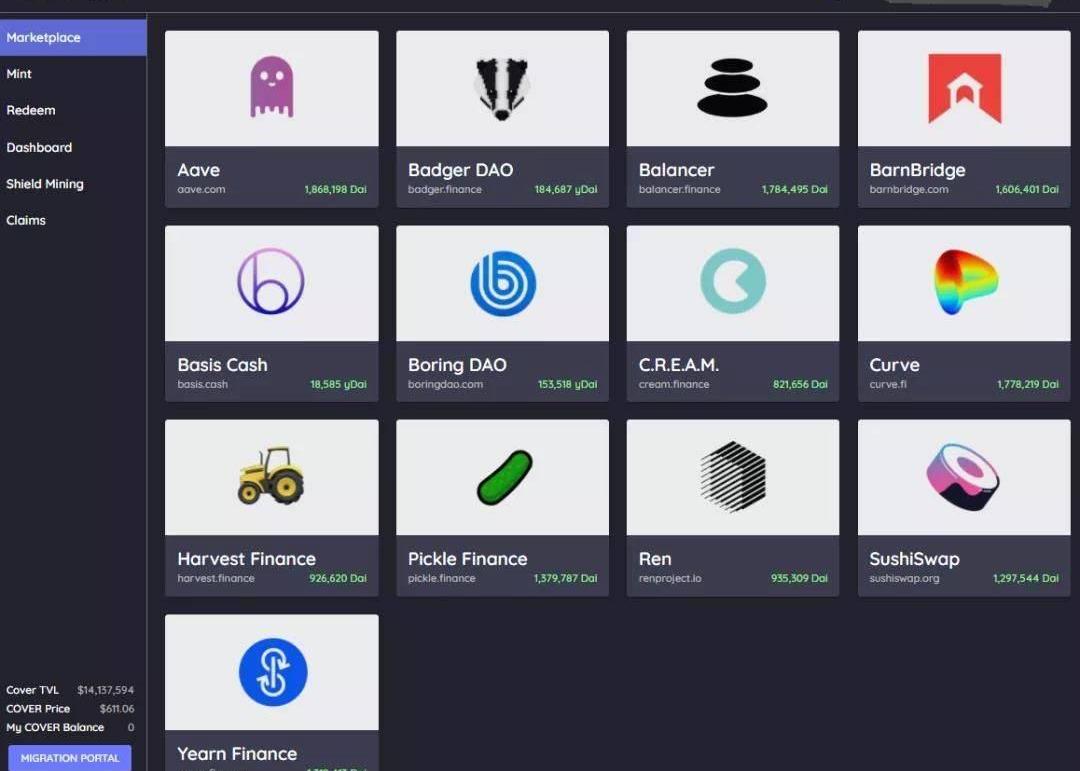

CoverProtocol的前身是SAFE,重新发行的Cover由原来的保险挖矿改为了护盾挖矿。Cover中有四种代币,DAI作为抵押品,CLAIM代表保险需求方的索赔权,NOCLAIM代表保险提供者的权利,COVER为治理代币。1CLAIM代币+1NOCLAIM代币≈1抵押品,若发生索赔,1CLAIM代币≈1抵押品,NOCLAIM代币归零;若到期不发生索赔,1NOCLAIM代币≈1抵押品,CLAIM代币归零。这一公式在预测市场中普遍使用,如2020美国大选中,特朗普与拜登当选总统的概率之和接近于1,当拜登当选总统时,预测特朗普当选的代币归零。通过这一简单的设计,COVER让用户可以更容易参与去中心化保险。目前COVER的产品已经覆盖了最新的BadgerDAO、BasisCash等协议,并已经实现了PickleFinance的理赔。

北大法学博士、中央财经大学教授邓建鹏:重塑监管思维 让法治成为提升中国DEFI项目竞争力的基石:4月11日消息,由起源时代主办的全球区块链应用高峰论坛暨2021行业成果汇报会于4月11日在湖南长沙盛大举行。

会上,北大法学博士,中央财经大学教授、博士生导师、中国互联网创新研究院副院长邓建鹏教授在分享《区块链金融监管与合规思考》演讲时表示,DEFI作为无准入门槛、无身份识别、透明公开、去中心化的金融服务引起了社会各界的高度关注。与此同时,DEFI当前在金融相关领域风险非常集中,固有法律存在一些漏洞,现有监管政策有一定的不足之处。因此,监管机构应在法治精神指引下,重塑监管思维,推动DEFI的监管法治化、立法法治化与风险处置程序的法治化;在具体实践路径上,推动对国际成熟经验之借鉴,让法治成为提升中国DEFI项目竞争力的基石。

在嘉宾分享环节,创链科技总经理闫思在《国际DEFI行业发展与未来》主题分享中谈到,目前去中心化金融用户数量只占到整个加密行业用户非常小的一部分,其价值依然身处洼地。随着整个行业风向的转变,以及全球通胀预期和收益不断走低的传统金融产品的助推,也会促使更多主流用户选择DEFI,继而让整个市场迎来一个全新的未来。[2021/4/11 20:08:32]

BasisCash于11月底上线,分叉自遭遇监管而未能成功募资的知名算法稳定币项目Basis。BasisCash中有三种代币,BAC,BAS,BAB。与Ampleforth、Yam等稳定币类似,BAC的数量每24小时根据时间加权平均价变动一次,但不同的是增发的BAC将分配给BAS的持有者。在第一次通胀前,BAC总量5万枚,由5个稳定币矿池在5天内产出;提供BAC-DAI、BAS-DAI的流动性可获得BAS奖励。截至12月5日写稿时,BAC的价格接近100美元,可以预计在第一次通胀前BAC的价格很可能会暴跌,否则第一次通胀时BAC的数量将增加100倍,而增发的BAC将奖励给BAS的持有者,BAC持有者面临的抛压将不可想象。因为可以挖取BAS,前期通胀时BAC的合理价格也应高于1美元,最终的博弈结果让人期待。

DeFi 概念板块今日平均涨幅为3.86%:金色财经行情显示,DeFi 概念板块今日平均涨幅为3.86%。47个币种中37个上涨,10个下跌,其中领涨币种为:UMA(+21.72%)、BAL(+16.79%)、RSR(+15.26%)。领跌币种为:BNT(-12.32%)、HDAO(-4.15%)、SWFTC(-2.28%)。[2020/12/17 15:28:26]

TrueFi是TUSD团队推出的无抵押借贷协议,因为无需抵押,所以也并不是每个人都可以借款,持有TrueFi的原生代币将可以对是否同意借款进行投票。

API3从11月30日开始在MesaDEX上公募,API3将致力于解决现有预言机项目过于中心化的问题。API服务商将直接充当预言机角色,减少中间环节。数据可信将由质押者组成的DAO担保,如果出现问题可获得赔偿。

DeFi数据回顾

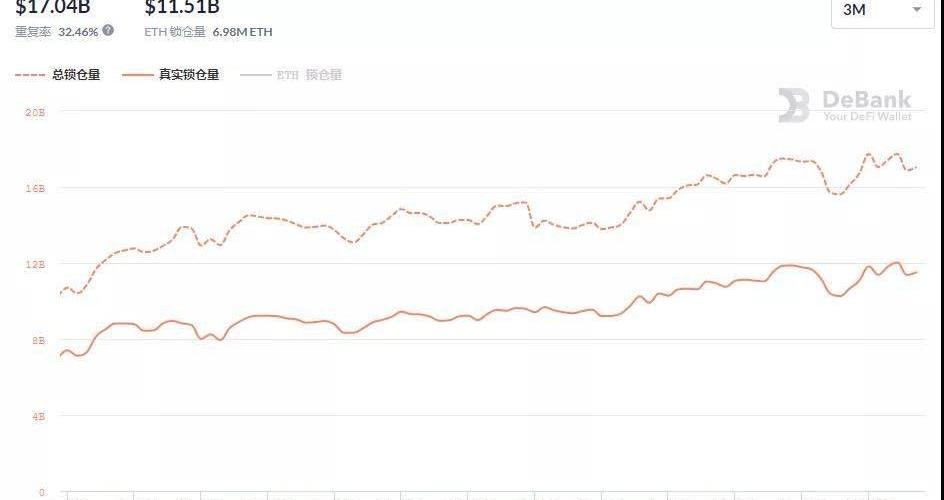

总锁仓量增长26.7%

截至11月底,各个DeFi协议中的总锁仓量已经达到177.4亿美元,比上月增加26.7%。锁仓量最多的是Maker,总共锁定了25亿美元的资金。根据DaiStats的数据,目前DAI的供应量为10.66亿美元,其中有4.35亿来源于ETH的质押,锁定了273万ETH;有4.05亿来源于USDC的质押,因为现阶段稳定币债务的低抵押率,且并不会被清算,这一部分债务可能并不会收到年化4%的稳定费率;还有1.23亿DAI来自于WBTC的质押。

分析 | DeFi项目锁仓价值11.9亿美元,过去一周环比增加3.95%:据DAppTotal.com DeFi专题页面数据显示:截至目前,已统计的25个DeFi项目共计锁仓资金达11.9亿美元,其中EOSREX锁仓4.39亿美元,占比37.06%,排名第一位;Maker锁仓3.03亿美元,占比25.62%,排名第二位;排名第三位的是Edgeware锁仓2.26亿美元,占比19.13%;Compound,dYdX、Bancor、InstaDApp等其他DeFi类应用共占比18.19%。过去一周,整体而言:由于和Maker之间存在利率差,Compound锁仓总值进一步攀升,截至目前已突破1亿美元,两个月以来增长268.31%;在被曝提币困难后,截至目前Dharma锁仓总额仅剩510万美元,较一个月前环比暴跌75%;另受市场行情波动的影响,超半数DeFi项目锁仓值出现小幅回升,整体锁仓价值环比增加3.95%。[2019/8/5]

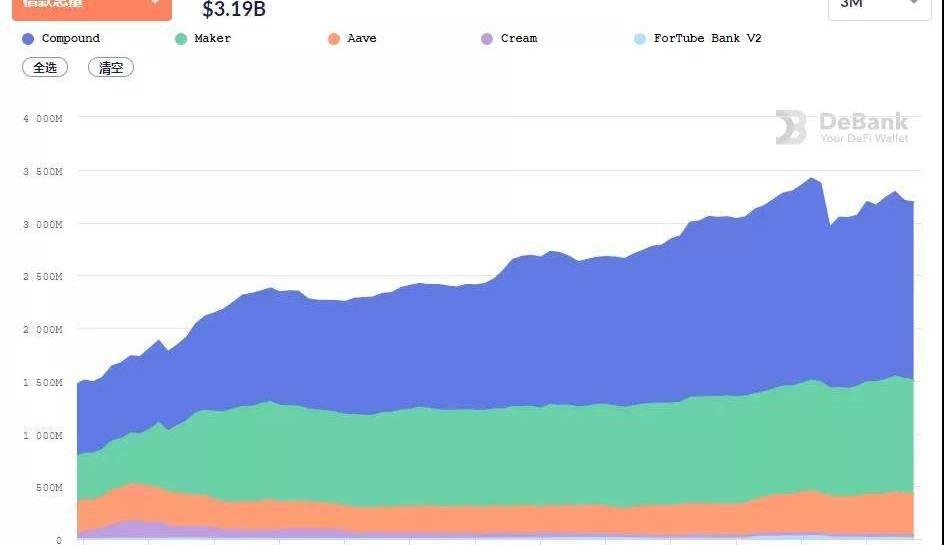

抵押借贷上升20.4%

抵押借贷中的前三强依然是Compound、Maker与Aave,他们的地位很难被撼动。过去一个月,借款量由26.5亿美元升至31.9亿美元,上升20.4%。YFII生态项目WePiggy也于本月上线。WePiggy分叉自Compound,定位是一个借贷协议,用户可以质押从Compound与Aave中获取的cToken与aToken,以获得WPC代币奖励。Wepiggy赋予了cToken与aToken更多的使用场景,与仅在Compound或Aave中挖矿相比,通过Wepiggy套娃挖矿收益可能更高,目前Wepiggy中已经锁定了3530万美元的资产。

值得注意的是,不同协议用户的风险意识可能有很大差距。以12月5日的数据为例,Cream的24小时清算量为87592美元,超过了Compound、Maker与Aave,而Cream的借款量只有Compound的1.6%。

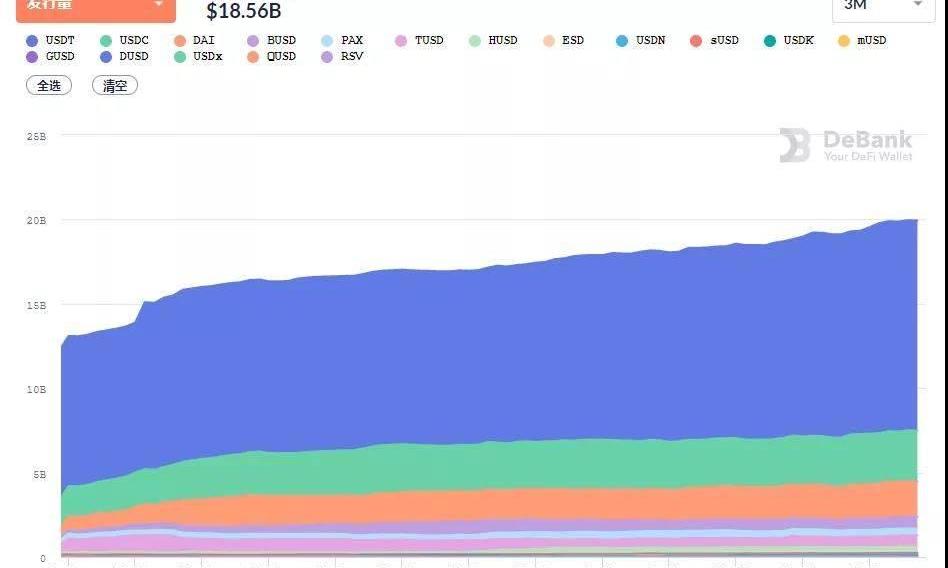

稳定币TUSD比上月增加20.5%

稳定币是各个项公链项目中的核心资产。到11月底,以太坊链上的稳定币发行量达到了182.2亿美元,与上月的166.7亿美元相比上升9.3%。其中,USDT的发行量达到122亿美元,USDC的发行量达到29.7亿美元,DAI的发行量也突破了10亿美元。TUSD可能因为TrueFi的上线,发行量增加至3.05亿美元,与上月相比增加20.5%。

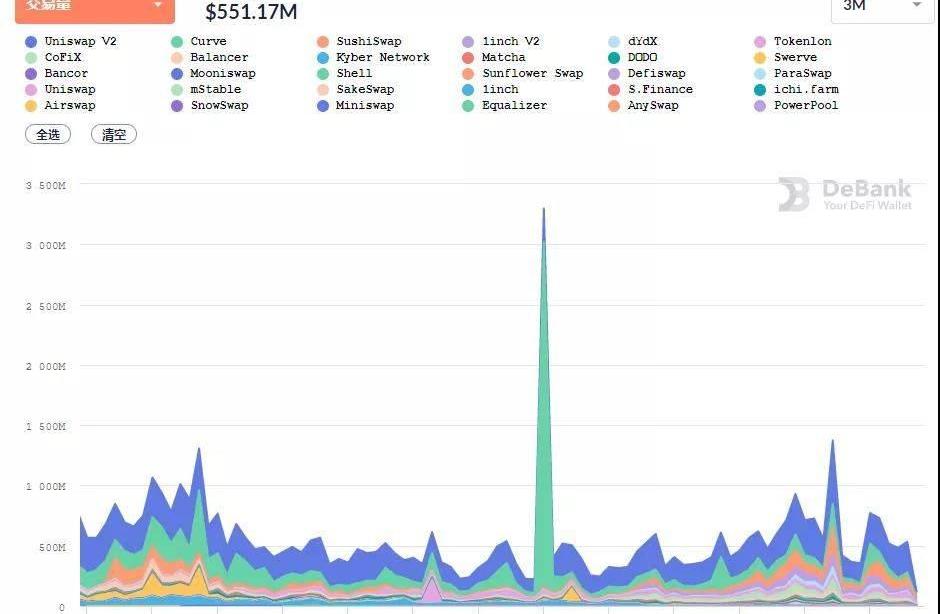

去中心化交易所日交易量持续上涨

因为行情的波动,11月的交易量总体高于前一个月,11月底的日交易量也比一个月前高出200%。Uniswap因为流动性挖矿的停止,导致资金大量撤离,流动性由之前的28.6亿降至15.6亿美元,锁仓排名也从第一降至第五,但用户数、交易量、交易次数等数据仍然远超其它去中心化交易所。

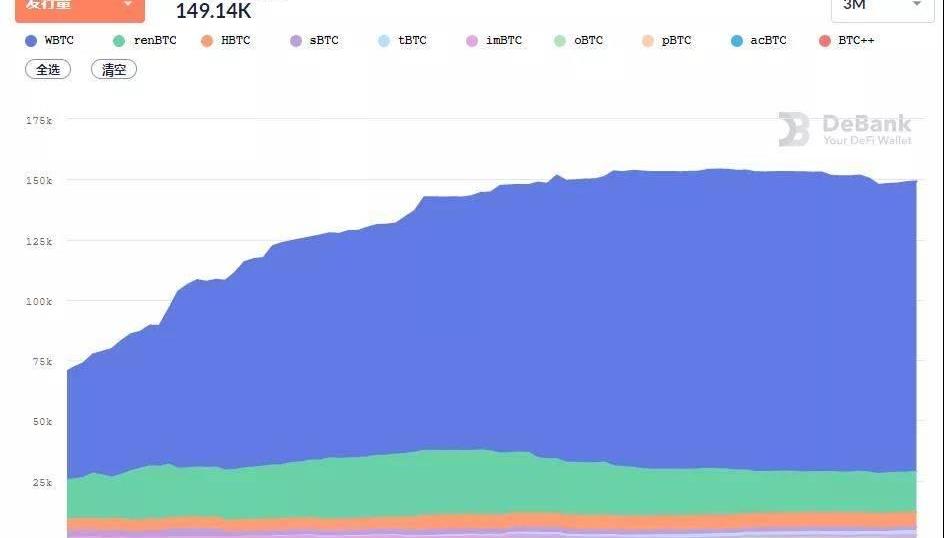

跨链资产:比特币锚定币增速放缓

以太坊网络中的比特币锚定币达到了15万枚,与一个月前相比增加0.24%,这也是最近几个月中比特币锚定币增长最慢的一次。WBTC的发行量达到了121831枚,占比特币锚定币的81.07%。因为比特币资产巨大的价值,目前WBTC已经成为以太坊链上锁仓最多的资产,总共锁仓价值23亿美元了WBTC。

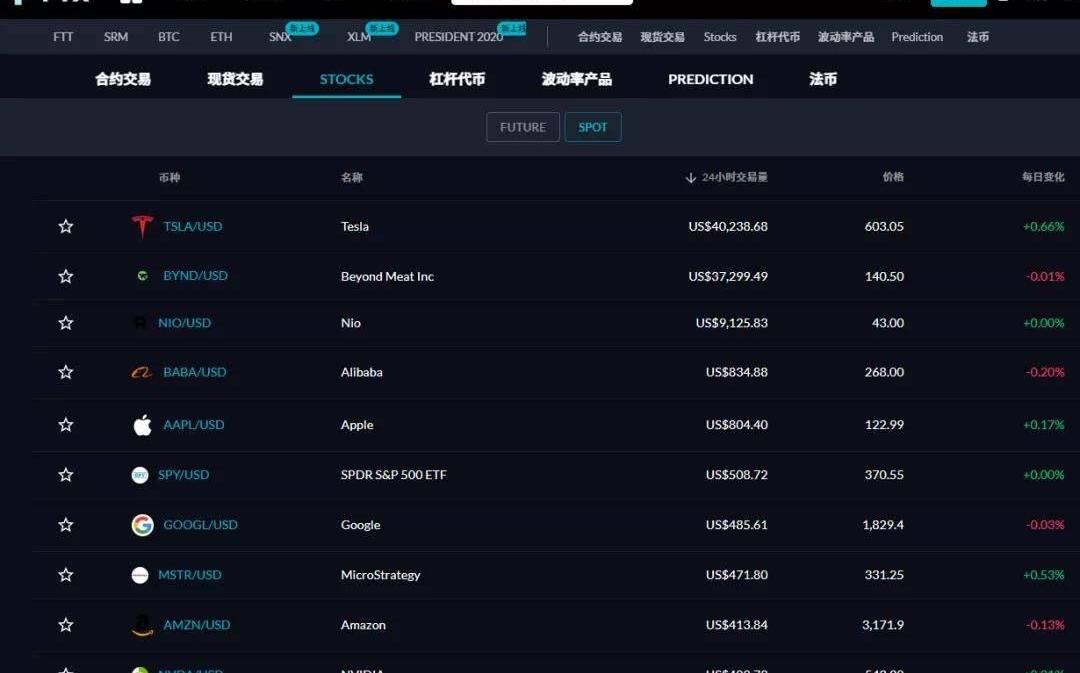

合成资产产品缓慢被中心化交易所捷足先登

因为市场整体向好,合成资产代表项目Synthetix的代币SNX也由最低的2.47美元,最高涨至5.83美元。Synthetix中已有大宗商品、股票指数、法币等现实世界中的资产,虽然一直宣称将引入苹果股票等,但到目前为止仍然没能上线,而这一产品已经由数字资产衍生品交易所FTX率先推出。在本月的股权通证竞争上线活动中,大家熟悉的阿里巴巴、哔哩哔哩等胜出,并成功上线。目前在FTX交易所中已经可以购买特斯拉、苹果等20余种股权通证。

总结

10月份DeFi市场受BTC吸血行情影响,很多代币都创下几个月的新低,但在行情整体向上的时候,AAVE等也创出历史新高。有一些项目已经证明了自己的价值,比如MakerDAO,当收入达到一定量就会通过拍卖回购MKR进行销毁。即使市场短期下跌,这样的项目也不会有太大风险。此外,现在市场上还有非常多值得大家关注的优质项目,这其中可能有些项目存在泡沫,但也有很多项目能解决现有的一些问题。

本篇文章为Polkadot社区志愿者组织提供的第二篇文章。众所周知波卡的平行链插槽数量是有限的,因而项目方想要成为波卡的平行链,必须要抵押DOT,和其他项目方一起竞争插槽的使用权,我们把平行链插.

1900/1/1 0:00:00详解DeFi新风口。比特币是对货币的重新审视,是否是货币终结者权且不论。至少,比特币正在尝试重新定义金融,DeFi也正尝试重新解构再造金融产品模式一样.

1900/1/1 0:00:0012月18日至20日,2020CCF中国区块链技术大会将在山东济南举行。大会由中国计算机学会主办,中国计算机学会区块链专业委员会、山东安可区块链产业发展研究院、航天信息股份有限公司联合承办,中科.

1900/1/1 0:00:00自从创下历史新高以来,比特币价格一直无法突破19400美元来获得支撑。这很可能是由于鲸鱼有可能在19400美元至19600美元的范围内大举抛售,以防止历史最高价被突破.

1900/1/1 0:00:0012月5日,在由巴比特主办的2020世界区块链大会·武汉分论坛现场,蓝象智联创始人兼CEO徐敏在现场重磅发布战略性金融级隐私计算产品品牌GAIA,这是国内首个金融级隐私计算技术平台.

1900/1/1 0:00:00作者|哈希派分析团队流动性质押协议Lido总锁仓量已突破100亿美元:11月6日消息,据DefiLlama数据显示,流动性质押协议Lido总锁仓量达101.4亿美元,DeFi协议中排名第8位.

1900/1/1 0:00:00