在行情好的时候,yieldfarmers可以通过一些很受欢迎的稳定币赚取年化高达100%的利润。在行情糟糕的日子里,损失可能会很大,但在过去一周,获得巨额利润的可能让DeFi吸引了数亿美元的资金。

尽管将资金存入智能合约以获得回报在DeFi应用中听起来并不新鲜,但近几周来,随着协议团队越来越多地通过分发原生代币来激励流动性提供者,yieldfarming变得越来越有吸引力。这意味着,除了存款生息之外,交易者还可以赚取最热门的代币。

DeFi内容平台Defiant采访了一些yieldfarmers,向他们了解了策略,以及新的参与者应该记住的关键要点。

DefiLlama已开放yields API,用户可免费使用相关数据:7月11日消息,链上数据分析网站DefiLlama已开放yields API,免费供用户使用,它包含DefiLlama前端的所有数据信息。[2022/7/11 2:04:49]

yieldfarming的来源

首先,让我们简要介绍一下这一切是如何开始的。在yieldfarming出现之前,就有了Synthetix。作为yieldfarming策略的老炮之一,Synthetix仍然允许用户参与的数十种激励措施,从而从提供给各种流动池的资金中获得回报。

Yield Guild Games在A轮融资中筹集400万美元:金色财经报道,Yield Guild Games在A轮融资中筹集了400万美元,视频游戏和电子竞技风险投资基金BITKRAFT Ventures领投。据悉,Yield Guild Gamesto投资于游戏NFT,并通过将其借给玩家来赚取收入。[2021/6/17 23:42:56]

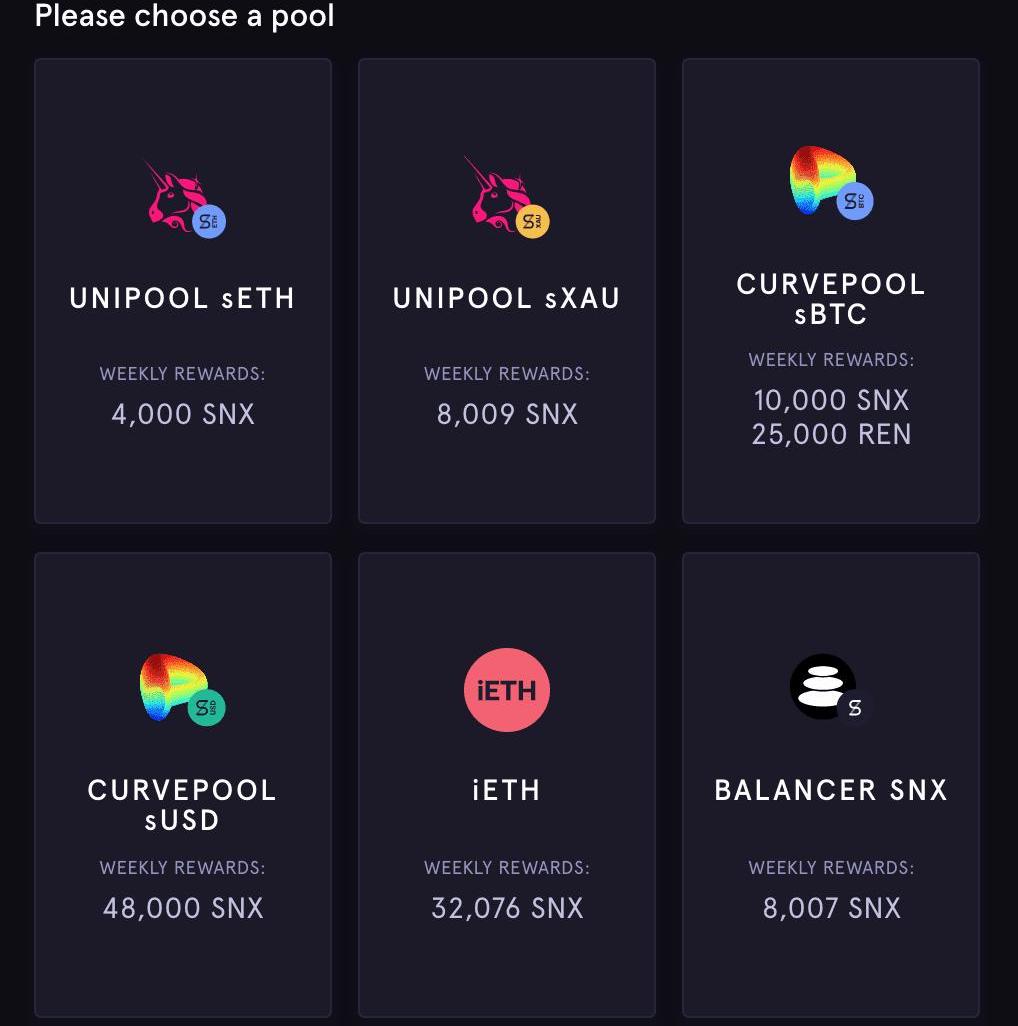

最初,此类策略是为了增加Synthetix在DEXUniswap上的合成ETH代币——sETH的流动性。向sETH/ETH交易池增加流动性,然后将他们的UniswapsETHLP代币质押在Synthetix平台上的交易员,可以获得Synthetix的原生代币SNX,还可以从Uniswap获得交易费。

这一策略被不同DEX上的许多其他代币模仿。为了激励sUSD在DEXCurve上的流动性,其目前提供最高的每周为48000SNX的奖励。

Circle推出基于USDC的合规借贷收益产品Circle Yield:USDC的发行方Circle推出基于USDC的合规借贷收益产品Circle Yield。该产品服务于在美国或者瑞士注册的公司和金融机构。[2021/6/10 23:27:24]

COMP助推

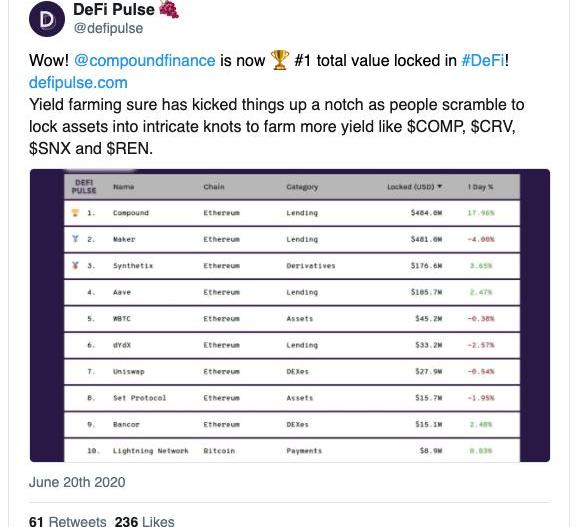

当Compound上周一开始分发其治理代币时,所有的注都落空了。

交易者如今能够赚取每天分发的2880个COMP代币。近10亿美元的新资产涌入了借贷协议,这些新资产来自那些希望利用这一激励措施的人。

TheBlock分析师MatteoLeibowitz说:

“我仍然对资产供应的增长率感到惊讶。对我来说,这意味着更多的专业参与,当然也改变了我们在开放金融短暂历史中所看到的由零售主导的动态。”

报告:自6月中旬以来已产生超20个Yield Farming项目:Delphi Digital发布Yield Farming洞察报告称,自6月中旬Compound Finance点燃火花以来,随着流动性追逐巨额收益,DeFi的TVL从11亿美元升至62亿美元。现在有超过20个Farming项目在通过贷款、DEX、衍生品、个人代币、预测市场,和NFT耕作收益。[2020/8/19]

100%年化

部分yieldfarmers开始通过杠杆借贷来借入收益最高的代币来增加他们的收入,而像InstaDapp这样的平台让这一切变得十分简单,只需轻松点击一下鼠标就可做到。

由于100%年化的诱惑力,这一策略迅速引起了许多人的注意——包括卖出COMP获得的收益,因为它从上线时的不足20美元在几天内飙升到超过300美元。

DeFi投资者ArthurCheong说,Compound相对较高的流动性也有助于吸引新投资者。他说:

NFT市场投资公司Polyient Games发起logo设计竞赛:专注于非同质代币(NFT)市场的投资公司Polyient Games将发起一项NFT艺术竞赛,奖金为5个ETH以及7个PGFK。

PGFK是由Polyient Games推出的一款NFT,持有该代币可在Polyient Games生态系统中获得一定的利益和奖励,本次竞赛的内容也是为PGFK设计一款logo。(SludgeFeed)[2020/6/5]

“不同之处是,COMP奖金池的规模可以适应更大的资本配置,而以前的yieldfarming策略最多只能容纳1500万美元左右。COMP奖金池可以容纳5亿美元的资金,并且仍然提供很高的年化收益。”

如今,我们看到一种“轮作”的现象,流动性提供者已经从USDT转向更稀缺的资产,如BAT、WBTC和ZRX。整个周末,BAT市场上的资金供应和借贷激增超过20000%,因为yieldfarmers争先恐后地抢着在每天2880COMP的发放上抢占先机。

Farming贴士和小技巧

以下是一些非常活跃的DeFi投资者的yieldfarming策略。

网名为DegenSpartan的DeFi投资者:

自从他在2019年初开始在DeFi赚取收益以来,将稳定币投入sUSDCurve池、将激励代币存入SynthetixMintr激励合约的策略,已经为他带来了相当稳定的20%+年化的SNX。

他表示,大批人涌向COMP“给更小、更小众的策略留下了空白,从而提高了该领域的整体收益。”

CoinFund创始人以及总经理JakeBrukhman:

“我看到的机会从几个点的年化到100%甚至是超过100%的年化,这取决于你持有的资产和你愿意承担的风险。大多数回报来自这些早期协议的繁荣或低效。”

“相对于可能获得的年化收益而言,许多借贷工具目前提供的资本利率非常低。”

网名为SNXProfessor的DeFi投资者:

他使用“抵押品”来借USDT,然后再借出USDT。然后BAT成为了可以获得更多COMP的选择,所以他平仓了,切换到借BAT和再借出BAT。他建议“每天监控,只有在有意义的情况下才切换——yieldfarming需要时间,因为存在像gas等沉没成本。”

1kx创始合伙人LasseClausen:

“为Curve注入流动性很简单但令人兴奋,因为这与我们在早期以较低估值接触协议代币的主要策略几乎是一样的,与估值已经超过1亿美元的产品相比,它提供了更多潜在的上升空间。”

“yieldfarming是一项试图实现网络效应的伟大新实验。”

yieldfarming的风险

对于任何参与yieldfarming的人来说,gas成本是你不能忽视的。虽然NexusMutual上的智能合约覆盖是一个很好的起点,但那些利用杠杆的人应该警惕自己可能被挤出市场——尤其是在拥有像BAT这样波动性较大的资产的情况下。最后,潜在的不可逆转的脆弱性——比如价值200万美元的ETH卡在bZx——是很少有人预见到的。

这里的关键要点是,没有人能保证百分百的收益,通常收益越大,风险就越大。

Clausen说:

“如果yieldfarming年化一直保持在20%以上,我会感到惊讶。”

有什么意义?

风险基金Variant的创始人以及前a16z投资者JesseWalden说,虽然短期内yieldfarming可以用作一种激励方式,但一个成功的协议仍然取决于建设者和用户是否能长期停留在平台上。

“DeFi分配收益是推动用户增长的短期动机,但更大的格局是通过构建数十亿人每天使用的产品和服务来创造长期财富。”

标签:ELDYIELDFARARMKambria Yield Tuning EngineYieldLockFart CoinGains Farm v2

DeFi治理及风险结构更多人开始关注起DeFi治理的话题。而今年三月份加密市场暴跌时期“黑色星期四”的记忆,也加剧了人们对DeFi的担忧。人们担心,对DeFi的风险结构理解不足.

1900/1/1 0:00:002020年7月4日,万向区块链实验室、新加坡新跃社科大学和巴比特联合发起的2020中新区块链领袖论坛在中国和新加坡同步直播.

1900/1/1 0:00:00最新的以太坊2.0测试网迭代Altona计划于6月29日星期一发布。正如6月25日的以太坊?2.0开发人员电话会议所讨论的那样,新的测试网已“基本准备就绪”,只是为了确保启动期间所有开发人员都在.

1900/1/1 0:00:007月5日,由杭州市余杭区政府指导,杭州未来科技城管委会、巴比特主办的“2020杭州区块链国际周”正式开幕.

1900/1/1 0:00:00据TheBlock6月30日报道,区块链数据索引项目TheGraph已经筹集了500万美元,用于建立和启动索引和查询区块链数据的去中心化网络.

1900/1/1 0:00:007月14日,由巴比特主办的首届产业区块链创新年中论坛召开。巴比特学院负责人罗崇杰以《巴比特产业生态布局,新时代CEO圈层呼之欲出》为主题进行了分享.

1900/1/1 0:00:00